-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

康复医疗器械领域的高新技术企业,正处高速成长期

康复医疗器械领域的高新技术企业,正处高速成长期

-

下载次数:

368 次

-

发布机构:

天风证券股份有限公司

-

发布日期:

2020-08-16

-

页数:

21页

中心思想

康复医疗器械龙头,高速成长潜力显著

伟思医疗(688580)作为我国康复医疗器械领域的领先高新技术企业,正处于高速成长期。公司凭借在电刺激、磁刺激、电生理等核心技术平台的深厚积累,构建了完善的产品线,并在盆底及产后康复、神经康复、精神康复等多个细分市场占据优势地位。受益于中国人口老龄化加速、二胎政策放开、慢性病患者增加以及康复意识提升等多重因素,康复医疗器械市场需求持续旺盛,预计未来将保持快速增长。伟思医疗凭借其强大的产品竞争力、持续的研发投入和高效的营销网络,展现出显著的盈利能力和成长潜力,被首次覆盖并给予“买入”评级。

多维优势驱动,市场前景广阔

公司在技术创新、产品布局和市场拓展方面具备多维优势。其电刺激、磁刺激和电生理产品在性能指标上均处于行业领先水平,市场认可度高,销量持续高速增长。同时,公司持续加大研发投入,积极布局康复机器人等前沿领域,为未来发展注入新活力。在政策持续支持和市场需求不断扩大的背景下,伟思医疗有望继续巩固其行业龙头地位,实现业绩的持续高速增长,为投资者带来可观回报。

主要内容

康复市场需求强劲,政策红利持续释放

公司概况与财务表现

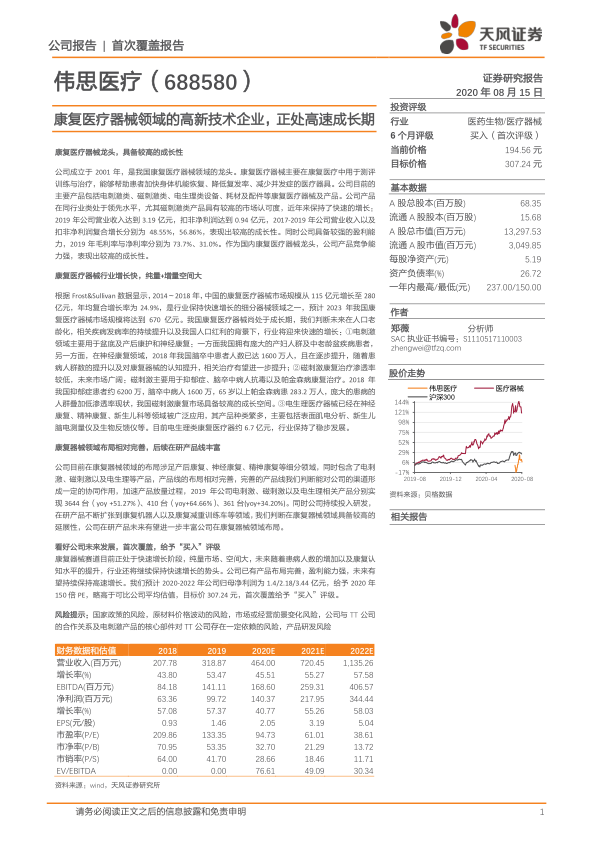

伟思医疗成立于2001年,专注于康复医疗器械及产品的研发、生产和销售,已在电刺激、磁刺激、电生理等技术平台掌握自主知识产权的核心技术。公司控股股东为王志愚先生,通过直接和间接方式合计控制公司64.17%的表决权。公司下设好乐医疗、好翼电子(销售)和中科伟思(机器人研发)三家子公司。

受益于医保、二胎政策及人口老龄化等国家政策支持,公司经营业绩呈现持续快速增长态势。2019年,公司实现营业收入3.19亿元,同比增长53.5%;扣非后归母净利润0.94亿元,同比增长64.9%。2017-2019年,公司营业收入和扣非后归母净利润复合增长率分别达到48.55%和56.86%,显示出强劲的成长性。公司盈利能力突出,2019年毛利率为73.7%,净利率为31.0%。尽管2020年第一季度受新冠疫情影响,公司营收和利润略有下滑,但鉴于产品市场需求的刚性,预计后续业绩将恢复良好态势。公司销售费用率略高于行业平均水平,主要源于新兴行业市场推广和营销团队扩充需求;管理费用率受上市筹划和新总部大楼入住等因素影响有所增长。

康复医疗器械市场广阔

康复医疗器械市场需求逐年增加,存量空间广阔。根据Frost&Sullivan数据显示,中国康复医疗器械市场规模从2014年的115亿元增长至2018年的280亿元,年均复合增长率达24.9%,预计2023年将达到670亿元。市场增长主要驱动因素包括人口老龄化加速、慢性病患者数量增加、二胎政策放开带来的产妇数量增长以及居民康复意识的提升。

国家政策对康复医疗器械行业发展起到了重要的推动作用。自2015年《中国制造2025》以来,国家陆续出台了一系列法律法规和政策,如《“健康中国2030”规划纲要》、《国务院关于加快发展康复辅助器具产业的若干意见》等,明确提出要提高医疗器械创新能力和产业化水平,发展高性能诊疗设备,并促进康复医疗器械产业的全面发展,为行业提供了持续的政策红利。

伟思医疗所处的电刺激、磁刺激、电生理和康复机器人四个细分领域市场均处于快速发展阶段。这四个领域市场规模从2014年的7.2亿元增长至2018年的16.6亿元,年均复合增长率23%,预计到2023年将以32.2%的复合年增长率增长至66.9亿元。

细分市场分析

电刺激市场: 主要应用于盆底及产后康复和神经康复。中国拥有庞大的产妇人群(2018年1517万)和中老年女性盆底疾病患者(患病率65.24%),以及不断增长的脑卒中患者(2018年超1600万)。这些庞大的患者基数推动了电刺激康复医疗器械需求的持续增长。中国电刺激康复治疗器械市场规模从2014年的3.2亿元增长至2018年的6.5亿元,年复合增长率19.2%,预计2023年将增长至20.2亿元。

磁刺激市场: 中国磁刺激康复医疗器械市场起步较晚,2016年前后才逐步规模化推广,但未来市场广阔。主要应用于精神康复(抑郁症)、神经康复(脑卒中)和盆底及产后康复。2018年中国抑郁症患者约6200万,脑卒中患者1600万,65岁以上帕金森病患283.2万人。尽管患者基数庞大,但磁刺激康复治疗渗透率仍然较低。磁刺激相较药物治疗具有副作用小、安全性高、无痛苦等优势。中国磁刺激康复医疗器械市场规模从2014年的0.4亿元增长至2018年的2.2亿元,复合年增长率高达53.1%,预计2023年将以52.0%的复合年增长率增长至17.8亿元。

电生理市场: 随着计算机和微电子技术进步,电生理类医疗器械行业已进入成熟发展期,市场将继续保持稳定增长。产品广泛应用于神经康复(表面肌电分析)、精神康复(生物反馈仪)和新生儿科(新生儿脑电测量仪)。中国电生理康复治疗器械市场规模从2014年的3.6亿元增长至2018年的5.8亿元,预计2023年将以7.9%的复合增长率增长至8.5亿元。

核心技术构筑产品壁垒,研发创新驱动未来增长

丰富的产品线与显著的市场优势

伟思医疗的产品线涵盖盆底及产后康复、神经康复、精神康复等多个细分领域,主要产品包括电刺激类、磁刺激类、电生理类设备以及耗材及配件。公司经过多年的技术积累和产品创新,在电刺激、磁刺激、电生理等技术平台掌握了大量自主知识产权的核心技术,技术水平处于行业领先地位。

具体而言,公司的电刺激类产品在采样率、通频带、刺激频率、脉冲宽度和刺激模式等方面均优于或与竞品持平,能够提供更精细、更广泛的治疗方案。磁刺激类产品拥有更高的磁感应强度,并设计了电生理安全监测方法和独特的风冷冷却系统,确保了更广的临床适用性、更高的安全性和更高效的散热。电生理类产品中的生物反馈仪采用无线披戴式传感器,提高了临床效率,并提供专业分析软件;新生儿脑电测量仪则具备多种智能识别算法,提升了临床适用性。

凭借显著的产品优势和高市场认可度,公司产品销量持续高速增长。2019年,电刺激类、磁刺激类、电生理产品销量分别同比增长51.27%、64.66%、34.2%。其中,磁刺激类产品因其技术领先和市场认可度提升,未来有望继续保持高速增长态势。公司产品产销率一直保持在较高水平,且由于原材料采购和整机装配的生产模式,不存在明确的产能限制。

持续的研发投入与创新活力

伟思医疗持续推进产品研发和技术创新,为企业成长注入新活力。2019年,公司核心技术产品收入达到2.66亿元,同比增长69%,占主营业务收入的83.93%,显示出核心技术对公司业绩的强大驱动作用。

公司在研发方面投入坚定。2019年研发投入达到0.27亿元,同比增长48%;2020年第一季度研发投入661万元,同比增长37%。2019年研发投入占营业收入的比例为8.59%。公司积极承担或参与多项国家级和省级重大研发项目,包括康复机器人重点研究计划课题。

目前,公司在研项目丰富,涵盖多个前沿领域:

- 电刺激类: 瑞翼II产品开发(优化算法、磁电联合治疗、云端管理系统、App互动)、伟思生物刺激反馈仪(AMI)产品开发(多种电刺激模式、智能肌电评估、便携化、多控制模式)。

- 磁刺激类: 下一代磁刺激仪产品开发(深度磁刺激线圈、多线圈磁聚焦技术、自动控制机械臂跟踪技术、专病专用拍头)、磁刺激产品开发(多种刺激线圈、降噪方法、加强型风冷方案、儿童线圈专用支架)、自动跟随机械臂产品开发(解决刺激靶点移动问题)。

- 电生理类: 下一代团体生物反馈仪(新型穿戴式传感器、虚拟现实结合、电生理大数据平台)、新生儿脑电测量仪产品开发(早产儿脑电数据库、新一代脑电传感器、新算法)。

- 康复机器人: 脑卒中康复机器人系统集成与应用、外骨骼下肢机器人产品开发(协助瘫痪病人站立行走、步态康复训练)、智能步行康复减重训练车(动态减重、自动跟随)。

- 耗材类: 新一代一次性使用阴道电极、新一代可重复使用阴道电极。

- 其他: 伟思云项目(信息同步系统、电子预约系统、专科电子病历系统)。

这些在研项目,特别是康复机器人等高科技产品,有望进一步丰富公司的产品布局,巩固其在康复医疗器械领域的领先地位,并为未来的业绩增长提供持续动力。

盈利预测与估值

基于对各产品线的增长假设:电刺激类产品受益于二胎政策和老龄化,预计2020-2022年收入增速为35%/45%/45%;磁刺激类产品因低渗透率和技术领先,预计收入增速为50%/60%/60%;耗材及配件随电刺激产品销售增长,预计收入增速为60%/70%/70%;电生理类产品市场成熟,预计收入增速为20%/20%/20%;其他产品(如伟思云、认知功能障碍治疗软件)因新产品推出和快速增长,预计收入增速为150%/100%/100%。

综合以上预测,预计伟思医疗2020-2022年营业收入分别为4.64亿元、7.20亿元、11.35亿元,增速分别为46%、55%、58%;归母净利润分别为1.40亿元、2.18亿元、3.44亿元,增速分别为41%、55%、58%。公司未来三年将保持较高的成长性。

与科创板同类型可比公司(如南微医学、爱博医疗、佰仁医疗)相比,伟思医疗目前的营收和规模处于平均中游水平,但增长速度较快。2020年预测市盈率(PE)为94.73倍,低于可比公司平均水平142倍。鉴于公司作为康复器械领域的龙头企业,产品力强,所处赛道快速增长且渗透率低,未来市场空间巨大,首次覆盖给予“买入”评级,目标价307.24元,对应2020年150倍PE,略高于可比公司平均估值,对应2020年市值为210亿元。

风险提示

报告提示了多项风险,包括国家政策变化风险(如监管政策、产业政策调整)、原材料价格波动风险(直接材料成本占主营业务成本比例高)、市场或经营前景变化风险(市场竞争加剧、新产品研发及产业化不达预期)、对TT公司电刺激产品核心部件的依赖风险,以及产品研发风险(研发投入未能形成预期成果、产业化受阻、注册失败或市场不认可)。

总结

伟思医疗作为中国康复医疗器械领域的领军企业,凭借其在电刺激、磁刺激、电生理等核心技术领域的深厚积累和持续创新,构建了具有显著竞争优势的丰富产品线。公司在盆底及产后康复、神经康复、精神康复等细分市场表现突出,产品销量持续高速增长,盈利能力强劲。

在人口老龄化加速、二胎政策、慢性病患者增加以及国家政策大力支持等多重利好因素的驱动下,中国康复医疗器械市场正处于快速发展阶段,未来增长空间广阔。伟思医疗通过不断加大研发投入,积极布局康复机器人等前沿技术,有望进一步巩固其市场地位,并抓住行业发展机遇。

综合来看,伟思医疗具备高成长性、强盈利能力和广阔的市场前景。尽管存在政策、原材料价格波动、市场竞争和研发等风险,但其作为行业龙头,未来有望持续保持高速增长。因此,报告首次覆盖并给予“买入”评级,目标价307.24元,对应2020年150倍PE。

-

天风医药细分领域分析与展望(2025H1):体外诊断行业及个股2025半年度回顾与展望

-

国内短期承压,海外市场呈现良好增长态势

-

基础化工行业研究周报:国家发改委,支持石化化工行业节能降碳改造,煤化工项目低碳化改造,双氧水、硫酸铵价格上涨

-

化工行业运行指标跟踪:2025年8-9月数据

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送