-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

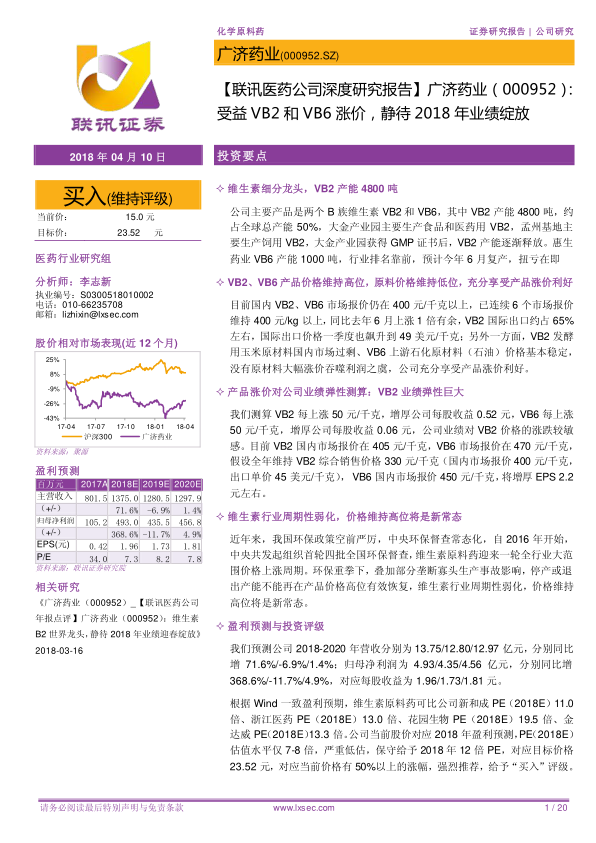

【联讯医药公司深度研究报告】受益VB2和VB6涨价,静待2018年业绩绽放

【联讯医药公司深度研究报告】受益VB2和VB6涨价,静待2018年业绩绽放

-

下载次数:

1105 次

-

发布机构:

联讯证券股份有限公司

-

发布日期:

2018-04-10

-

页数:

20页

中心思想

核心投资逻辑与市场地位

广济药业作为全球维生素B2(VB2)市场的领导者,占据全球近50%的产能,并在维生素B6(VB6)市场中位居前列,其在B族维生素领域的寡头垄断地位显著。公司凭借其核心产品在市场中的主导作用,能够充分受益于行业价格的波动。

业绩增长驱动力与估值潜力

在我国环保政策持续收紧的背景下,维生素原料药行业供给侧改革加速,导致行业周期性弱化,产品价格维持高位成为新常态。广济药业的VB2产能持续释放,加之VB6业务预计于2018年6月全面复产,将共同驱动公司业绩在2018年实现爆发式增长。报告通过业绩敏感性分析,强调了VB2价格对公司盈利的巨大弹性。鉴于公司当前估值水平远低于可比同行,其投资价值被严重低估,具备显著的上涨空间。

主要内容

一、维生素原料药细分龙头,充分享受维生素产品涨价利好

(一) VB2 产能逐渐释放,VB6 复产扭亏在即

- 产品构成与市场地位: 广济药业主要产品为VB2(核黄素)和VB6(吡哆素),均为水溶性B族维生素,在生物机体中参与能量和物质代谢。公司是全球最大的VB2生产基地,产销量居世界第一。

- VB2产能与布局: 公司VB2总产能达4800吨,约占全球总产能的50%。其中,大金产业园主要生产食品和医药用VB2,已于2016年5月取得GMP认证证书,产能正逐步释放;孟州基地主要生产饲用VB2。

- VB2销售业绩: 2017年,公司VB2原料药整体销售额约6.08亿元,同比增长13.3%。孟州基地销售约4.12亿元,其中80%饲用VB2粉外贸收入增长19.7%,销量同比增长34.24%。大金产业园医用级VB2销售额同比增长17.8%。

- VB2生产工艺: VB2主要采用微生物发酵法生产,以玉米为主要发酵原材料,玉米成本约占生产成本的40-50%。公司开发的核黄素高产菌株工业化大生产技术达到世界先进水平。

- VB6产能与复产: VB6主要由子公司惠生药业生产,公司持股87.5%,产能1000吨,行业排名靠前。2017年9月因火灾事故停产,导致全年净利润亏损2626.7万元。预计2018年6月全面恢复生产,有望实现扭亏为盈。

(二) VB2 市场竞争格局:寡头垄断,公司一支独大

- 行业集中度: 维生素原料药行业经过多年整合,大部分细分品种呈现寡头垄断格局,VB2市场集中度尤为突出。

- 全球产能分布: 全球VB2总产能约10000吨(按80%粉计),主要生产企业包括广济药业(4800吨)、DSM(约2000吨)和巴斯夫(约1500吨)。这三家企业合计产能达8300吨,超过全球总产能的80%,形成三寡头垄断格局。

- 广济药业的主导地位: 广济药业VB2产能一支独大,占全球总产能近50%,对VB2市场具有举足轻重的影响力。

- 国内竞争格局: 国内VB2生产主要由广济药业和海嘉诺药业(原迪赛诺)主导。部分国内企业因生产成本较高或环保问题,其VB2产能处于“睡眠”状态,进一步巩固了主要生产商的市场份额。

(三) 供求关系:产能相对过剩,下游需求饲用占比65%

- 产能与需求: 全球VB2总需求约7000吨,相对目前约10000吨的总产能,理论上存在产能相对过剩。然而,扣除部分“睡眠产能”后,主要生产企业的产能利用率可达70%以上。

- 环保限制与行业集中: VB2生产过程中会产生大量工业废水,环保问题突出,是各地环保部门的重点监测目标。严格的环保政策限制了新产能的进入,并促使环保设施不全、超排和偷排的中小企业逐渐退出市场,从而提升了行业集中度。

- 下游需求结构: VB2下游需求主要为饲料用(约65%)、食品添加剂和医药(<5%)。饲料级VB2通常为80%粉。

- 饲料行业需求特点: 饲料行业对维生素添加剂需求刚性且稳定。近十年来,全球饲料产量基本保持1-3%的稳定增长。VB2在饲料成本中占比极小(<1%),因此饲料行业对VB2等维生素涨价不敏感。

(四) VB2 国际出口量价齐升,公司产品主导国际出口

- 出口量增长: 据海关总署数据,2017年我国共出口VB2 2739吨,同比2016年大幅增长24.38%,创2010年以来新高。2017年第四季度及2018年前两个月,VB2出口量仍维持月均220-230吨以上的高位,呈现“淡季不淡”的特征。

- 出口单价飙升: 2017年VB2折合年均出口单价为32.38美元/千克。随着国内维生素价格持续高涨,VB2国际出口单价自2017年7月触底回升,持续飙升。2018年2月,出口月均单价已高达49.31美元/千克,创近十年新高,实现了量价齐升的旺盛出口态势。

- 公司出口份额: 广济药业主导国内VB2出口。2017年,公司国外营收3.92亿元,主要来自VB2产品出口。保守估计,广济药业出口VB2约1800吨,约占我国总出口份额的66%,充分受益于国内外价格的飙升。

(五) 历史价格分析:市场报价触底回升,价格持续维持高位

- 历史价格波动: VB2价格历史波动剧烈。2007年因巴斯夫(韩国)工厂罢工停产,VB2价格暴涨至850元/千克。随后因巴斯夫复产和2008年次贷危机,价格雪崩至100-150元/千克,并在此低位徘徊长达7年。

- 玉米成本影响: 2009-2014年,我国玉米收储保护政策导致玉米价格高企,VB2生产成本压力巨大,广济药业原料药毛利率在2012-2014年仅为7.46%-12.44%。2016年玉米收储制度改革后,玉米价格大幅下跌,公司原料药毛利率大幅回升至32%。

- 近期价格走势: 2016年VB2市场报价低位回升,最高达270元/千克。2017年上半年价格一度回落至155元/千克左右。下半年,受国内严厉环保督查影响,维生素掀起大范围涨价潮,VB2价格明显提升。截至2018年4月9日,VB2市场报价405元/千克,已连续6个月维持400元/千克以上,同比去年6月上涨一倍有余。

- 盈利能力提升: 玉米成本的大幅降低和产品价格的显著提升,共同促使公司原料药分部毛利率在2016-2017年大幅提升到50%以上,较2015年的32.31%提升了近20个百分点。

二、维生素行业周期性弱化,价格维持高位将是新常态

(一) 行业特点:生产寡头垄断,下游饲用为主

- 上游生产格局: 维生素行业上游生产呈寡头垄断格局。经过多年的行业并购整合和国际产能转移,全球形成了中国、巴斯夫和帝斯曼三极生产格局。中国已成为世界维生素原料药生产中心,2015年我国维生素总产量占全球份额的70%。

- 细分品种集中度: 在维生素细分品种方面,生产寡头垄断格局也极其明显,前五大生产商市场集中度普遍在70%以上。例如,VB2前三大生产商(广济药业、巴斯夫、DSM)产能合计8300吨,CR3高达80%。

- 下游需求结构: 饲用、食品添加剂和医药是维生素的三大终端需求方向。除维生素C主要供食品和医药使用外,其余大部分细分品种主要用于饲用添加剂,饲用占比普遍在60%以上。

- 饲料行业需求稳定性: 现代畜禽工业化集约饲养对维生素添加剂需求刚性且稳定。全球饲料产量近六年来基本保持1-3%的增速稳定增长,带动饲用维生素需求持续增长。

(二) 鲜明的行业特点决定供给端是价格周期波动主要策源地

- 供给端主导价格波动: 维生素行业寡头垄断的生产格局和下游对价格不敏感的特点,使得供给端(生产企业)成为价格周期波动的主要策源地。

- 停产事件影响: 一旦供给端某企业因环保、检修或生产事故等因素停产,将导致相应细分品种市场有效产能急剧收缩,引起市场供应紧张担忧和价格大幅上涨。历史上的VE、叶酸、VA等品种价格大幅波动均是由于主要生产商的有效产能波动所致。

- 下游价格不敏感: 维生素在饲料生产成本中占比极小(<1%),饲料行业对维生素涨价不敏感。在饲料成本中,豆粕、玉米等蛋白和能量类占85%以上,维生素等预混料仅占5%左右。单品种维生素添加量极小,使得其价格上涨对饲料企业成本影响微乎其微,从而降低了价格上涨的阻力。

(三) 我国环保政策持续收紧,维生素价格整体性上涨,周期性弱化

- 环保政策空前严厉: 自2015年下半年以来,我国环保政策持续收紧,中央环保督查常态化。自2016年开始,中央共发起组织首轮四批全国环保督查,覆盖31个省市,立案处罚2.9万家,罚款约14.3亿元,问责18199人。2018年将开展“回头看”,并计划启动第二轮督查,环保高压态势将常态化。

- 绿色生产与环境税: 2015年6月,国务院印发《水污染防治行动计划》,要求制药(抗生素、维生素)行业实施绿色酶法生产技术改造,退出低端产能。2018年1月1日起,《环境保护税法》正式实施,对大气、水污染物、固体废物和噪声征收环保税,进一步增加了高污染行业的生产成本。

- 行业周期性弱化与价格上涨: 持续收紧的环保政策,叠加期间主要生产企业生产事故等原因,导致维生素原料药行业周期性弱化,行业价格整体性上涨明显。饲用维生素价格指数迭创新高,2017年底达398.9点,创十年历史高位。

- 泛酸钙案例: 以维生素B5(泛酸钙)为例,其价格自2016年初受环保政策收紧影响,快速上涨到200-300元/kg。2017年受第四轮中央环保督查影响,山东新发和山东华辰停产,泛酸钙价格飙涨至750元/kg左右。尽管随后有所回落,但目前仍维持在280元/kg附近,处于历史高位价格区间。这反映了在环保政策持续收紧形势下,维生素价格波动周期性减弱,价格维持高位成为新常态。

三、产品涨价业绩敏感性分析

- 业绩依赖度: 公司营收高度依赖原料药业务,2016年原料药系列(VB2和VB6)营收占总营收的85%,2017年占比86%,因此产品价格波动对公司业绩影响显著。

- 关键假设:

- VB2生产盈亏成本约120元/kg,VB6盈亏成本约150元/kg,玉米和石油等原材料价格保持基本稳定。

- VB2按70%产能利用率计算,年产销3360吨;VB6考虑惠生药业6月全面复产,2018年实际产销400吨。

- 综合所得税按22%计算。

- 敏感性分析结果:

- VB2价格每上涨50元/千克,将增厚公司每股收益0.52元。

- VB6价格每上涨50元/千克,将增厚公司每股收益0.06元。

- 公司业绩对VB2价格的涨跌较敏感。

- 假设全年维持VB2综合销售价格330元/千克(国内市场报价400元/千克,出口单价45美元/千克),VB6国内市场报价450元/千克,将增厚EPS约2.2元。

四、盈利预测与投资分析

- 营收与净利润预测:

- 预计公司2018-2020年营收分别为13.75亿元、12.80亿元和12.97亿元,同比增速分别为71.6%、-6.9%和1.4%。

- 预计归母净利润分别为4.93亿元、4.35亿元和4.56亿元,同比增速分别为368.6%、-11.7%和4.9%。

- 对应每股收益分别为1.96元、1.73元和1.81元。

- 估值水平与投资评级:

- 根据Wind一致盈利预期,维生素原料药可比公司(新和成、浙江医药、花园生物、金达威)2018年PE估值水平在11.0倍至19.5倍之间。

-

白云山:分拆广州医药赴港上市,融资、业务与估值一箭多雕

-

【联讯医药科创板公司深度报告系列二】微芯生物:小分子创新药研发公司样本

-

【联讯医药公司深度研究报告】:精品国药老字号,厚积薄发焕新颜

-

【联讯医药公司季报点评】东诚药业:一季度业绩开门红,核药业务渐入佳境

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工行业研究:多品种涨价,涨价/通胀后成为主线

- 氟化工行业周报:三代制冷剂报价全面上调,氟材料底部复苏迹象明显,四氯乙烯价格大幅上涨

- 医药日报:Zongertinib获FDA加速批准

- 医药行业周报:医药供给端变量增加

- 医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

- 公司信息更新报告:2025年业绩表现亮眼,经营态势稳步向好

- 基础化工行业周报:节后化纤价格普遍上涨,看好磷化工战略价值重估

- 化工行业周报:国际油价上涨,TDI、黄磷价格上涨

- 基础化工行业研究:美以袭击伊朗,全球能源化工受到冲击

- 医药健康行业研究:创新器械进入加速新阶段,看好国产龙头发展机遇

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送