-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

国药改革的先锋与标杆,打造现代中药领军企业

国药改革的先锋与标杆,打造现代中药领军企业

-

下载次数:

1948 次

-

发布机构:

华福证券有限责任公司

-

发布日期:

2024-05-29

-

页数:

21页

太极集团(600129)

投资要点:

老牌国企历久弥新,国药入主激发新机

太极集团作为国内老牌中药国企,资产底蕴丰富,布局有医药工业、医药商业、药材种植、医药研发完整的医药产业链,拥有中西药批件1240个,其中更有藿香正气、急支糖浆等家喻户晓的大单品。2020年国药集团正式入主,并在2021年12月发布十四五战略规划,明确成为世界一流中药企业的战略目标,在以总经理俞总为首的新一届领导层的带领下再度焕发新机,2022年扭亏为盈,2023年归母净利润同比增长132%,多项财务指标得到明确改善,改革成效显著。

以藿香正气口服液和急支糖浆为代表的核心单品强势放量。

国药入主后明确聚焦核心单品战略,创新建立品牌营销表格,落实销售改革,使公司核心单品实现突破性增长。藿香正气口服液作为公司核心单品,2022-2023年分别实现70%/45%的强势增长,已成为超20亿级别大单品,目前仍在不断深化经营战略,拓宽应用场景,未来有望持续创下新高。急支糖浆作为品牌止咳中药,知名度较高,经过公司重新规划布局,2022-2023年分别实现同比增长90%/67%,销售额近9亿,2024年有望突破10亿。

二线品种逐步发力,积极布局人工虫草,中长期成长潜力充足。

公司在短期改善发力后,中长期仍然具备较大成长潜力。1)二线品种储备丰富,部分品种已经开始发力。公司在手批件上千,二线品种已有部分初步发力,通天口服液、鼻窦炎口服液经过初步经营,23年销售额已分别达3.2亿和2.6亿,未来仍具备较大空间成长空间。2)中药材资源布局,人工虫草有望成为大品种。公司中药材板块快速扩容,2023年实现营收超10亿,同比实现翻倍以上增长,人工虫草新品种持续推进落地,未来有望成为公司新一代大品种。

盈利预测与投资建议

我们预测2024/2025/2026年公司营收分别为181.88/205.73/231.18亿元,增速为16%/13%/12%。2024/2025/2026年公司净利润分别为11.05/14.09/17.65亿元,增速为34%/27%/25%。太极集团自国药入主改革成效显著,藿香+急支中药大单品与二线品种持续放量,中长期成长潜力充足,给予24年30倍PE,市值为332亿。首次覆盖,给予“买入”评级。

风险提示

产品销售和推广不及预期风险,行业竞争加剧风险,行业政策风险。

中心思想

国药入主驱动业绩腾飞,老牌国企焕发新机

太极集团作为国内老牌中药国企,在国药集团于2020年正式入主后,通过实施“十四五”战略规划和新一届领导层的改革举措,实现了显著的业绩改善和战略转型。公司于2022年成功扭亏为盈,并在2023年实现归母净利润132%的同比增长,多项财务指标如销售净利率和毛利率均加速提升,费用控制成效显著。这一系列改革不仅激发了企业活力,也为其打造现代中药领军企业奠定了坚实基础。

核心产品强势放量,中长期增长潜力充足

公司明确聚焦核心单品战略,以藿香正气口服液和急支糖浆为代表的核心产品实现突破性增长。藿香正气口服液已成为超20亿级别大单品,2022-2023年分别实现70%和45%的强势增长;急支糖浆销售额近9亿,2022-2023年分别同比增长90%和67%,有望在2024年突破10亿。此外,公司积极挖掘二线品种潜力,如通天口服液和鼻窦炎口服液已初步发力,销售额分别达3.2亿和2.6亿。在中药材资源板块,公司快速扩容并积极布局人工虫草产业化,有望成为新的大品种增长点。同时,公司大力推进数字化转型和科技创新,发布“本草智库·中药大模型”,进一步提升了核心竞争力和中长期成长潜力。

主要内容

1 太极集团:老牌国企历久弥新,国药入主激发新机

1.1 国药泽华夏,太极济苍生

太极集团成立于1972年,是一家以现代中药智能制造为核心,辅以麻精特色化药的企业,现为中国医药集团的控股子公司。公司拥有完整的医药产业链,包括13家制药厂、20多家医药商业公司和超过3000家连锁药房,是国药集团现代中药板块的关键组成部分。太极集团拥有1240个中西药批件,其中不乏藿香正气口服液、急支糖浆等家喻户晓的大单品。公司核心品种覆盖消化系统、呼吸系统、心血管等六大治疗领域,并拥有“太极”和“桐君阁”两项驰名商标及中华老字号。在研发方面,2023年公司开展31项重点研发项目,获得9件一致性评价批件,并申请专利45项,有效专利数达298项。

1.2 国企改革成效显著

2022年1月1日,太极集团发布“十四五”战略规划,明确了以现代中药智造为主,麻精特色化药与区域商业领军企业为辅的发展战略。规划目标是到“十四五”末营业收入达到500亿元,净利润率不低于医药行业平均水平,并努力成为世界一流中药企业。公司聚焦“6+1”重点领域,并计划将研发投入强度提升至5%以上,同时科学布局中药材资源。自国药入主改革以来,公司业绩增长迅猛,2021年至2023年营收从121亿元提升至156亿元,期间复合增长率为13%。其中,医药工业收入从77亿元提升至104亿元,复合增长率达16%,增速快于整体。归母净利润从2021年亏损5亿元大幅提升至2023年盈利8亿元,同比增长132%。公司盈利能力持续增强,销售净利率由2021年的-4.8%提升至2023年的5.9%,销售毛利率由42.5%提升至48.6%。此外,公司收入地区分布更加均衡,西南地区收入占比由2022年的59.6%下降至2023年的53.4%,华东等其他地区占比有所上升。费用控制方面,销售费用率稳定在30%以上,管理费用率下降,研发费用率小幅提高。

1.3 数字太极科技创新转型

太极集团于2022年确立了“战略引领、数据驱动,三年打造一个数字化太极”的总目标。在工业板块,公司通过5个数字化车间和3个智能工厂,构建了数据驱动的产能规划体系。商业板块,太极“e”药全域数字平台已吸纳近万家终端客户,加速向“数字化赋能平台”转型。营销数字化一期项目已完成,实现了终端数字化、线上数字化和数据驱动的产品设计。2024年4月12日,公司联合发布了全球首个中药全产业链大模型——“本草智库·中药大模型”,收录了海量中药研究底层核心数据,标志着公司在科技创新领域迈出重要一步,旨在打造中药行业和数字重庆的数字化转型标杆。

2 明确“一主两辅”战略,聚焦现代中药制造

2.1 品牌战略持续发力,推动现代中药发展

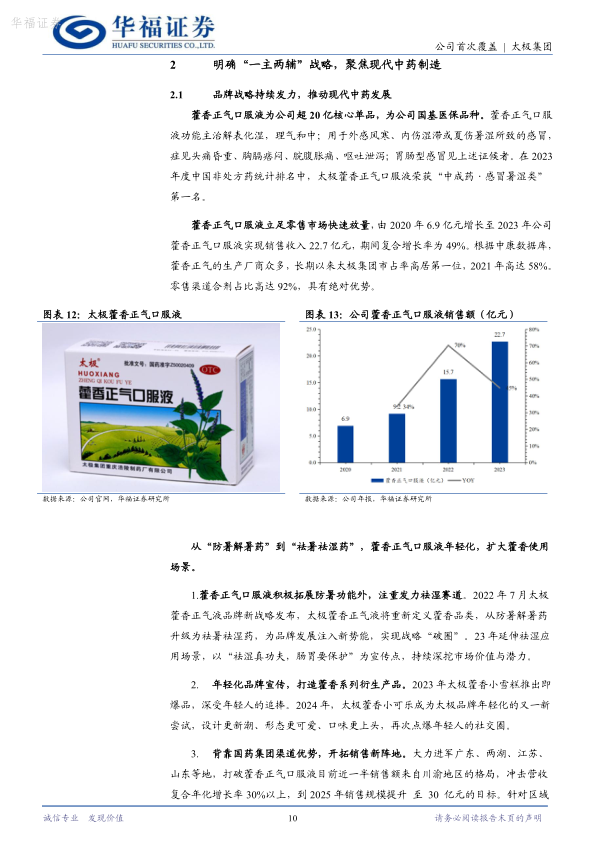

藿香正气口服液作为公司超20亿核心单品,2020年至2023年销售收入从6.9亿元增长至22.7亿元,期间复合增长率达49%。根据中康数据库,太极集团在藿香正气市场长期占据第一位,2021年市占率高达58%。公司通过战略“破圈”,将藿香正气口服液从“防暑解暑药”升级为“祛暑祛湿药”,并推出藿香小雪糕、藿香小可乐等衍生产品,实现品牌年轻化。同时,借助国药集团渠道优势,积极拓展广东、两湖、江苏、山东等市场,目标到2025年销售规模提升至30亿元。过去十年间,藿香正气口服液出厂价多次提价,未来有望受益于新的提价周期。

急支糖浆是公司独家国基医保品种,有望成为公司下一个十亿级别大单品。2021年至2023年,急支糖浆销售额从2.8亿元增长至8.8亿元,同比增长67%。2023年,急支糖浆/颗粒荣获“中成药·咳嗽化痰平喘类”第一名。在营销方面,公司定位“专业止咳”,以“急支豹”为IP,优化产品定位为“止咳、化痰、消咽痛”,通过院内院外同时发力,提高市场占有率。

2.2 持续深度挖掘二线品种,增厚中药增长曲线

除两大核心品种外,公司还拥有多个潜力基药品种。通天口服液作为公司独家基药品种,用于偏头痛和轻中度中风病恢复期,2023年销售收入达3.2亿元,同比增长10%,并入选《脑梗死急性期中西医结合诊疗专家共识》。鼻窦炎口服液亦为公司独家基药品种,用于急慢性鼻炎、鼻窦炎,2023年销售收入达2.6亿元,同比增长22%,并荣获“中成药·耳鼻科类”第一名。这些二线品种的逐步发力,为公司中长期增长提供了充足潜力。

2.3 以精麻药为主的特色化药

公司化药板块以麻精药为特色,子公司西南药业是中国西南地区唯一的麻醉药及精神类药品定点生产企业。2023年化药实现销售收入37.84亿元,同比增长2.72%。代表产品包括注射用头孢唑肟钠(益保世灵,2022年销售15.11亿元)、盐酸吗啡缓释片(美菲康,2022年销售2.30亿元)和洛芬待因缓释片(思为普,2022年销售5.13亿元)。其中,注射用头孢唑肟钠是首个以原研地产化身份列入NMPA仿制药参比制剂目录的国产产品。

3 商业:立足川渝、辐射全国

太极集团的医药商业系统是西部地区药品经营业态最完善、综合实力前三强的大型医药商业体系,拥有立足川渝、辐射全国重点城市的强大市场网络。旗下零售药房品牌“太极大药房”和“桐君阁大药房”在川渝地区综合竞争力稳居第一,并荣获“2022—2023年度中国连锁药店50强”称号。2023年,公司医药商业板块实现销售收入77.26亿元,同比降低3.31%,通过控费管理显著提升了经营质量。

4 中药材资源板块:板块快速扩容,持续推进虫草产业化

2023年,公司中药材资源板块实现营业收入10.17亿元,同比增长118.71%,呈现快速扩容态势。公司形成了独具太极特色的中药材、配方饮片经营模式,并加速推进虫草产业化。通过创新政企合作模式,公司打造了集药材种植、加工、饮片生产与智慧煎配中心一体的综合经营平台,已建成四川眉山智慧煎配中心。中药材规范化基地在地面积达20万亩,其中大品种紫苏、苍术、半夏种植规模不断扩大。公司还启动了“4G一码一中心一平台”中药全产业链融合发展体系建设,推进中药资源数字化演进。在国际市场方面,太极虫草首次出口香港,逾70个药材品种首次出口英国,实现了出口新进展。

5 盈利预测与投资建议

5.1 盈利预测

华福证券预测太极集团2024/2025/2026年营业收入将分别达到181.88/205.73/231.18亿元,增速分别为16%/13%/12%。同期,公司净利润预计分别为11.05/14.09/17.65亿元,增速分别为34%/27%/25%。其中,医药工业板块预计将保持高速增长,毛利率稳定在64.7%以上。中药材资源板块预计将快速扩容,增速分别为100%/30%/25%,盈利能力持续增强。在费用率方面,销售费用率预计小幅增长,研发费用率小幅提高,而管理费用率和财务费用率将保持稳定。

5.2 投资建议

鉴于太极集团在国药入主后的显著改革成效、藿香正气口服液和急支糖浆等中药大单品的持续放量、二线品种的逐步发力以及人工虫草产业化的落地预期,华福证券首次覆盖并给予“买入”评级。基于2024年30倍PE的估值,目标市值为332亿元。

6 风险提示

公司面临的主要风险包括:产品销售和推广不及预期风险,特别是藿香正气口服液和急支糖浆营收占比较大,若销售未达预期将对业绩产生较大影响;行业竞争加剧风险,随着同类产品增多,市场竞争可能加剧;以及行业政策风险,如重点产品进入集采或医保降价幅度过大,可能对公司盈利能力造成冲击。

总结

太极集团在国药集团入主后,通过一系列深入的国企改革和战略调整,成功实现了业绩的显著反转和持续增长。公司明确“一主两辅”战略,聚焦现代中药制造,以藿香正气口服液和急支糖浆两大核心单品为增长引擎,辅以二线品种的挖掘和中药材资源板块的快速扩容,展现出强大的市场竞争力和中长期发展潜力。同时,公司积极拥抱数字化转型和科技创新,通过“本草智库·中药大模型”等举措,不断提升核心竞争力。华福证券基于对公司未来营收和净利润的乐观预测,给予“买入”评级,认为太极集团有望成为现代中药领域的领军企业。然而,投资者仍需关注产品销售不及预期、行业竞争加剧以及政策变化等潜在风险。

-

2024年报点评:业绩增长稳健,创新业务持续快速增长

-

发布25年股权激励草案,夯实成长确定性

-

2024年年报业绩点评:大鹏体培牛黄持续增长,渠道库存管理下有望焕发新机

-

2024年年报业绩点评:分红持续走高,AD同补深挖中大童市场

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送