-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

业绩符合预期,2022年业绩拐点加速放量

业绩符合预期,2022年业绩拐点加速放量

-

下载次数:

1103 次

-

发布机构:

东吴证券股份有限公司

-

发布日期:

2022-04-25

-

页数:

3页

同和药业(300636)

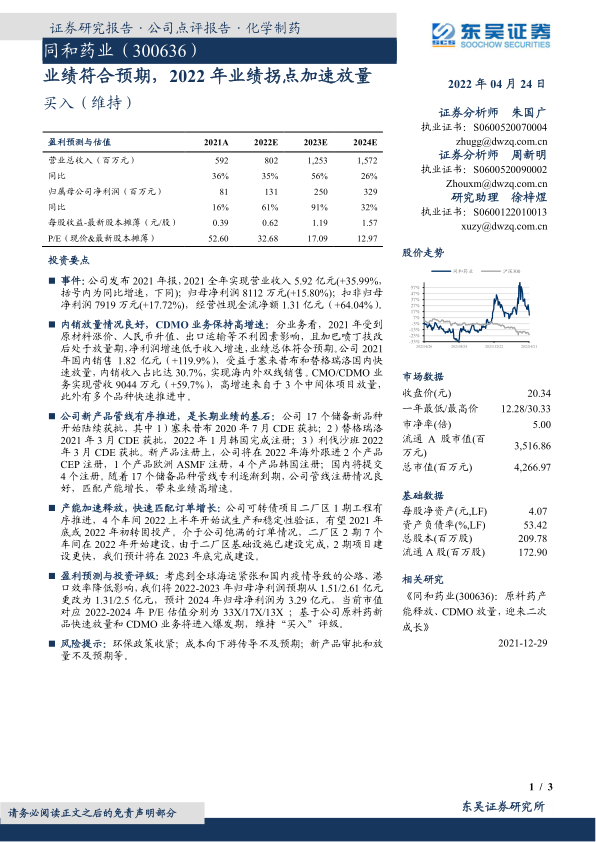

事件: 公司发布 2021 年报, 2021 全年实现营业收入 5.92 亿元(+35.99%,括号内为同比增速,下同);归母净利润 8112 万元(+15.80%);扣非归母净利润 7919 万元(+17.72%),经营性现金流净额 1.31 亿元(+64.04%)。

内销放量情况良好, CDMO 业务保持高增速: 分业务看, 2021 年受到原材料涨价、人民币升值、出口运输等不利因素影响,且加巴喷丁技改后处于放量期,净利润增速低于收入增速,业绩总体符合预期。公司 2021年国内销售 1.82 亿元(+119.9%),受益于塞来昔布和替格瑞洛国内快速放量,内销收入占比达 30.7%,实现海内外双线销售。 CMO/CDMO 业务实现营收 9044 万元(+59.7%),高增速来自于 3 个中间体项目放量,此外有多个品种快速推进中。

公司新产品管线有序推进,是长期业绩的基石: 公司 17 个储备新品种开始陆续获批,其中 1)塞来昔布 2020 年 7 月 CDE 获批; 2)替格瑞洛2021 年 3 月 CDE 获批, 2022 年 1 月韩国完成注册; 3)利伐沙班 2022年 3 月 CDE 获批。新产品注册上,公司将在 2022 年海外跟进 2 个产品CEP 注册, 1 个产品欧洲 ASMF 注册, 4 个产品韩国注册;国内将提交4 个注册。随着 17 个储备品种管线专利逐渐到期,公司管线注册情况良好,匹配产能增长,带来业绩高增速。

产能加速释放,快速匹配订单增长: 公司可转债项目二厂区 1 期工程有序推进, 4 个车间 2022 上半年开始试生产和稳定性验证,有望 2021 年底或 2022 年初转固投产。介于公司饱满的订单情况,二厂区 2 期 7 个车间在 2022 年开始建设,由于二厂区基础设施已建设完成, 2 期项目建设更快,我们预计将在 2023 年底完成建设。

盈利预测与投资评级: 考虑到全球海运紧张和国内疫情导致的公路、港口效率降低影响,我们将 2022-2023 年归母净利润预期从 1.51/2.61 亿元更改为 1.31/2.5 亿元,预计 2024 年归母净利润为 3.29 亿元, 当前市值对应 2022-2024 年 P/E 估值分别为 33X/17X/13X ;基于公司原料药新品快速放量和 CDMO 业务将进入爆发期, 维持“买入”评级。

风险提示: 环保政策收紧;成本向下游传导不及预期;新产品审批和放量不及预期等。

中心思想

业绩稳健增长,拐点加速放量

同和药业2021年业绩符合预期,营业收入和归母净利润均实现显著增长。公司内销业务表现强劲,CDMO业务保持高增速,显示出海内外双线销售的成功。新产品管线有序推进,为公司长期业绩增长奠定坚实基础。

产能扩张驱动未来高增长

公司通过二厂区建设加速产能释放,以匹配日益增长的订单需求。结合新产品获批和CDMO业务的爆发期,预计未来几年盈利能力将持续提升,为投资者带来可观回报。

主要内容

核心业务增长与产品管线布局

- 2021年财务表现: 公司2021年实现营业收入5.92亿元,同比增长35.99%;归母净利润8112万元,同比增长15.80%;扣非归母净利润7919万元,同比增长17.72%。经营性现金流净额达1.31亿元,同比增长64.04%。尽管受原材料涨价、人民币升值及出口运输等不利因素影响,净利润增速略低于收入增速,但整体业绩符合预期。

- 内销与CDMO业务: 2021年国内销售额达1.82亿元,同比大幅增长119.9%,内销收入占比提升至30.7%,主要得益于塞来昔布和替格瑞洛在国内市场的快速放量。CMO/CDMO业务实现营收9044万元,同比增长59.7%,主要由3个中间体项目放量驱动,并有多个品种正在快速推进中。

- 新产品管线进展: 公司17个储备新品种正陆续获批。其中,塞来昔布于2020年7月获CDE批准,替格瑞洛于2021年3月获CDE批准并于2022年1月完成韩国注册,利伐沙班于2022年3月获CDE批准。公司计划在2022年海外跟进2个产品CEP注册、1个产品欧洲ASMF注册、4个产品韩国注册,并在国内提交4个注册申请。随着管线专利陆续到期,新产品注册情况良好,将匹配产能增长,带来业绩高增速。

产能扩张与盈利能力展望

- 产能加速释放: 公司可转债项目二厂区1期工程进展顺利,4个车间预计在2022年上半年开始试生产和稳定性验证,并有望在2021年底或2022年初转固投产。鉴于订单饱满,二厂区2期7个车间已于2022年启动建设,预计将在2023年底完成建设,将显著提升公司产能。

- 盈利预测与投资评级: 考虑到全球海运紧张和国内疫情对公路、港口效率的影响,公司将2022-2023年归母净利润预期分别调整为1.31亿元和2.5亿元(原预期为1.51亿元和2.61亿元),并预计2024年归母净利润为3.29亿元。当前市值对应2022-2024年P/E估值分别为33X/17X/13X。基于原料药新产品快速放量和CDMO业务进入爆发期,维持“买入”评级。

- 风险提示: 报告提示了环保政策收紧、成本向下游传导不及预期以及新产品审批和放量不及预期等潜在风险。

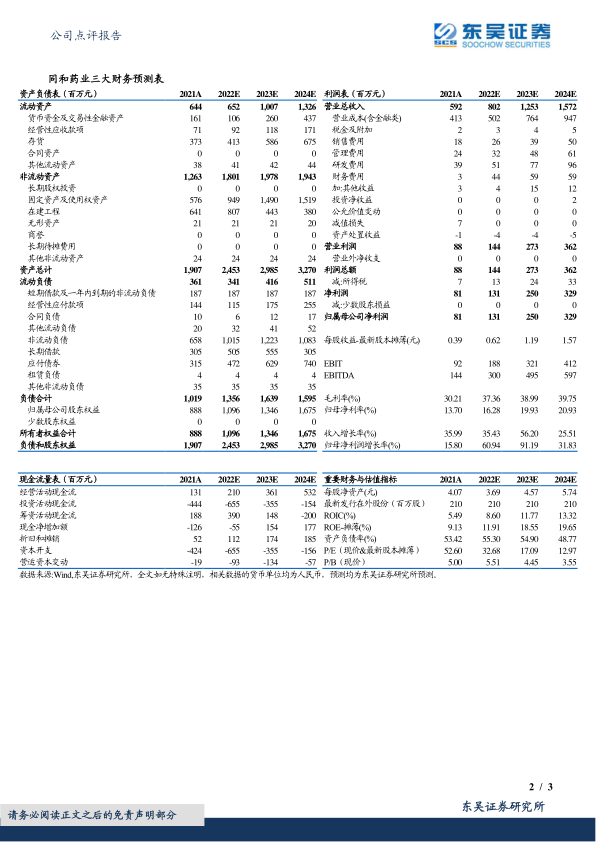

- 财务预测数据:

- 营业总收入: 2021A为592百万元,预计2022E为802百万元(+35%),2023E为1,253百万元(+56%),2024E为1,572百万元(+26%)。

- 归属母公司净利润: 2021A为81百万元,预计2022E为131百万元(+61%),2023E为250百万元(+91%),2024E为329百万元(+32%)。

- 毛利率: 2021A为30.21%,预计2022E为37.36%,2023E为38.99%,2024E为39.75%,呈现逐年上升趋势。

- 归母净利率: 2021A为13.70%,预计2022E为16.28%,2023E为19.93%,2024E为20.93%,盈利能力持续增强。

- P/E估值: 2021A为52.60倍,预计2022E为32.68倍,2023E为17.09倍,2024E为12.97倍,估值随着业绩增长而逐步消化。

总结

同和药业2021年业绩表现稳健,内销和CDMO业务均实现高速增长,显示出公司强大的市场拓展能力和业务发展潜力。随着塞来昔布、替格瑞洛等新产品在国内外的陆续获批和放量,以及二厂区产能的加速释放,公司未来业绩增长的基石愈发坚实。尽管面临外部环境挑战,公司通过持续的产品管线推进和产能扩张,有望在未来几年迎来业绩的爆发期。东吴证券维持“买入”评级,看好公司长期发展前景。

-

医药生物行业跟踪周报:2026版基药目录调整在即,利好拟纳入目录的中药标的

-

医药生物行业跟踪周报:FDA创新药审评政策再松绑,利好创新药板块

-

泰格医药:临床CRO龙头,扬帆启航新征程

-

医药生物行业跟踪周报:分子胶海外风起,国内管线蓄势破局

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送