-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

牛心包瓣持续放量,在研管线有序推进

牛心包瓣持续放量,在研管线有序推进

-

下载次数:

388 次

-

发布机构:

西南证券股份有限公司

-

发布日期:

2021-08-16

-

页数:

4页

佰仁医疗(688198)

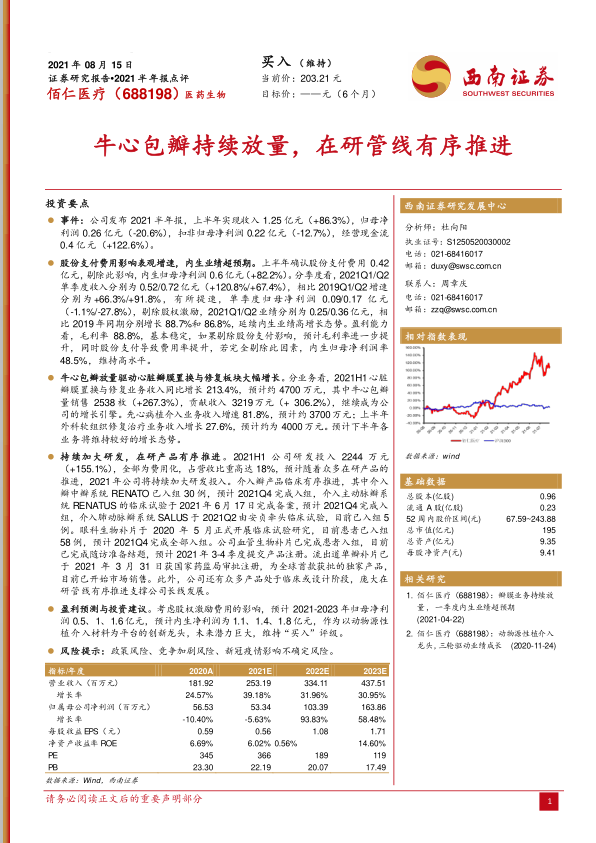

事件:公司发布2021半年报,上半年实现收入1.25亿元(+86.3%),归母净利润0.26亿元(-20.6%),扣非归母净利润0.22亿元(-12.7%),经营现金流0.4亿元(+122.6%)。

股份支付费用影响表观增速,内生业绩超预期。上半年确认股份支付费用0.42亿元,剔除此影响,内生归母净利润0.6亿元(+82.2%)。分季度看,2021Q1/Q2单季度收入分别为0.52/0.72亿元(+120.8%/+67.4%),相比2019Q1/Q2增速分别为+66.3%/+91.8%,有所提速,单季度归母净利润0.09/0.17亿元(-1.1%/-27.8%),剔除股权激励,2021Q1/Q2业绩分别为0.25/0.36亿元,相比2019年同期分别增长88.7%和86.8%,延续内生业绩高增长态势。盈利能力看,毛利率88.8%,基本稳定,如果剔除股份支付影响,预计毛利率进一步提升,同时股份支付导致费用率提升,若完全剔除此因素,内生归母净利润率48.5%,维持高水平。

牛心包瓣放量驱动心脏瓣膜置换与修复板块大幅增长。分业务看,2021H1心脏瓣膜置换与修复业务收入同比增长213.4%,预计约4700万元,其中牛心包瓣量销售2538枚(+267.3%),贡献收入3219万元(+306.2%),继续成为公司的增长引擎。先心病植介入业务收入增速81.8%,预计约3700万元;上半年外科软组织修复治疗业务收入增长27.6%,预计约为4000万元。预计下半年各业务将维持较好的增长态势。

持续加大研发,在研产品有序推进。2021H1公司研发投入2244万元(+155.1%),全部为费用化,占营收比重高达18%,预计随着众多在研产品的推进,2021年公司将持续加大研发投入。介入瓣产品临床有序推进,其中介入瓣中瓣系统RENATO已入组30例,预计2021Q4完成入组,介入主动脉瓣系统RENATUS的临床试验于2021年6月17日完成备案,预计2021Q4完成入组,介入肺动脉瓣系统SALUS于2021Q2由安贞牵头临床试验,目前已入组5例。眼科生物补片于2020年5月正式开展临床试验研究,目前患者已入组58例,预计2021Q4完成全部入组。公司血管生物补片已完成患者入组,目前已完成随访准备结题,预计2021年3-4季度提交产品注册。流出道单瓣补片已于2021年3月31日获国家药监局审批注册,为全球首款获批的独家产品,目前已开始市场销售。此外,公司还有众多产品处于临床或设计阶段,庞大在研管线有序推进支撑公司长线发展。

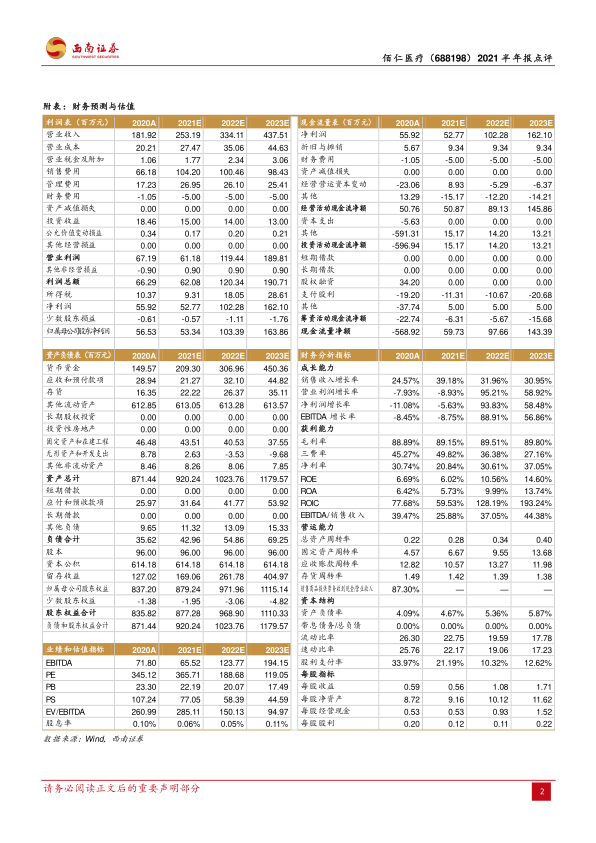

盈利预测与投资建议。考虑股权激励费用的影响,预计2021-2023年归母净利润0.5、1、1.6亿元,预计内生净利润为1.1、1.4、1.8亿元,作为以动物源性植介入材料为平台的创新龙头,未来潜力巨大,维持“买入”评级。

风险提示:政策风险、竞争加剧风险、新冠疫情影响不确定风险。

中心思想

本报告分析了佰仁医疗(688198)2021年半年度报告,核心观点如下:

- 内生增长强劲: 佰仁医疗上半年内生业绩超预期,剔除股份支付费用影响后,归母净利润大幅增长,显示出强劲的内生增长动力。

- 牛心包瓣驱动增长: 牛心包瓣销量大幅增长,成为公司增长的主要引擎,带动心脏瓣膜置换与修复业务收入显著提升。

- 研发投入与管线推进: 公司持续加大研发投入,在研产品有序推进,为公司长远发展提供支撑。

业绩增长与盈利能力分析

佰仁医疗2021年上半年收入和利润均实现显著增长,尤其是在剔除股份支付费用后,内生净利润表现突出,显示了公司良好的盈利能力和增长潜力。

业务发展与未来展望

牛心包瓣的放量增长以及在研管线的有序推进,预示着佰仁医疗未来业绩增长的强劲动力。公司在心脏瓣膜置换与修复领域的领先地位将进一步巩固。

主要内容

本报告主要分析了佰仁医疗2021年半年度报告,涉及以下几个方面:

公司业绩概况

2021年上半年,佰仁医疗实现收入1.25亿元,同比增长86.3%;归母净利润0.26亿元,同比下降20.6%;扣非归母净利润0.22亿元,同比下降12.7%;经营现金流0.4亿元,同比增长122.6%。

股份支付费用影响及内生业绩分析

上半年确认股份支付费用0.42亿元,剔除此影响,内生归母净利润0.6亿元,同比增长82.2%。分季度看,Q1/Q2单季度收入分别为0.52/0.72亿元,同比增长120.8%/67.4%,相比2019年同期增速分别为+66.3%/+91.8%,有所提速。

各业务板块收入分析

- 心脏瓣膜置换与修复业务: 同比增长213.4%,预计约4700万元,其中牛心包瓣销量2538枚,同比增长267.3%,贡献收入3219万元,同比增长306.2%。

- 先心病植介入业务: 收入增速81.8%,预计约3700万元。

- 外科软组织修复治疗业务: 收入增长27.6%,预计约为4000万元。

研发投入与在研产品进展

2021H1公司研发投入2244万元,同比增长155.1%,占营收比重高达18%。介入瓣产品临床有序推进,多个在研产品处于临床或设计阶段。

盈利预测与投资建议

考虑股权激励费用的影响,预计2021-2023年归母净利润0.5、1、1.6亿元,预计内生净利润为1.1、1.4、1.8亿元,维持“买入”评级。

总结

本报告对佰仁医疗2021年半年度报告进行了全面分析。公司上半年业绩表现亮眼,内生增长强劲,牛心包瓣产品放量增长成为主要驱动力。同时,公司持续加大研发投入,在研管线有序推进,为未来发展奠定基础。维持“买入”评级,看好公司作为动物源性植介入材料创新龙头的未来发展潜力。

-

利润扭亏为盈,糖尿病治疗矩阵进一步丰富

-

医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

-

医药行业创新药周报:2026年2月第二周创新药周报

-

化工行业2026年投资策略:周期破晓,材料乘风

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送