-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

创新加码重塑估值,双轮发展助力巨头转型

创新加码重塑估值,双轮发展助力巨头转型

-

下载次数:

2769 次

-

发布机构:

东吴证券股份有限公司

-

发布日期:

2025-03-05

-

页数:

50页

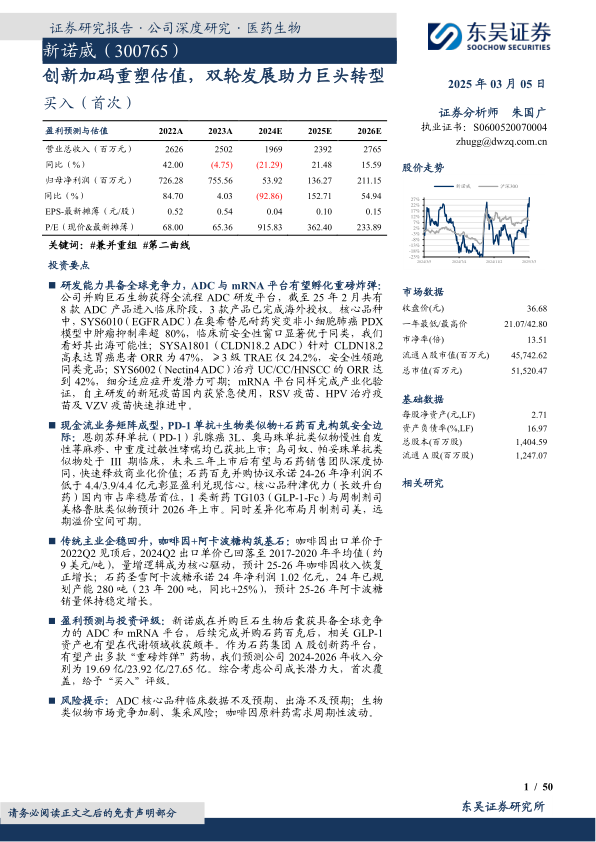

新诺威(300765)

投资要点

研发能力具备全球竞争力,ADC与mRNA平台有望孵化重磅炸弹:公司并购巨石生物获得全流程ADC研发平台,截至25年2月共有8款ADC产品进入临床阶段,3款产品已完成海外授权。核心品种中,SYS6010(EGFR ADC)在奥希替尼耐药突变非小细胞肺癌PDX模型中肿瘤抑制率超80%,临床前安全性窗口显著优于同类,我们看好其出海可能性;SYSA1801(CLDN18.2ADC)针对CLDN18.2高表达胃癌患者ORR为47%,≥3级TRAE仅24.2%,安全性领跑同类竞品;SYS6002(Nectin4ADC)治疗UC/CC/HNSCC的ORR达到42%,细分适应症开发潜力可期;mRNA平台同样完成产业化验证,自主研发的新冠疫苗国内获紧急使用,RSV疫苗、HPV治疗疫苗及VZV疫苗快速推进中。

现金流业务矩阵成型,PD-1单抗+生物类似物+石药百克构筑安全边际:恩朗苏拜单抗(PD-1)乳腺癌3L、奥马珠单抗类似物慢性自发性荨麻疹、中重度过敏性哮喘均已获批上市;乌司奴、帕妥珠单抗类似物处于III期临床,未来三年上市后有望与石药销售团队深度协同,快速释放商业化价值;石药百克并购协议承诺24-26年净利润不低于4.4/3.9/4.4亿元彰显盈利兑现信心。核心品种津优力(长效升白药)国内市占率稳居首位,1类新药TG103(GLP-1-Fc)与周制剂司美格鲁肽类似物预计2026年上市。同时差异化布局月制剂司美,远期溢价空间可期。

传统主业企稳回升,咖啡因+阿卡波糖构筑基石:咖啡因出口单价于2022Q2见顶后,2024Q2出口单价已回落至2017-2020年平均值(约9美元/吨),量增逻辑成为核心驱动,预计25-26年咖啡因收入恢复正增长;石药圣雪阿卡波糖承诺24年净利润1.02亿元,24年已规划产能280吨(23年200吨,同比+25%),预计25-26年阿卡波糖销量保持稳定增长。

盈利预测与投资评级:新诺威在并购巨石生物后囊获具备全球竞争力的ADC和mRNA平台,后续完成并购石药百克后,相关GLP-1资产也有望在代谢领域收获颇丰。作为石药集团A股创新药平台,有望产出多款“重磅炸弹”药物,我们预测公司2024-2026年收入分别为19.69亿/23.92亿/27.65亿。综合考虑公司成长潜力大,首次覆盖,给予“买入”评级。

风险提示:ADC核心品种临床数据不及预期、出海不及预期;生物类似物市场竞争加剧、集采风险;咖啡因原料药需求周期性波动。

中心思想

创新驱动下的战略转型与估值重塑

新诺威(300765)正经历一场深刻的战略转型,从传统功能性食品原料龙头向创新生物制药平台迈进,并有望成为石药集团在A股的核心创新药平台。通过对巨石生物和石药百克的战略性并购,公司成功注入了具备全球竞争力的ADC(抗体偶联药物)和mRNA疫苗技术平台,以及涵盖PD-1、生物类似药和GLP-1等多元化的创新药管线。这一转型不仅重塑了公司的估值逻辑,也为其带来了强劲的增长引擎。

双轮发展模式下的长期增长潜力

在创新药业务高速发展的同时,公司传统的功能性原料药(咖啡因、阿卡波糖)和保健食品业务继续提供稳健的现金流和盈利基础,形成了“创新生物制药”与“功能性食品及原料”双轮驱动的发展格局。凭借石药集团在研发、生产和商业化方面的全面赋能,以及自身在各业务板块的市场领先地位和差异化竞争优势,新诺威有望孵化出多款“重磅炸弹”药物,实现长期可持续的增长,并为股东带来稳定回报。

主要内容

战略转型与创新布局

从功能性食品龙头到创新药平台核心

新诺威成立于2006年,于2019年上市,其发展历程可分为三个阶段:初步发展期(2006-2016)确立了咖啡因生产龙头地位;业务扩张期(2016-2023)通过收购河北果维康、中诺泰州和石药圣雪,完善了大健康领域布局;创新转型期(2023年至今)是公司发展的关键阶段。2023年9月,公司公告拟现金增资18.71亿元获得巨石生物51%股权,正式进入创新医药领域,并更名为石药创新制药股份有限公司。2024年1月,公司进一步公告拟通过发行股份及支付现金购买石药百克100%股权,交易总价76亿元人民币,其中现金对价7.6亿元(10%),股份对价68.4亿元(90%)。这些战略性并购使得公司成为以生物制药和功能性食品(原料)为两翼,深耕大健康领域的石药集团A股核心。

集团赋能与财务稳健

公司实际控制人为石药集团董事长蔡东晨,股权结构稳定。高管团队经验丰富,多来自石药集团及旗下子公司。石药集团作为中国龙头制药企业,在研发(8大创新研发平台、5大研发中心、2000+研发人员、300+在研项目)、生产(10+生产基地,覆盖纳米制剂、生物药、化药、mRNA疫苗)和商业化(10000+专业营销团队,覆盖35000+医疗机构和350000+药店,产品出口110+国家)方面具备强大实力。新诺威将深度受益于集团的全面赋能,加速新药研发和商业化进程。在转型前,公司财务表现稳健,2018-2023年收入CAGR为15.07%,利润CAGR为27.54%。2023年实现收入25.02亿元,归母净利润7.56亿元。公司费用控制能力良好,经营性现金流充裕,2018-2023年累计经营性现金净流入高达26.9亿元,账上货币资金充足,为创新转型奠定了坚实基础。

ADC平台技术优势与管线进展

酶法定点偶联技术与多元化管线布局

巨石生物的ADC平台拥有自主知识产权,涵盖载荷、连接子、偶联和新型偶联药物四大平台,能够开发匹配不同适应症的payload,并选择最合适的linker。其核心优势在于酶法定点偶联技术,通过工程化的谷氨酰胺转胺酶(TGase)实现在天然IgG抗体重链保守Q295残基的定点偶联,无需对抗体进行突变或去糖基化,有效提高了药物的稳定性、均一性,并降低了免疫原性和毒性。截至2025年2月,公司共有8款ADC产品进入临床阶段,另有1款获得临床批件,其中3款产品已完成海外授权。

核心ADC产品市场潜力分析

SYS6010 (EGFR ADC): 具有BIC(Best-in-Class)潜力,有望成为出海大单品。其抗体为重组人源化SYS6010 mAb,Linker-Drug为四肽连接子GGFG偶联拓扑异构酶Ⅰ抑制剂Dxd衍生物,DAR=8。临床前研究显示,SYS6010在奥希替尼耐药的EGFR三重突变非小细胞肺癌PDX模型中肿瘤抑制率超80%,安全性窗口显著优于同类。该产品已获得FDA快速通道资格和NMPA突破性疗法认定。国内EGFR ADC市场尚无上市产品,SYS6010处于国内第一梯队,联用奥希替尼治疗一线非小细胞肺癌已推进至1b/3期。预计国内肺癌适应症销售峰值可达29.46亿元(2030年),乳腺癌适应症销售峰值可达8.03亿元(2030年)。欧美市场肺癌适应症销售峰值可达54.05亿元(2035年),乳腺癌适应症销售峰值可达41.10亿元(2035年)。

SYSA1801 (CLDN18.2 ADC): CLDN18.2靶点在胃癌中已验证成药,SYSA1801采用位点特异性缀合(DAR=2),抗体为自研全人源性IgG1单克隆抗体,linker-drug为经典VC-MMAE。该产品在2020/2021年获得FDA胃癌及胰腺癌孤儿药认证。临床数据显示,SYSA1801在CLDN18.2高表达胃癌患者中ORR为47%,≥3级TRAE仅24.2%,安全性优异,且未出现与化疗重叠毒性,为联合治疗奠定基础。2022年7月,石药集团将SYSA1801大中华区外商业权益授权给Elevation Oncology,获得2700万美元预付款及最高11.5亿美元里程碑付款。国内CLDN18.2 ADC竞争激烈,SYSA1801已进入III期临床。预计国内胃癌适应症销售峰值可达18.07亿元(2034年),美国胃癌适应症销售峰值可达12.24亿元(2036年)。

SYS6002 (Nectin4 ADC): Nectin4靶点竞争格局温和,SYS6002有望凭借优异安全性突围。该产品抗体为自有抗体,毒素为MMAE,连接子为谷胱酰胺敏感连接子,DAR=2。早期临床中,SYS6002在尿路上皮癌(UC)、宫颈癌(CC)及头颈鳞癌(HNSCC)患者中实现ORR=42%、DCR=84%,与已上市竞品PADCEV疗效相当。其≥3级不良反应(20%)明显低于同类竞品(PADCEV: 58%),且皮疹和周围神经病变等MMAE相关不良反应显著优于竞品。2023年,石药集团将SYS6002海外开发及商业化权利授权给Corbus Pharmaceuticals,获得750万美元预付款及最高6.85亿美元里程碑付款。预计国内尿路上皮癌适应症销售峰值可达11.07亿元(2034年),宫颈癌适应症销售峰值可达8.37亿元(2034年)。美国尿路上皮癌适应症销售峰值可达37.85亿元(2035年),宫颈癌适应症销售峰值可达3.52亿元(2036年)。

SYSA1501 (HER2 ADC): 作为HER2 ADC第二梯队产品,SYSA1501采用HER2单抗酶法偶联两个MMAE载荷,DAR=2。在HER2阳性乳腺癌患者中,ORR和DCR分别为51.5%和77.3%,mPFS为6.44个月。安全性良好,3级以上治疗相关副反应比例为36.2%,无治疗相关死亡事件。凭借石药集团强大的商业化团队和差异化毒素(MMAE),SYSA1501有望在HER2 ADC市场中取得一定份额,尤其对于对TOP1抑制剂为payload的HER2 ADC(如Enhertu)产生耐药的患者。预计销售峰值为9.3亿元。

mRNA疫苗平台:技术突破与产业化能力

自主LNP递送系统与高效生产验证

巨石生物在mRNA疫苗领域实现了核心技术突破,自主研发了具有知识产权的脂质纳米颗粒(LNP)递送系统,包括新型阳离子脂质与修饰性碱基设计,有效规避了国际专利限制并降低了免疫原性。公司已建成15亿剂/年的mRNA疫苗产能,结合一步法原液生产与高效纯化工艺(纯度超99%),将全批次生产周期压缩至2天,显著提升了生产效率和成本控制能力。

疫苗管线拓展与未来应用

两款新冠mRNA疫苗(SYS6006,SYS6006.32)已于2023年获得紧急使用授权,验证了巨石生物在mRNA技术平台上的研发实力和商业化能力。除新冠疫苗外,公司积极拓展产品线,RSV疫苗(SYS6016)和HPV疫苗(SYS6026)已进入临床阶段,VZV疫苗(SYS6017Y)已获得临床批件。在竞争格局方面,RSV疫苗在中国尚无同类产品上市,带状疱疹疫苗市场竞争温和,HPV疫苗虽有竞争但市场空间广阔。此外,公司还在探索mRNA技术在肿瘤治疗(如个性化新抗原疫苗联合CAR-T疗法)及细胞基因治疗(CGT)中的应用,展现了平台的延展性和长期价值。

抗体药物上市与市场布局

多款抗体药物进入兑现期,提供稳定收入

截至2025年1月,巨石生物在研抗体管线共计6个。其中,恩朗苏拜单抗(PD-1)已于2024年6月25日获批上市,奥马珠单抗生物类似物也于2024年9月26日和2025年2月10日获批上市,分别用于慢性自发性荨麻疹和中重度过敏性哮喘。乌司奴单抗生物类似物已于2024年11月26日获得国家药品监督管理局受理上市申请。帕妥珠单抗及司库奇尤单抗生物类似物均处于III期临床试验阶段。

差异化竞争与市场潜力

恩朗苏拜单抗作为1类新药,尽管面临国内PD-1市场的激烈竞争,但其首发宫颈癌领域的差异化布局具有一定优势。公司还积极布局其他适应症及联合疗法,以扩大其适用范围和生命周期。奥马珠单抗生物类似物在国内市场竞争格局相对温和,除原研外仅有迈博太科一家获批上市且适应症单一,公司产品凭借双适应症优势,市场潜力较大。预计恩朗苏拜单抗销售峰值可达7.8亿元,奥马珠单抗类似物销售峰值可达10.8亿元。乌司奴单抗、帕妥珠单抗、司库奇尤单抗等生物类似药预计销售峰值分别为5.6亿元、5.0亿元和3.0亿元。

石药百克并购与核心产品价值

津优力盈利筑基与GLP-1全管线覆盖

公司拟以76亿元收购石药百克100%股权,评估增值率达78.25%,并承诺2024-2027年扣非归母净利润分别不低于4.35亿元、3.93亿元、4.36亿元及5.02亿元。高增值率和对赌业绩承诺的核心驱动因素在于石药百克核心产品管线价值尚未被充分反映。其主要上市产品津优力®(聚乙二醇化重组人粒细胞刺激因子注射液)是我国第一个长效重组人粒细胞集落刺激因子注射液,自2011年上市以来,凭借创新长效机制和临床效果,销售额稳居国内市场首位,2023年销售金额高达26.47亿元,持续贡献稳定现金流。

GLP-1药物管线布局与竞争优势

石药百克全面布局GLP-1类药物,涵盖从原料到制剂的全链条,长短效药物研发稳步推进。

- TG103 (GLP-1-Fc融合蛋白): 1类新药,通过Fc融合技术延长半衰期,有望提供更持久的治疗效果。3期减重适应症已完成入组,预计2026年上市;3期降糖适应症接近入组完成,预计2026-2027年上市。1b期临床数据显示,TG103安全性良好(≥3级AE仅2例),且在12周体重下降比例优于司美格鲁肽2.4mg(5.48% vs -3.2%)。预计销售峰值为15.4亿元。

- 司美格鲁肽生物类似物(周制剂): 降糖适应症已进入三期临床,处于国内第一研发梯队。采用化学合成法制备,纯度更高,免疫原性风险更低。预计销售峰值为8.9亿元。

- SYH9017 (月制剂司美格鲁肽流体晶剂型): 国内首款每月给药一次的司美格鲁肽制剂,已于2025年2月启动1期临床。利用长效递送技术平台,形成凝胶贮库,大幅提高患者用药依从性,具有明显临床优势。

传统业务市场地位与增长驱动

咖啡因:全球产能龙头,竞争优势显著

新诺威在功能原料药细分板块是领头羊。咖啡因生产行业进入壁垒高,属于国家第二类精神药品,实行定点定额生产,国内仅7家企业拥有生产资质,市场竞争稳定且集中。新诺威咖啡因国内产能市占率达50%,全球供应占比60%~70%,产能从2016年的1.1万吨提升至2023年的1.6万吨,产能利用率接近100%。公司是百事可乐、可口可乐、红牛等国际饮料公司的全球供应商,客户结构稳定。咖啡因出口单价在2022Q2见顶后回落,预计2025-2026年恢复正增长,量增逻辑成为核心驱动。

阿卡波糖原料药:国产替代核心受益者

石药圣雪是国内最早以双酶法生产无水葡萄糖的企业之一。阿卡波糖片是国内非胰岛素类降糖药的主要品种。在2022年6月十三省集采中,原研厂家拜尔丢标,公司作为中标企业的主要原料药供应商,阿卡波糖原料药业务有望稳定增长。2024年已规划产能280吨(2023年200吨,同比+25%),预计2025-2026年销量保持稳定增长。

功能食品业务:VC龙头,渠道复苏+产品创新

在保健食品方面,公司“果维康”商标为中国驰名商标,在华北、西北、西南等地区有较强品牌影响力。公司已与国内200多家连锁药店企业建立合作关系,销售网络覆盖全国。随着外部环境影响消退和终端消费需求逐步恢复,公司产能利用率回升(2023年59.51%),销售渠道持续拓展(线上/线下双发力),预计2025年保健食品板块将实现稳健发展。

总结

新诺威正通过一系列前瞻性的战略并购和持续的研发投入,成功从传统功能性食品原料企业转型为创新生物制药平台。公司在ADC、mRNA疫苗、PD-1、生物类似药和GLP-1等前沿领域构建了多元化且具有竞争力的产品管线,其中多款核心产品已进入临床后期或已上市,展现出巨大的商业化潜力。同时,其传统的功能性原料药和保健食品业务继续提供稳健的盈利和现金流支持,为创新业务的发展奠定了坚实基础。在石药集团的全面赋能下,新诺威有望凭借其技术优势、市场布局和商业化能力,实现创新药业务的快速放量,并产出多款“重磅炸弹”药物,从而重塑公司估值,实现长期可持续的增长。鉴于公司巨大的成长潜力,首次覆盖给予“买入”评级。

-

医药生物行业跟踪周报:2026版基药目录调整在即,利好拟纳入目录的中药标的

-

医药生物行业跟踪周报:FDA创新药审评政策再松绑,利好创新药板块

-

泰格医药:临床CRO龙头,扬帆启航新征程

-

医药生物行业跟踪周报:分子胶海外风起,国内管线蓄势破局

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送