-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

经皮给药新型制剂领先,产品矩阵助力增长

经皮给药新型制剂领先,产品矩阵助力增长

-

下载次数:

1321 次

-

发布机构:

东吴证券股份有限公司

-

发布日期:

2024-05-23

-

页数:

23页

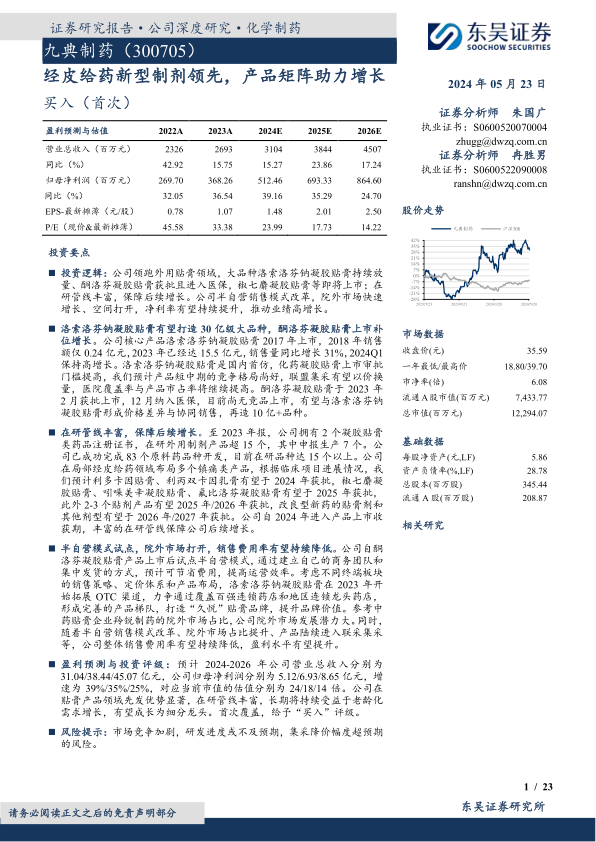

九典制药(300705)

投资要点

投资逻辑:公司领跑外用贴膏领域,大品种洛索洛芬钠凝胶贴膏持续放量、酮洛芬凝胶贴膏获批且进入医保,椒七麝凝胶贴膏等即将上市;在研管线丰富,保障后续增长。公司半自营销售模式改革,院外市场快速增长、空间打开,净利率有望持续提升,推动业绩高增长。

洛索洛芬钠凝胶贴膏有望打造30亿级大品种,酮洛芬凝胶贴膏上市补位增长。公司核心产品洛索洛芬钠凝胶贴膏2017年上市,2018年销售额仅0.24亿元,2023年已经达15.5亿元,销售量同比增长31%,2024Q1保持高增长。洛索洛芬钠凝胶贴膏是国内首仿,化药凝胶贴膏上市审批门槛提高,我们预计产品短中期的竞争格局尚好,联盟集采有望以价换量,医院覆盖率与产品市占率将继续提高。酮洛芬凝胶贴膏于2023年2月获批上市,12月纳入医保,目前尚无竞品上市,有望与洛索洛芬钠凝胶贴膏形成价格差异与协同销售,再造10亿+品种。

在研管线丰富,保障后续增长。至2023年报,公司拥有2个凝胶贴膏类药品注册证书,在研外用制剂产品超15个,其中申报生产7个。公司已成功完成83个原料药品种开发,目前在研品种达15个以上。公司在局部经皮给药领域布局多个镇痛类产品,根据临床项目进展情况,我们预计利多卡因贴膏、利丙双卡因乳膏有望于2024年获批,椒七麝凝胶贴膏、吲哚美辛凝胶贴膏、氟比洛芬凝胶贴膏有望于2025年获批,此外2-3个贴剂产品有望2025年/2026年获批,改良型新药的贴膏剂和其他剂型有望于2026年/2027年获批。公司自2024年进入产品上市收获期,丰富的在研管线保障公司后续增长。

半自营模式试点,院外市场打开,销售费用率有望持续降低。公司自酮洛芬凝胶贴膏产品上市后试点半自营模式,通过建立自己的商务团队和集中发货的方式,预计可节省费用,提高运营效率。考虑不同终端板块的销售策略、定价体系和产品布局,洛索洛芬钠凝胶贴膏在2023年开始拓展OTC渠道,力争通过覆盖百强连锁药店和地区连锁龙头药店,形成完善的产品梯队,打造“久悦”贴膏品牌,提升品牌价值。参考中药贴膏企业羚锐制药的院外市场占比,公司院外市场发展潜力大。同时,随着半自营销售模式改革、院外市场占比提升、产品陆续进入联采集采等,公司整体销售费用率有望持续降低,盈利水平有望提升。

盈利预测与投资评级:预计2024-2026年公司营业总收入分别为31.04/38.44/45.07亿元,公司归母净利润分别为5.12/6.93/8.65亿元,增速为39%/35%/25%,对应当前市值的估值分别为24/18/14倍。公司在贴膏产品领域先发优势显著,在研管线丰富,长期将持续受益于老龄化需求增长,有望成长为细分龙头。首次覆盖,给予“买入”评级。

风险提示:市场竞争加剧,研发进度或不及预期,集采降价幅度超预期的风险。

中心思想

经皮给药领域领军者,产品矩阵驱动业绩高增长

九典制药凭借其在经皮给药新型制剂领域的深厚积累和创新能力,已成为该细分市场的领跑者。公司核心产品洛索洛芬钠凝胶贴膏持续放量,酮洛芬凝胶贴膏获批并纳入医保,以及丰富在研管线的陆续上市,共同构筑了强大的产品矩阵。通过实施半自营销售模式改革,公司有效拓展了院外市场,并有望持续优化销售费用率,从而推动整体业绩实现高增长。

创新研发与市场拓展并举,奠定长期发展基石

公司持续加大研发投入,构建了“原料药+辅料+制剂”的完整产业链,并在凝胶贴膏剂等高技术壁垒领域取得突破。面对老龄化带来的疼痛管理需求增长,公司精准布局外用镇痛类产品,并积极拓展OTC及电商渠道,以实现院内外销售协同。股权激励计划的实施进一步彰显了管理层对公司未来发展的信心,为公司长期稳健增长奠定了坚实基础。

主要内容

九典制药:深耕经皮给药,业绩与研发双驱动

公司发展历程与财务表现

九典制药成立于2001年,并于2017年在深交所创业板上市,专注于原料药、辅料及外用贴剂的研发与生产。公司已成功打造出消炎镇痛领域的黄金单品洛索洛芬钠凝胶贴膏,并于2023年获批上市酮洛芬凝胶贴膏,成为新的业绩增长点。截至2024年一季报,公司董事长朱志宏持股34.04%,股权结构稳定。2022年3月,公司发布限制性股票激励计划,以每股13.94元向激励对象授予530万股,并设定了以2021年净利润为基数,2022年、2023年和2024年净利润增长率分别不低于30%、55%和75%的考核目标,充分展现了企业对未来发展的信心。

在财务表现方面,公司营业收入和归母净利润均保持较快增长。2014年至2023年,公司营收从2.66亿元大幅增长至26.93亿元,复合增速达29.30%;归母净利润从0.38亿元增长至3.68亿元,复合增速达28.78%。2023年,公司营收同比增长15.75%,归母净利润同比增长36.54%。公司毛利率持续提升,制剂业务收入占比从2014年的59.85%提升至2023年的83.06%,药品制剂板块毛利率从67.4%提升至86.23%,带动公司整体毛利率从51.96%提升至77.2%。同时,公司期间费用率呈下降趋势,2023年销售/管理/研发三项费用率合计为61.64%,同比下降2.25个百分点。其中,销售费用率在2023年下降至48.56%,2024年第一季度进一步下降至40.5%,主要得益于药品招标制度变化、洛索洛芬钠凝胶贴膏进入联盟集采以及半自营销售模式改革试点。研发费用率自2020年后稳定在8%以上,显示公司持续加大研发投入。

研发投入与产品管线布局

公司坚持自主研发与合作创新并举,已建成药物研究院和普道医药两大研发体系,拥有一支超过430人的研发团队。公司专注于以凝胶贴膏剂为代表的经皮给药制剂研究,攻克了交联架桥等技术壁垒,实现了高载药量贴膏剂基质体系的研发突破。2023年,公司研发投入达2.7亿元,同比增长28.14%,占营收的9.44%。

截至2023年年报,公司拥有2个凝胶贴膏类药品注册证书,在研外用制剂产品超过15个,其中7个已申报生产。此外,公司已成功开发83个原料药品种,目前在研品种超过15个。根据临床项目进展,公司预计利多卡因凝胶贴膏、利丙双卡因乳膏有望于2024年获批;椒七麝凝胶贴膏、吲哚美辛凝胶贴膏、氟比洛芬凝胶贴膏有望于2025年获批;另有2-3个贴剂产品有望于2025年/2026年获批,改良型新药的贴膏剂和其他剂型有望于2026年/2027年获批。公司自2024年起将进入产品上市收获期,丰富的在研管线为公司后续增长提供了坚实保障。

经皮给药市场:老龄化驱动下的广阔前景

经皮给药优势与凝胶贴膏崛起

经皮给药(TDDS)作为口服和注射之外的第三种给药系统,具有避免肝脏首过效应和胃肠道代谢、延长有效作用时间、稳定血药浓度、减少不良反应以及提高患者依从性等显著优势。经皮给药产品类型多元,其中透皮贴剂和凝胶贴膏剂是市场主流,主要应用于疼痛管理、激素替代疗法和心血管疾病治疗等领域。

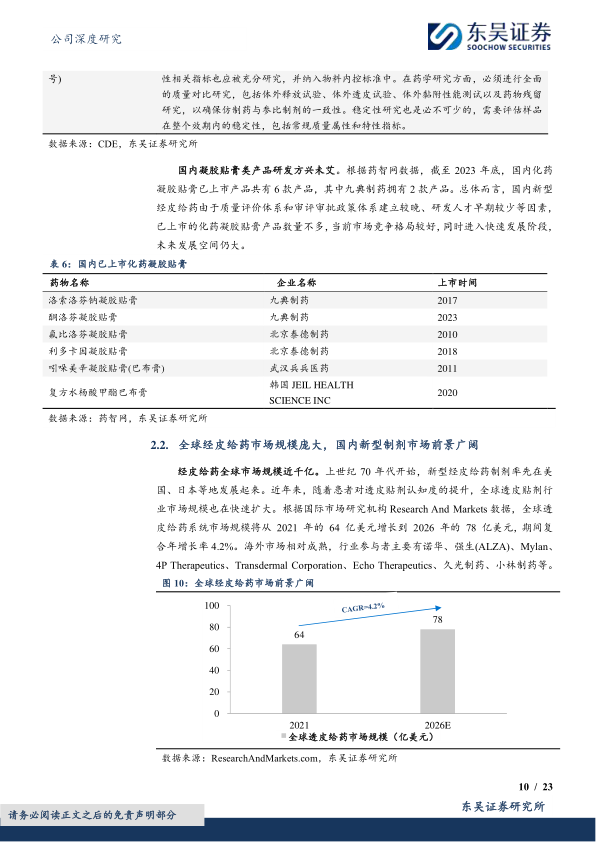

凝胶贴膏作为新型制剂,在中国市场逐渐崭露头角。相较于传统中药贴膏,化药凝胶贴膏在载药量、药物有效成分保留度、透皮率、起效速度、血药浓度平衡稳定性、控缓释效果、毒副作用以及皮肤相容性等方面具备明显优势。目前,国内已培育出九典制药(洛索洛芬钠凝胶贴膏销售额超15亿元)和北京泰德(氟比洛芬凝胶贴膏销售额超30亿元)等大单品。凝胶贴膏的技术壁垒较高,涉及基质材料选择、透皮吸收促进剂、成型工艺优化以及生产设备与技术水平等多个方面。国家药监局自2020年起逐步完善凝胶贴膏仿制药的审评审批政策,提高了产品上市门槛。截至2023年底,国内已上市化药凝胶贴膏产品仅有6款,其中九典制药拥有2款,市场竞争格局良好,处于快速发展阶段。

全球与国内市场规模及趋势

全球经皮给药市场规模庞大,并持续增长。根据Research And Markets数据,全球透皮给药系统市场规模预计将从2021年的64亿美元增长到2026年的78亿美元,复合年增长率为4.2%。海外市场相对成熟,主要参与者包括诺华、强生、久光制药等。

中国外用贴膏市场规模已达数百亿元。根据米内网数据,2021年外用贴膏剂市场销售规模约180亿元,同比增长17.81%。其中,中成药贴膏剂占比超过70%,化学药贴膏剂占比不足30%。然而,化学药贴膏剂增长迅速,在医院端和零售端的同比增速分别为40.66%和22.85%,远高于中成药贴膏剂的14.67%和6.60%。这表明随着新型凝胶贴膏的上市,化药贴膏市场将保持快速增长。2023年,国内市场销售额最高的品种为氟比洛芬凝胶贴膏,终端销售额超过30亿元,同比增长超过15%,显示出化药贴膏产品巨大的大单品爆发潜力。

老龄化背景下的疼痛管理需求

随着人口老龄化和慢性疾病患病率的上升,对有效疼痛管理解决方案的需求持续增加。根据《中国疼痛防控与健康促进战略蓝皮书:中国疼痛医学发展报告(2020)》,我国慢性疼痛患者超过3亿人,且发病率与年龄呈正相关,每年以1000万至2000万的速度快速增长。80%-85%的65岁以上老年人至少患有一种与疼痛相关的疾病。

目前中国慢性疼痛的诊治现状不容乐观,疼痛知晓率仅14.3%,就诊率不足60%,治疗后完全缓解率不足20%,治疗满意度仅8.89%。针对慢性疼痛患者的调研显示,50%的患者偏好外用药物治疗。这表明疼痛管理市场存在巨大空白,外用贴膏贴剂产品在疼痛领域具备广阔发展空间。非甾体外用抗炎镇痛膏剂因其解热镇痛、抗炎和抗风湿作用,且避免了阿片类药物的成瘾性和高不良反应率,成为优选方案。参考日本,2/3的非甾体药物为外用膏剂,而国内不足1/10,预示着非甾体抗炎镇痛贴膏剂类产品在国内有望实现快速发展。

核心产品放量与销售模式创新,保障公司持续增长

核心大单品市场表现与潜力

九典制药在化药凝胶贴膏领域具有领先布局。公司核心产品洛索洛芬钠凝胶贴膏于2017年上市,为医保乙类品种,主要用于骨关节炎、肌肉痛、外伤后肿胀疼痛等骨骼肌肉疾病。该产品起效快、止痛持久、安全高效,具有24小时控释释药、载药量大、渗透深等优势。公司产品作为国内独家首仿,2022年销售额达13.03亿元,2023年销售收入达15.47亿元,同比增长18.7%。该产品在中国城市公立、县级公立医院的市场占有率为100%,市场份额遥遥领先。截至2024年一季度,尚无第二款仿制产品上市,公司预计在2-3年内仍能保持相对先发优势。洛索洛芬钠凝胶贴膏已中标广东联盟和浙江省集采,通过以价换量策略,有望进一步提高市场占有率。2023年销量超过8000万贴,未来在基层机构、二级医院、电商及OTC板块仍有较大提升空间。

酮洛芬凝胶贴膏于2023年2月获批上市,主要用于骨关节炎、肩周炎、肌腱炎等症状,与洛索洛芬钠凝胶贴膏形成协同作用。该产品为国内首仿,目前国内竞争格局良好,预计公司将拥有较长的市场独占期。2021年中国化学镇痛药市场规模达512亿元,外用非甾体抗炎镇痛药的用药占比从2018年的8.1%上升至2021年的9.4%。酮洛芬相关制剂在公立医院和城市实体药店的销售中,局部外用产品占比均超过68%。公司酮洛芬凝胶贴膏于2023年12月通过医保谈判纳入《国家医保目录》,价格为8.68元/贴,纳入医保将为其未来销售提供有力支撑。公司将以半自营销售模式在全国范围内推广,预计销售费用将低于洛索洛芬钠凝胶贴膏,单产品利润率更高。

椒七麝凝胶贴膏作为局部用中药,具有温经散寒、活血止痛之功,能有效缓解膝骨关节炎引起的疼痛。该产品已于2023年12月取得Ⅲ期临床试验总结报告并申报生产,预计2025年上半年获批上市,2026年进院并产生收入。作为独家创新药(中药1类),椒七麝凝胶贴膏有望拥有更长的产品生命周期,并凭借凝胶剂型优势,在中成药贴膏市场(占据中国贴膏市场70%份额)再造大单品。

原辅料业务与销售模式改革

公司在原料药和药用辅料生产领域亦是重要企业,为奥硝唑、盐酸左西替利嗪、磷酸盐等原料药的国内外主要规模生产GMP企业,占有国内大部分市场。公司每年成功申报10-15个新项目,已开发完成70多个原料品种,目前在研品种超过15个。在药用辅料方面,公司专注于高端产品,包括生物疫苗用注射级辅料、外用制剂用辅料和口服固体制剂用辅料,其中生物疫苗用注射级辅料质量达到国内领先水平。公司共有86个辅料登记号,产品销往全球多个国家和地区。随着公司产品聚焦特色大宗原辅料,毛利率有望提升。

公司积极推进半自营销售模式改革,拓展药店与电商等院外市场。公司在局部经皮给药领域拥有多个消炎镇痛类产品,将形成多元化的价格体系和销售终端布局。洛索洛芬钠凝胶贴膏自2022年开始拓展OTC渠道,计划通过增加连锁药店和电商渠道的覆盖率实现显著增长,包括与百强连锁药店合作、在京东、阿里等线上药店设立官方旗舰店,并利用社交媒体平台进行品牌推广。2023年初,公司引进OTC销售专业人才曹海云先生,助力院外市场发展。2023年洛索洛芬钠凝胶贴膏实现院外销售收入9000万元。与国内贴膏制药头部企业羚锐制药相比,九典制药的OTC市场占比尚小,院外市场仍有较大增长空间。2020-2023年公司在零售终端销售业绩加速增长,截至2024年一季度,公司在院外连锁药店已开发连锁320家,覆盖门店4.5万家。随着院外市场占比提升和C端品牌影响力增强,公司整体销售费用率有望持续降低,从而提升盈利水平。

总结

九典制药作为经皮给药新型制剂领域的领先企业,凭借其强大的研发实力、丰富的产品管线和创新的销售模式,展现出强劲的增长潜力。公司核心产品洛索洛芬钠凝胶贴膏持续放量,酮洛芬凝胶贴膏成功进入医保,以及椒七麝凝

-

医药生物行业跟踪周报:2026版基药目录调整在即,利好拟纳入目录的中药标的

-

医药生物行业跟踪周报:FDA创新药审评政策再松绑,利好创新药板块

-

泰格医药:临床CRO龙头,扬帆启航新征程

-

医药生物行业跟踪周报:分子胶海外风起,国内管线蓄势破局

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送