-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

公司深度报告:药辅龙头受益于行业集中度提升,新产能爬坡助增长

公司深度报告:药辅龙头受益于行业集中度提升,新产能爬坡助增长

-

下载次数:

2472 次

-

发布机构:

信达证券股份有限公司

-

发布日期:

2024-04-01

-

页数:

30页

山河药辅(300452)

药用辅料行业超千亿规模,仿制药一致性评价及共同审评政策促进行业集中度提升,龙头企业受益:人口老龄化背景下,药物需求量刚性增长,根据药智咨询整理数据,国内药用辅料市场规模从2016年的469亿元增长到2021年的846亿元,预期2025年达到1406亿元,4年复合增长率为13.5%,占比药品市场总规模的6.15%。高质量高端固体口服制剂药辅可压性、粘合性更优,有望逐步替代低端淀粉类药辅;下游仿制药一致性评价,并要求制剂申报时辅料共同审评政策,促进行业集中度提升,国产龙头药辅凭借产品品类数量、工艺壁垒、产品质量、规模优势深度绑定下游制剂客户,有望受益于行业集中度提升,实现强者恒强。

山河药辅技术品种及规模成本优势突出,9000吨新产能助增长:①公司有39种产品获得CDE的药用辅料登记号,其中优势领域纤维素类产品登记注册21个,远领先于国内同行;②公司已通过共同审评的纤维素类产品羟丙甲纤维素、低取代羟丙纤维素、羧甲纤维素钠、交联羧甲纤维素钠等,能够满足药企的大部分需求;③羟丙甲纤维素邻苯二甲酸酯、羧甲纤维素钙、醋酸羟丙甲纤维素琥珀酸酯以及乳糖粉状纤维素共处理物等高端产品具备领先优势。④根据PHEXMALL药用辅料网上采购平台的数据,进口纤维素类产品价格显著高于国产厂家同类产品的价格,山河药辅的纤维素类产品比国内同行性价比突出。⑤公司参与了国家的《药用辅料生产质量管理规范》的起草和定稿及药用辅料质量标准的修订工作,持续加码研发开拓新品,并于2022年开发收款注射用辅料龙胆酸;⑤规模成本优势下,公司毛利率及ROE优于同行,合同负债高速增长说明订单饱满;⑥新厂区9000吨产能投产后拉动公司产能有望超2万吨,产能爬坡提升产能利用率助力业绩增长。

盈利预测与投资评级:我们预计公司2023-2025年归母净利润分别为1.65亿、1.90亿和2.29亿;对应2024-2025年的PE分别为16倍、13倍,鉴于公司纤维素类产品为国内领先水平,受益于行业集中度提升,首次覆盖,给予“买入”评级。

风险因素:原材料价格波动风险、出海业务因航运或者海运成本增加风险导致盈利能力波动风险、纤维素类药辅市场竞争加剧影响盈利能力风险、新投产产能爬坡不及预期风险、新产品开拓不及预期风险、生产事故风险或者产品质量纠纷风险;产能建设及投产进度不及预期。

中心思想

行业发展与政策驱动

- 中国药用辅料市场规模庞大且持续增长,预计2025年将达到1406亿元,2021-2025年复合增长率达13.5%,占药品市场总规模的6.15%。

- 人口老龄化背景下,药物需求刚性增长,推动药用辅料市场稳步扩张。

- 仿制药一致性评价和药用辅料共同审评政策,对药物质量提出更高要求,促使制剂企业倾向于选择高质量、高价值的药用辅料,从而推动行业集中度提升和高端产品对低端产品的替代。

- 共同审评模式下,药辅企业与下游制剂客户形成深度绑定,利好具备规模、品类和价格优势的龙头企业实现“强者恒强”。

公司核心优势与增长潜力

- 山河药辅作为国产口服固体制剂上游药用辅料龙头,在纤维素类辅料产品品类丰富度上领先国内同行,拥有21个纤维素类药辅登记号,其中14个已批准上市使用,并具备羟丙甲纤维素邻苯二甲酸酯、羧甲纤维素钙等高端产品的先发优势。

- 公司凭借规模效应和成本优势,其纤维素类药用辅料产品具有显著的性价比优势,毛利率和净资产收益率(ROE)均优于同行,有望在集采降本需求下加速国产替代。

- 公司持续加大研发投入,参与多项行业标准制定,彰显技术实力和行业地位,并成功拓展注射级辅料赛道,研发出注射用龙胆酸,为未来增长开辟新空间。

- 新厂区9000吨产能的建成投产,将使公司总产能有望超过2万吨,有效拉动规模增长和盈利能力提升。

- 公司积极实施“出海”战略,海外收入实现高速增长,2017-2022年复合增速达32.4%,2022年海外收入占比达13.4%,国际化布局为公司拓展新的增长亮点。

主要内容

药辅行业高质量发展与国产替代趋势

2. 药辅行业:高质量发展促进行业集中度提升与国产替代共振

- 2.1. 国内药用辅料市场规模超千亿,复合增速约13.5%

- 人口老龄化背景下,药物需求量稳步增长: 2021年中国60岁及以上人口占比18.7%,65岁及以上人口占比13.5%,社会老龄化趋势明显。2016-2021年,中国卫生总费用从46345亿元增长至78792亿元,年均复合增长率11.9%;药品终端市场销售额从14975亿元增长至17952亿元,年均复合增长率1.9%。

- 预计2025年国内药用辅料市场规模1406亿,占药品市场总规模比例为6%: 中国医药市场规模预计2025年将达到22873亿元。药用辅料市场规模从2016年的469亿元增长到2021年的846亿元,预计2025年将达到1406亿元,2021-2025年复合增长率达13.5%,占医药整体市场比例将达到6.15%。

- 2.2. 高质量高端药辅的性能优势,逐步替代低端普通药辅

- 高质量药辅产品可压性、粘合性更优,逐步替代低端淀粉类药辅: 微晶纤维素和可压性淀粉等高端药辅在可压性、粘合性、储存稳定性等方面优于低端淀粉类药辅。纤维素类药辅种类繁多,包括羟丙纤维素(高取代和低取代)、羧甲基纤维素钠、交联羧甲基纤维素钠等,分别用作粘合剂、崩解剂、增稠剂等。

- 高端高质量药辅价值量更大,药辅领先企业布局高端高品质产品: 高端药辅价格显著高于普通药辅,例如微晶纤维素价格区间为19.8-90元/KG,远高于淀粉类药辅的8-28元/KG。山河药辅、展望药业等国内龙头企业积极布局高端微晶纤维素品种,山河药辅已注册5种微晶纤维素类产品,有望在高端市场占据更高份额。

- 2.3. 一致性评价+共同审评,促进行业集中度提升,头部企业有望获益

- 国内领先国产药辅料的纤维素品类数紧追进口厂家,行业集中度有待提升: 截至2023年12月,国家药监局药品审批中心共登记576个纤维素类药辅产品。德国瑞登梅尔父子公司、日本旭化成和美国FMC公司分别登记38、34和25款产品。山河药辅登记19种,位居国产企业之首。然而,行业前六大企业(CR6)市场份额仅为23.61%,行业集中度仍有较大提升空间。

- 一致性评价对药物质量提出更高要求,带动高端高质量药辅需求: 2013年起推行的仿制药一致性评价要求仿制药达到原研药的质量和疗效水平,促使药企选择质量更高的辅料产品。

- 仿制药一致性评价及共同审评政策,利好药辅行业集中度提升: 药用辅料与药品制剂实施共同审评,将辅料筛选和使用风险转移至制剂厂家,倒逼制剂厂家综合评估并选用高质量药用辅料,并倾向于选择与原研药一致的辅料。

- 共同审评模式下深度绑定客户,龙头优势企业有望强者恒强: 共同审评模式下,变更药辅供应商需重新提交申请和审核,使得下游制剂企业与药辅企业形成长期合作关系。龙头企业凭借规模、品类和价格优势,有望巩固市场地位,实现强者恒强。

山河药辅的竞争优势与未来增长点

1. 山河药辅:国产口服固体制剂上游药用辅料龙头

- 1.1. 公司是国内药用固体制剂辅料的“小巨人”企业: 安徽山河药用辅料股份有限公司成立于2001年,2015年上市,是国家“专精特新”小巨人企业。截至2022年底,公司拥有39种产品获得CDE药用辅料登记号,是国内药用辅料行业品种较多的生产企业之一。

- 1.2. 大股东持股27%,管理层稳定,并购控股曲阜天利: 公司实际控制人为尹正龙先生,持股26.89%。第二大股东为上海复星医药产业发展有限公司,持股11.20%。公司管理层稳定。2017年以1.06亿元现金收购并增资扩股曲阜市天利药用辅料有限公司52%股权。

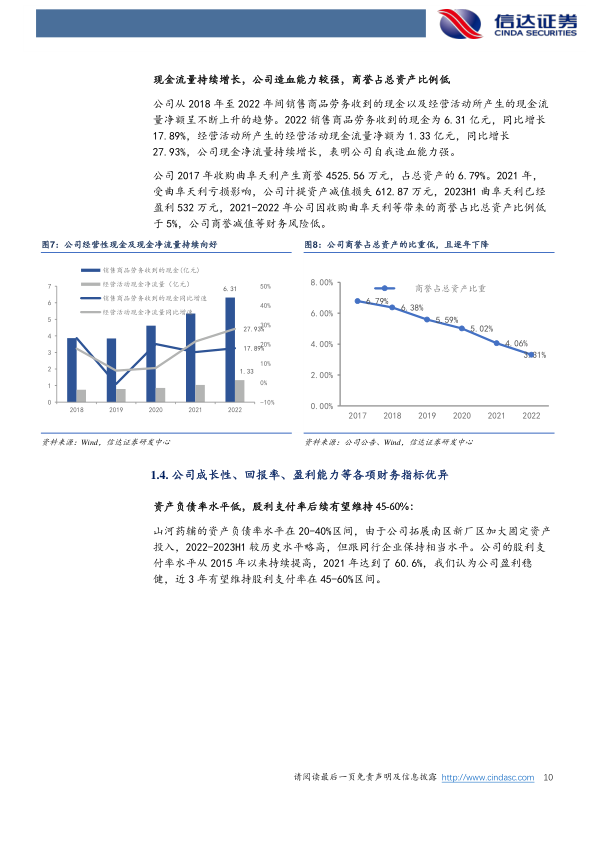

- 1.3. 营收利润稳健增长,经营质量及盈利能力向好: 公司营收从2018年的4.29亿元增长至2022年的7.05亿元,2019-2022年复合增速14.96%。扣非归母净利润从2018年的0.61亿元增长至2022年的1.2亿元,2019-2022年复合增速17.5%。2023年前三季度营收6.4亿元(同比增长21.9%),扣非归母净利润1.11亿元(同比增长30.6%)。毛利率从2021年的28.89%恢复至2022年的29.76%,净利率提升至2023Q1-3的19.63%。销售费用率从2019年的8.01%下降至2023Q1-3的3.06%,控费效果显著。经营活动现金净流量持续增长,2022年达1.33亿元(同比增长27.93%),公司造血能力强。商誉占总资产比重低,财务风险小。

- 1.4. 公司成长性、回报率、盈利能力等各项财务指标优异: 公司资产负债率保持在20-40%区间,与同行相当。股利支付率持续提升,2021年达60.6%,预计未来三年有望维持在45-60%区间。

3. 山河药辅品种和规模成本优势突出,盈利及回报率优于同行

- 3.1. 山河药辅产品品类丰富度优于同行,产品性价比突出

- 山河药辅纤维素类辅料产品丰富度领先于国内同行,高端产品有先发优势: 公司拥有21个纤维素类药辅登记号,其中14个已批准在上市制剂中使用,上市率达66.67%,领先于国内同行。公司在羟丙甲纤维素邻苯二甲酸酯、羧甲纤维素钙、醋酸羟丙甲纤维素琥珀酸酯以及乳糖粉状纤维素共处理物等高端产品上具备领先优势,这些产品国内市场主要由进口主导,技术壁垒较高。

- 山河药辅的纤维素辅料产品性价比突出,凭集采东风顺势替代: 根据PHEXMALL平台数据,山河药辅的微晶纤维素产品售价为22-30元/KG,远低于进口产品普遍高于62元/KG的价格。交联羧甲纤维素钠售价180元/KG,低于瑞登梅尔的293元/KG和杜邦的406元/KG。山河药辅的低取代羟丙纤维素售价55元/KG,低于展望药业的57元/KG和阿华制药的80元/KG。公司得益于规模效应和成本优势,盈利能力强,2022上半年营业利润率达20.52%,高于日本旭化成(6.05%)和日本曹达(4.52%),有望受益于集采降本需求加速国产替代。

- 3.2. 山河药辅参与行业标准制定,注重研发并进军注射用辅料赛道

- 参与制定多项行业标准,彰显行业地位及产品技术优势: 公司参与了国家《药用辅料生产质量管理规范》的起草和定稿,以及《中国药典2020年版》药用辅料质量标准的修订工作,并在国内首次倡导药用辅料质量标准中性能指标的概念。公司拥有22项国家发明专利。

- 成功研发注射级龙胆酸,持续拓展新产品: 公司研发投入持续增长,研发费用从2018年的1420万元增至2022年的3443万元,研发费用率从3.31%提升至4.89%。2022年成功开发注射用辅料龙胆酸,实现注射级辅料领域突破,未来将继续拓展注射级辅料产品线。

- 3.3. 公司盈利能力及ROE优于同行,合同负债稳步增长体现订单充裕

- 山河药辅毛利率及ROE水平优于同行: 公司纤维素类产品毛利率稳定在35%左右,高于同行尔康制药(15-25%)。公司ROE保持在15.01%-19.39%区间,平均16.53%,显著高于同行企业,表明公司为股东创造收益的能力强。

- 公司合同负债规模稳步增长,体现订单充足现金流优异: 公司合同负债从2020年的553万元增长至2022年的2245万元,同比增长98%,表明公司订单充裕,现金流状况良好。

4. 山河药辅产能规模稳中有增,出海加速拓展增长新亮点

- 4.1. 公司9000吨新产能将建成投产,产能爬坡带动规模及盈利能力增长: 公司位于淮南经济技术开发区的新型药用辅料生产基地一期项目已完成主体工程建设及投产,将增加9000吨高端辅料产能。通过可转债募资3.2亿元,用于该项目及合肥研发中心,新增产能包括5000吨微晶纤维素、2800吨羟丙甲纤维素、500吨交联聚维酮、500吨交联羧甲纤维素钠、200吨硬脂富马酸钠等,总产能有望超2万吨。扩产项目主要定位优势品种,有助于优化产品结构,提高整体毛利率。

- 4.2. 出海战略露锋芒,2017-2022年海外收入复合增速达32.4%,占总营收13.4%: 公司持续加大海外出口力度,海外收入从2017年的2333万元增长至2022年的9464万元,5年复合增速达32.4%,2022年同比增长49.5%。海外收入占总营收比例从2017年的6.88%提升至2022年的13.4%。公司已取得欧盟EXCiPACT认证8项、美国DMF备案14项、欧洲CEP证书1项,以及HALAL、KOSHER等多项认证,产品出口至德国、美国、巴西、印度等多个国家和地区,凭借性价比优势加速拓展新兴国家市场。

5. 盈利预测及投资评级

- 预计公司2023-2025年归母净利润分别为1.65亿元、1.90亿元和2.29亿元。

- 对应2024-2025年的PE分别为16倍、13倍。

- 鉴于公司纤维素类产品在国内处于领先水平,受益于行业集中度提升和在手订单丰富,首次覆盖给予“买入”评级。可比公司(山东赫达、九典制药、丽珠集团、华海药业、科伦药业)2024-2025年平均估值为17倍、14倍。

6. 风险提示

- 原材料价格波动风险,可能影响公司毛利率水平。

- 出海业务因航运或海运成本增加,可能导致盈利能力波动。

- 纤维素类药辅市场竞争加剧,可能影响盈利能力

-

医药生物行业深度报告:“政策引导&技术支持”助力AI医疗崛起,蚂蚁阿福或成C端应用范例

-

公司深度报告:深耕血液净化黄金赛道,内生外延构建长期成长曲线

-

CXO行业跟踪报告:高景气度有望持续,JPM大会更新要点解读

-

RAY1225成功授权,国内商业化前景可期

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送