-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

2021年中报点评:CDMO业务高增长,制剂一体化及产能扩张持续推进

2021年中报点评:CDMO业务高增长,制剂一体化及产能扩张持续推进

-

下载次数:

2472 次

-

发布机构:

东吴证券股份有限公司

-

发布日期:

2021-07-27

-

页数:

3页

美诺华(603538)

投资要点

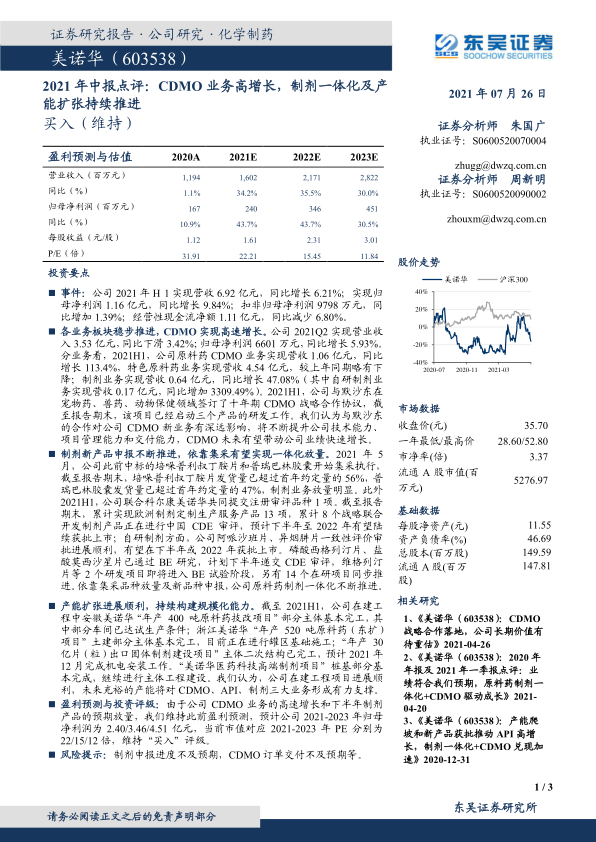

事件:公司2021年H1实现营收6.92亿元,同比增长6.21%;实现归母净利润1.16亿元,同比增长9.84%;扣非归母净利润9798万元,同比增加1.39%;经营性现金流净额1.11亿元,同比减少6.80%。

各业务板块稳步推进,CDMO实现高速增长。公司2021Q2实现营业收入3.53亿元,同比下滑3.42%;归母净利润6601万元,同比增长5.93%。分业务看,2021H1,公司原料药CDMO业务实现营收1.06亿元,同比增长113.4%,特色原料药业务实现营收4.54亿元,较上年同期略有下降;制剂业务实现营收0.64亿元,同比增长47.08%(其中自研制剂业务实现营收0.17亿元,同比增加3309.49%)。2021H1,公司与默沙东在宠物药、兽药、动物保健领域签订了十年期CDMO战略合作协议,截至报告期末,该项目已经启动三个产品的研发工作。我们认为与默沙东的合作对公司CDMO新业务有深远影响,将不断提升公司技术能力、项目管理能力和交付能力,CDMO未来有望带动公司业绩快速增长。

制剂新产品申报不断推进,依靠集采有望实现一体化放量。2021年5月,公司此前中标的培哚普利叔丁胺片和普瑞巴林胶囊开始集采执行,截至报告期末,培哚普利叔丁胺片发货量已超过首年约定量的56%,普瑞巴林胶囊发货量已超过首年约定量的47%,制剂业务放量明显。此外2021H1,公司联合科尔康美诺华共同提交注册审评品种1项。截至报告期末,累计实现欧洲制剂定制生产服务产品13项,累计8个战略联合开发制剂产品正在进行中国CDE审评,预计下半年至2022年有望陆续获批上市;自研制剂方面,公司阿哌沙班片、异烟肼片一致性评价审批进展顺利,有望在下半年或2022年获批上市。磷酸西格列汀片、盐酸莫西沙星片已通过BE研究,计划下半年递交CDE审评,维格列汀片等2个研发项目即将进入BE试验阶段,另有14个在研项目同步推进。依靠集采品种放量及新品种申报,公司原料药制剂一体化不断推进。

产能扩张进展顺利,持续构建规模化能力。截至2021H1,公司在建工程中安徽美诺华“年产400吨原料药技改项目”部分主体基本完工,其中部分车间已达试生产条件;浙江美诺华“年产520吨原料药(东扩)项目”土建部分主体基本完工,目前正在进行罐区基础施工;“年产30亿片(粒)出口固体制剂建设项目”主体二次结构已完工,预计2021年12月完成机电安装工作。“美诺华医药科技高端制剂项目”桩基部分基本完成,继续进行主体工程建设。我们认为,公司在建工程项目进展顺利,未来充裕的产能将对CDMO、API、制剂三大业务形成有力支撑。

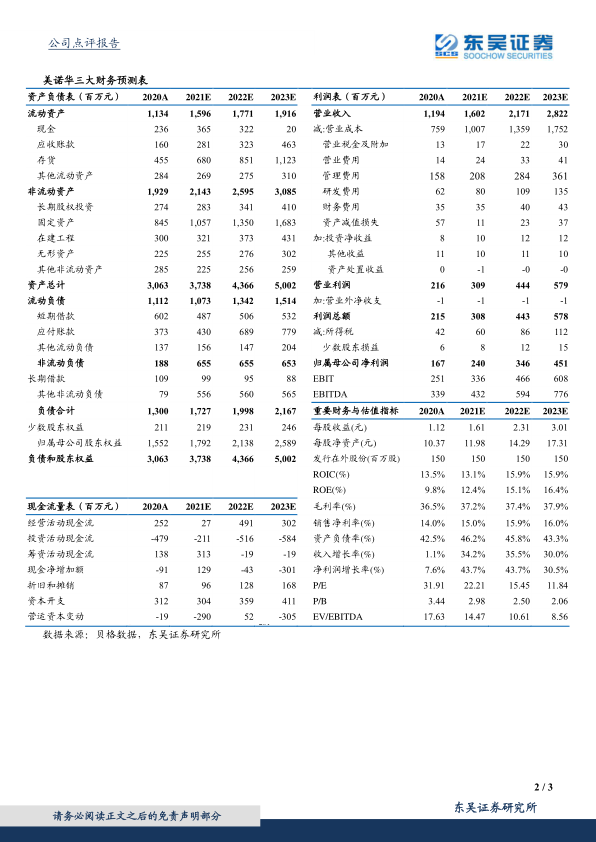

盈利预测与投资评级:由于公司CDMO业务的高速增长和下半年制剂产品的预期放量,我们维持此前盈利预测,预计公司2021-2023年归母净利润为2.40/3.46/4.51亿元,当前市值对应2021-2023年PE分别为22/15/12倍,维持“买入”评级。

风险提示:制剂申报进度不及预期,CDMO订单交付不及预期等。

中心思想

CDMO业务驱动业绩高增长

美诺华2021年上半年CDMO业务实现高速增长,营收同比翻番,成为公司业绩增长的核心驱动力。与默沙东的十年期战略合作进一步巩固了公司在该领域的竞争优势和长期发展潜力。

制剂一体化与产能扩张持续推进

公司通过积极参与集采、加速新产品申报及自研制剂的上市进程,持续推进原料药制剂一体化战略。同时,多项在建工程进展顺利,为未来CDMO、API和制剂三大业务的规模化发展提供了坚实的产能保障。

主要内容

2021年上半年经营业绩分析

美诺华2021年上半年实现营业收入6.92亿元,同比增长6.21%;归母净利润1.16亿元,同比增长9.84%;扣非归母净利润9798万元,同比增长1.39%。尽管经营性现金流净额同比略有下降6.80%至1.11亿元,但整体业绩保持稳健增长。其中,2021年第二季度实现营业收入3.53亿元,同比下滑3.42%;归母净利润6601万元,同比增长5.93%。

各业务板块发展态势

CDMO业务实现爆发式增长

2021年上半年,公司原料药CDMO业务表现亮眼,实现营收1.06亿元,同比大幅增长113.4%。这得益于公司与默沙东在宠物药、兽药、动物保健领域签订的十年期CDMO战略合作协议,目前已有三个产品启动研发。该合作预计将显著提升公司的技术、项目管理和交付能力,为CDMO业务的未来快速增长奠定基础。

特色原料药与制剂业务稳步发展

同期,特色原料药业务实现营收4.54亿元,较上年同期略有下降。制剂业务实现营收0.64亿元,同比增长47.08%,其中自研制剂业务营收0.17亿元,同比激增3309.49%,显示出公司在制剂领域的巨大潜力。

制剂一体化战略与新产品申报进展

集采品种放量显著

公司积极响应国家集采政策,此前中标的培哚普利叔丁胺片和普瑞巴林胶囊已于2021年5月开始执行集采。截至报告期末,培哚普利叔丁胺片发货量已超过首年约定量的56%,普瑞巴林胶囊发货量已超过首年约定量的47%,制剂业务放量明显,有效推动了原料药制剂一体化进程。

丰富的产品管线与审批预期

在制剂新产品申报方面,2021年上半年公司联合科尔康美诺华提交注册审评品种1项。截至报告期末,公司累计实现欧洲制剂定制生产服务产品13项,累计8个战略联合开发制剂产品正在进行中国CDE审评,预计2021年下半年至2022年有望陆续获批上市。自研制剂方面,阿哌沙班片、异烟肼片的一致性评价审批进展顺利,有望在下半年或2022年获批上市。磷酸西格列汀片、盐酸莫西沙星片已通过BE研究,计划下半年递交CDE审评。维格列汀片等2个研发项目即将进入BE试验阶段,另有14个在研项目同步推进,构建了多元化的制剂产品矩阵。

产能扩张与规模化能力建设

多个在建项目进展顺利

公司持续推进产能扩张,以支撑未来业务发展。截至2021年上半年,安徽美诺华“年产400吨原料药技改项目”部分主体基本完工,部分车间已达试生产条件。浙江美诺华“年产520吨原料药(东扩)项目”土建部分主体基本完工,正在进行罐区基础施工。“年产30亿片(粒)出口固体制剂建设项目”主体二次结构已完工,预计2021年12月完成机电安装工作。“美诺华医药科技高端制剂项目”桩基部分基本完成,继续进行主体工程建设。这些项目的顺利推进将为CDMO、API、制剂三大业务提供充足的产能保障,助力公司构建规模化生产能力。

盈利预测与投资评级

基于CDMO业务的高速增长和下半年制剂产品的预期放量,东吴证券维持美诺华“买入”评级。预计公司2021-2023年归母净利润分别为2.40亿元、3.46亿元和4.51亿元,当前市值对应2021-2023年PE分别为22倍、15倍和12倍。

风险提示

报告提示的主要风险包括制剂申报进度不及预期和CDMO订单交付不及预期。

总结

美诺华在2021年上半年展现出强劲的增长势头,特别是CDMO业务实现了超过100%的营收增长,成为公司业绩的核心驱动力。与默沙东的战略合作进一步强化了其在CDMO领域的长期竞争力。同时,公司在制剂一体化战略上取得显著进展,通过集采品种的放量和丰富的新产品管线,有望在未来实现持续增长。多项产能扩张项目进展顺利,为公司三大核心业务的规模化发展提供了坚实基础。综合来看,美诺华凭借其CDMO业务的高增长、制剂一体化战略的推进以及产能的持续扩张,具备良好的发展前景,维持“买入”评级。

-

医药生物行业跟踪周报:2026版基药目录调整在即,利好拟纳入目录的中药标的

-

医药生物行业跟踪周报:FDA创新药审评政策再松绑,利好创新药板块

-

泰格医药:临床CRO龙头,扬帆启航新征程

-

医药生物行业跟踪周报:分子胶海外风起,国内管线蓄势破局

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送