-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

大订单顺利兑现,技术迭代、项目推进保障中长期增长

大订单顺利兑现,技术迭代、项目推进保障中长期增长

-

下载次数:

1205 次

-

发布机构:

平安证券股份有限公司

-

发布日期:

2024-03-31

-

页数:

4页

凯莱英(002821)

事项:

公司发布2023年年报,全年实现营收78.25亿元(-23.70%),剔除大订单后实现收入54.05亿元(+24.37%);实现归母净利润22.69亿元(-31.28%),扣非后归母净利润21.04亿元(-34.87%)。基本符合预期。

分红预案:拟每10股派现18元(含税)。

平安观点:

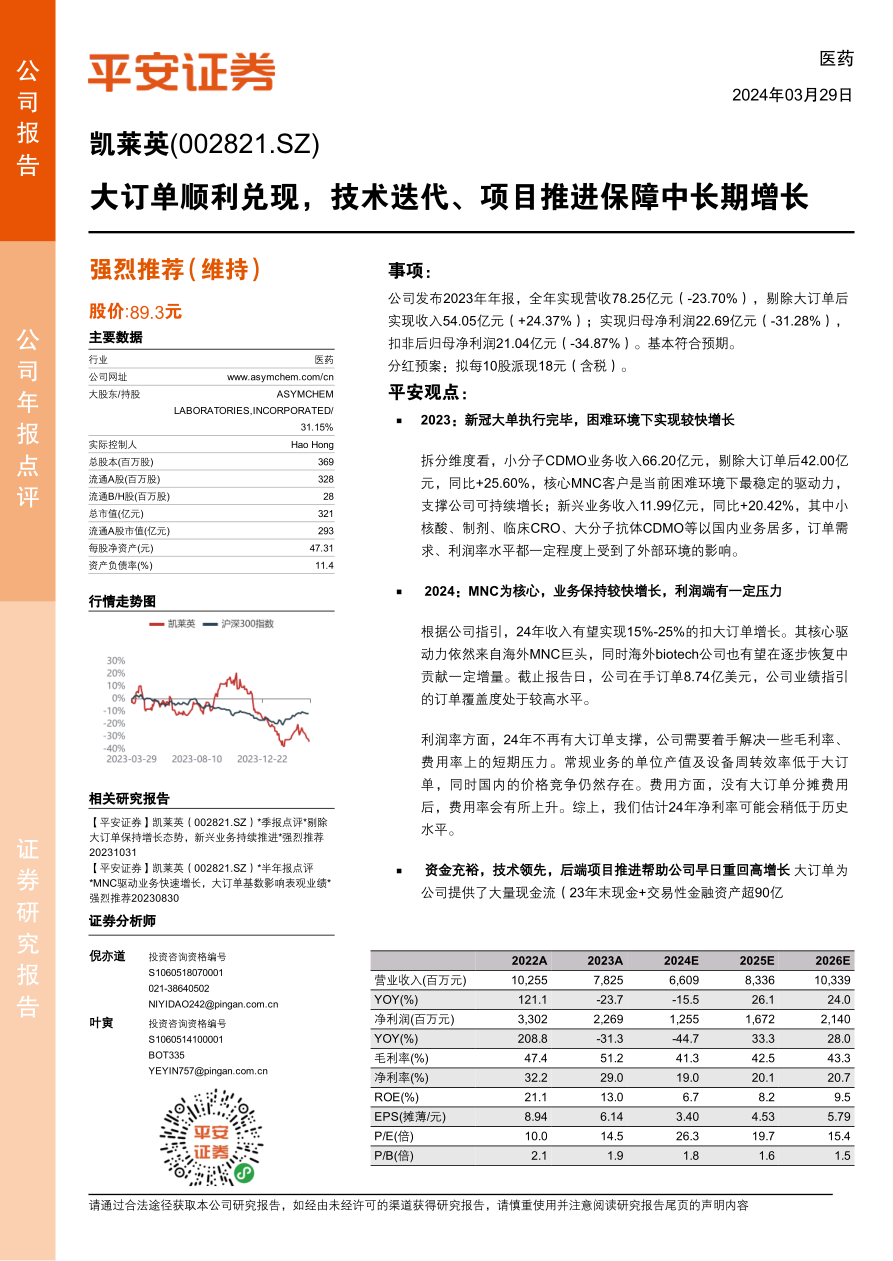

2023:新冠大单执行完毕,困难环境下实现较快增长

拆分维度看,小分子CDMO业务收入66.20亿元,剔除大订单后42.00亿元,同比+25.60%,核心MNC客户是当前困难环境下最稳定的驱动力,支撑公司可持续增长;新兴业务收入11.99亿元,同比+20.42%,其中小核酸、制剂、临床CRO、大分子抗体CDMO等以国内业务居多,订单需求、利润率水平都一定程度上受到了外部环境的影响。

2024:MNC为核心,业务保持较快增长,利润端有一定压力

根据公司指引,24年收入有望实现15%-25%的扣大订单增长。其核心驱动力依然来自海外MNC巨头,同时海外biotech公司也有望在逐步恢复中贡献一定增量。截止报告日,公司在手订单8.74亿美元,公司业绩指引的订单覆盖度处于较高水平。

利润率方面,24年不再有大订单支撑,公司需要着手解决一些毛利率、费用率上的短期压力。常规业务的单位产值及设备周转效率低于大订单,同时国内的价格竞争仍然存在。费用方面,没有大订单分摊费用后,费用率会有所上升。综上,我们估计24年净利率可能会稍低于历史水平。

资金充裕,技术领先,后端项目推进帮助公司早日重回高增长大订单为公司提供了大量现金流(23年末现金+交易性金融资产超90亿元),充裕的现金保证公司能在逆势中实现平稳运营,并支持新技术研发、海外产能建设等战略工作。公司热衷探索新兴制药领域,并积极实现新技术的规模化应用,连续性反应、小核酸、多肽等新技术或新领域的布局已在近几年中开花结果,帮助公司始终站在行业前沿。如今的投入也将在不久的将来转化为公司的竞争力。

根据在手订单,24年公司PPQ项目共28个,较23年增加40%。考虑到PPQ项目很大概率能在1年后转化为商业化订单,我们估计如果外部环境没有出现更恶劣的变化,公司有望在2025年顺利度过断档期。

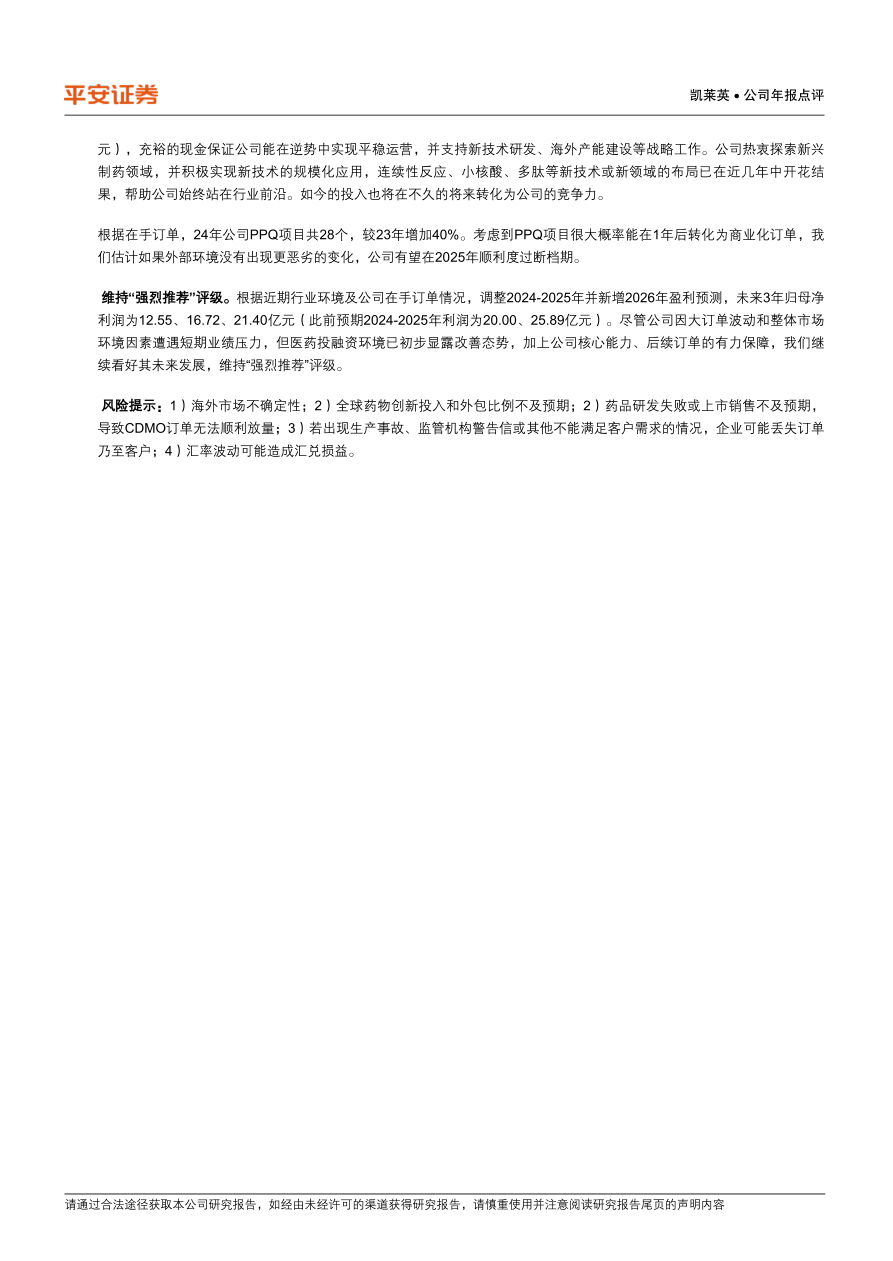

维持“强烈推荐”评级。根据近期行业环境及公司在手订单情况,调整2024-2025年并新增2026年盈利预测,未来3年归母净利润为12.55、16.72、21.40亿元(此前预期2024-2025年利润为20.00、25.89亿元)。尽管公司因大订单波动和整体市场环境因素遭遇短期业绩压力,但医药投融资环境已初步显露改善态势,加上公司核心能力、后续订单的有力保障,我们继续看好其未来发展,维持“强烈推荐”评级。

风险提示:1)海外市场不确定性;2)全球药物创新投入和外包比例不及预期;2)药品研发失败或上市销售不及预期,导致CDMO订单无法顺利放量;3)若出现生产事故、监管机构警告信或其他不能满足客户需求的情况,企业可能丢失订单乃至客户;4)汇率波动可能造成汇兑损益。

中心思想

业绩符合预期,未来增长可期

凯莱英2023年年报显示,公司营收和净利润虽受新冠大订单影响有所下滑,但剔除该因素后,核心业务仍保持稳健增长。公司手握大量订单,新技术不断突破,为未来业绩增长提供坚实保障。

维持“强烈推荐”评级,看好长期发展

尽管短期内面临利润率压力,但考虑到医药投融资环境的改善以及公司强大的核心竞争力,平安证券维持对凯莱英“强烈推荐”评级,并调整了未来三年的盈利预测,认为公司有望在2025年顺利度过断档期。

主要内容

2023年业绩回顾:剔除大订单后实现较快增长

- 小分子CDMO业务稳健增长: 小分子CDMO业务收入66.20亿元,剔除大订单后同比增长25.60%,核心MNC客户是增长的主要驱动力。

- 新兴业务持续推进: 新兴业务收入11.99亿元,同比增长20.42%,但受外部环境影响,订单需求和利润率受到一定影响。

2024年展望:MNC驱动增长,利润端面临压力

- 收入增长指引: 公司预计2024年收入有望实现15%-25%的扣大订单增长,主要驱动力来自海外MNC巨头。

- 利润率挑战: 由于不再有大订单支撑,公司需要应对毛利率、费用率上的短期压力,国内价格竞争也依然存在。

资金充裕与技术创新

- 充裕的现金流: 公司拥有超过90亿的现金及交易性金融资产,为公司平稳运营、新技术研发和海外产能建设提供保障。

- 技术创新驱动: 公司积极探索新兴制药领域,连续性反应、小核酸、多肽等新技术或新领域的布局已初见成效。

在手订单与未来展望

- PPQ项目储备: 2024年公司PPQ项目共28个,较2023年增加40%,预示着未来商业化订单的增长潜力。

- 盈利预测调整: 调整2024-2025年并新增2026年盈利预测,未来三年归母净利润分别为12.55、16.72、21.40亿元。

财务数据分析

- 主要财务指标: 报告详细列出了2023A以及2024E-2026E的营业收入、净利润、毛利率、净利率、ROE、EPS等关键财务指标,并进行了同比分析。

- 资产负债表与利润表: 报告提供了详细的资产负债表和利润表,展示了公司的资产结构、盈利能力和财务状况。

- 现金流量表: 报告提供了详细的现金流量表,展示了公司的经营活动、投资活动和筹资活动的现金流情况。

总结

凯莱英2023年业绩受到新冠大订单执行完毕的影响,但核心业务仍保持增长势头。公司凭借充裕的现金流、领先的技术和不断增长的在手订单,有望在未来几年内实现业绩的持续增长。尽管短期内面临利润率压力,但平安证券维持“强烈推荐”评级,看好公司的长期发展前景。投资者应关注海外市场不确定性、药物研发风险以及汇率波动等风险因素。

-

GLP-1药物未来方向标:减脂增肌、口服剂型、超长效制剂赛道掘金

-

医疗设备招投标数据跟踪:设备更新不断深化,县域医共体持续发力

-

医疗设备招投标数据跟踪:招投标持续恢复,国产替代趋势显著

-

生物医药行业:国产新药闪耀ASCO 2025,关注相关企业投资机遇

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送