-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

Q1增长超预期,创新药即将步入收获期

Q1增长超预期,创新药即将步入收获期

-

下载次数:

1995 次

-

发布机构:

西南证券股份有限公司

-

发布日期:

2021-04-29

-

页数:

4页

上海医药(601607)

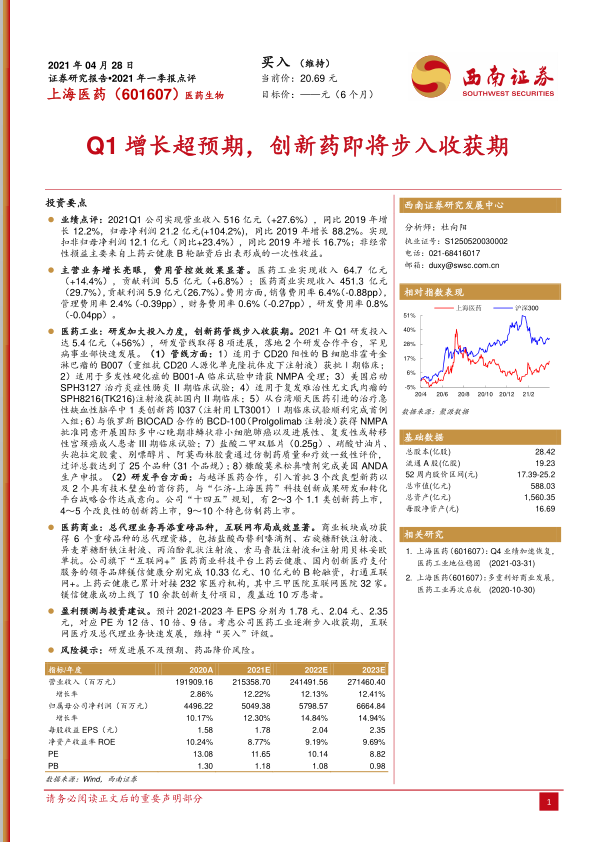

业绩点评: 2021Q1 公司实现营业收入 516 亿元( +27.6%), 同比 2019 年增长 12.2%, 归母净利润 21.2 亿元(+104.2%), 同比 2019 年增长 88.2%。 实现扣非归母净利润 12.1 亿元(同比+23.4%), 同比 2019 年增长 16.7%;非经常性损益主要来自上药云健康 B 轮融资后出表形成的一次性收益。

主营业务增长亮眼,费用管控效效果显著。 医药工业实现收入 64.7 亿元( +14.4%) , 贡献利润 5.5 亿元( +6.8%) ;医药商业实现收入 451.3 亿元( 29.7%),贡献利润 5.9 亿元( 26.7%)。费用方面,销售费用率 6.4% ( -0.88pp),管理费用率 2.4%( -0.39pp) , 财务费用率 0.6%( -0.27pp) , 研发费用率 0.8%( -0.04pp)。

医药工业: 研发加大投入力度,创新药管线步入收获期。 2021 年 Q1 研发投入达 5.4 亿元( +56%), 研发管线取得 8 项进展,落地 2 个研发合作平台, 罕见病事业部快速发展。 ( 1)管线方面: 1)适用于 CD20 阳性的 B 细胞非霍奇金淋巴瘤的 B007(重组抗 CD20 人源化单克隆抗体皮下注射液)获批Ⅰ期临床;2)适用于多发性硬化症的 B001-A 临床试验申请获 NMPA 受理; 3) 美国启动SPH3127 治疗炎症性肠炎 II 期临床试验; 4)适用于复发难治性尤文氏肉瘤的SPH8216(TK216)注射液获批国内 II 期临床; 5)从台湾顺天医药引进的治疗急性缺血性脑卒中 1 类创新药 I037(注射用 LT3001)Ⅰ期临床试验顺利完成首例入组; 6)与俄罗斯 BIOCAD 合作的 BCD-100 ( Prolgolimab 注射液)获得 NMPA批准同意开展国际多中心晚期非鳞状非小细胞肺癌以及进展性、复发性或转移性宫颈癌成人患者 III 期临床试验; 7)盐酸二甲双胍片( 0.25g)、硝酸甘油片、头孢拉定胶囊、别嘌醇片、阿莫西林胶囊通过仿制药质量和疗效一致性评价,过评总数达到了 25 个品种( 31 个品规); 8)糠酸莫米松鼻喷剂完成美国 ANDA生产申报。 ( 2)研发平台方面: 与越洋医药合作,引入首批 3 个改良型新药以及 2 个具有技术壁垒的首仿药,与“仁济-上海医药”科技创新成果研发和转化平台战略合作达成意向。 公司“十四五”规划, 有 2~3 个 1.1 类创新药上市,4~5 个改良性的创新药上市, 9~10 个特色仿制药上市。

医药商业:总代理业务再添重磅品种,互联网布局成效显著。 商业板块成功获得 6 个重磅品种的总代理资格,包括盐酸西替利嗪滴剂、 右旋糖酐铁注射液、异麦芽糖酐铁注射液、 丙泊酚乳状注射液、索马鲁肽注射液和注射用贝林妥欧单抗。 公司旗下“互联网+”医药商业科技平台上药云健康、国内创新医疗支付服务的领导品牌镁信健康分别完成 10.33 亿元、 10 亿元的 B 轮融资,打通互联网+。 上药云健康已累计对接 232 家医疗机构,其中三甲医院互联网医院 32 家。镁信健康成功上线了 10 余款创新支付项目,覆盖近 10 万患者。

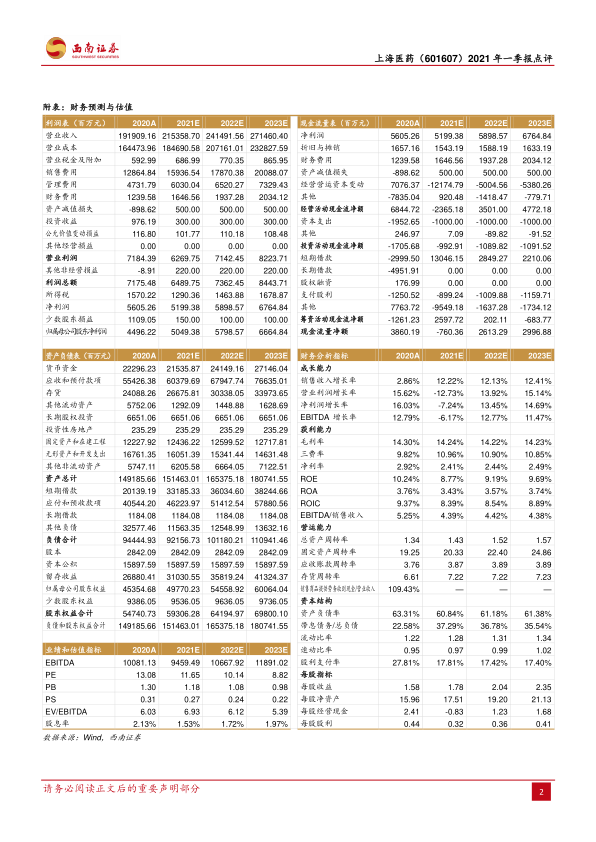

盈利预测与投资建议。 预计 2021-2023 年 EPS 分别为 1.78 元、 2.04 元、 2.35元,对应 PE 为 12 倍、 10 倍、 9 倍。考虑公司医药工业逐渐步入收获期,互联网医疗及总代理业务快速发展, 维持“买入”评级。

风险提示: 研发进展不及预期、 药品降价风险

中心思想

- 业绩增长超预期: 上海医药一季度营收和归母净利润均实现显著增长,超出市场预期,显示出公司良好的发展势头。

- 创新药进入收获期: 公司研发投入加大,多个创新药项目取得重要进展,预示着公司即将迎来创新药的收获期,为未来发展提供强劲动力。

主要内容

业绩综述

- 营收与利润双增长: 2021年一季度,上海医药实现营业收入516亿元,同比增长27.6%,较2019年同期增长12.2%;归母净利润21.2亿元,同比增长104.2%,较2019年同期增长88.2%。扣非归母净利润12.1亿元,同比增长23.4%,较2019年同期增长16.7%。

- 非经常性损益影响: 非经常性损益主要来源于上药云健康B轮融资后出表带来的一次性收益。

主营业务分析

- 医药工业稳健增长: 医药工业实现收入64.7亿元,同比增长14.4%,贡献利润5.5亿元,同比增长6.8%。

- 医药商业快速发展: 医药商业实现收入451.3亿元,同比增长29.7%,贡献利润5.9亿元,同比增长26.7%。

- 费用管控效果显著: 销售费用率6.4%,同比下降0.88个百分点;管理费用率2.4%,同比下降0.39个百分点;财务费用率0.6%,同比下降0.27个百分点;研发费用率0.8%,同比略有下降。

医药工业

- 研发投入加大: 2021年一季度研发投入达5.4亿元,同比增长56%。

-

创新药管线进展显著: 研发管线取得8项进展,落地2个研发合作平台,罕见病事业部快速发展。

- B007(重组抗CD20人源化单克隆抗体皮下注射液)获批Ⅰ期临床。

- B001-A(多发性硬化症)临床试验申请获NMPA受理。

- SPH3127(炎症性肠炎)在美国启动II期临床试验。

- SPH8216(TK216)注射液(复发难治性尤文氏肉瘤)获批国内II期临床。

- I037(注射用LT3001)(急性缺血性脑卒中)Ⅰ期临床试验顺利完成首例入组。

- BCD-100(Prolgolimab注射液)(晚期非鳞状非小细胞肺癌以及进展性、复发性或转移性宫颈癌)获得NMPA批准同意开展国际多中心III期临床试验。

- 多个仿制药通过一致性评价,过评总数达到25个品种(31个品规)。

- 糠酸莫米松鼻喷剂完成美国ANDA生产申报。

- 研发平台合作: 与越洋医药合作,引入首批3个改良型新药以及2个具有技术壁垒的首仿药;与“仁济-上海医药”科技创新成果研发和转化平台达成战略合作意向。

- “十四五”规划: 计划上市2~3个1.1类创新药,4~5个改良性的创新药,9~10个特色仿制药。

医药商业

- 总代理业务拓展: 获得6个重磅品种的总代理资格,包括盐酸西替利嗪滴剂、右旋糖酐铁注射液、异麦芽糖酐铁注射液、丙泊酚乳状注射液、索马鲁肽注射液和注射用贝林妥欧单抗。

- 互联网布局成效显著: 上药云健康、镁信健康分别完成10.33亿元、10亿元的B轮融资,打通互联网+。上药云健康已累计对接232家医疗机构,其中三甲医院互联网医院32家。镁信健康成功上线了10余款创新支付项目,覆盖近10万患者。

盈利预测与投资建议

- 盈利预测: 预计2021-2023年EPS分别为1.78元、2.04元、2.35元,对应PE为12倍、10倍、9倍。

- 投资建议: 考虑公司医药工业逐渐步入收获期,互联网医疗及总代理业务快速发展,维持“买入”评级。

- 风险提示: 研发进展不及预期、药品降价风险。

总结

上海医药2021年一季报业绩表现亮眼,营收和利润均实现大幅增长,主要得益于医药工业和医药商业的稳健发展。公司在创新药研发方面持续投入,多个项目进入临床阶段,未来有望迎来收获期。同时,公司积极布局互联网医疗,总代理业务不断拓展,为业绩增长注入新动力。维持“买入”评级,但需关注研发进展和药品降价风险。

-

利润扭亏为盈,糖尿病治疗矩阵进一步丰富

-

医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

-

医药行业创新药周报:2026年2月第二周创新药周报

-

化工行业2026年投资策略:周期破晓,材料乘风

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送