-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

深度报告:全产业链布局完成,CDMO再度进化升级

深度报告:全产业链布局完成,CDMO再度进化升级

-

下载次数:

2916 次

-

发布机构:

民生证券股份有限公司

-

发布日期:

2022-02-23

-

页数:

42页

九洲药业(603456)

2021年是公司完善CDMO平台的关键年,充足产能储备+制剂平台延伸保障长期成长空间。九洲药业自2008年转型CDMO以来,持续招揽优秀人才、加强海外合作,通过与诺华的深度绑定成长为如今的CDMO新锐。2021年是公司收购优秀产能和制剂平台完善产业链布局,增强自身实力,为后续发展准备了充足资源,同时我们也看到CDMO客户拓展取得优异成绩,罗氏、第一三共、贝达等一批国内外优秀的制药企业收入占比快速提升,在优异的客户资源+充足产能储备和原料到制剂全产业链平台的支持下,公司未来竞争力和发展空间都将获得长足提升。

诺华重磅产品潜力依然可观,长期战略合作将提供更多增量。诺欣妥新适应症的获批使其未来峰值销售有望超过百亿美元,我们预计诺华三个重磅产品(诺欣妥、瑞博西尼、尼罗替尼)合计销售额在2023年有望超过百亿美元,并为九洲贡献超过20亿元收入,对应2019年公司CDMO板块的整体收入7.42亿来讲,收入增量十分明显,我们预计利润增量会更多。同时,随着与诺华合作持续深入推进,未来公司会成为诺华至关重要的原料药及CDMO服务供应商,有望获得诺华其他重磅产品的研发及生产订单,进一步提升CDMO业务的业绩。

客户结构多元化趋势良好,充足产能+产业链完善促进业绩长期快速释放。继收购诺华苏州工厂后,公司2021年下半年又相继收购Teva杭州工厂以及南京康川济医药,充沛产能将进一步打开CDMO业务天花板并逐步建立从中间体到原料药到制剂的一体化平台。客户结构方面,公司与罗氏等大型跨国药企的合作关系也在不断强化,与国内Biotech的合作方面也处于领先地位,未来公司CDMO业务有望在较长周期内实现持续的高速成长。

投资建议:诺华核心药品诺欣妥、瑞博西尼、尼洛替尼全球市场空间广阔,带动公司原料药和中间体收入持续高增长。另外公司通过加强客户拓展,优化收入结构,业绩进入快速稳定增长阶段,预计2021-2023年公司收入分别为39.36亿元、52.85亿元和69.71亿元,同比增长48.7%、34.3%、31.9%;归母净利润分别为6.5亿元、8.91亿元、11.87亿元,同比增长70.7%、37.2%、33.1%;2021-2023年对应当前股价的估值为53、38和29倍,维持“推荐”评级。

风险提示

原料药价格波动风险;诺华的产品放量不及预期风险;公司新项目推进不及预期风险。

中心思想

CDMO业务驱动业绩增长与全产业链布局

九洲药业通过战略转型和全产业链布局,已完成从中间体到原料药再到制剂的一体化平台建设,CDMO业务成为公司业绩高速增长的核心驱动力。公司持续扩增CDMO产能,通过收购泰华杭州工厂和控股康川济医药,显著提升了研发和生产能力,为长期发展奠定了坚实基础。

核心产品放量与多元化客户战略

公司与诺华的深度战略合作,特别是诺欣妥、瑞博西尼和尼洛替尼等重磅产品的持续放量,为CDMO业务带来了显著的收入和利润增量。同时,公司积极拓展客户结构,与罗氏等大型跨国药企及国内Biotech的合作不断强化,确保了CDMO业务的长期稳定增长。API业务作为传统优势,在江苏瑞科复产的带动下稳健发展,持续贡献稳定利润。预计公司未来几年将保持高速增长,盈利能力持续提升。

主要内容

九洲药业:一体化布局完成,持续高增长值得期待

- 战略转型与业务布局: 九洲药业自1998年成立以来,以原料药为基础,于2008年成功转型布局CDMO业务,致力于为国内外新药公司及研发机构提供创新药CDMO一站式服务,并为全球化学原料药及医药中间体企业提供工艺技术创新和商业化生产。

- 客户合作: 公司已与诺华、吉利德、硕腾、罗氏、山德士、迈兰、梯瓦、明治等国际医药企业建立了紧密合作关系,并与国内绿叶制药、海和生物、贝达药业等知名新药研创公司达成战略合作,提供专业的一体化解决方案。

- 股权结构: 公司股权结构相对集中,浙江中贝九洲集团有限公司为第一大股东,花莉蓉、花轩德、花晓慧三人通过中贝九洲集团及台州歌德合计持有公司股份,为公司实际控制人。

- 财务表现: 2011年至2020年,公司营业收入从9.35亿元增长至26.47亿元,复合增速达12.26%;归母净利润从1.17亿元增长至3.81亿元,复合增速为14.0%。2021年上半年,公司实现营业收入18.68亿元,同比增长85.35%,归母净利润2.75亿元,同比增长112.32%,显示出强劲的增长势头。

- 业务构成与地域分布: 公司主营业务收入包括特色原料药和CDMO业务。CDMO业务占比从2011年的3.8%快速上升至2020年的48.9%,而特色原料药占比则从82.8%下降至42.6%。从收入地区来看,2020年海外销售收入占比约72.6%,国内收入占比约21.4%。

- 盈利能力: 公司毛利率总体呈上行趋势,盈利能力持续提升。特色原料药毛利率从2016年的24.6%提升至2021年上半年的31.3%。CDMO业务毛利率基本维持在较高水平,2021年上半年为36.4%。公司销售费用率保持平稳,管理费用率持续下降,财务费用率受人民币升值影响略有波动。

CDMO产能持续扩增,一体化布局推动业绩高速增长

打造瑞博品牌,有望跻身国内 CDMO第一梯队

- 品牌建设与业务扩张: 公司自2008年成立瑞博制药进军CDMO业务以来,持续扩张版图。2019年12月收购诺华苏州工厂并更名为瑞博(苏州)制药,产品从中间体升级为原料药。2021年11月收购梯瓦(Teva)杭州工厂,同年12月完成对康川济医药的控股,不仅大幅提升CDMO产能,还完成了从原料到制剂的一体化布局。

- CDMO业务财务数据: 公司CDMO业务收入从2011年的0.35亿元增长到2020年的12.93亿元,2021年上半年收入达到10.24亿元,同比增长135%。CDMO业务毛利率一直保持在较高水平,2021年上半年为36.44%。

- 管理与研发团队: 公司拥有强大的管理团队,如瑞博子公司CEO王斌先生主导了多项收购,CSO李原强博士负责科学研究和技术平台建设。顾问团队包括周其林院士等多位行业专家,为公司CDMO业务的全球化布局提供助力。

- 全球化研发体系: 截至2021年上半年,公司已在台州、杭州、美国建立了多个研发中心,拥有500多人的研发团队。瑞博台州研究院(16000平方米)、瑞博杭州研发中心(11000平方米)已投入使用,瑞博美国中试车间正在扩建。

- 生产能力与产能布局: 公司具备从实验室放大到商业化生产的能力,实现克级到吨级生产。瑞博台州生产基地占地205亩,总反应体积达2500立方米。瑞博苏州生产基地占地260亩,年产250吨沙库巴曲缬沙坦钠生产线近期将试生产,多功能中试车间预计2022年下半年投入使用,另有两个商业化车间已立项。此外,公司在浙江头门港国家级医化园区已购买287亩土地建设CDMO生产基地。

- 技术领先性: 瑞博苏州生产基地采用诺华多年的创新工艺合成路线,具备全球领先的生产工艺体系和先进机械设备。公司已建成手性催化、连续化反应、氟化学、酶催化等多个领先技术平台。

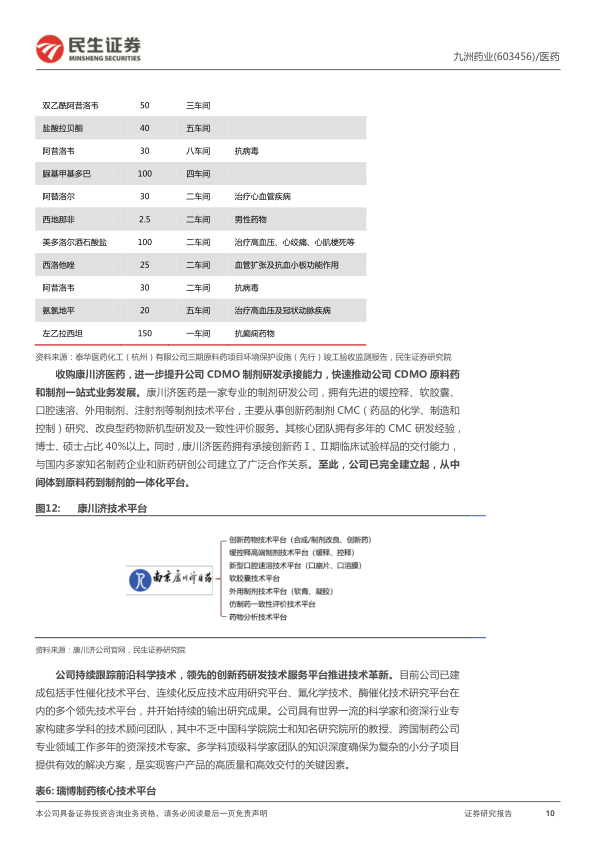

- 战略收购: 收购Teva杭州工厂(泰华)进一步打开CDMO业务天花板,该工厂占地115亩,拥有210名员工,管理团队经验丰富,并通过多项审计。收购康川济医药则提升了公司制剂研发承接能力,拥有缓控释、软胶囊、口腔速溶等先进技术平台,加速公司CDMO原料药和制剂一站式业务发展。

诺华重磅药品带动公司CDMO业务跨越式成长

- 与诺华的深度合作: 公司于2019年12月以7.9亿元收购苏州诺华100%股权,并签订了5年+5年的供货协议,为诺华集团供应抗心衰药物诺欣妥、乳腺癌治疗药物瑞博西尼以及白血病治疗药物尼洛替尼的原料药或中间体。

Entresto 是目前最核心项目,心衰新适应症获批拔高销售额潜力

- 产品与作用机制: Entresto(诺欣妥)是诺华的抗心力衰竭药物,由沙库巴曲与缬沙坦结合而成,是一种双效血管紧张素受体-脑啡肽酶抑制剂(ARNI)。

- 新适应症与市场潜力: 2021年2月,FDA批准Entresto扩大适应症至射血分数保留的心力衰竭(HFpEF)成人患者,成为FDA批准的唯一适用于两种心衰适应症(HFrEF和HFpEF)的治疗药物。2021年6月,国家药监局批准Entresto用于治疗原发性高血压,这是中国高血压治疗领域10多年来的新药突破。Entresto晶型专利预计2026年到期,仍有较长放量时间。

- 临床优势: 在HFrEF领域,Entresto在三期临床试验PARADIGM-HF中,相比传统药物依那普利,可降低20%心脏病死亡率,16%全因死亡率,心衰患者住院率下降16%,且安全性更高。在HFpEF领域,Entresto是目前FDA批准的唯一用药。

- 市场规模预测: 据Frost&Sullivan估计,2020年全球心衰患者超3000万人,其中HFpEF约占50%。Entresto销售额从2015年的0.21亿美元增长至2021年的35.48亿美元。预计未来Entresto针对HFrEF适应症的销售峰值可达64.27亿美元。若HFpEF渗透率达7%,年费用3500美元,可带来超40亿美元的销售峰值增量。综合两种心衰适应症,预计未来销售峰值或将超过百亿美元。

- 中国高血压市场: 中国原发性高血压药物市场规模从2013年的434亿元增长至2019年的840.8亿元,预计2026年将达到1547.01亿元。Entresto在降压方面功效显著,Meta分析显示其200mg剂量降低诊室收缩压疗效优于传统五大类降压药。预计Entresto在中国高血压适应症方面的销售峰值可能达到50-60亿元。

- 九洲药业订单预测: 假设Entresto原料药沙库巴曲供货价格为140万美元/吨,中间体AHU C8价格在100万美元/吨左右,预计九洲药业关于Entresto的CDMO订单未来峰值收入有望超过10亿元。

瑞博西林(Kisqali)治疗乳腺癌潜力突出,处于快速放量中

- 产品与作用机制: 瑞博西林(Kisqali)是诺华制药研发的CDK4/6抑制剂,通过阻滞肿瘤细胞从G1期进展到S期,抑制ER+乳腺癌细胞生长。

- 市场背景: 乳腺癌是全球发病率第一的癌症,其中HR+/HER2-型乳腺癌占全球乳腺癌病例的68%。CDK4/6抑制剂有望成为全球第三大肿瘤靶标。全球乳腺癌药物市场规模从2015年的194亿美元增长至2019年的292亿美元,预计2030年将增长至699亿美元。

- 竞争格局与优势: 全球共有三款获FDA批准的CDK4/6抑制剂:辉瑞的Ibrance、诺华的Kisqali和礼来的Verzenio。Ibrance虽先发优势明显(2021H1销售收入26.58亿美元),但增速放缓且早期乳腺癌临床研究失败。Kisqali和Verzenio处于快速放量阶段,2021年第一季度Kisqali销售额同比增长21%,Verzenio同比增长43%。Kisqali在安全性方面相对更优。

- 九洲药业订单预测: 预计Kisqali未来销量峰值将达到32亿美元,九洲药业的Kisqali订单收入预计在2023年达到3.92亿元。

尼洛替尼:白血病领域成熟用药,将继续平稳增长

- 产品与适应症: 尼洛替尼(Nilotinib)商品名为达希纳,由诺华制药研发,是一种激酶抑制剂

-

2025年三季报点评:海外延续增势,毛利表现亮眼

-

2025年三季报点评:Q3利润高增,下游回暖,解决方案业务助增长

-

2025年三季报点评:竞争加剧致使业绩承压,期待增量品种逐步兑现

-

2025年三季报点评:抗生素淡季业绩承压筑底,合成生物产能稳步爬坡

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 化工行业周报:国际油价上涨,分散染料、维生素E价格上涨

- 基础化工行业研究:多产品涨价,继续看好大化工板块投资机会

- 氟化工行业周报:三代制冷剂价格淡季坚挺,新一轮价格上涨或在酝酿;巨化股份、昊华科技等发布2025业绩预增公告

- 医药行业周报:技术加持稳定原料药出口竞争力

- 医药行业周报:创新药BD预期落地,建议关注低位创新药、脑机接口、AI医疗

- 医药健康行业研究:2月将迎来海外CXO龙头密集披露窗口期,行业景气度迎关键验证

- 化工新材料行业可转债双周报:联瑞转债上市,兴发转债提前赎回

- 基础化工周报:工厂挺价意愿强,固体蛋氨酸价格回升

- 医药日报:Summit在研双抗Ivonescimab上市申请获FDA受理

- CXO行业系列专题报告(3):小核酸突围,大服务赋能

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送