-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

业绩稳定增长,期待外延落地

业绩稳定增长,期待外延落地

-

下载次数:

1838 次

-

发布机构:

中银国际证券有限责任公司

-

发布日期:

2017-03-03

-

页数:

5页

中心思想

业绩稳健增长与战略转型

上海凯宝在2016年展现出稳健的经营态势,营收达到14.97亿元,同比增长7.3%,归母净利润2.83亿元,同比增长0.3%,扣非净利润更是实现了8.42%的增长。公司在保持核心产品“痰热清”稳定增长的同时,积极推进产品线的多元化布局和营销能力的提升。通过对研发的持续投入和对并购的战略性考量,公司正逐步从单一产品结构向多产品组合转型,以增强风险抵御能力和盈利水平。

核心产品驱动与外延拓展潜力

“痰热清”作为公司的核心产品,在2016年及未来仍将是业绩增长的主要驱动力,其在医保目录调整后的影响有限,且受益于抗生素限制政策。展望未来,公司将通过加快“痰热清”的二次开发形成系列产品,并稳步推进多个创新药物和普药的研发与上市,构建多元化的产品梯队。同时,公司健康的财务状况(低负债率12.96%,货币资金7亿元)为其提供了广阔的外延式发展空间,预示着未来通过资本运作实现跨越式增长的潜力。

主要内容

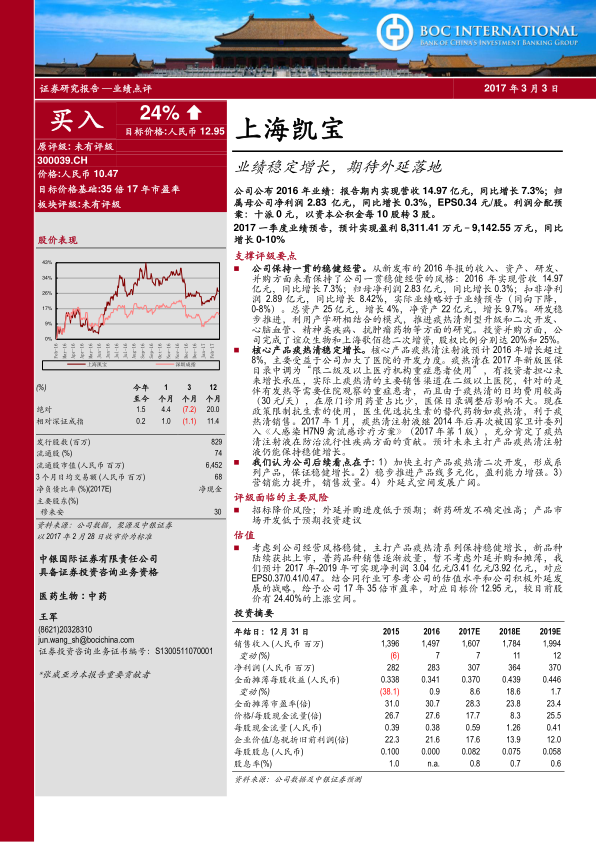

2016年财务表现与2017年展望

2016年业绩回顾

根据公司发布的2016年年报,上海凯宝在报告期内实现了14.97亿元的营业收入,较上年同期增长7.3%。归属于母公司股东的净利润为2.83亿元,同比增长0.3%,每股收益(EPS)为0.34元。值得注意的是,扣除非经常性损益后的净利润达到2.89亿元,同比增长8.42%,略好于此前业绩预告的预期。公司总资产增至25亿元,增长4%;净资产增至22亿元,增长9.7%,显示出公司资产规模的稳步扩张和财务结构的健康。在利润分配方面,公司预案为每10股转增3股,不派发现金红利。

2017年一季度业绩预告

公司预计2017年第一季度将实现盈利8,311.41万元至9,142.55万元,同比增长0%至10%。这一预测表明公司在进入2017年后仍能保持稳定的盈利能力,为全年业绩奠定良好基础。

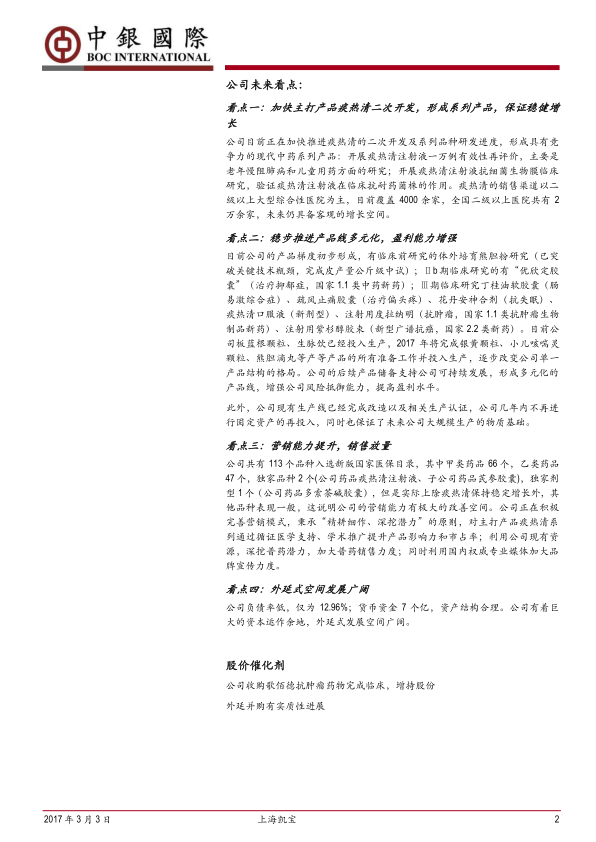

核心产品“痰热清”的稳健支撑

医保目录调整影响有限

“痰热清注射液”作为公司的核心产品,在2016年保持了稳定的增长态势,主要得益于公司加大了对医院渠道的开发力度。尽管2017年新版医保目录将其调整为“限二级及以上医疗机构重症患者使用”,但分析认为此调整对“痰热清”的未来增长影响不大。原因在于其主要销售渠道集中在二级以上医院,且主要针对伴有发热等需要住院观察的重症患者。此外,由于“痰热清”的日均费用较高(30元/天),在原门诊用药量中占比甚少,因此医保目录的调整对其整体销售影响有限。

市场竞争优势与应用拓展

当前政策限制抗生素的使用,使得医生更倾向于选择抗生素的替代药物,如“痰热清”,这为其销售提供了有利环境。此外,2017年1月,“痰热清注射液”继2014年后再次被国家卫计委列入《人感染H7N9禽流感诊疗方案》(2017年第1版),充分肯定了其在防治流行性疾病方面的贡献,进一步巩固了其市场地位。预计未来“痰热清注射液”仍能保持稳健增长。公司正加快推进“痰热清”的二次开发,包括开展一万例有效性再评价(聚焦老年慢阻肺病和儿童用药)以及抗细菌生物膜临床研究(验证抗耐药菌株作用),旨在形成系列产品,保证其持续增长。目前,“痰热清”已覆盖4000余家二级以上大型综合性医院,而全国二级以上医院总数超过2万家,未来市场拓展空间依然广阔。

多元化产品线与研发投入

产品梯队建设

上海凯宝正稳步推进产品线的多元化,以增强盈利能力和风险抵御能力。公司已初步形成多层次的产品梯度:

- 临床前研究阶段: 体外培育熊胆粉研究,已突破关键技术瓶颈并完成公斤级中试。

- Ⅱb期临床研究阶段: “优欣定胶囊”(治疗抑郁症,国家1.1类中药新药)。

- Ⅲ期临床研究阶段: 丁桂油软胶囊(肠易激综合症)、疏风止痛胶囊(治疗偏头疼)、花丹安神合剂(抗失眠)、痰热清口服液(新剂型)、注射用度拉纳明(抗肿瘤,国家1.1类抗肿瘤生物制品新药)、注射用紫杉醇胶束(新型广谱抗癌,国家2.2类新药)。

新产品与普药布局

在普药方面,公司的板蓝根颗粒和生脉饮已投入生产。预计2017年将完成银黄颗粒、小儿咳喘灵颗粒、熊胆滴丸等产品的生产准备工作并投入生产。这些举措将逐步改变公司单一产品的结构,形成多元化的产品线,从而增强公司的风险抵御能力并提高整体盈利水平。此外,公司现有生产线已完成改造及相关生产认证,未来几年内无需进行大规模固定资产再投入,为大规模生产提供了物质基础。

营销策略优化与市场拓展

医保目录品种优势与营销挑战

公司共有113个品种入选新版国家医保目录,其中包括66个甲类药品和47个乙类药品。独家品种有2个(痰热清注射液、子公司药品芪参胶囊),独家剂型1个(多索茶碱胶囊)。然而,除“痰热清”保持稳定增长外,其他品种的市场表现相对一般,这表明公司在营销能力方面仍有较大的提升空间。

营销模式创新

为应对这一挑战,公司正积极完善营销模式,秉承“精耕细作、深挖潜力”的原则。对于主打产品“痰热清”系列,公司将通过循证医学支持和学术推广来提升产品影响力和市场占有率。同时,公司将利用现有资源,深挖普药潜力,加大普药销售力度。此外,公司还将利用国内权威专业媒体加大品牌宣传力度,以期实现销售放量。

资本运作与外延式发展机遇

财务健康状况

上海凯宝的财务状况表现良好,负债率仅为12.96%,货币资金高达7亿元。合理的资产结构为公司提供了巨大的资本运作空间。

并购与合作展望

公司在投资并购方面已有所布局,完成了对谊众生物和上海歌佰德的二次增资,股权比例分别达到20%和25%。这表明公司积极寻求外延式发展,以期通过并购整合优质资源,实现业务的快速扩张。广阔的外延式发展空间是公司未来增长的重要看点。潜在的股价催化剂包括收购歌佰德抗肿瘤药物完成临床并增持股份,以及其他外延并购取得实质性进展。

投资建议与风险提示

盈利预测与目标价

基于公司稳健的经营风格、核心产品“痰热清”系列的稳定增长、新品种的陆续获批上市以及普药品种销售的逐渐放量,且暂不考虑外延并购带来的摊薄效应,中银证券预计上海凯宝2017年至2019年可实现净利润分别为3.04亿元、3.41亿元和3.92亿元,对应的每股收益(EPS)分别为0.37元、0.41元和0.47元。结合同行业可参考公司的估值水平以及公司积极的外延发展战略,报告给予公司2017年35倍市盈率,对应目标价格为12.95元人民币,较当时股价有24.40%的上涨空间,维持“买入”评级。

主要风险因素

报告同时提示了公司面临的主要风险,包括:招标降价风险可能影响产品利润空间;外延并购进度低于预期可能延缓公司战略布局;新药研发具有不确定性,可能面临研发失败或上市延期的风险;以及产品市场开发低于预期,可能导致销售不及预期。

总结

上海凯宝在2016年展现了稳健的财务表现,营收和净利润均实现增长,尤其扣非净利润增长8.42%,略超预期。核心产品“痰热清”在医保目录调整后仍有望保持稳定增长,并受益于抗生素限制政策。公司正积极通过“痰热清”的二次开发和多元化产品线的布局来增强盈利能力和风险抵御能力,包括多个创新药和普药的研发与上市。同时,公司健康的财务状况为其外延式发展提供了坚实基础,未来有望通过并购实现业务扩张。尽管面临招标降价、并购进度不及预期、新药研发不确定性及市场开发风险,但基于其稳健经营和战略布局,分析师给予“买入”评级,并设定目标价12.95元,预示24.40%的上涨空间。

-

全球医药行业跟踪点评:司美格鲁肽销售表现优异,GLP-1药物仍有较大发展潜力-诺和诺德司美格鲁肽产品销售增速强劲,全球多条GLP-1管线临床表现亮眼

-

拟投资30亿元建设康弘国际生产及研发中心

-

稀缺的医疗服务龙头,床位扩张带动持续增长

-

收入延续高增长,整体毛利率下滑明显

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送