-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

立即咨询

产品矩阵

摩熵数科产品矩阵

查看详情

{{ item.category }}

{{ product.info.desc }}

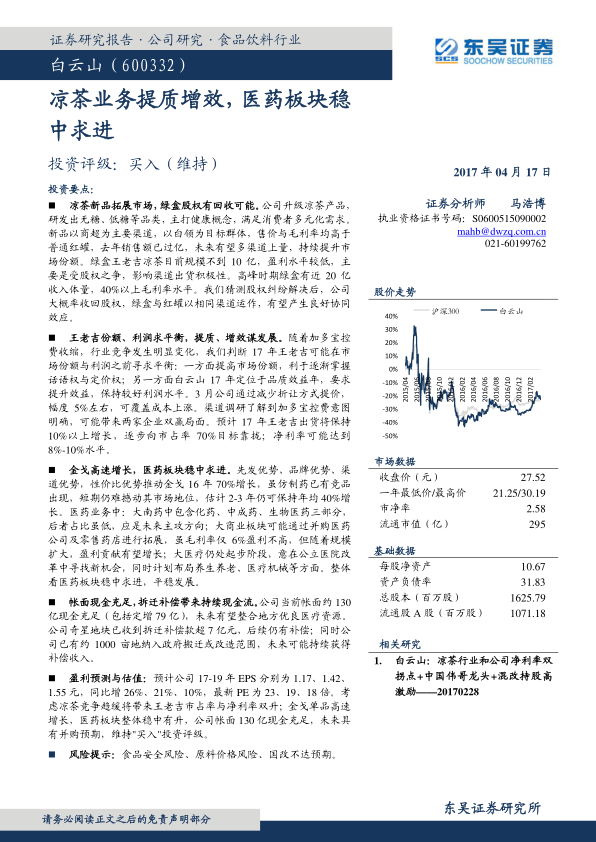

凉茶业务提质增效,医药板块稳中求进

研报

凉茶业务提质增效,医药板块稳中求进

# 中心思想

本报告的核心观点如下:

* **凉茶业务提质增效与股权回收潜力**:白云山通过新品拓展凉茶市场,并可能回收绿盒王老吉股权,有望提升市场份额和盈利能力。

* **医药板块稳健发展与现金流优势**:金戈等医药产品高速增长,医药板块整体稳中求进,公司账面现金充足,为未来并购提供支持。

# 主要内容

## 凉茶业务:新品拓展与股权回收

* **凉茶新品类拓展**:公司通过研发无糖、低糖等健康概念凉茶新品,满足消费者多元化需求,主要面向商超和白领市场,售价和毛利率较高,销售额已过亿,未来有望持续提升市场份额。

* **绿盒王老吉股权回收潜力**:绿盒王老吉受股权之争影响,目前规模和盈利水平较低,但若股权纠纷解决后被公司收回,有望与红罐王老吉产生协同效应,提升整体凉茶业务的盈利能力。

## 王老吉:份额与利润的平衡

* **市场策略调整**:在加多宝控费收缩的背景下,王老吉可能在市场份额与利润之间寻求平衡,一方面提高市场份额,另一方面提升效益,保持较好利润水平。

* **提价与渠道策略**:公司通过减少折让方式提价,以覆盖成本上涨,并预计17年王老吉出货将保持10%以上增长,逐步向市占率70%目标靠拢,净利率可能达到8%-10%水平。

## 医药板块:金戈高速增长与稳健发展

* **金戈市场优势**:凭借先发优势、品牌优势、渠道优势和性价比优势,金戈在16年实现70%增长,短期内市场地位难以撼动,预计未来2-3年仍可保持年均40%增长。

* **医药业务多元化发展**:医药业务涵盖化药、中成药和生物医药,后者是未来主攻方向;大商业板块可能通过并购医药公司及零售药店进行拓展;大医疗仍处起步阶段,意在公立医院改革中寻找新机会,同时计划布局养生养老、医疗机械等方面。

## 财务状况:现金流充足与拆迁补偿

* **现金储备与并购预期**:公司账面现金充足,未来有望整合地方优良医疗资源,为并购提供资金支持。

* **拆迁补偿收益**:公司奇星地块已收到拆迁补偿款超7亿元,后续仍有补偿;同时公司已有约1000亩地纳入政府搬迁或改造范围,未来可能持续获得补偿收入。

## 盈利预测与估值

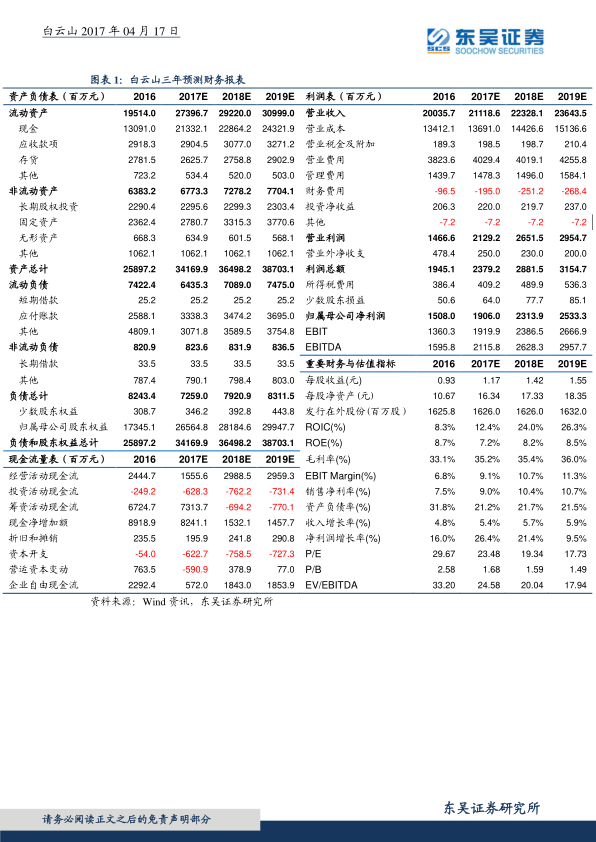

* **盈利预测**:预计公司17-19年EPS分别为1.17、1.42、1.55元,同比增26%、21%、10%,最新PE为23、19、18倍。

* **投资评级**:考虑凉茶竞争趋缓、金戈单品高速增长、医药板块整体稳中有升以及公司现金充足等因素,维持"买入"投资评级。

## 风险提示

* 食品安全风险

* 原料价格风险

* 国企改革不达预期

# 总结

本报告分析了白云山在凉茶和医药两大业务板块的发展前景。凉茶业务方面,新品的推出和绿盒王老吉股权回收的可能性将提升市场份额和盈利能力。医药板块方面,金戈等产品的快速增长以及多元化的业务布局将推动公司稳健发展。此外,公司充足的现金储备和拆迁补偿收益为未来的并购和发展提供了有力支持。综合考虑各项因素,维持对白云山的“买入”评级,但同时也提示了食品安全、原料价格和国企改革等风险。

报告专题:

-

下载次数:

361 次

-

发布机构:

东吴证券股份有限公司

-

发布日期:

2017-04-18

-

页数:

3页

下载全文

定制咨询

AI精读报告

中心思想

本报告的核心观点如下:

- 凉茶业务提质增效与股权回收潜力:白云山通过新品拓展凉茶市场,并可能回收绿盒王老吉股权,有望提升市场份额和盈利能力。

- 医药板块稳健发展与现金流优势:金戈等医药产品高速增长,医药板块整体稳中求进,公司账面现金充足,为未来并购提供支持。

主要内容

凉茶业务:新品拓展与股权回收

- 凉茶新品类拓展:公司通过研发无糖、低糖等健康概念凉茶新品,满足消费者多元化需求,主要面向商超和白领市场,售价和毛利率较高,销售额已过亿,未来有望持续提升市场份额。

- 绿盒王老吉股权回收潜力:绿盒王老吉受股权之争影响,目前规模和盈利水平较低,但若股权纠纷解决后被公司收回,有望与红罐王老吉产生协同效应,提升整体凉茶业务的盈利能力。

王老吉:份额与利润的平衡

- 市场策略调整:在加多宝控费收缩的背景下,王老吉可能在市场份额与利润之间寻求平衡,一方面提高市场份额,另一方面提升效益,保持较好利润水平。

- 提价与渠道策略:公司通过减少折让方式提价,以覆盖成本上涨,并预计17年王老吉出货将保持10%以上增长,逐步向市占率70%目标靠拢,净利率可能达到8%-10%水平。

医药板块:金戈高速增长与稳健发展

- 金戈市场优势:凭借先发优势、品牌优势、渠道优势和性价比优势,金戈在16年实现70%增长,短期内市场地位难以撼动,预计未来2-3年仍可保持年均40%增长。

- 医药业务多元化发展:医药业务涵盖化药、中成药和生物医药,后者是未来主攻方向;大商业板块可能通过并购医药公司及零售药店进行拓展;大医疗仍处起步阶段,意在公立医院改革中寻找新机会,同时计划布局养生养老、医疗机械等方面。

财务状况:现金流充足与拆迁补偿

- 现金储备与并购预期:公司账面现金充足,未来有望整合地方优良医疗资源,为并购提供资金支持。

- 拆迁补偿收益:公司奇星地块已收到拆迁补偿款超7亿元,后续仍有补偿;同时公司已有约1000亩地纳入政府搬迁或改造范围,未来可能持续获得补偿收入。

盈利预测与估值

- 盈利预测:预计公司17-19年EPS分别为1.17、1.42、1.55元,同比增26%、21%、10%,最新PE为23、19、18倍。

- 投资评级:考虑凉茶竞争趋缓、金戈单品高速增长、医药板块整体稳中有升以及公司现金充足等因素,维持"买入"投资评级。

风险提示

- 食品安全风险

- 原料价格风险

- 国企改革不达预期

总结

本报告分析了白云山在凉茶和医药两大业务板块的发展前景。凉茶业务方面,新品的推出和绿盒王老吉股权回收的可能性将提升市场份额和盈利能力。医药板块方面,金戈等产品的快速增长以及多元化的业务布局将推动公司稳健发展。此外,公司充足的现金储备和拆迁补偿收益为未来的并购和发展提供了有力支持。综合考虑各项因素,维持对白云山的“买入”评级,但同时也提示了食品安全、原料价格和国企改革等风险。

如果您有其他需求,请点击

定制服务咨询

东吴证券股份有限公司最新报告

-

医药生物行业跟踪周报:2026版基药目录调整在即,利好拟纳入目录的中药标的

-

医药生物行业跟踪周报:FDA创新药审评政策再松绑,利好创新药板块

-

泰格医药:临床CRO龙头,扬帆启航新征程

-

医药生物行业跟踪周报:分子胶海外风起,国内管线蓄势破局

关于摩熵咨询

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

1W+

医药行业研究报告

200+

真实项目案例

1300+

业内高端专家资源

市场洞察与营销赋能

分析市场现状,洞察行业趋势,依托数据分析和深度研究,辅助商业决策。

立项评估及管线规划

提供疾病领域品种调研、专家访谈、品种立项、项目交易整套服务。

产业规划及研究服务

以数据为基础,为组织、园区、企业提供科学的决策依据和趋势线索。

多渠道数据分析及定制服务

帮助客户深入了解目标领域和市场情况,发现潜在机会,优化企业决策。

投资决策与交易估值

依托全球医药全产业链数据库与顶级投行级分析模型,为并购、融资、IPO提供全周期决策支持。

立即定制

对不起!您还未登录!请登陆后查看!

立即登录

您今日剩余【10】次下载额度,确定继续吗?

取消

确定

确定

获取定制报告

请填写你的需求,我们将尽快与您取得联系

姓名

{{nameTip}}

单位

{{companyTip}}

电话

{{telTip}}

验证码

{{sms_codeTip}}

{{ setTime ? `${second}s` : '获取验证码' }}

邮箱

{{emailTip}}

需求描述

{{descriptionTip}}

提交

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送