-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

公司深度报告:自产率持续提升,听力保健助力公司成长

公司深度报告:自产率持续提升,听力保健助力公司成长

-

下载次数:

2125 次

-

发布机构:

信达证券股份有限公司

-

发布日期:

2024-04-10

-

页数:

35页

可孚医疗(301087)

本期内容提要:

可孚医疗是家用医疗器械领域的领先企业,营业收入从2017年的8.51亿元增长到2022年的29.77亿元,年复合增长率达28.46%。我们认为随着产品迭代升级、自产率不断提升、销售策略聚焦核心品类,叠加拓展听力保健服务业务,公司业务成长力凸显,未来可期。

1、聚焦核心品类,“自主品牌+代理”产品组合出击,五大业务线齐头并进,驱动成长

从行业层面来看,新冠疫情后,个人健康护理意识增强,灵巧方便的家用器械需求持续提升,叠加人口老龄化加剧和慢性病患病率提升,家用医疗器械市场增长趋势明显,华经产业研究院预计2025年我国家用医疗设备市场规模有望达到3500亿元。公司作为国内领先的家用医疗器械品牌商,拥有近万个型号及规格的产品,近年来,公司优化管理,将产品分为健康监测、康复辅具、呼吸支持、医疗护理、中医理疗五大产线,重点发展血压计、血糖仪、体温计、雾化器、呼吸机、轮椅、护理床等大单品,运营效率不断提升。公司采用“代理+自有品牌”结合的模式,以自有“可孚”品牌产品为核心,代理的国际/国内知名品牌为补充,组合出击,品牌影响力不断增强,打造公司在家用医疗器械领域的口碑。

2、“线上”+“线下”渠道双管齐下,自产率不断提升,增强盈利能力渠道方面,公司目前已构建了大型电商平台、大型连锁药房、自营门店等相融合的立体式营销渠道,线上线下相融合,实现渠道间的导流,形成多样性、多内容、多维度和多触达点的新型经营形态,线上线下近年来均保持快速增长(2018-2022年间线上年复合增速达30%,线下达22%)。为了最大程度发挥资金使用效率,公司优先选择部分核心产品进行自产,2023年公司自主生产率约为55%,随着自产率提升,毛利率存在提升空间,2023年前三季度公司毛利率提升到45%,毛利率较高的产品如血压计、体温计等截止2020年时自产率均超过了60%,我们认为随着公司长沙雨花生产基地和湘阴生产基地逐步建成投产,自产率有望持续提升,带动其毛利率进一步提升。

3、拓展听力保健服务,健耳听力扩店,打造第二成长曲线

助听器的使用人群主要为患有残疾性听力障碍的人群,随着老龄化程度加深,听障患者群体数量进一步扩容,但由于患者对助听器认知错位等原因,当前助听器佩戴渗透率较低,市场可挖掘潜力较大,根据中国产业调研网数据,2025年全球助听器市场规模有望达到83.3亿美元,我国有望达80.7亿元人民币。与其他标准化家用医疗器械不同,助听器的专业化验配及售后服务较为重要,国内助听器验配门店连锁化程度低,服务质量参差不齐,公司2018年设立健耳助听器验配中心,是国内为数不多的同时拥有助听器验配工具、助听器连锁验配中心、验配师培训资质的企业,通过精细化的运营管理和专业的验配服务,健耳在客户中树立了良好的品牌形象,迅速积累了一定的优质客户,销售收入获得了快速增长,健耳门店的收入从2018年的671.14万元增长到2022年1.2亿元(yoy+74.75%),未来随着门店数量逐步增多、单店逐步爬坡进入成熟期,健耳听力业务收入有望保持快速增长趋势,为公司成长增添新动力。

盈利预测及投资建议:我们预计公司2023-2025年营业收入分别为28.69亿元、34.02亿元、44.12亿元,同比增速分别为-3.6%、18.6%、29.7%,2023-2025年实现归母净利润为2.74亿元、3.43亿元、4.58亿元,同比分别增长-9.2%、25.2%、33.6%,对应当前股价PE分别为28倍、22倍、17倍,首次覆盖,给予“买入”投资评级。

风险提示:产品品类丰富导致管理风险;代理品牌产品供应商持续合作的风险;自产率提升不及预期导致的供应风险;并购整合不及预期及商誉减值的风险。

中心思想

核心增长动力:自产率提升与品类聚焦

可孚医疗作为家用医疗器械领域的领先企业,其核心增长动力在于持续提升的自产率、对核心品类的聚焦以及“自主品牌+代理”的产品组合策略。公司通过优化管理,将产品线划分为健康监测、康复辅具、呼吸支持、医疗护理和中医理疗五大领域,并重点发展大单品,显著提升了运营效率和盈利能力。2023年公司自主生产率已达约55%,带动毛利率提升至45%。

战略布局:渠道融合与听力保健新曲线

公司构建了线上线下相融合的立体式营销渠道,线上业务(2018-2022年复合增速30%)和线下业务(2018-2022年复合增速22%)均保持快速增长,有效覆盖了用户消费场景。同时,可孚医疗积极拓展听力保健服务,通过“健耳听力验配中心”的扩店和专业服务,成功打造了公司的第二成长曲线。健耳听力门店收入从2018年的671.14万元增长到2022年的1.2亿元,预计未来将保持快速增长,为公司注入新动力。

主要内容

1. 深耕家用器械个人健康管理,听力保健打造第二成长曲线

1.1. 领先企业地位与多元化业务布局

可孚医疗深耕个人健康管理领域,产品覆盖健康监测、康复辅具、呼吸支持、医疗护理、中医理疗五大领域,并拓展至听力服务。截至2023年6月30日,公司在国内设有52家子公司、566家分公司,并建立了3个研发中心和5个生产基地,形成了完善的研发、生产、营销及服务网络。公司发展历程显示,其渠道从单一线下零售扩展到线上线下全面融合,业务模式从单一代理转向“自主品牌+代理”结合,并从产品销售拓展到“服务+销售”模式,生产水平也从外协加工转变为自主研发、自主生产。

1.2. 营收与盈利能力持续增长

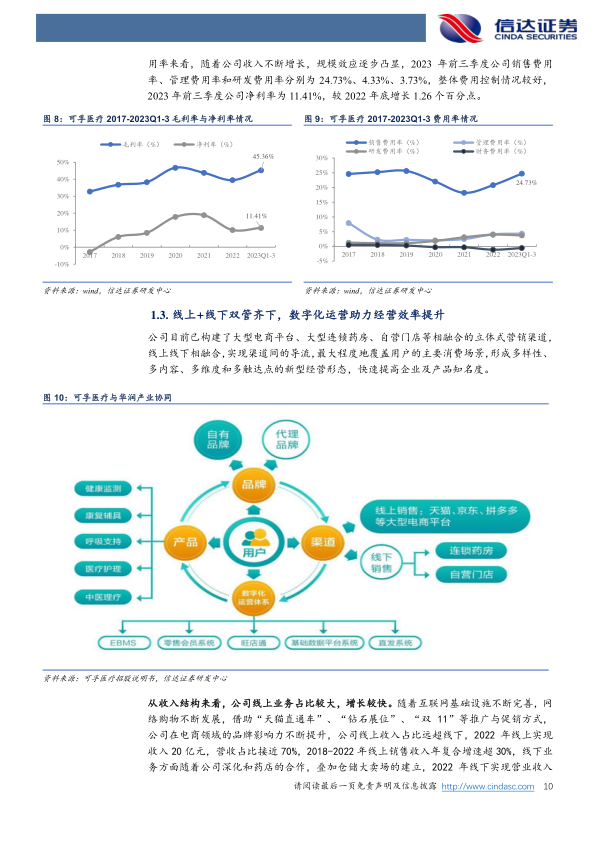

公司营业收入从2017年的8.51亿元增长到2022年的29.77亿元,年复合增长率达28.46%。归母净利润也从2017年的-0.24亿元增长到2022年的3.02亿元。多品类经营(医疗护理、健康监测、康复辅具合计收入占比约80%)提升了公司的抗风险能力,且公司专注于国内市场。销售毛利率呈现上升趋势,2023年前三季度提升至45%,主要得益于自有品牌自产产品销售收入占比的提升。同时,公司费用控制良好,2023年前三季度销售费用率、管理费用率和研发费用率分别为24.73%、4.33%、3.73%,净利率达到11.41%。

1.3. 线上线下渠道融合与数字化运营

可孚医疗构建了大型电商平台、大型连锁药房、自营门店等立体式营销渠道,实现线上线下融合导流。线上业务增长迅速,2022年线上收入达20亿元,营收占比近70%,2018-2022年线上销售收入年复合增速超30%。线下业务也保持快速增长,同期复合增长率为22%,得益于与药店的深度合作和仓储大卖场的建立。公司还搭建了完善的数字化运营支持体系,涵盖流量管理、商品管理、用户体验管理等环节,显著提高了整体运营效率。

2. 家用医疗器械快速发展,五大业务齐头并进驱动成长

2.1. 市场扩容:健康意识提升与老龄化趋势

新冠疫情后,公众健康护理意识增强,家用医疗器械需求持续提升,成为家庭常备“小家电”。华经产业研究院预计2025年我国家用医疗设备市场规模有望达到3500亿元。此外,人口老龄化加剧(2022年65岁以上人口占比14.90%)和慢性病患病率提升(2019年15岁以上居民慢性病患病率34.3%)也催生了日常家庭监测与预防需求,进一步推动了家用医疗器械市场的扩容。

2.2. 核心品类:五大业务线协同发展

公司拥有近万个型号及规格的产品,分为健康监测、康复辅具、呼吸支持、医疗护理、中医理疗五大领域。

- 医疗护理类产品:包括美容修复、健康防护耗材和护理消杀耗材,2020年受疫情推动实现营业收入8.49亿元(同比增长182%)。

- 健康监测类产品:涵盖血压计、血糖仪、体温计、血氧仪等,2020年在防疫需求下实现营业收入7.77亿元(同比增长93%),其中体温计贡献4.6亿元。

- 康复辅具类产品:主要包括轮椅、助听器、助行器、护理床等,2019年实现收入3.21亿元(同比增长29.7%),预计在老龄化趋势下将持续增长。

- 呼吸支持类产品:包括呼吸机、制氧机、鼻腔护理等,2019年因洗鼻器和雾化器销量提升实现较快增长。

- 中医理疗类产品:包括艾叶及制品、拔罐器、刮痧板、温灸产品等,2019年实现营收2.28亿元(同比增长90.8%),受疫情影响2020-2022年收入有所下滑。

2.3. 盈利能力增强:自主品牌与自产率双提升

公司以自有“可孚”品牌为核心,辅以代理国际/国内知名品牌,实现产品线全面覆盖。2018-2020年间,自主品牌复合增长率超过60%,非自主品牌增长率为11%。2020年自有品牌收入占比已超80%。在自有品牌产品中,公司优先选择核心产品进行自产,2020年自有品牌自主生产率达62.97%,自产收入占比超过50%。随着长沙雨花和湘阴生产基地逐步投产,自产率有望持续提升,进而带动公司整体毛利率的进一步增长。

3. 助听器市场潜力较大,健耳听力扩店增长可期

3.1. 市场潜力:老龄化驱动与渗透率提升空间

全球听障患者群体数量庞大且持续扩容,预计到2050年将达到9.30亿人。然而,当前助听器佩戴渗透率较低,全球约为17%,中国不足5%,市场可挖掘潜力巨大。随着老龄化程度加深,老年人听力损失患病率较高,将进一步扩大助听器使用人群。中国产业调研网预计,2025年全球助听器市场规模有望达到83.3亿美元,我国有望达到80.7亿元人民币,年复合增长率预计为11.01%。

3.2. 健耳听力:专业服务与门店扩张驱动增长

助听器市场对专业验配及售后服务要求高,国内连锁化程度低。可孚医疗于2018年设立健耳助听器验配中心,通过“亲情式服务流程”和“七星验配流程”提供专业化、差异化服务,建立了良好的品牌形象。健耳门店收入从2018年的671.14万元增长到2022年的1.2亿元(同比增长74.75%),预计2023年有望达到2亿元。健耳听力门店数量持续扩张,2023年末已超800家,覆盖全国19个省份,在行业中处于领先地位。虽然新店扩张和县级市场布局短期内可能拉低平均单店营收,但随着门店进入稳定运营期和居民健康意识提升,单店年营收有望逐步提升至40-80万元。助听器零售行业毛利率较高,健耳门店毛利率在60%以上,随着规模扩大,盈利能力有望进一步提升。

4. 盈利预测与投资建议

基于对各业务板块的假设,信达证券预计可孚医疗2023-2025年营业收入分别为28.69亿元、34.02亿元、44.12亿元,同比增速分别为-3.6%、18.6%、29.7%。同期归母净利润分别为2.74亿元、3.43亿元、4.58亿元,同比分别增长-9.2%、25.2%、33.6%。对应当前股价,PE分别为28倍、22倍、17倍。与可比公司平均PE(2023-2025年约为29、23、19倍)相比,可孚医疗估值合理,且处于快速发展期,首次覆盖给予“买入”投资评级。

5. 风险提示

公司面临多重风险,包括产品品类丰富导致的经营决策、运营管理及风险控制难度增加;与代理品牌产品供应商可能存在的竞争关系及合作稳定性风险;自产率提升不及预期可能导致的供应风险;以及并购整合不及预期及商誉减值的风险。

总结

可孚医疗凭借其在家用医疗器械领域的领先地位,通过持续提升自产率、聚焦核心品类、优化“自主品牌+代理”组合策略,实现了营收和盈利能力的稳健增长。公司构建了高效的线上线下融合营销渠道,并积极拓展听力保健服务,健耳听力验配中心的快速扩张和专业服务已成为公司新的增长引擎。尽管面临管理、合作、供应及并购整合等风险,但随着家用医疗器械市场因健康意识提升和人口老龄化而持续扩容,以及公司自身战略布局的深化,可孚医疗未来成长潜力可期,被给予“买入”投资评级。

-

医药生物行业深度报告:“政策引导&技术支持”助力AI医疗崛起,蚂蚁阿福或成C端应用范例

-

公司深度报告:深耕血液净化黄金赛道,内生外延构建长期成长曲线

-

CXO行业跟踪报告:高景气度有望持续,JPM大会更新要点解读

-

RAY1225成功授权,国内商业化前景可期

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送