-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

中药OTC龙头,强大的“品牌+渠道”优势拥抱变化

中药OTC龙头,强大的“品牌+渠道”优势拥抱变化

-

下载次数:

1241 次

-

发布机构:

东吴证券股份有限公司

-

发布日期:

2023-09-26

-

页数:

28页

华润三九(000999)

投资要点

自我诊断+处方药”平台型公司,股权激励彰显业绩信心,“内生+外延”巩固龙头地位。公司主营核心业务定位于CHC健康消费品和处方药领域,通过内生+外延完善产品矩阵,覆盖感冒、肠胃、皮肤、骨科、儿科等领域,深化健康产业布局。基于对未来发展的信心,公司制定股权激励计划,以2020年为基准,2022-2024年扣非归母净利润的年复合增速不低于10%且不低于同行业平均水平或对标企业75分位水平,股权激励的实施对推动公司实现“十四五”营业收入翻番的发展目标方面起到积极作用。

核心CHC业务稳健增长,“品牌+渠道+产品”筑就华润三九护城河。2022公司CHC健康消费品业务实现营业收入113.84亿元,同比增长22.73%。2023年上半年,公司紧抓行业机遇,CHC业务实现营收68.19亿元,同比增长23.19%。公司具有较强的品牌运作能力,“999”主品牌在消费者和医药行业中均享有较高的认可度,2022年拥有年销售额过亿元的品种28个。“1+N”品牌策略取得了较好成果,在“999”品牌的基础上,陆续补充了“天和”、“顺峰”、“好娃娃”、“易善复”、“康妇特”、“澳诺”等深受消费者认可的药品品牌,儿科用药、骨科用药及皮肤用药有望较快增长。公司收购昆药集团后进一步补充原有业务版图,未来探索将“昆中药1381”打造为精品国药品牌,进一步提高品牌影响力。公司渠道管理和终端覆盖能力强大,截至2023年H1,公司覆盖全国超过40万家药店,同时通过线上渠道布局迎合CHC行业销售趋势。丰富的产品叠加强大的品牌效应及渠道布局,我们预计,未来CHC业务有望保持稳定增长。

处方药板块:积极拥抱行业变化,业绩有望反弹。中药配方颗粒行业扩容,新国标的实施实则提升了中药配方颗粒的门槛,公司基于本身已有产品、成熟的销售网络及全产业链的生产模式,先发优势明显。专科业务增长势头良好,公司持续挖掘现有品种价值,加大创新研发,丰富产品管线。抗感染业务受政策影响探底,有望实现恢复性增长。

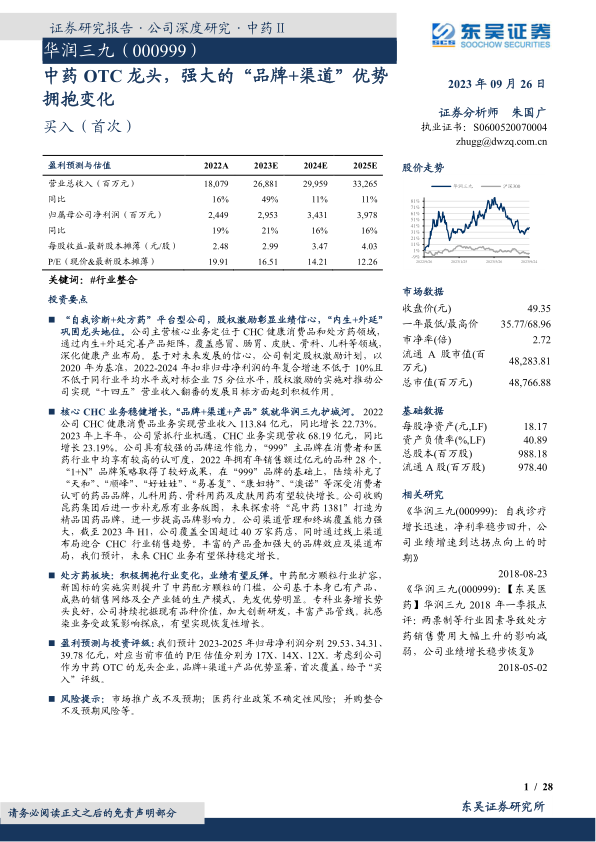

盈利预测与投资评级:我们预计2023-2025年归母净利润分别29.53、34.31、39.78亿元,对应当前市值的P/E估值分别为17X、14X、12X。考虑到公司作为中药OTC的龙头企业,品牌+渠道+产品优势显著,首次覆盖,给予“买入”评级。

风险提示:市场推广或不及预期;医药行业政策不确定性风险;并购整合不及预期风险等。

中心思想

核心竞争力与增长引擎

华润三九作为中药OTC(非处方药)领域的领军企业,其核心竞争力在于构建了强大的“品牌+渠道+产品”护城河。公司通过持续的内生增长与外延并购,不断丰富产品线,深化在CHC(健康消费品)和处方药两大核心业务领域的布局。其“999”主品牌在消费者和医药行业中享有极高认可度,辅以“1+N”多品牌策略,有效覆盖感冒、肠胃、皮肤、骨科、儿科、肝胆等多个细分市场。同时,公司拥有覆盖全国40万家药店的强大线下渠道和积极拓展的线上营销网络,结合数字化和品牌年轻化策略,持续提升市场影响力。股权激励计划的实施,进一步彰显了公司对未来业绩增长的信心,并为实现“十四五”营业收入翻番目标提供了强劲动力。

战略布局与未来展望

公司战略定位于“自我诊断+处方药”平台型公司,积极拥抱行业变化。在CHC业务方面,通过品牌升级、产品迭代和多渠道营销,有望保持稳健增长。在处方药板块,面对中药配方颗粒新国标的实施,公司凭借其作为试点企业的先发优势、全产业链布局、智能高标生产能力及成熟的销售网络,有望在行业扩容中巩固龙头地位并实现良性增长。专科药物持续挖掘现有品种价值,抗感染业务在政策影响探底后有望恢复增长。通过对昆药集团的并购,公司进一步补充了业务版图,特别是在精品国药和三七全产业链方面,为未来发展注入新动能。报告预计华润三九未来几年归母净利润将持续增长,并首次给予“买入”评级,凸显其作为中药OTC龙头的投资价值。

主要内容

平台型公司战略与业绩表现

1. “自我诊疗+处方药”平台,国内 OTC 龙头 华润三九医药股份有限公司自1985年成立以来,已发展成为大型国有控股医药上市公司,于2000年上市。公司主营核心业务聚焦于CHC健康消费品和处方药领域,截至2022年,拥有28个年销售额过亿元的品种,“999”品牌在消费者和医药行业中享有高度认可。公司实际控制人为中国华润有限公司,股权结构集中且稳定,管理层经验丰富,为公司持续发展奠定基础。公司组织架构清晰,下设CHC事业群和RX事业群,CHC业务覆盖感冒、皮肤、胃肠、止咳、骨科、儿科等近10个品类,并向健康管理延伸;处方药业务则聚焦肿瘤、心脑血管、消化系统、骨科、儿科等治疗领域,拥有多个中药处方药和高临床价值化药品种。

1.1. 持续并购丰富产品线,深化健康产业布局 自2008年进入华润集团以来,华润三九通过一系列战略并购,持续丰富产品线并深化健康产业布局。重要的并购案例包括:2009年收购金蟾生化(抗肿瘤品种华蟾素)、本溪三药(气滞胃痛颗粒);2011年收购合肥神鹿(温胃舒、养胃舒);2012年收购广东顺峰(顺峰康王);2013年收购桂林天和(天和牌骨通贴膏);2016年收购昆明圣火(血塞通软胶囊);2019年收购澳诺制药(葡萄糖酸钙锌口服溶液);2022年完成对昆药集团28%股份的收购,使其成为控股子公司。昆药集团的并表进一步补充了公司在天然植物药、精品国药(如“昆中药1381”)和创新药领域的业务版图,特别是在三七全产业链和血塞通产品线上的协同效应,将巩固华润三九在国内OTC的龙头地位,并助力业绩增长。

1.2. 业绩稳定增长,业务结构持续优化 华润三九在2015-2019年间实现了营收16.80%和归母净利润14.03%的年复合增长率。尽管2020年受疫情影响归母净利润同比下滑23.89%,但剔除一次性收益后扣非归母净利润仍同比增长11.01%,显示出较强韧性。公司自2021年起恢复双增长,2023年上半年实现营收131.46亿元,同比增长56.48%,归母净利润18.77亿元,同比增长30.99%,其中昆药并表贡献了新动能。 业务结构方面,CHC健康消费品业务是公司核心,2022年营收占比达62.97%,毛利占比66.11%,涵盖品牌OTC、专业品牌、大健康和康复慢病四大管线,其中感冒品类增长较快,专业品牌业务如易善复增速亮眼。处方药业务受政策影响,营收和毛利占比有所下降,2022年营收占比33.05%,毛利占比32.32%,但公司积极调整产品结构,丰富中西药品种,重点研发心脑、肿瘤、呼吸、消化、妇儿等领域产品。2023年上半年,传统国药(昆药)并表贡献收入18.60亿元,毛利13.24亿元,成为新的增长点。 盈利能力方面,2023年上半年公司销售净利率提升至15.67%。销售费用率从2018年的48.17%下降至2023年上半年的25.02%,主要得益于积极应对集采、CHC业务营销效率提升以及主动的费用管理。业务结构优化和费用率下降有望进一步提升公司盈利能力。

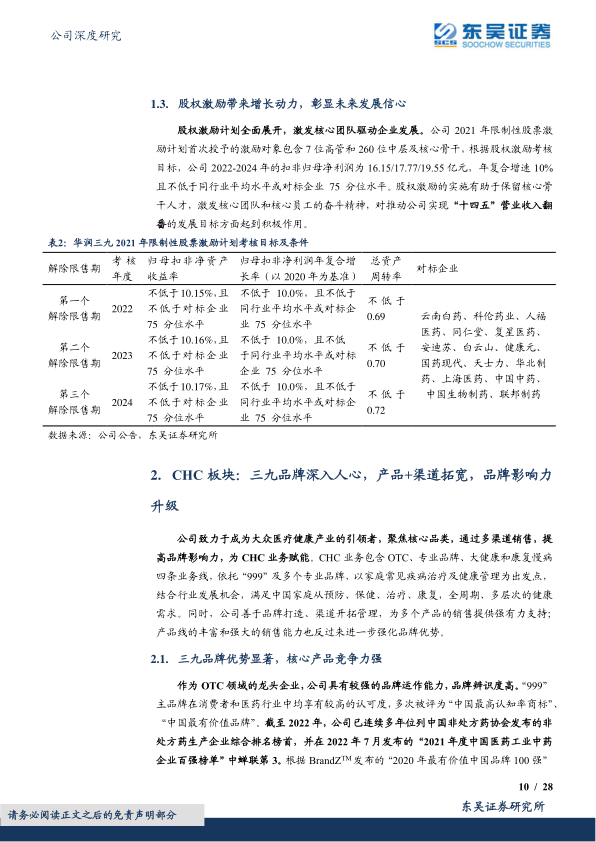

1.3. 股权激励带来增长动力,彰显未来发展信心 公司于2021年实施了限制性股票激励计划,激励对象包括高管和核心骨干,考核目标设定为2022-2024年扣非归母净利润年复合增速不低于10%且不低于同行业平均水平或对标企业75分位水平。该计划旨在保留核心人才,激发团队奋斗精神,对推动公司实现“十四五”营业收入翻番的发展目标具有积极作用,彰显了公司对未来发展的坚定信心。

核心业务发展与市场策略

2. CHC板块:三九品牌深入人心,产品+渠道拓宽,品牌影响力升级 华润三九致力于成为大众医疗健康产业的引领者,通过多渠道销售和核心品类聚焦,赋能CHC业务。CHC业务涵盖OTC、专业品牌、大健康和康复慢病四条业务线,以“999”及多个专业品牌为核心,满足中国家庭从预防、保健、治疗到康复的全周期、多层次健康需求。

2.1. 三九品牌优势显著,核心产品竞争力强 公司作为OTC领域的龙头,品牌运作能力强,“999”主品牌辨识度高,多次被评为“中国最高认知率商标”和“最有价值品牌”。公司连续多年位列中国非处方药协会发布的非处方药生产企业综合排名榜首,并在2021年度中国医药工业中药企业百强榜单中蝉联第3。BrandZTM“2020年最有价值中国品牌100强”榜单显示,华润三九品牌价值达10.85亿元。

- 感冒用药: 感冒药在我国非处方药市场中占比较大。2022年我国零售终端OTC感冒药市场规模达415.2亿元,同比增长48%。2021年感冒类中成药零售市场中,华润三九市占率约28%,远高于其他厂商。“999”感冒灵颗粒/胶囊和复方感冒灵颗粒位居2022年度感冒咳嗽类中成药产品综合排名前二。公司感冒药产品线丰富,包括感冒灵颗粒/胶囊、复方感冒灵颗粒、板蓝根颗粒、感冒清热颗粒等。感冒药消费属性明显,品牌效应强,公司通过小幅提价策略和金装版感冒灵的推出,有望实现量价齐升。

- 肠胃用药: 我国居民消化系统疾病患病率提升,2022年零售端OTC胃肠用药市场规模约209亿元,呈逐年增长趋势。华润三九通过外延收购(如合肥神鹿的温胃舒和养胃舒,本溪三药的气滞胃痛颗粒)巩固了“三九胃泰”系列在细分领域的领先地位。在2021年中国消化类非处方药产品影响力TOP20中,三九胃泰颗粒/胶囊位列第六,气滞胃痛颗粒、温胃舒颗粒/胶囊、养胃舒颗粒/胶囊均位列前20。公司多个肠胃用药产品实现较快增长,核心产品带动二线产品放量。

- 皮肤用药: 皮肤科用药市场需求强劲,2022年零售市场OTC类药品占比高达69%。华润三九是OTC皮肤药企业龙头之一,产品布局多样。“999皮炎平”核心产品包括复方醋酸地塞米松乳膏、糠酸莫米松凝胶、曲安奈德益康唑乳膏和二硫化硒洗剂,前三款均位列2021年中国化学类OTC皮肤用药品牌前15名。通过收购华润顺峰,公司获得了“顺峰康王”、曲咪新乳膏等40多个外用软膏产品,其中曲咪新乳膏销量位居化学类OTC皮肤用药销量前列。“999皮炎平”的强大品牌效应有望带动其他皮肤用药持续放量。

2.2. 持续进行产品拓展,“1+N”战略加深品牌护城河 公司通过“1+N”品牌策略,在“999”主品牌基础上,陆续补充了“天和”、“顺峰”、“好娃娃”、“易善复”、“康妇特”、“澳诺”等专业品牌,分别打造为骨科贴膏、皮肤用药、儿童用药、护肝用药、妇科用药、补钙用药等领域的专业品牌。

- 儿科用药: 0-15岁少儿人口占全国总人口约17.9%,但儿童用药市场规模仅占医药行业5%左右,市场潜力巨大。2022年我国儿童用药市场规模达2000亿元,增速高于药品整体市场。公司除“999”儿童感冒用药外,与赛诺菲合资打造“好娃娃”儿童品牌,推出“顺峰宝宝”儿童皮肤用药,并于2020年收购澳诺制药,拥有“澳诺”、“金辛金丐特”等儿童补钙知名品牌,核心产品为葡萄糖酸钙锌口服溶液。多品牌策略有望在分散的儿童用药市场中进一步打开局面。

- 骨科用药: 通过收购天和药业,公司骨科品种得到补充,包括骨通贴膏、麝香壮骨膏等。核心品种天和骨通贴膏(PIB)、天和追风膏(热可塑橡胶型)实现产品升级,提升消费者用药体验,并上市“999”双氯芬酸钠凝胶,丰富产品组合。

- 肝胆用药: 2017年公司与赛诺菲合作推广销售护肝品牌“易善复”,凭借出色的产品、品牌效应和渠道能力,销量逐年提升。在2022年电商平台中,“易善复”位居肝胆用药市场份额首位。品牌重新定位至“肝脏日常保健”市场,扩大用户范围,结合多维度、高频次、全渠道品牌传播,未来销量有望持续增长。

- 大健康业务: 公司自2018年起陆续推出“999今维多”、“三九益普利生”、“9 YOUNG BASIC”、“桃白白”等品牌,将“999”品牌优势拓展到膳食营养补充剂领域,聚焦老年、运动、女性人群健康管理需求,积极布局抖音、快手等社交电商,发展态势良好。

- 康复慢病业务: 面对中国老龄化进程和疾病谱向心脑血管、糖尿病等慢性病集中,公司聚焦心脑血管等慢病康复领域,加强“999理洫王牌血塞通软胶囊”的学术研究与应用,构建慢病管理平台,并引入降脂降糖保健品等慢病产品,持续丰富产品管线。

2.3. 线上+线下渠道拓宽,数字营销+品牌年轻化带动影响力升级 公司拥有强大的渠道体系管理和终端覆盖能力,销售团队成熟,覆盖全国超过40万家药店。“999完美药店”项目已服务超过6000家核心连锁终端。 在新渠道拓展方面,公司积极布局线上渠道,与京东大药房、京东健康等大型平台合作,构建“互联网+医+药”新型产业价值链。2020年线上医药电商销售额占总体销售额的8%,增速远快于线下。线上渠道开拓取得良好成果,“999”感冒灵、强力枇杷露等在O2O等新零售渠道处于领先地位。在2022年618和双11电商大促中,“999”在多个品类中位居前列。 公司持续探索创新营销模式,保持品牌年轻化、时尚化。通过与蕉内品牌跨界合作、热门剧集广告植入、短片《种春天》情感营销,以及布局数字化业务、设立数字化中心、与高流量KOL合作、打造品牌卡通形象“三舅”等,有效提升了品牌在年轻消费者中的影响力,推动品牌发展和业务增长。

处方药业务:政策适应与结构优化

3. 处方药板块:积极拥抱行业变化,业务结构持续优化 华润三九处方药业务主要包括中药配方颗粒、专科及抗感染业务。2022年实现营业收入59.76亿元。抗感染业务在新品带动下实现恢复性增长。配方颗粒业务受国标切换及省标推进速度影响,首次出现负增长,但饮片业务快速增长,对国药业务营收贡献较大。公司处方药已覆盖全国千家等级医院和数万家基层机构,并积极探索互联网医疗市场。未来将推进渠道开拓、结构优化,并坚持以临床需求为导向,加强产品价值发掘和学术营销,预计处方药板块有望恢复较快增长。

**3.1. 行业扩容下龙头企业优势明显,配方颗粒

-

医药生物行业跟踪周报:2026版基药目录调整在即,利好拟纳入目录的中药标的

-

医药生物行业跟踪周报:FDA创新药审评政策再松绑,利好创新药板块

-

泰格医药:临床CRO龙头,扬帆启航新征程

-

医药生物行业跟踪周报:分子胶海外风起,国内管线蓄势破局

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送