-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

化工行业周报:万华二季度业绩超预期,正成为产业链赋能者

化工行业周报:万华二季度业绩超预期,正成为产业链赋能者

-

下载次数:

1923 次

-

发布机构:

华安证券股份有限公司

-

发布日期:

2021-07-12

-

页数:

84页

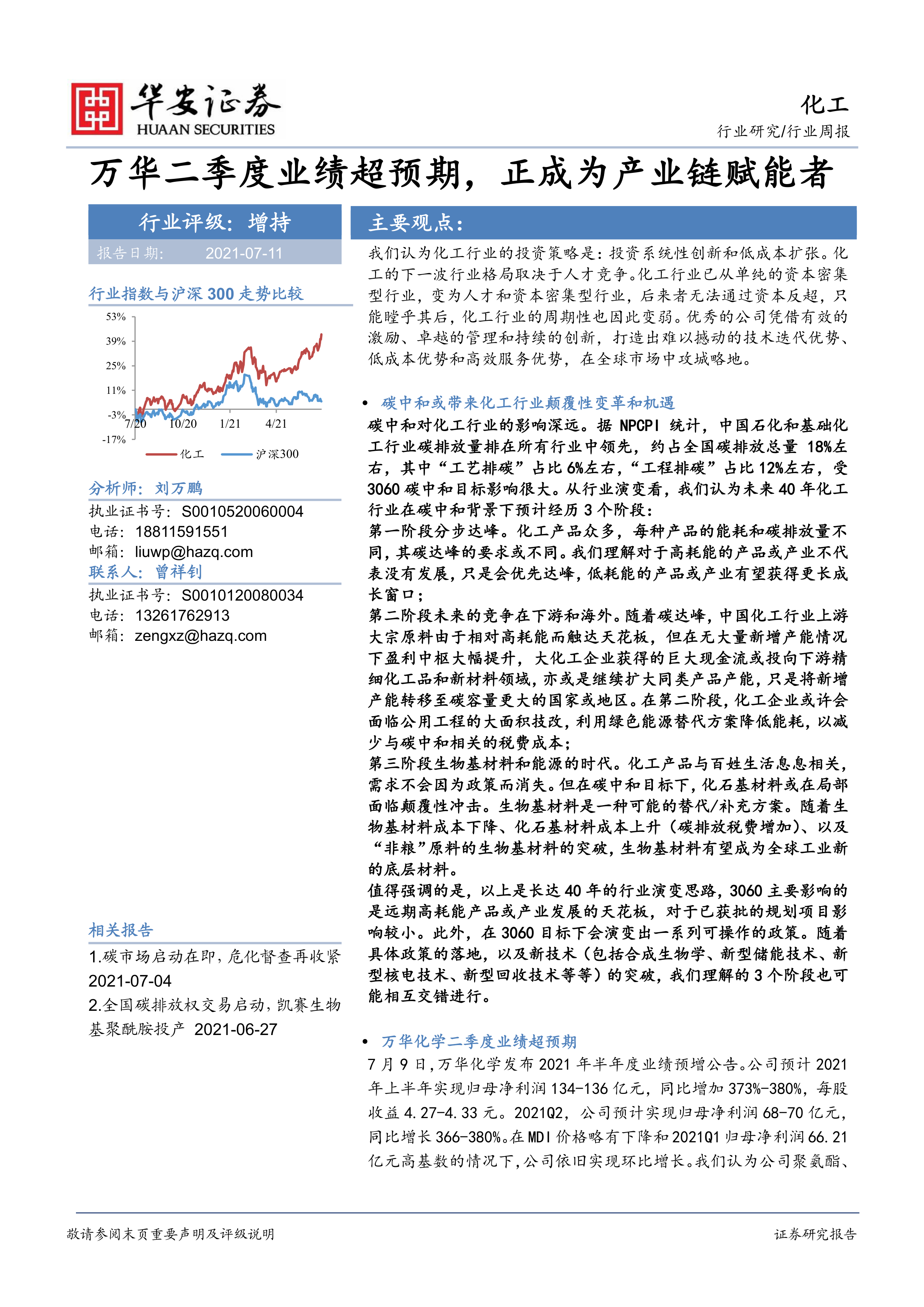

我们认为化工行业的投资策略是:投资系统性创新和低成本扩张。化工的下一波行业格局取决于人才竞争。化工行业已从单纯的资本密集型行业,变为人才和资本密集型行业,后来者无法通过资本反超,只能瞠乎其后,化工行业的周期性也因此变弱。优秀的公司凭借有效的激励、卓越的管理和持续的创新,打造出难以撼动的技术迭代优势、低成本优势和高效服务优势,在全球市场中攻城略地。

碳中和或带来化工行业颠覆性变革和机遇

碳中和对化工行业的影响深远。据NPCPI统计,中国石化和基础化工行业碳排放量排在所有行业中领先,约占全国碳排放总量18%左右,其中“工艺排碳”占比6%左右,“工程排碳”占比12%左右,受3060碳中和目标影响很大。从行业演变看,我们认为未来40年化工行业在碳中和背景下预计经历3个阶段:

第一阶段分步达峰。化工产品众多,每种产品的能耗和碳排放量不同,其碳达峰的要求或不同。我们理解对于高耗能的产品或产业不代表没有发展,只是会优先达峰,低耗能的产品或产业有望获得更长成长窗口;

第二阶段未来的竞争在下游和海外。随着碳达峰,中国化工行业上游大宗原料由于相对高耗能而触达天花板,但在无大量新增产能情况下盈利中枢大幅提升,大化工企业获得的巨大现金流或投向下游精细化工品和新材料领域,亦或是继续扩大同类产品产能,只是将新增产能转移至碳容量更大的国家或地区。在第二阶段,化工企业或许会面临公用工程的大面积技改,利用绿色能源替代方案降低能耗,以减少与碳中和相关的税费成本;

第三阶段生物基材料和能源的时代。化工产品与百姓生活息息相关,需求不会因为政策而消失。但在碳中和目标下,化石基材料或在局部面临颠覆性冲击。生物基材料是一种可能的替代/补充方案。随着生物基材料成本下降、化石基材料成本上升(碳排放税费增加)、以及“非粮”原料的生物基材料的突破,生物基材料有望成为全球工业新的底层材料。

值得强调的是,以上是长达40年的行业演变思路,3060主要影响的是远期高耗能产品或产业发展的天花板,对于已获批的规划项目影响较小。此外,在3060目标下会演变出一系列可操作的政策。随着具体政策的落地,以及新技术(包括合成生物学、新型储能技术、新型核电技术、新型回收技术等等)的突破,我们理解的3个阶段也可能相互交错进行。

万华化学二季度业绩超预期

7月9日,万华化学发布2021年半年度业绩预增公告。公司预计2021年上半年实现归母净利润134-136亿元,同比增加373%-380%,每股收益4.27-4.33元。2021Q2,公司预计实现归母净利润68-70亿元,同比增长366-380%。在MDI价格略有下降和2021Q1归母净利润66.21亿元高基数的情况下,公司依旧实现环比增长。我们认为公司聚氨酯、石化、新材料三大业务板块均有贡献。

(1)聚氨酯板块:MDI出口量价均创新高和烟台扩能,弥补国内价格下跌的影响。价格方面:国内MDI价格在2021Q2略有下降,华东聚合MDI价格从Q1的21360元/吨下降到17909元/吨,华东纯MDI价格从Q1的24160元/吨下降到20532元/吨,同时纯苯等原料价格有所上涨,国内MDI产品单吨盈利能力略有下降。同时,由于海外MDI市场供不应求,MDI出口价格今年以来屡创新高,5月聚合MDI和纯MDI出口平均单价分别为2057、2696美元/吨,均为18年以来的新高。销量方面:万华烟台MDI装置于2月完成60万吨/年到110万吨/年的技改扩能,随着装置达产,公司MDI产销量进一步提升。同时,部分海外地区化工装置受极端天气等因素影响,MDI等产品供给受限,加上海外需求持续好转,导致国内MDI出口量3-5月均维持在历史高位,其中5月聚合MDI出口量达到历史最高的11.28万吨,其中增加的出口量可能主要源于扩能后的万华。由于6月份出口数据还未公布,从4、5月的MDI出口金额来看,聚合MDI两个月分别实现了1.62、2.32亿美元,将为万华在内的国内MDI企业带来超额盈利。

(2)石化板块:乙烯项目达产和库存收益贡献增量业绩。二季度公司石化板块业绩预计保持增长,一方面来源于百万吨乙烯等新装置逐步达产,主要石化产品产销量同比增加;另一方面来源于公司的LPG地下洞库带来的库存收益。LPG国内价格在2021Q2依然维持着较高水平。

(3)新材料板块:部分产品价差扩大,盈利水平改善。二季度公司新材料板块部分产品盈利能力改善。PC产品由于原料双酚A在2021Q2期间出现下降,导致产品价差扩大,盈利能力提升。HDI产品价格经历Q1期间从42000元/吨到77000元/吨的上涨后,2021Q2继续保持在历史较高的价格水平,持续的高价差带来盈利能力的提升。

万华化学正成为产业链赋能者

7月7日,东方雨虹与万华化学集团在北京签署战略合作协议,双方就建立长期稳定的战略伙伴关系达成共识。东方雨虹和万华在研发、人才培养、生产等方面的管理理念相似,未来有望加强产研交流,整合优势资源,携手突破关键瓶颈技术。万华也将加强与东方雨虹在建筑建材领域的共同创新,推出更多引领行业发展方向的系统性解决方案。东方雨虹的建筑防水涂料等产品原料包括MDI和聚醚,两者都是万华的主营产品。此次战略合作带来的影响:(1)对于万华而言,可以为下游大客户提供更好的服务,同时继续巩固MDI和聚醚市场,把握市场动态;(2)对于东方雨虹而言,可以保障重要原材料的供应,减少原材料价格波动对成本的影响;(3)对双方而言,可以构筑行业技术、成本等方面的壁垒,实现双赢。

近年来,万华不断加强与上下游企业战略合作,既是受益者,也是赋能者。据我们华安化工统计,近一年以来万华已与多家公司达成战略合作协议,包括阿布扎比国家石油、三棵树、中国化学、中控技术、大华股份、恒逸集团、东方雨虹等,在聚氨酯、石化、新材料、信息化等生产经营各个方面展开合作。另外,万华与索菲亚、欧派等消费端企业展开高层互访。一方面,万华可以通过企业间的合作,在技术创新、工艺开发、产品销售、原料采购、管理优化等方面提升自我;另一方面,万华开放创新的态度也是合作企业所需要的。

华鲁恒升:单季度业绩再创新高,荆州基地打开成长空间

7月5日,华鲁恒升发布业绩预增公告,预计上半年实现净利润37.5亿元至38.5亿元,同比增加314.82%到325.88%;扣非净利润37.45亿元至38.45亿元,同比增加326.54%到337.93%。业绩超出市场预期,再创单季度业绩历史新高,主要系公司主营产品景气度持续提升:其中Q2单季度醋酸、正丁醇、DMF、辛醇、己二酸、己内酰胺价格同比分别上涨229.67%、155.77%、131.64%、109.67%、68.67%、42.66%。公司准确把握市场趋势,加强系统优化和生产管控,实现了生产装置稳定高效运行,经营业绩同比大幅提升。同时公司继续发挥“一头多线”柔性多联产的优势,灵活生产实现效益最大化。

公司在建工程有序推进,煤化工法DMC产能有望逐步释放。根据公司官网报道,精己二酸品质提升项目于今年2月投产,产能提升16.66万吨/年,达产后公司年产己二酸产品规模将达到34万吨,占国内总产能比例升至12.5%,进一步提升市场话语权。根据公司官网公示公告显示,己内酰胺及尼龙新材料项目(30万吨/年)已完成环评二次公示。根据财联社报道,公司煤化工法DMC3万吨/年已投产,成本低品质高,已达到电池级纯度标准,产品满产满销且主要应用于锂离子电池电解液溶剂;加上50万吨/年煤制乙二醇装置技改成为30万吨/年DMC装置也在稳步推进,预计将于今年逐步投产。荆州第二基地项目有序推进,其中一期规划已通过备案审核,环评、能评等进展顺利,计划于2023年投产。“十四五”期间公司将继续巩固煤化工龙头地位,持续优化产品结构,形成华中、华北两翼发展格局,荆州基地的建设有望打开公司的成长空间。

晶瑞股份:守正出奇的半导体材料国产替代先行者

晶瑞股份的主营产品为半导体材料中的“过程材料”。所谓“过程材料”即生产过程中被消耗掉的、不遗留在产品中的辅助材料。“过程材料”通常具有进入门槛高、认证周期长、客户粘性很大、一般是独供或主供的供应链模式等特点,因此供应商的“卡位”非常关键。一旦切入下游,竞争格局非常稳定,并伴随下游资本开支成长。目前公司的主营产品为高纯试剂和光刻胶等“过程材料”,已掌握浓硫酸、氨水及双氧水提纯技术,同时不断攻克光刻胶配方技术,现已打破了半导体材料国外垄断地位,成为国内圆晶厂主要供应商之一。

经过多年的发展,晶瑞股份已拥有二十余种高纯湿化学品产品,其中浓硫酸、氨水及双氧水纯度已经达到电子级G5级别。此外,相关提纯技术及生产设备均已申请专利,有效的防止了新进入者及竞争对手的复制。未来随着江苏阳恒30万吨硫酸技改项目及眉山、湖北及安徽等地项目建设逐步完成,公司高纯试剂将迈入高速增长期。

晶瑞股份为国内最先一批研制并实现商业化的光刻胶企业,目前多项光刻胶配方技术已形成专利,同时自购的ASMLXT1900Gi型ArF浸入式光刻机已于2021年1月19日运抵公司,未来公司将有望凭借高纯试剂在下游圆晶厂的卡位优势及技术先发优势继续巩固领军者地位。

中心思想

化工行业转型升级与核心竞争力重塑

本报告核心观点指出,当前化工行业的投资策略应聚焦于系统性创新和低成本扩张,行业格局正从单纯的资本密集型向人才与资本密集型转变,这使得后来者难以通过资本实现超越,从而削弱了行业的周期性。优秀企业凭借有效的激励机制、卓越的管理能力和持续的创新投入,在全球市场中构建了难以撼动的技术迭代、低成本和高效服务优势。

碳中和驱动产业变革与机遇

碳中和目标对化工行业产生了深远影响,预计将带来颠覆性变革和新的发展机遇。中国石化和基础化工行业碳排放量占全国总量的18%左右,面临巨大的减排压力。报告预测,未来40年化工行业将在碳中和背景下经历分步达峰、下游及海外竞争、以及生物基材料和能源时代三个阶段的演变。这一趋势将促使企业加大对精细化工品、新材料和绿色能源替代方案的投入,并最终推动生物基材料成为全球工业的新底层材料。

主要内容

碳中和对化工行业的影响

碳排放现状与未来演变路径

据NPCPI统计,中国石化和基础化工行业碳排放量约占全国总量的18%,其中“工艺排碳”占6%,“工程排碳”占12%,受3060碳中和目标影响显著。报告预测,未来40年化工行业将在碳中和背景下经历三个阶段的演变:

- 第一阶段:分步达峰。 化工产品种类繁多,能耗和碳排放量各异,其碳达峰要求也将有所不同。高耗能产品或产业将优先达峰,而低耗能产品或产业有望获得更长的增长窗口。

- 第二阶段:下游与海外竞争。 随着碳达峰,中国化工行业上游大宗原料因高耗能而触及天花板,但在无大量新增产能的情况下,盈利中枢大幅提升。大化工企业获得的巨大现金流或将投向下游精细化工品和新材料领域,或将新增产能转移至碳容量更大的国家或地区。此阶段,化工企业将面临公用工程的大面积技改,利用绿色能源替代方案降低能耗,以减少与碳中和相关的税费成本。

- 第三阶段:生物基材料和能源的时代。 化工产品需求不会因政策而消失,但在碳中和目标下,化石基材料或在局部面临颠覆性冲击。生物基材料有望成为一种可能的替代/补充方案。随着生物基材料成本下降、化石基材料成本上升(碳排放税费增加)以及“非粮”原料生物基材料的突破,生物基材料有望成为全球工业新的底层材料。

报告强调,以上是长达40年的行业演变思路,3060目标主要影响远期高耗能产品或产业发展的天花板,对已获批的规划项目影响较小。此外,具体政策的落地以及新技术(包括合成生物学、新型储能技术、新型核电技术、新型回收技术等)的突破,将使这三个阶段相互交错进行。

重点公司业绩与战略布局

万华化学业绩超预期与产业链赋能

万华化学发布2021年半年度业绩预增公告,预计上半年实现归母净利润134-136亿元,同比增加373%-380%,每股收益4.27-4.33元。其中,2021年第二季度预计实现归母净利润68-70亿元,同比增长366-380%,在MDI价格略有下降和第一季度高基数的情况下仍实现环比增长。业绩增长主要得益于:

- 聚氨酯板块: MDI出口量价均创新高,烟台MDI装置完成60万吨/年至110万吨/年的技改扩能,弥补了国内价格下跌的影响。海外MDI市场供不应求,出口价格屡创新高,5月聚合MDI和纯MDI出口平均单价均为2018年以来新高。

- 石化板块: 百万吨乙烯等新装置逐步达产,主要石化产品产销量同比增加;LPG地下洞库带来库存收益。

- 新材料板块: 部分产品盈利能力改善,如PC产品因原料双酚A价格下降导致价差扩大,HDI产品价格保持历史高位带来持续高价差。

万华化学正积极成为产业链赋能者,通过与东方雨虹、阿布扎比国家石油、三棵树、中国化学、中控技术、大华股份、恒逸集团等上下游企业签署战略合作协议,在研发、人才培养、生产、信息化等多个方面展开合作。例如,与东方雨虹的合作将保障其重要原材料供应,减少价格波动影响,并共同构筑技术和成本壁垒。与宁丰集团、中国林科院合作的“无醛添加超薄高密度纤维板制备关键技术研究”项目,则助力绿色家装市场。公司还积极布局水性聚氨酯合成革应用研究中心、汽车轻量化材料解决方案等,并新增85项专利,涵盖聚氨

-

基础化工行业周报:五部门出台零碳工厂建设意见,美国拟敲定年度生物燃料配额

-

合成生物学周报:合成生物产业获地方强力推动:上海最高补贴2000万激励,山东组建合成生物创新联合体

-

RAY1225国内商业化合作落地,创新转型进入收获期

-

基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送