-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药生物行业周报:三季报披露接近尾声,积极关注修复机遇

医药生物行业周报:三季报披露接近尾声,积极关注修复机遇

-

下载次数:

70 次

-

发布机构:

中泰证券股份有限公司

-

发布日期:

2022-11-01

-

页数:

12页

投资要点

本周观点:

三季报披露接近尾声,积极关注修复机遇。本周沪深300下跌5.38%,医药生物行业下跌3.07%,处于31个一级子行业第7位。医药板块经过连续3周反弹后略有调整,主要受宏观因素扰动以及集采政策影响。当前市场对于汇率波动、地缘政治等外部因素仍有一定担忧,市场整体波动较大。但我们认为医药行业具有长期成长性和巨大发展空间,创新驱动、产业转移、自主可控等等逻辑均持续稳步,长期来看行业具有显著的正beta,同时三季报已接近尾声,随着疫情整体形势可控及常态化,诊疗、消费活动的持续复苏;以及上游大宗等原材料产品的价格趋降,板块业绩有望逐渐走出底部区间,基本面的持续改善有望带来行情的持续,我们持续建议把握良好配置机会,重点关注在院内诊疗、消费服务、生产制造等环节有望迎来修复的细分赛道和个股。持续推荐(1)有望困境反转,迎来基本面改善+估值修复的板块:体外诊断、高值耗材、创新药、仿制药、特色原料药、连锁药店等。(2)有望持续享受政策红利的细分赛道:影像设备、中药等。(3)业绩持续高增长或疫后有望修复的个股。CRO&CDMO、生命科学上游、医疗服务、连锁药店、消费属性产品等。

角膜塑形镜开始省级范围集采,建议关注行业头部国产企业。10月26日,河北省医用药品器械集中采购中心发布《关于开展20种集采医用耗材产品信息填报工作的通知》,组织开展角膜塑形用硬性透气接触镜等20种医用耗材产品信息填报工作,拟于近期组织开展集中带量采购。角膜塑形镜作为青少年近视防控的重要工具,服务具有专业性且服务周期较长,除前期的验配、试戴之外,后期仍需定期复查,我们认为集采更多的是挤出中间经销渠道的不合理利润,对于企业出厂价影响较小;同时在推动技耗分离的情况下,收费仍会体现专业服务价值,预计整体降价幅度有限。当前国内角膜塑形镜渗透率较低,且国内青少年近视高发,2020年我国儿童青少年总体近视率为52.7%,我们认为,集采降价后有望促进行业渗透率快速提升,国产企业在终端服务和产品交付速度上更具优势,有望进一步提高市场份额,建议关注相关头部企业如欧普康视、爱博医疗等。

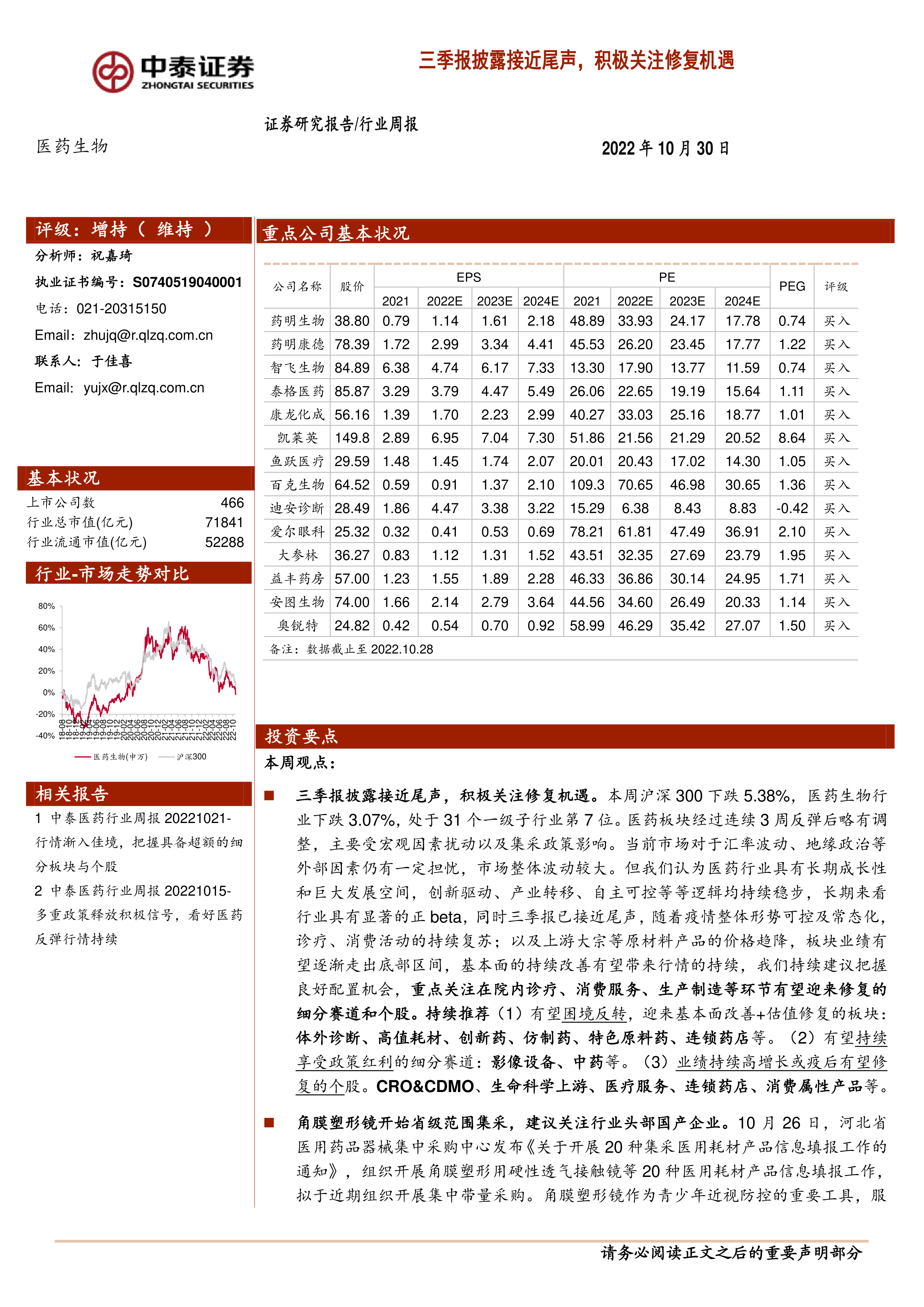

重点推荐个股表现:10月重点推荐:药明康德、药明生物、智飞生物、康龙化成、泰格医药、凯莱英、鱼跃医疗、百克生物、迪安诊断、爱尔眼科、益丰药房、大参林、安图生物、奥锐特;本周平均下跌0.25%,跑输医药行业0.02%。本周平均下跌2.01%,跑赢医药行业1.06%。

一周市场动态:对2022年初到目前的医药板块进行分析,医药板块收益率-23.9%,同期沪深300收益率-28.3%,医药板块跑赢沪深300收益率4.4%。本周沪深300下跌5.38%,医药生物行业下跌3.07%,处于31个一级子行业第7位,子板块除中药外均有所下跌,其中中药涨幅0.59%;医疗器械跌幅最大,为5.40%。医药商业跌幅最小,为0.77%。以2022年盈利预测估值来计算,目前医药板块估值28.9倍PE,全部A股(扣除金融板块)市盈率大约为28.5倍PE,医药板块相对全部A股(扣除金融板块)的溢价率为1.5%。以TTM估值法计算,目前医药板块估值24.0倍PE,低于历史平均水平(37倍PE),相对全部A股(扣除金融板块)的溢价率为40%。

风险提示:政策扰动风险、药品质量问题、研究报告使用的公开资料可能存在信息滞后或更新不及时的风险。

中心思想

医药生物行业触底反弹,修复机遇显现

本报告核心观点指出,尽管医药生物行业近期受宏观因素和集采政策影响出现调整,但随着三季报披露接近尾声、疫情形势可控以及诊疗和消费活动复苏,行业基本面有望走出底部区间,迎来持续修复行情。创新驱动、产业转移和自主可控等长期逻辑稳固,行业具备显著的正beta属性和巨大的长期发展空间。

政策引导与估值修复并存,关注细分赛道龙头

报告强调,在政策层面,角膜塑形镜等医用耗材的省级集采旨在挤出中间利润,对头部国产企业影响有限,反而有望提升行业渗透率。同时,中药、影像设备等细分领域持续享受政策红利。当前医药板块估值低于历史平均水平,相对A股溢价率处于合理区间,为投资者提供了良好的配置机会,尤其应关注体外诊断、高值耗材、创新药、CRO&CDMO、医疗服务及连锁药店等有望困境反转或持续高增长的细分赛道。

主要内容

市场表现与投资策略

行业整体表现与宏观影响

本周(截至2022年10月28日),沪深300指数下跌5.38%,医药生物行业下跌3.07%,在31个一级子行业中排名第7位。医药板块在经历连续三周反弹后出现小幅调整,主要受宏观经济波动、汇率变化、地缘政治担忧以及集采政策等外部因素扰动。然而,从年初至今(2022年初至本周),医药板块收益率为-23.9%,跑赢同期沪深300指数(-28.3%)4.4个百分点,显示出较强的韧性。子板块方面,本周中药板块逆势上涨0.59%,而医疗器械跌幅最大,达到5.40%,医药商业跌幅最小,为0.77%。

投资机遇与细分赛道推荐

报告认为,医药行业具有长期成长性和巨大发展空间,创新驱动、产业转移、自主可控等核心逻辑持续稳步推进,长期来看行业具备显著的正beta属性。随着三季报披露接近尾声,疫情整体形势可控及常态化,诊疗和消费活动持续复苏,以及上游大宗原材料价格趋降,板块业绩有望逐渐走出底部区间,基本面的持续改善将带来行情的持续。报告建议把握良好配置机会,重点关注在院内诊疗、消费服务、生产制造等环节有望迎来修复的细分赛道和个股。具体推荐包括:

- 有望困境反转,迎来基本面改善+估值修复的板块: 体外诊断、高值耗材、创新药、仿制药、特色原料药、连锁药店等。

- 有望持续享受政策红利的细分赛道: 影像设备、中药等。

- 业绩持续高增长或疫后有望修复的个股: CRO&CDMO、生命科学上游、医疗服务、连锁药店、消费属性产品等。

政策动态与行业热点

角膜塑形镜集采分析

10月26日,河北省医用药品器械集中采购中心发布通知,组织开展角膜塑形用硬性透气接触镜等20种医用耗材的产品信息填报工作,拟于近期组织集中带量采购。报告分析认为,角膜塑形镜作为青少年近视防控的重要工具,其服务具有专业性且服务周期长,集采更多是挤出中间经销渠道的不合理利润,对企业出厂价影响较小。在推动技耗分离的情况下,收费仍会体现专业服务价值,预计整体降价幅度有限。鉴于2020年我国儿童青少年总体近视率高达52.7%且国内渗透率较低,集采降价有望促进行业渗透率快速提升。国产企业在终端服务和产品交付速度上更具优势,有望进一步提高市场份额,建议关注欧普康视、爱博医疗等头部国产企业。

医用耗材集采与口腔、中医药政策

除了角膜塑形镜,本周还聚焦了其他医用耗材的集采动态。太原市医保管理服务中心发布了《太原-晋中-忻州-吕梁医疗机构2022年医用耗材集中谈判议价采购项目谈判采购公告》,涉及高压造影注射器、脉冲冲洗器等六类耗材。河北省医用药品器械集中采购中心也组织开展了房间隔缺损封堵器、颅内支架、一次性使用无菌外周血管内药物涂层球囊等20种医用耗材的信息填报工作。 在其他政策方面,国家卫健委于10月27日发布了《口腔相关病种诊疗指南(2022年版)》,覆盖17个口腔相关病种的诊疗规范。同日,国家中医药管理局发布《“十四五”中医药人才发展规划》,旨在加强中医药高层次人才队伍建设,并提出了中医药人员总数、医类别执业(助理)医师数等多项主要指标。这些政策的发布,预示着相关细分领域将迎来新的发展机遇和挑战。

行业估值与个股表现

医药板块估值分析

截至本周,以2022年盈利预测估值计算,医药板块估值为28.9倍PE,略高于全部A股(扣除金融板块)的28.5倍PE,溢价率为1.5%。若以TTM估值法计算,目前医药板块估值为24.0倍PE,显著低于历史平均水平(37倍PE),但相对全部A股(扣除金融板块)的溢价率仍高达40%。这表明医药板块在经历调整后,估值已处于相对低位,具备一定的修复空间。从子板块来看,医疗服务、生物制品和医疗器械的2022年盈利预测市盈率相对较高,分别为53.6倍、35.3倍和32.3倍,而医药商业和中药则相对较低,分别为14.3倍和20.2倍。

重点推荐个股及市场涨跌幅

本报告重点推荐的药明康德、药明生物、智飞生物、泰格医药、康龙化成、凯莱英、鱼跃医疗、百克生物、迪安诊断、爱尔眼科、益丰药房、大参林、安图生物、奥锐特等个股,本周平均下跌2.01%,跑赢医药行业1.06%。本月平均上涨4.66%,跑输医药行业0.96%。 本周医药板块个股表现分化明显,康希诺(+47.46%)、君实生物-U(+26.91%)、新天药业(+24.90%)等受政策缓和或事件驱动影响涨幅靠前。同时,欧普康视(-30.52%)、双成药业(-26.92%)、德展健康(-26.88%)等部分前期涨幅较大或受特定因素影响的个股有所调整。

重点公司财务与产品动态

主要公司三季报业绩概览

报告详细列举了23家重点公司的三季报业绩。多数公司在第三季度及前三季度实现了营收和净利润的稳健增长,部分公司表现亮眼:

- 药明康德: 第三季度营收106.38亿元(+77.76%),归母净利润27.42亿元(+209.11%);前三季度营收283.95亿元(+71.87%),归母净利润73.78亿元(+107.12%),主业持续强劲。

- 凯莱英: 第三季度营收27.70亿元(+138.25%),归母净利润9.81亿元(+269.40%);前三季度营收78.11亿元(+167.25%),归母净利润27.21亿元(+291.58%),业绩持续强劲,新兴业务贡献显著。

- 迪安诊断: 第三季度营收48.76亿元(+37.48%),归母净利润5.48亿元(+8.37%);前三季度营收156.30亿元(+67.37%),归母净利润24.28亿元(+96.94%),常规ICL业务略超预期,自产产品加速放量。

- 迈瑞医疗: 第三季度营收79.40亿元(+20.07%),归母净利润28.15亿元(-20.15%);前三季度营收232.99亿元(+20.13%),归母净利润81.02亿元(+21.60%),业绩符合预期,新基建政策助力。

- 心脉医疗、爱博医疗: 均实现营收和净利润的快速增长,显示出高值耗材领域的强劲势头。

- 大参林、益丰药房: 连锁药店业绩稳健增长,大参林Q3自建门店提速显著。

- 康龙化成: 第三季度营收27.68亿元(+37.31%),归母净利润3.76亿元(-20.95%);前三季度营收74.03亿元(+39.63%),归母净利润9.61亿元(-7.59%),收入持续强劲,但利润受多因素影响。 部分公司如片仔癀、通策医疗、迈克生物、鱼跃医疗等,第三季度归母净利润出现同比下滑,可能受到疫情反复或市场环境变化的影响。

新产品注册与临床进展

在产品研发方面,微电生理公司的“一次性使用星型磁电定位标测导管”获得国家药品监督管理局颁发的医疗器械注册证。恒瑞医药子公司苏州盛迪亚生物医药有限公司收到SHR-A1811注射液、SHR-1701注射液的《药物临床试验批准通知书》,并将开展临床试验;其药品卡瑞利珠单抗联合法米替尼一线治疗非小细胞肺癌被拟纳入突破性治疗品种公示名单。这些进展预示着相关公司在创新产品和技术方面的持续投入和突破。

风险提示与维生素价格跟踪

主要风险因素

报告提示投资者需关注以下风险:政策扰动风险(如集采政策的进一步深化)、药品质量问题(可能影响企业声誉和市场表现),以及研究报告使用的公开资料可能存在信息滞后或更新不及时的风险。

维生素价格走势

本周维生素市场价格波动较小,维生素A和维生素B1价格略微下降,而维生素E、维生素C、维生素D3、泛酸钙和维生素B2的价格保持不变。

总结

本周医药生物行业在经历前期反弹后出现小幅调整,但从长期和全年维度看,其表现仍优于大盘。宏观经济扰动和集采政策是短期影响因素,但行业长期成长逻辑稳固,创新驱动、产业转移和自主可控将持续推动行业发展。随着三季报披露接近尾声,多数重点公司业绩稳健增长,部分创新型和CRO/CDMO企业表现尤为突出。

政策方面,角膜塑形镜等医用耗材的省级集采预计将挤出中间利润,对头部国产企业影响有限,并有望提升市场渗透率。同时,口腔诊疗指南和中医药人才发展规划等政策的发布,为相关细分领域带来新的发展机遇。

当前医药板块估值已低于历史平均水平,具备修复空间。报告建议投资者积极关注困境反转、享受政策红利以及业绩持续高增长的细分赛道和个股,如体外诊断、高值耗材、创新药、CRO&CDMO、医疗服务和连锁药店等。尽管存在政策扰动和药品质量等风险,但医药生物行业的长期投资价值依然显著。

-

医药生物:医保基金预付文件发布,积极布局2025年改善方向

-

医药生物行业2024三季报总结之CRO、CDMO:订单逐步改善,曙光有望将至,积极把握底部机会

-

医药生物:医药有望走出低谷,积极把握反弹行情

-

医疗器械板块2024三季报总结:政策扰动下基本面见底,看好院内诊疗边际改善+设备更新陆续落地

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 医药日报:阿斯利康Datroway获FDA优先审评资格

- 基础化工行业周报:原油、涤纶长丝价格上涨,关注地缘局势

- 医疗卫生行业:新冠肺炎全球风险评估-第9版

- 医药日报:诺华司库奇尤单抗新适应症在华获批

- 医药生物行业周报:诺华siRNA降脂药物在华获批新适应症,关注PCSK9及小核酸赛道

- 农化行业:2026年1月月度观察:钾肥合同价上涨,储能拉动磷矿需求,草铵膦将取消出口退税

- 医药日报:Lirafugratinib向FDA递交NDA

- 2025年中国生物创新药市场跟踪报告:司美格鲁肽2025年第一季度市场回顾

- 医药产业研究第9期:AlphaGenome首次揭开基因“暗物质”;中美创新药,监管比拼“全球首发”

- 医药生物行业周报:多家公司业绩预喜,创新药进入盈利兑现期

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送