-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

化工行业周观点:全球疫情略有缓解,原油价格逐步回暖

化工行业周观点:全球疫情略有缓解,原油价格逐步回暖

-

下载次数:

976 次

-

发布机构:

万联证券股份有限公司

-

发布日期:

2020-05-26

-

页数:

16页

中心思想

全球疫情缓解与原油回暖驱动化工市场复苏

本报告核心观点指出,在全球疫情略有缓解的背景下,国际原油价格逐步回暖,为化工行业带来积极影响。OPEC+减产协议的良好执行以及部分出行需求恢复,共同推动了油价上涨。同时,国内农药市场在病虫害形势严峻下需求提升,环保政策趋严加速行业集中化。新能源领域,燃料电池汽车产品型号的完善预示着广阔的未来发展空间。

细分领域发展与投资机遇

报告强调了农药、化纤和新能源三大细分领域的投资机遇。农药行业受益于规范化管理和集中化进程,龙头企业值得关注。化纤行业与国际原油价格紧密相关,需密切关注原油走势。新能源汽车,特别是燃料电池技术,虽处于起步阶段,但政策支持和产品型号的不断完善,使其成为长期增长的潜力股。

主要内容

1、上周市场回顾

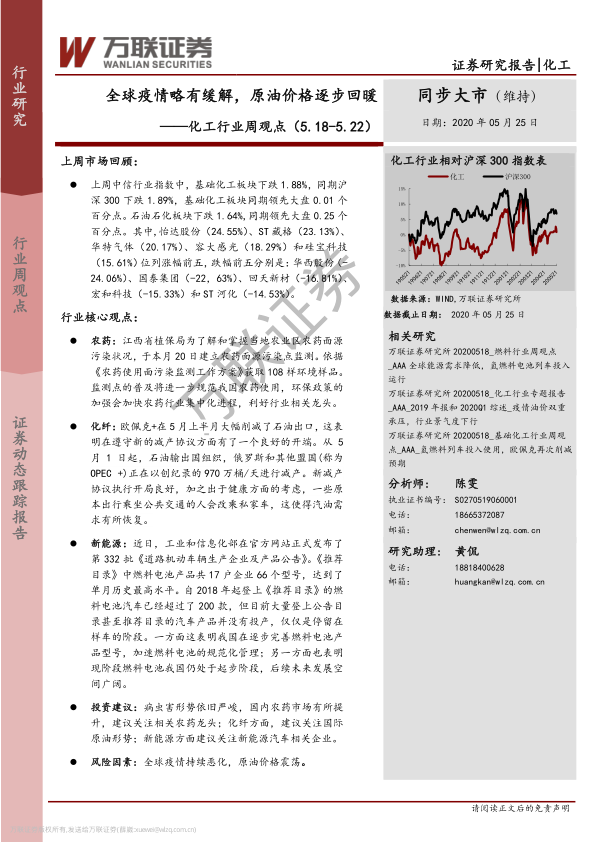

1.1 板块行情表现

上周(5.18-5.22),中信基础化工板块下跌1.88%,同期沪深300指数下跌1.89%,基础化工板块相对大盘领先0.01个百分点。石油石化板块下跌1.64%,领先大盘0.24个百分点。个股方面,怡达股份(24.55%)、ST藏格(23.13%)、华特气体(20.17%)、容大感光(18.29%)和硅宝科技(15.61%)位列涨幅前五;华西股份(-24.06%)、国泰集团(-22.63%)、回天新材(-16.81%)、宏和科技(-15.33%)和ST河化(-14.53%)位列跌幅前五。

1.2 子板块行情分析

中信基础化工二级子板块中,有16个子板块上涨。涨幅领先的包括改性塑料(5.23%)、聚氨酯(3.76%)、橡胶助剂(2.52%)、锂电化学品(2.20%)和氮肥(2.08%)。跌幅前五的板块为涤纶(-15.18%)、化学纤维(-2.79%)、合成树脂(-2.76%)、纯碱(-2.74%)和粘胶(-2.23%)。

1.3 化工用品价格走势概览

上周化工品价格涨幅前五为:WTI原油(32.42%)、布伦特原油(22.47%)、三氯甲烷(16.09%)、天然气现货(14.35%)和天然气期货(9.59%)。跌幅前五为:维生素VC(-10.00%)、维生素D3(-6.67%)、碳酸二甲酯(-6.60%)、轻质纯碱(-4.38%)和国内天然气(-3.98%)。

2、原油和天然气市场动态

上周WTI期货均价为30.96美元/桶,环比上涨25.34%,月环比上涨84.56%。布伦特期货均价为33.77美元/桶,环比上涨13.14%,月环比上涨26.80%。原油价格上涨主要得益于产油国减产执行良好以及市场需求逐步恢复,特别是OPEC+减产协议的有效实施和中国原油日使用量的反弹,缓解了市场对供需失衡的担忧。

3、化纤市场分析

3.1 MEG价格变动

上周四,华东市场MEG价格为3600元/吨,环比上涨5.11%;华南市场价格为3650元/吨,环比上涨4.29%;华北和东北市场价格均为3600元/吨和3650元/吨,与前周持平。

3.2 涤纶长丝、涤纶短纤和聚酯切片价格走势

本报告通过图表展示了涤纶长丝DTY、FDY、POY,涤纶短纤,PTA和聚酯切片的价格走势,但未提供具体文字分析。

4、聚氨酯市场分析

前周纯MDI市场现货报盘,华东地区参考13500-14200元/吨,华北地区参考13500-14000元/吨,华南地区参考13200-14000元/吨。本报告通过图表展示了纯MDI、聚合MDI、苯胺和甲苯的价格走势,但未提供具体文字分析。

5、农药化肥市场分析

5.1 农药产品价格与市场状况

上周,95%草铵膦原粉部分生产商报价至13万元/吨,实际成交价12-12.5万元/吨。百草枯市场疲软,价格下调,42%母液主流报价1.4-1.5万元/吨,成交价1.3-1.4万元/吨。麦草畏市场疲软,98%原粉华东地区主流报价8.1-8.2万元/吨。杀虫剂方面,毒死蜱市场小幅下调,主流报价4.5万元/吨,成交价4.4-4.45万元/吨。吡虫啉市场疲软,97%主流报价12万元/吨,成交价11.5-11.8万元/吨。

5.2 化肥产品价格与市场状况

上周国内尿素市场稳中伴降,河南、江苏及辽宁地区价格下滑10-20元/吨。尿素需求仍显疲软,工业需求低迷,农业需求南方市场有启动迹象。尽管部分装置停车检修,但尿素市场供过于求形势明显。预计尿素市场将淡稳整理。原材料硫磺市场行情大致持稳,长江港口硫磺市场价格约为570-580元/吨,预计仍将弱势运行。本报告通过图表展示了黄磷、氯化钾、氯化铵和合成氨的价格走势,但未提供具体文字分析。

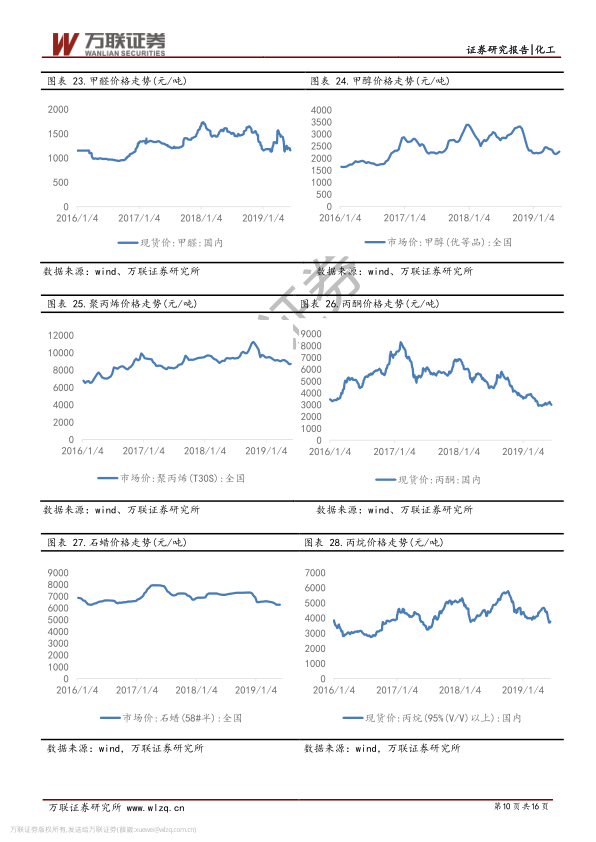

6、其他产品价格走势

本报告通过图表展示了煤焦油、工业萘、煤沥青、苯乙烯、甲醛、甲醇、聚丙烯、丙酮、石蜡、丙烷、丙烯腈、丙烯酸、纯苯、醋酸、丁二烯、醋酸酐、己内酰胺、甘油、辛醇、无水乙醇、乙二醇、正丁醇、异丙醇、DMF、DOP、丙烯酸甲酯、甲基丙烯酸、正己烷、碳酸锂和DMC等多种化工产品的价格走势,但未提供具体文字分析。

7、行业动态和上市公司动态

7.1 宏观行业动态

万达石化研究院揭牌成立,旨在推动石化技术创新研发。辽河油田引入油品经营“熔断”机制,以应对油价低于“地板价”的情况。欧洲石化产品物流面临新冠疫情和莱茵河低水位的双重压力。穆迪预测,受疫情影响,2020年北美和EMEA地区化工行业平均盈利水平可能同比下降20%。埃克森美孚重启出售阿塞拜疆油田股份。美国页岩行业可能拖累石油市场复苏。OPEC+在5月上半月大幅削减石油出口,减产协议执行良好。油价因减产升至每桶30美元以上。

7.2 行业核心观点与投资建议

农药: 江西省植保局建立农药面源污染监测点,将进一步规范农药使用,环保政策加强将加速农药行业集中化,利好相关龙头企业。 化纤: OPEC+减产协议执行良好,加上健康考虑下私家车出行增加,汽油需求有所恢复,对化纤市场形成支撑。 新能源: 工业和信息化部发布第332批《道路机动车辆生产企业及产品公告》,燃料电池产品型号数量创历史新高,表明我国正加速燃料电池规范化管理,该领域仍处于起步阶段,未来发展空间广阔。 投资建议: 建议关注农药龙头企业(因病虫害形势严峻,国内农药市场提升)、国际原油形势(对化纤影响大)以及新能源汽车相关企业(燃料电池发展潜力)。 风险因素: 全球疫情持续恶化和原油价格震荡是主要风险。

总结

本报告全面分析了2020年5月18日至5月22日化工行业的市场表现与未来展望。在全球疫情略有缓解的背景下,国际原油价格因OPEC+减产协议的良好执行和需求逐步恢复而显著回暖,带动了化工品价格的整体上涨。基础化工板块和石油石化板块表现优于大盘,但子板块间分化明显,涤纶、化学纤维等子板块出现较大跌幅。农药市场受益于环保政策趋严和病虫害形势,集中化进程加速,龙头企业具备投资价值。新能源领域,燃料电池汽车产品型号的快速增长预示着广阔的未来发展空间,尽管目前仍处于起步阶段。报告建议投资者关注农药龙头、国际原油走势以及新能源汽车相关企业,并警示全球疫情持续恶化和原油价格震荡的风险。

-

医药商业行业快评报告:国家九部门联合发文,鼓励药品零售企业开展横向并购与重组

-

医疗器械行业快评报告:八部门印发《“人工智能+制造”专项行动实施意见》,加快脑机接口产业化商业化进程

-

医药生物行业跟踪报告:2025FDA新药全景:创新疗法与市场变革

-

医药生物行业快评报告:医保支持真创新,促进创新药产业发展

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工行业周报:五部门出台零碳工厂建设意见,美国拟敲定年度生物燃料配额

- 基础化工行业研究:部分化工品涨价,在谈板块预期差

- 医药行业周报:服务价格立项指南出台,手术机器人行业有望加速发展

- 医药行业周报:2025年药品BD出海回顾,显著提速,关注双抗、ADC、GLP-1RA、小核酸等方向

- 医药生物行业跟踪周报:mRNA疫苗龙头释放积极临床数据信号,建议关注悦康药业、康希诺等

- 2025全球罕见病行业发展报告:政策演进、市场趋势与领先企业布局

- 基础化工周报:受极寒天气影响,美国天然气价格大幅上涨

- 基础化工行业深度报告:AI发展驱动PCB升级,上游材料迎发展良机

- 化工行业周报:国际油价、海外天然气价格上涨,分散染料、制冷剂R125价格上涨

- 基础化工行业研究:涨价行情成为主线,周期仍然聚焦龙头

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送