-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

基础化工行业事件点评:5月轮胎出口形势良好,海外需求较为旺盛

基础化工行业事件点评:5月轮胎出口形势良好,海外需求较为旺盛

-

下载次数:

1061 次

-

发布机构:

东莞证券股份有限公司

-

发布日期:

2023-06-28

-

页数:

3页

事件:

近日,根据海关总署公布的数据,5月份我国新的充气橡胶轮胎出口量是74.19万吨,同比增长11.92%,环比增长5.06%,维持良好增长势头。

点评:

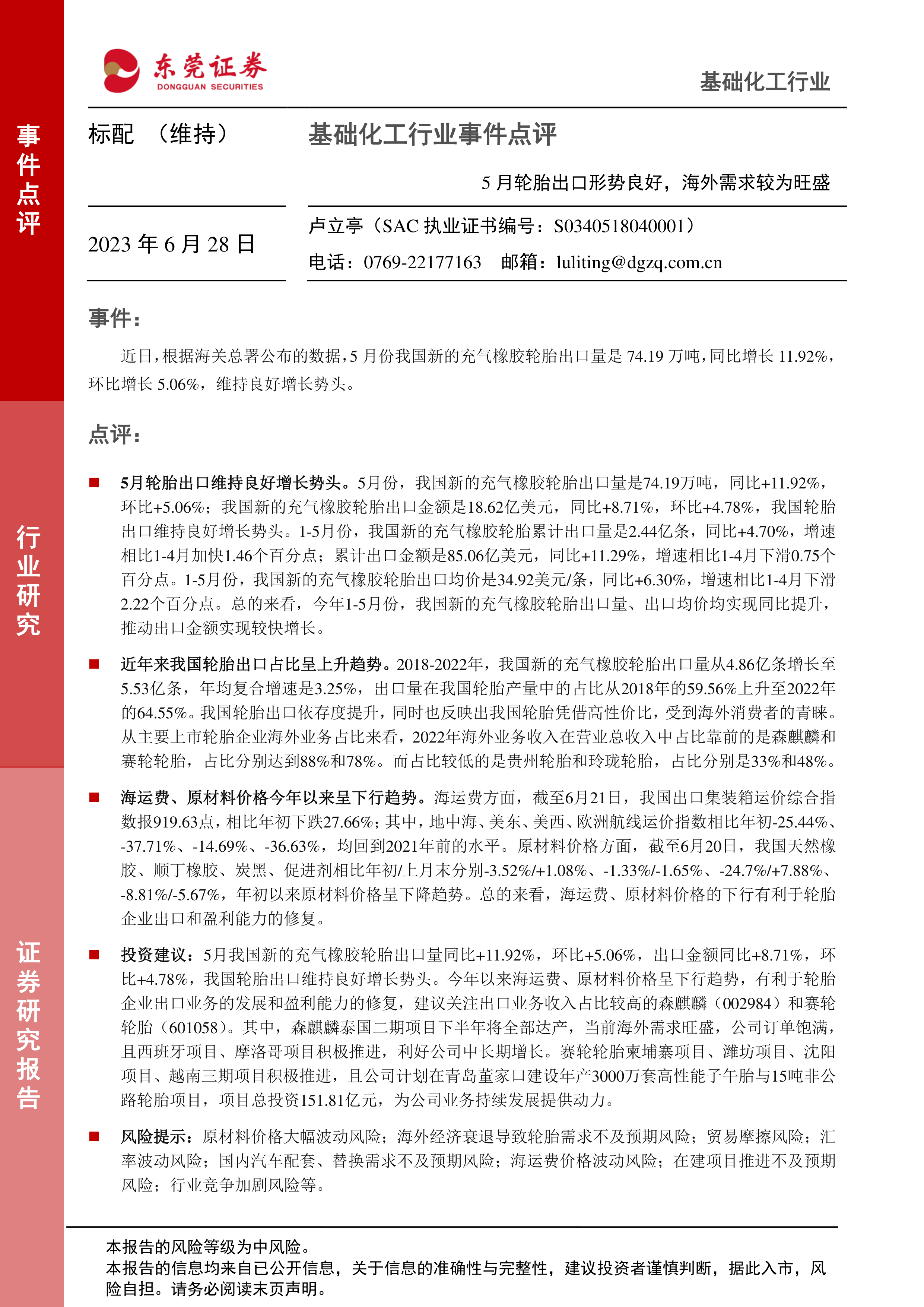

5月轮胎出口维持良好增长势头。5月份,我国新的充气橡胶轮胎出口量是74.19万吨,同比+11.92%,环比+5.06%;我国新的充气橡胶轮胎出口金额是18.62亿美元,同比+8.71%,环比+4.78%,我国轮胎出口维持良好增长势头。1-5月份,我国新的充气橡胶轮胎累计出口量是2.44亿条,同比+4.70%,增速相比1-4月加快1.46个百分点;累计出口金额是85.06亿美元,同比+11.29%,增速相比1-4月下滑0.75个百分点。1-5月份,我国新的充气橡胶轮胎出口均价是34.92美元/条,同比+6.30%,增速相比1-4月下滑2.22个百分点。总的来看,今年1-5月份,我国新的充气橡胶轮胎出口量、出口均价均实现同比提升,推动出口金额实现较快增长。

近年来我国轮胎出口占比呈上升趋势。2018-2022年,我国新的充气橡胶轮胎出口量从4.86亿条增长至5.53亿条,年均复合增速是3.25%,出口量在我国轮胎产量中的占比从2018年的59.56%上升至2022年的64.55%。我国轮胎出口依存度提升,同时也反映出我国轮胎凭借高性价比,受到海外消费者的青睐。从主要上市轮胎企业海外业务占比来看,2022年海外业务收入在营业总收入中占比靠前的是森麒麟和赛轮轮胎,占比分别达到88%和78%。而占比较低的是贵州轮胎和玲珑轮胎,占比分别是33%和48%。

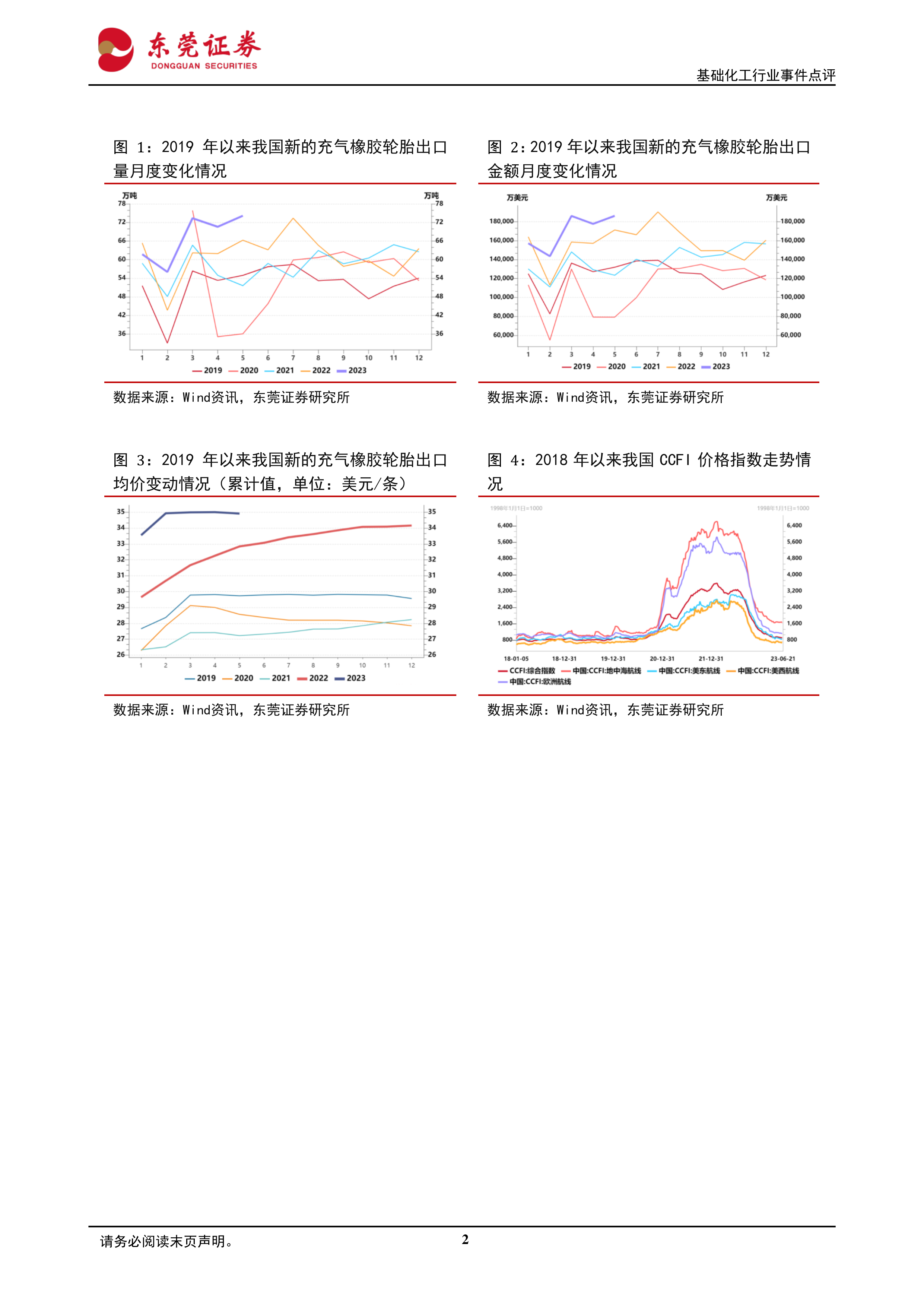

海运费、原材料价格今年以来呈下行趋势。海运费方面,截至6月21日,我国出口集装箱运价综合指数报919.63点,相比年初下跌27.66%;其中,地中海、美东、美西、欧洲航线运价指数相比年初-25.44%、-37.71%、-14.69%、-36.63%,均回到2021年前的水平。原材料价格方面,截至6月20日,我国天然橡胶、顺丁橡胶、炭黑、促进剂相比年初/上月末分别-3.52%/+1.08%、-1.33%/-1.65%、-24.7%/+7.88%、-8.81%/-5.67%,年初以来原材料价格呈下降趋势。总的来看,海运费、原材料价格的下行有利于轮胎企业出口和盈利能力的修复。

投资建议:5月我国新的充气橡胶轮胎出口量同比+11.92%,环比+5.06%,出口金额同比+8.71%,环比+4.78%,我国轮胎出口维持良好增长势头。今年以来海运费、原材料价格呈下行趋势,有利于轮胎企业出口业务的发展和盈利能力的修复,建议关注出口业务收入占比较高的森麒麟(002984)和赛轮轮胎(601058)。其中,森麒麟泰国二期项目下半年将全部达产,当前海外需求旺盛,公司订单饱满,且西班牙项目、摩洛哥项目积极推进,利好公司中长期增长。赛轮轮胎柬埔寨项目、潍坊项目、沈阳项目、越南三期项目积极推进,且公司计划在青岛董家口建设年产3000万套高性能子午胎与15吨非公路轮胎项目,项目总投资151.81亿元,为公司业务持续发展提供动力。

风险提示:原材料价格大幅波动风险;海外经济衰退导致轮胎需求不及预期风险;贸易摩擦风险;汇率波动风险;国内汽车配套、替换需求不及预期风险;海运费价格波动风险;在建项目推进不及预期风险;行业竞争加剧风险等。

中心思想

- 轮胎出口维持良好增长势头: 5月份我国轮胎出口量和出口金额均实现同比增长和环比增长,表明海外需求旺盛,出口形势良好。

- 行业盈利能力有望修复: 海运费和原材料价格的下行趋势,有利于降低轮胎企业的出口成本,提升盈利能力。

- 关注出口业务占比较高的企业: 建议关注森麒麟和赛轮轮胎,这两家公司海外业务收入占比较高,有望受益于出口增长和成本下降。

主要内容

事件

- 5月份我国新的充气橡胶轮胎出口量为74.19万吨,同比增长11.92%,环比增长5.06%,维持良好增长势头。

点评

轮胎出口数据分析

- 出口量价齐升: 5月份,我国新的充气橡胶轮胎出口量和出口金额均实现同比增长和环比增长。1-5月份,累计出口量和出口均价均实现同比提升,推动出口金额实现较快增长。

- 出口依赖度提升: 近年来,我国轮胎出口量在产量中的占比呈上升趋势,反映出我国轮胎凭借高性价比受到海外消费者青睐。

- 企业海外业务占比: 森麒麟和赛轮轮胎海外业务收入在营业总收入中占比较高,分别为88%和78%。

成本端分析

- 海运费下降: 我国出口集装箱运价综合指数相比年初下跌27.66%,各主要航线运价指数均回到2021年前的水平。

- 原材料价格下降: 年初以来,天然橡胶、顺丁橡胶、炭黑、促进剂等原材料价格呈下降趋势。

- 利好因素: 海运费和原材料价格的下行有利于轮胎企业出口和盈利能力的修复。

投资建议

- 推荐标的: 建议关注出口业务收入占比较高的森麒麟和赛轮轮胎。

- 森麒麟: 泰国二期项目下半年将全部达产,海外需求旺盛,订单饱满,且西班牙项目、摩洛哥项目积极推进。

- 赛轮轮胎: 柬埔寨项目、潍坊项目、沈阳项目、越南三期项目积极推进,且计划在青岛董家口建设年产3000万套高性能子午胎与15吨非公路轮胎项目。

风险提示

- 原材料价格大幅波动风险

- 海外经济衰退导致轮胎需求不及预期风险

- 贸易摩擦风险

- 汇率波动风险

- 国内汽车配套、替换需求不及预期风险

- 海运费价格波动风险

- 在建项目推进不及预期风险

- 行业竞争加剧风险等

总结

本报告分析了5月份我国轮胎出口形势,指出出口量和出口金额均实现良好增长,海运费和原材料价格的下行趋势有利于轮胎企业盈利能力的修复。建议关注出口业务占比较高的森麒麟和赛轮轮胎,并提示了相关风险。总体来看,轮胎行业出口前景良好,但仍需关注外部环境变化带来的不确定性。

-

医药生物行业双周报:第十一批国采中选结果加速落地

-

基础化工行业双周报:多家制冷剂企业2025年归母净利润同比大增

-

医药生物行业双周报:部分地区取消医院用药数量限制

-

医药生物行业双周报:脑机接口板块表现靓眼

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送