-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

基础化工行业周报:有机硅价格上涨,轮胎板块业绩表现亮眼

基础化工行业周报:有机硅价格上涨,轮胎板块业绩表现亮眼

-

下载次数:

2015 次

-

发布机构:

上海证券有限责任公司

-

发布日期:

2024-03-06

-

页数:

11页

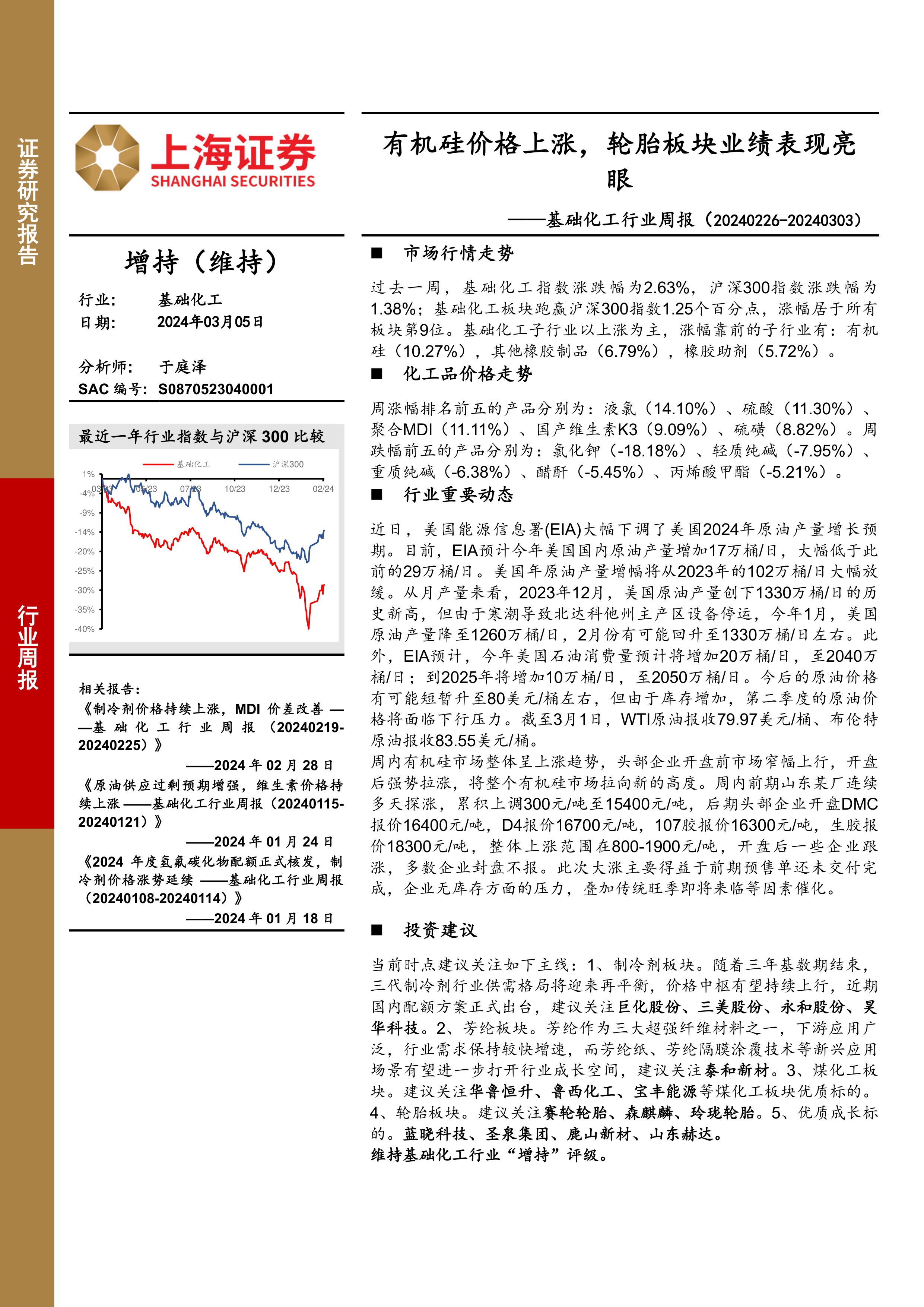

市场行情走势

过去一周,基础化工指数涨跌幅为2.63%,沪深300指数涨跌幅为1.38%;基础化工板块跑赢沪深300指数1.25个百分点,涨幅居于所有板块第9位。基础化工子行业以上涨为主,涨幅靠前的子行业有:有机硅(10.27%),其他橡胶制品(6.79%),橡胶助剂(5.72%)。

化工品价格走势

周涨幅排名前五的产品分别为:液氯(14.10%)、硫酸(11.30%)、聚合MDI(11.11%)、国产维生素K3(9.09%)、硫磺(8.82%)。周跌幅前五的产品分别为:氯化钾(-18.18%)、轻质纯碱(-7.95%)、重质纯碱(-6.38%)、醋酐(-5.45%)、丙烯酸甲酯(-5.21%)。

行业重要动态

近日,美国能源信息署(EIA)大幅下调了美国2024年原油产量增长预期。目前,EIA预计今年美国国内原油产量增加17万桶/日,大幅低于此前的29万桶/日。美国年原油产量增幅将从2023年的102万桶/日大幅放缓。从月产量来看,2023年12月,美国原油产量创下1330万桶/日的历史新高,但由于寒潮导致北达科他州主产区设备停运,今年1月,美国原油产量降至1260万桶/日,2月份有可能回升至1330万桶/日左右。此外,EIA预计,今年美国石油消费量预计将增加20万桶/日,至2040万桶/日;到2025年将增加10万桶/日,至2050万桶/日。今后的原油价格有可能短暂升至80美元/桶左右,但由于库存增加,第二季度的原油价格将面临下行压力。截至3月1日,WTI原油报收79.97美元/桶、布伦特原油报收83.55美元/桶。

周内有机硅市场整体呈上涨趋势,头部企业开盘前市场窄幅上行,开盘后强势拉涨,将整个有机硅市场拉向新的高度。周内前期山东某厂连续多天探涨,累积上调300元/吨至15400元/吨,后期头部企业开盘DMC报价16400元/吨,D4报价16700元/吨,107胶报价16300元/吨,生胶报价18300元/吨,整体上涨范围在800-1900元/吨,开盘后一些企业跟涨,多数企业封盘不报。此次大涨主要得益于前期预售单还未交付完成,企业无库存方面的压力,叠加传统旺季即将来临等因素催化。

投资建议

当前时点建议关注如下主线:1、制冷剂板块。随着三年基数期结束,三代制冷剂行业供需格局将迎来再平衡,价格中枢有望持续上行,近期国内配额方案正式出台,建议关注巨化股份、三美股份、永和股份、昊华科技。2、芳纶板块。芳纶作为三大超强纤维材料之一,下游应用广泛,行业需求保持较快增速,而芳纶纸、芳纶隔膜涂覆技术等新兴应用场景有望进一步打开行业成长空间,建议关注泰和新材。3、煤化工板块。建议关注华鲁恒升、鲁西化工、宝丰能源等煤化工板块优质标的。4、轮胎板块。建议关注赛轮轮胎、森麒麟、玲珑轮胎。5、优质成长标的。蓝晓科技、圣泉集团、鹿山新材、山东赫达。

维持基础化工行业“增持”评级。

风险提示

原油价格波动,需求不达预期,宏观经济下行

中心思想

基础化工板块表现强劲,有机硅与轮胎行业领涨

本周基础化工行业整体表现突出,跑赢沪深300指数,其中有机硅、其他橡胶制品和橡胶助剂等子行业涨幅居前。化工品价格呈现结构性分化,液氯、硫酸、聚合MDI等产品价格显著上涨,而氯化钾、纯碱等产品价格下跌。在重点个股方面,轮胎板块企业如赛轮轮胎和森麒麟展现出强劲的业绩增长,而部分化工企业也通过项目投产或战略收购实现业务拓展。报告维持对基础化工行业的“增持”评级,并建议关注制冷剂、芳纶、煤化工、轮胎及优质成长标的等细分领域。

市场结构性机遇与风险并存

当前市场在原油产量预期下调和有机硅市场旺季临近等多重因素影响下,呈现出结构性投资机遇。尽管美国原油产量增长预期下调可能短期支撑油价,但库存增加预计将对二季度油价构成下行压力。有机硅市场因库存压力小和旺季催化而强势拉涨。同时,报告也提示了原油价格波动、需求不达预期及宏观经济下行等潜在风险,强调投资者需谨慎评估。

主要内容

市场行情与化工品价格动态

基础化工指数跑赢大盘,有机硅子行业领涨

在过去一周(2024年2月26日至2024年3月3日),基础化工指数录得2.63%的涨幅,显著跑赢同期涨幅为1.38%的沪深300指数,超额收益达1.25个百分点,在所有板块中位列第9。从子行业表现来看,基础化工子行业以上涨为主,其中有机硅以10.27%的涨幅居首,其次是其他橡胶制品(6.79%)和橡胶助剂(5.72%)。个股方面,科创新源(21.29%)、凯大催化(17.98%)和利通科技(16.93%)等涨幅居前,而安诺其(-17.89%)、ST瑞德(-11.73%)和新宙邦(-7.90%)等跌幅较大。

化工品价格涨跌分化,有机硅市场强势拉涨

本周化工品价格走势呈现明显分化。周涨幅排名前五的产品分别为:液氯(14.10%)、硫酸(11.30%)、聚合MDI(11.11%)、国产维生素K3(9.09%)和硫磺(8.82%)。其中,聚合MDI和国产维生素K3年初至今分别累计上涨11.11%和16.13%。周跌幅前五的产品分别为:氯化钾(-18.18%)、轻质纯碱(-7.95%)、重质纯碱(-6.38%)、醋酐(-5.45%)和丙烯酸甲酯(-5.21%)。氯化钾年初至今跌幅达18.18%,轻质纯碱和重质纯碱年初至今跌幅分别达到27.03%和24.79%。

在化工品价差方面,三聚磷酸钠价差(22.34%)、电石法PVA价差(9.48%)和丁酮价差(7.41%)涨幅居前;而二甲醚价差(-106.35%)、氯化钾价差(-26.00%)和PTA价差(-24.95%)跌幅较大。

值得关注的是,本周有机硅市场整体呈上涨趋势。头部企业开盘后强势拉涨,将市场推向新高。周内前期山东某厂连续多天探涨,累计上调300元/吨至15400元/吨。后期头部企业DMC报价16400元/吨,D4报价16700元/吨,107胶报价16300元/吨,生胶报价18300元/吨,整体上涨范围在800-1900元/吨。此次大涨主要得益于前期预售单未交付完,企业无库存压力,叠加传统旺季即将来临等因素催化。

重点公司业绩与战略布局

轮胎板块业绩亮眼,部分化工企业实现增长或扩张

万华化学(600309.SH) 发布2023年业绩快报,实现营业收入1753.61亿元,同比增长5.92%;归属于上市公司股东的净利润168.14亿元,同比增长3.57%。公司总资产增长26.10%,所有者权益增长15.25%,并保持连续稳定的分红政策。

华鲁恒升(600426.SH) 控股子公司华鲁恒升(荆州)有限公司园区气体动力平台项目、合成气综合利用项目已打通全部流程并进入试生产阶段。项目投产后,公司将新增100万吨/年尿素、100万吨/年醋酸、15万吨/年混甲胺和15万吨/年DMF产能。

巨化股份(600160.SH) 预计2023年度归属于上市公司股东的净利润为9.00亿元至10.60亿元,同比减少55%到62%。扣除非经常性损益后净利润预计为7.78亿元至9.38亿元,同比减少60%到67%。

泰和新材(002254.SZ) 拟收购宁夏信广和43.50%股权,成为其控股股东,以拓展芳纶产业战略布局,丰富产业链,增强盈利能力和核心竞争力。

蓝晓科技(300487.SZ) 预计2023年归属于上市公司股东净利润为6.69亿元至8.55亿元,同比增长24.50%至59.13%。公司吸附分离材料产销量持续增长,生命科学等高附加值产品销售占比增加,综合毛利率提升,盐湖提锂项目有序推进。

信德新材(301349.SZ) 预计2023年归属于上市公司股东的净利润为0.38亿元至0.45亿元,同比下降69.8%至74.49%。

山东赫达(002810.SZ) 2023年第三季度营业收入4.28亿元,同比增加0.80%;归属于上市公司股东净利润0.73亿元,同比下降9.81%。前三季度营业收入11.78亿元,同比下降11.53%;归属于上市公司股东的净利润2.30亿元,同比下降24.95%。

圣泉集团(605589.SH) 2023年实现营业收入90.82亿元,同比下降5.37%;实现利润总额9.58亿元,同比增长18.68%;实现归属于上市公司股东的净利润7.97亿元,同比增长13.27%。

赛轮轮胎(601058.SH) 预计2023年实现营业收入约260亿元,同比增加约18.71%;实现归属于上市公司股东的净利润约31亿元,同比大幅增加约132.77%。

森麒麟(002984.SZ) 2023年完成轮胎产量2923.68万条,同比增长32.98%;销售2925.98万条,同比增长29.28%。实现营业收入78.42亿元,同比增长24.63%;归属于上市公司股东的净利润13.69亿元,同比增长70.88%。

投资建议与风险提示

关注制冷剂、芳纶、煤化工、轮胎及优质成长标的

报告建议当前时点关注以下投资主线:

- 制冷剂板块: 随着三年基数期结束,三代制冷剂行业供需格局有望再平衡,价格中枢持续上行,国内配额方案已正式出台。建议关注巨化股份、三美股份、永和股份、昊华科技。

- 芳纶板块: 作为三大超强纤维材料之一,芳纶下游应用广泛,行业需求保持较快增速,芳纶纸、芳纶隔膜涂覆技术等新兴应用场景有望进一步打开成长空间。建议关注泰和新材。

- 煤化工板块: 建议关注华鲁恒升、鲁西化工、宝丰能源等优质标的。

- 轮胎板块: 建议关注赛轮轮胎、森麒麟、玲珑轮胎。

- 优质成长标的: 建议关注蓝晓科技、圣泉集团、鹿山新材、山东赫达。

报告维持对基础化工行业的“增持”评级。

潜在风险因素

报告提示了以下风险:原油价格波动、需求不达预期以及宏观经济下行。美国能源信息署(EIA)大幅下调了2024年原油产量增长预期,预计今年美国国内原油产量增加17万桶/日,远低于此前的29万桶/日。尽管短期原油价格可能升至80美元/桶左右,但由于库存增加,第二季度原油价格将面临下行压力。

总结

本周基础化工行业整体表现积极,指数跑赢大盘,有机硅、橡胶制品等子行业涨幅显著。化工品价格呈现结构性上涨,液氯、硫酸、聚合MDI等产品价格上涨明显,而有机硅市场因库存压力小和旺季临近而强势拉涨。在公司层面,轮胎板块企业如赛轮轮胎和森麒麟展现出强劲的业绩增长,部分化工企业通过项目投产和战略收购实现业务扩张。报告建议投资者关注制冷剂、芳纶、煤化工、轮胎及优质成长标的等细分领域,并维持行业“增持”评级。同时,报告也强调了原油价格波动、需求不达预期和宏观经济下行等潜在风险,提示投资者需谨慎评估。

-

基础化工行业周报:TDI、维生素E价格调涨

-

基础化工行业周报:原油、涤纶长丝价格上涨,关注地缘局势

-

医药生物行业周报:诺华siRNA降脂药物在华获批新适应症,关注PCSK9及小核酸赛道

-

基础化工行业周报:地缘冲突持续,美国天然气、碳酸锂涨幅居前

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送