-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

化工行业2021年5月第四周周报:光刻胶缺货凸显,可降解塑料备受关注

化工行业2021年5月第四周周报:光刻胶缺货凸显,可降解塑料备受关注

-

下载次数:

721 次

-

发布机构:

东吴证券股份有限公司

-

发布日期:

2021-05-31

-

页数:

12页

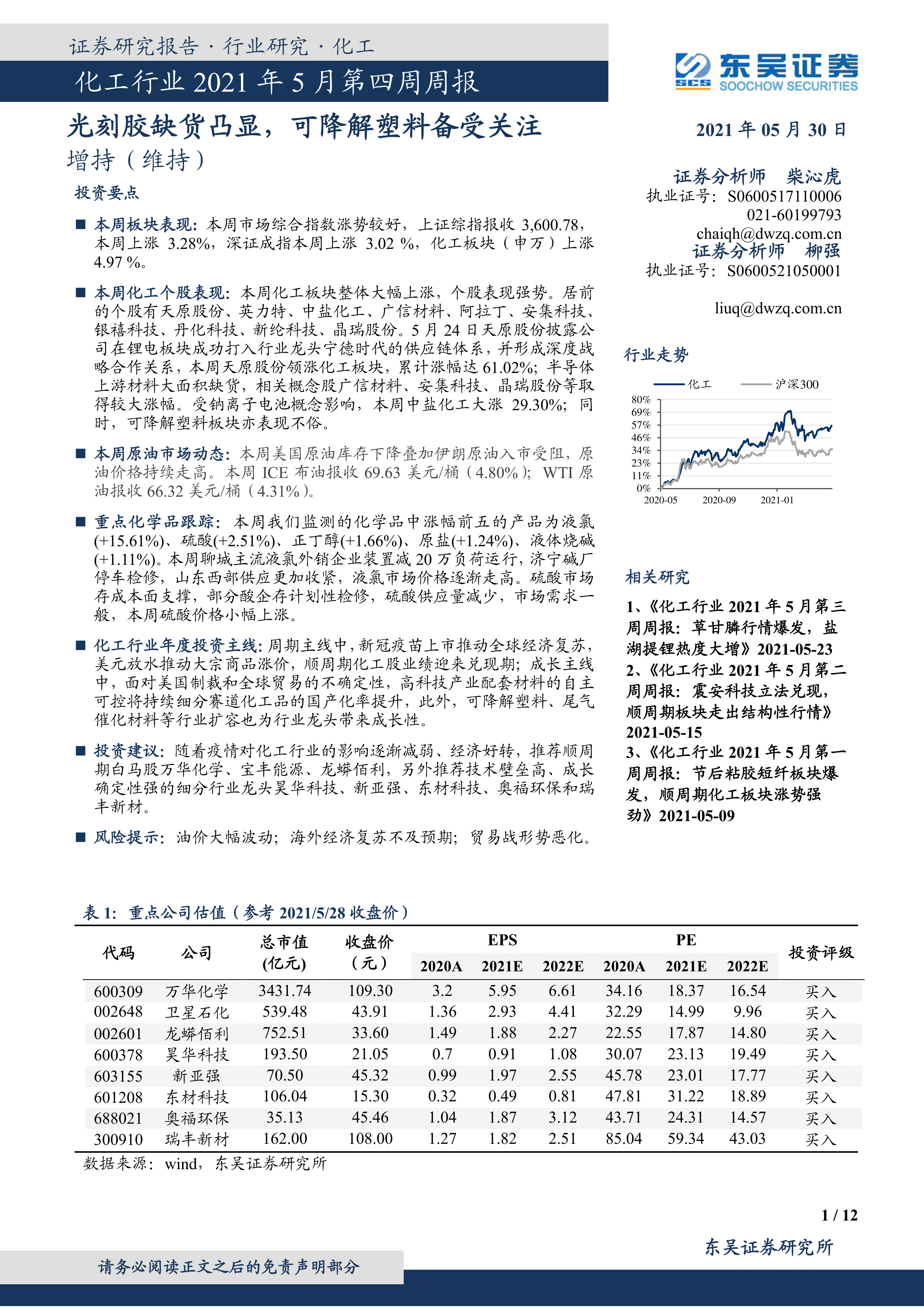

投资要点

本周板块表现:本周市场综合指数涨势较好,上证综指报收3,600.78,本周上涨3.28%,深证成指本周上涨3.02%,化工板块(申万)上涨4.97%。

本周化工个股表现:本周化工板块整体大幅上涨,个股表现强势。居前的个股有天原股份、英力特、中盐化工、广信材料、阿拉丁、安集科技、银禧科技、丹化科技、新纶科技、晶瑞股份。5月24日天原股份披露公司在锂电板块成功打入行业龙头宁德时代的供应链体系,并形成深度战略合作关系,本周天原股份领涨化工板块,累计涨幅达61.02%;半导体上游材料大面积缺货,相关概念股广信材料、安集科技、晶瑞股份等取得较大涨幅。受钠离子电池概念影响,本周中盐化工大涨29.30%;同时,可降解塑料板块亦表现不俗。

本周原油市场动态:本周美国原油库存下降叠加伊朗原油入市受阻,原油价格持续走高。本周ICE布油报收69.63美元/桶(4.80%);WTI原油报收66.32美元/桶(4.31%)。

重点化学品跟踪:本周我们监测的化学品中涨幅前五的产品为液氯(+15.61%)、硫酸(+2.51%)、正丁醇(+1.66%)、原盐(+1.24%)、液体烧碱(+1.11%)。本周聊城主流液氯外销企业装置减20万负荷运行,济宁碱厂停车检修,山东西部供应更加收紧,液氯市场价格逐渐走高。硫酸市场存成本面支撑,部分酸企存计划性检修,硫酸供应量减少,市场需求一般,本周硫酸价格小幅上涨。

化工行业年度投资主线:周期主线中,新冠疫苗上市推动全球经济复苏,美元放水推动大宗商品涨价,顺周期化工股业绩迎来兑现期;成长主线中,面对美国制裁和全球贸易的不确定性,高科技产业配套材料的自主可控将持续细分赛道化工品的国产化率提升,此外,可降解塑料、尾气催化材料等行业扩容也为行业龙头带来成长性。

投资建议:随着疫情对化工行业的影响逐渐减弱、经济好转,推荐顺周期白马股万华化学、宝丰能源、龙蟒佰利,另外推荐技术壁垒高、成长确定性强的细分行业龙头昊华科技、新亚强、东材科技、奥福环保和瑞丰新材。

风险提示:油价大幅波动;海外经济复苏不及预期;贸易战形势恶化。

中心思想

化工行业景气度提升与战略机遇

本周化工行业整体表现强劲,市场综合指数涨势良好,化工板块(申万)上涨4.97%,显著跑赢大盘。市场情绪受到多重利好因素提振,包括锂电供应链突破、半导体材料缺货、钠离子电池概念以及可降解塑料板块的活跃表现。原油价格持续走高,主要受美国原油库存下降、伊朗原油入市受阻以及全球经济复苏预期增强的支撑。

周期与成长双主线驱动投资价值

报告强调,化工行业投资主线呈现“周期”与“成长”双轮驱动的特点。周期主线受益于全球经济复苏和美元放水带来的大宗商品涨价,顺周期化工股业绩进入兑现期。成长主线则聚焦于高科技产业配套材料的自主可控,以及可降解塑料、尾气催化材料等细分赛道的市场扩容,为行业龙头带来确定性成长机会。在此背景下,报告推荐了一系列顺周期白马股和技术壁垒高、成长确定性强的细分行业龙头。

主要内容

1. 周观点

1.1. 本周化工板块行情

本周市场综合指数表现良好,上证综指报收3,600.78点,上涨3.28%;深证成指上涨3.02%。化工板块(申万)表现尤为突出,上涨4.97%。个股方面,天原股份以61.02%的累计涨幅领涨,主要得益于其成功打入宁德时代锂电供应链体系。半导体上游材料缺货推动广信材料、安集科技、晶瑞股份等相关概念股大幅上涨。中盐化工受钠离子电池概念影响大涨29.30%,可降解塑料板块亦表现不俗。跌幅居前的个股包括康得退(因退市整理期)和百川股份(钠离子电池技术储备消息未被市场认可,股价回调16.15%)。

1.2. 本周原油市场动态

本周原油价格持续走高,ICE布油报收69.63美元/桶(上涨4.80%),WTI原油报收66.32美元/桶(上涨4.31%)。主要驱动因素包括:美国原油库存下降(EIA原油商业库存减少166.20万桶,汽油库存减少174.50万桶,精炼油库存减少301.30万桶),伊朗原油入市受阻,以及欧洲疫情管制放松和全球经济迅速复苏提振了石油市场气氛,美国和欧洲的旅行复苏推动了燃油消费。此外,伊朗核协议进展放缓也暂时缓解了市场对该国产量将迅速增长的担忧。

1.3. 本周化学品涨跌幅

本周监测的化学品中,涨幅前五的产品为液氯(+15.61%)、硫酸(+2.51%)、正丁醇(+1.66%)、原盐(+1.24%)、液体烧碱(+1.11%)。液氯价格上涨主要由于聊城主流外销企业装置减负荷运行及济宁碱厂停车检修导致山东西部供应收紧。硫酸价格小幅上涨则受成本支撑和部分酸企计划性检修导致供应量减少影响。跌幅相对居前的化学品为丙酮(-13.59%)、电石(-5.63%)、纯苯(-5.04%)、苯酐(-3.69%)、甲醛(-3.00%)。丙酮市场持续下跌,但价格大幅下滑后下游丁辛醇及聚丙烯装置负荷提升,拿货积极性增加。电石价格下跌是由于内蒙古、陕西地区配套企业外卖增量,而下游PVC企业停采并检修,导致市场供过于求。

1.4. 本周重要公司公告

本周多家化工企业发布重要公告。龙蟒佰利拟出资4亿元在甘肃设立甘肃佰利联化学有限公司,并向5,001名激励对象授予1.392亿股限制性股票。百傲化学拟现金收购大连汇宇鑫科技有限公司100%股权。龙蟠科技与贝特瑞等共同出资设立常州锂源新能源科技有限公司,并收购贝特瑞(天津)和江苏贝特瑞纳米100%股权,龙蟠科技持合资公司73.33%股权。利安隆拟发行股份及支付现金收购锦州康泰润滑油添加剂股份有限公司92.2109%股权,作价5.9584亿元。卫星石化拟每10股派1.70元现金并转增4股。万华化学自6月起下调聚合MDI和纯MDI挂牌价2400元/吨和1200元/吨。中核钛白拟非公开发行A股股票募集资金不超过70.91亿元,投向循环化钛白粉深加工、水溶性磷酸一铵、磷酸铁项目及补充流动资金。

2. 投资主线梳理

2.1. 年度投资主线

周期主线:经济复苏驱动盈利改善

2020年全球经济受新冠疫情严重影响,大宗化工品价格低迷。中国在疫情控制方面取得良好成绩,企业适应常态化生产经营,需求持续恢复促进化工品被动去库存。海外需求逐步恢复与供给不足的矛盾为中国商品出口提供有利条件,多个化工子行业迎来主动补库存周期,中国化工品价格指数(CCPI)从2020年8月1日的3482点提升至2020年12月31日的4132点,涨幅达18.7%。随着全球新冠疫苗的获批上市和接种,疫情对经济的影响将大大减弱,2021年经济复苏成为主基调,顺周期化工品盈利能力有望持续修复。

成长主线:自主可控与市场扩容

在中美贸易关系持续紧张的背景下,中国高科技产业链的自主可控成为长期发展路径。化工行业中,配套芯片等产业的电子化学品国产化率提升具有巨大潜力。此外,部分细分市场受政策影响,市场空间有望在短时间内大幅增加,例如“禁塑令”下的可降解塑料市场、国六排放标准下的汽车尾气处理市场以及《建设工程抗震管理条例》下的减隔震市场。这些市场扩容为早期进入的行业龙头提供了快速发展的机会。

2.2. 重点公司推荐逻辑

万华化学:多元化布局与全球MDI龙头

万华化学作为全球最大的MDI供应商,MDI业务需求大、竞争对手少、赛道优势明显。公司积极布局石化及新材料两大板块,在建的100万吨/年乙烯项目有望年底建成,将汇集碳二、碳三及碳四产业链,大石化产业链基本齐备。新材料板块眉山基地一期25万吨/年高性能改性树脂项目已开工,二期锂电池三元材料和生物降解聚酯项目也进入环评阶段,多元化布局逐步完善。

卫星石化:C2+C3双龙头与新材料布局

卫星石化以C3起家,通过配套PDH实现C3全产业链布局。公司平湖基地新增18万吨/年丙烯酸和30万吨/年丙烯酸酯项目已建成试生产,巩固了其在丙烯酸及酯领域的龙头地位。公司250万吨乙烷裂解制乙烯项目一期已于2021年5月20日一次性开车成功,二期125万吨乙烯产业链项目预计2022年下半年建成投产。随着产业链进入收获期,公司业绩将实现高增长,同时公司注重布局新材料,不断丰富产品线。

龙蟒佰利:氯化法钛白粉龙头与业绩弹性

龙蟒佰利是国内氯化法钛白粉龙头,现有氯化法钛白粉产能36万吨/年,硫酸法钛白粉产能54万吨/年,合计产能居全球第三、国内第一,其中氯化法钛白粉产能国内占比达74%。随着国内需求复苏,钛白粉顺周期迎来涨价潮,价格每上涨1000元/吨,公司利润预计增加6亿元,业绩弹性大。

昊华科技:高技术壁垒与军工配套

昊华科技在化工领域具备稀缺的科技属性。长期来看,公司核心产品PTFE受益于5G建设带动覆铜板需求增加,电子特气受益于半导体和面板产能向大陆转移,市场空间广阔。此外,公司的军工配套业务(包括航空轮胎、航空航天配套密封件、航空有机玻璃、化学推进剂、整船配套涂料等)技术壁垒高、客户依赖度强。短期内,公司下属的曙光院、沈阳院具备隔离服生产能力,对疫情防控物资保障有实质性作用。

新亚强:苯基硅细分市场龙头

新亚强是国内率先实现二苯基二氯硅烷规模化生产的企业,是苯基硅细分市场的绝对龙头。募投项目将公司产业链向下游延伸,未来随着苯基硅衍生品的投建和放量,公司业绩有望迈上新台阶。此外,传统产品功能性助剂价格止跌,短期内产销量有望大幅增长支撑业绩。

东材科技:光学膜与电子材料高增长

东材科技前瞻性布局光学基膜,通过内生(江苏东材)和外延(胜通光科)即将迎来5条线合计10万吨/年的产能,为未来两年业绩高增长奠定基础。公司2020年8月公告定增预案,拟建光学功能膜和电子材料项目将于2022年释放业绩,预计三年内业绩将实现高增长。

奥福环保:国六标准受益者

“国六”排放标准将于2021年7月1日全面实施,根据整车-发动机-尾气处理组件的传导链推断,公司主营的蜂窝陶瓷载体将于2021年第二季度迎来快速放量期。作为国内蜂窝陶瓷载体龙头,奥福环保有望充分受益于“国六”标准的实施。

瑞丰新材:润滑油添加剂国产替代与中石化加持

瑞丰新材是国内润滑油添加剂龙头,该市场90%以上份额长期被美国四大公司垄断。公司的API认证走在国内行业前列,目前正处于放量阶段,待API认证通过将进一步夯实国内龙头地位。在自主可控背景下,公司获得中石化资本的青睐,中石化资本作为产业资本持有公司15%股权份额,公司未来发展前景可期。

3. 风险提示

报告提示了多项潜在风险,包括:原油供给可能因中东局势不确定性而出现大幅波动;中美贸易战形势若继续恶化,将增加贸易壁垒,提升出口贸易压力,影响涉及出口业务的企业;人民币兑美元汇率受贸易战影响可能出现大幅波动,对相关标的的外汇管理带来考验;全球避险情绪上升可能导致下游需求回落,周期性行业将首当其冲。

总结

本周化工行业表现强劲,得益于市场综合指数的良好涨势和化工板块的突出表现。个股层面,锂电、半导体材料、钠离子电池和可降解塑料等概念股表现活跃。原油价格受库存下降、地缘政治因素及全球经济复苏预期推动持续走高,部分化学品价格受供需影响出现波动。展望未来,化工行业投资将围绕“周期”与“成长”两大主线展开。周期性机会源于全球经济复苏和美元放水带来的大宗商品涨价,而成长性机会则聚焦于高科技产业的自主可控以及政策驱动下的细分市场扩容。报告推荐了万华化学、卫星石化、龙蟒佰利等顺周期白马股,以及昊华科技、新亚强、东材科技、奥福环保、瑞丰新材等技术壁垒高、成长确定性强的细分行业龙头。同时,报告也提示了原油供给波动、贸易战恶化、汇率波动及下游需求回落等潜在风险。

-

医药生物行业跟踪周报:2026版基药目录调整在即,利好拟纳入目录的中药标的

-

医药生物行业跟踪周报:FDA创新药审评政策再松绑,利好创新药板块

-

泰格医药:临床CRO龙头,扬帆启航新征程

-

医药生物行业跟踪周报:分子胶海外风起,国内管线蓄势破局

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送