-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

化工&新材料行业周报:2024配额方案执行在即,三代制冷剂价格开始上涨

化工&新材料行业周报:2024配额方案执行在即,三代制冷剂价格开始上涨

-

下载次数:

2681 次

-

发布机构:

太平洋证券股份有限公司

-

发布日期:

2023-11-29

-

页数:

38页

报告摘要

1.重点行业和产品情况跟踪

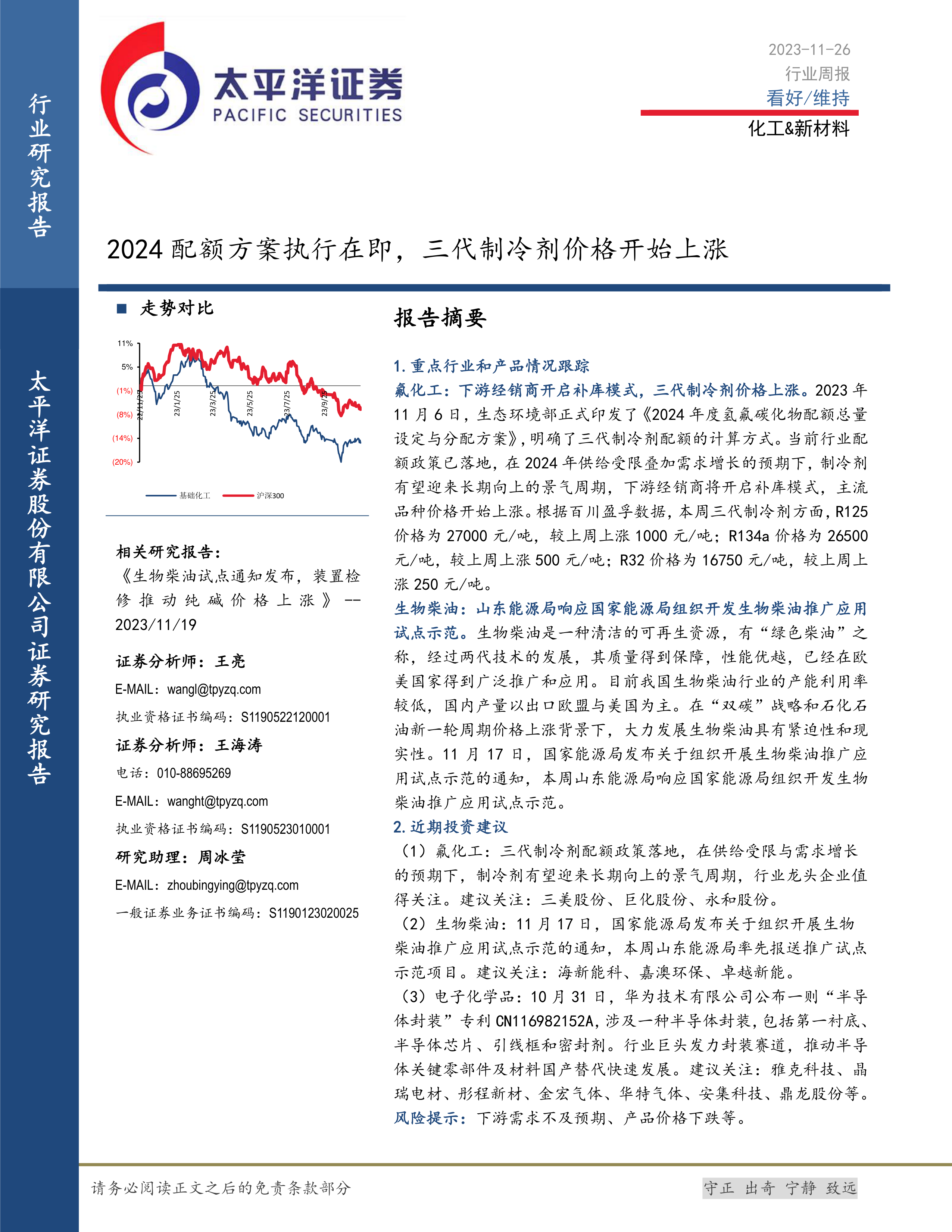

氟化工:下游经销商开启补库模式,三代制冷剂价格上涨。2023年11月6日,生态环境部正式印发了《2024年度氢氟碳化物配额总量设定与分配方案》,明确了三代制冷剂配额的计算方式。当前行业配额政策已落地,在2024年供给受限叠加需求增长的预期下,制冷剂有望迎来长期向上的景气周期,下游经销商将开启补库模式,主流品种价格开始上涨。根据百川盈孚数据,本周三代制冷剂方面,R125价格为27000元/吨,较上周上涨1000元/吨;R134a价格为26500元/吨,较上周上涨500元/吨;R32价格为16750元/吨,较上周上涨250元/吨。

生物柴油:山东能源局响应国家能源局组织开发生物柴油推广应用试点示范。生物柴油是一种清洁的可再生资源,有“绿色柴油”之称,经过两代技术的发展,其质量得到保障,性能优越,已经在欧美国家得到广泛推广和应用。目前我国生物柴油行业的产能利用率较低,国内产量以出口欧盟与美国为主。在“双碳”战略和石化石油新一轮周期价格上涨背景下,大力发展生物柴油具有紧迫性和现实性。11月17日,国家能源局发布关于组织开展生物柴油推广应用试点示范的通知,本周山东能源局响应国家能源局组织开发生物柴油推广应用试点示范。

2.近期投资建议

(1)氟化工:三代制冷剂配额政策落地,在供给受限与需求增长的预期下,制冷剂有望迎来长期向上的景气周期,行业龙头企业值得关注。建议关注:三美股份、巨化股份、永和股份。

(2)生物柴油:11月17日,国家能源局发布关于组织开展生物柴油推广应用试点示范的通知,本周山东能源局率先报送推广试点示范项目。建议关注:海新能科、嘉澳环保、卓越新能。

(3)电子化学品:10月31日,华为技术有限公司公布一则“半导体封装”专利CN116982152A,涉及一种半导体封装,包括第一衬底、半导体芯片、引线框和密封剂。行业巨头发力封装赛道,推动半导体关键零部件及材料国产替代快速发展。建议关注:雅克科技、晶瑞电材、彤程新材、金宏气体、华特气体、安集科技、鼎龙股份等。

风险提示:下游需求不及预期、产品价格下跌等。

中心思想

制冷剂市场景气周期开启,氟化工行业迎来底部反转

2024年度氢氟碳化物配额方案的正式落地,明确了三代制冷剂的配额计算方式,在供给受限叠加需求增长的预期下,制冷剂市场有望迎来长期向上的景气周期。下游经销商已开启补库模式,主流三代制冷剂品种价格开始上涨,预示着氟化工行业有望实现底部反转。

生物柴油与电子化学品领域政策利好,产业发展提速

国家能源局发布生物柴油推广应用试点示范通知,山东能源局积极响应,推动生物柴油作为清洁可再生资源的应用,有望提升行业产能利用率。同时,美国宣布投入30亿美元资助芯片封装行业,以及华为与哈工大联手发布金刚石芯片专利,均预示着电子化学品及半导体封装领域将迎来政策与技术双重驱动的快速发展。

主要内容

一、细分领域跟踪:市场分化,政策驱动与需求疲软并存

氟化工新材料:配额政策驱动三代制冷剂价格上涨

本周(11月18日-11月24日),氟化工市场受2024年配额制执行在即的影响,下游经销商开启补库模式,三代制冷剂价格普遍上涨。R125价格上涨1000元/吨至27000元/吨,R134a上涨500元/吨至26500元/吨,R32上涨250元/吨至16750元/吨。上游原料萤石价格小幅下跌32元/吨至3633元/吨,但生产供应仍偏紧。含氟聚合物(如PTFE、PVDF)价格保持稳定,但市场供给过剩与需求疲软并存。

纯碱:装置检修与供需紧张推高价格

本周国内纯碱市场行情持续走高。杭州龙山装置检修停车,青海盐湖、发投、昆仑装置低产运行,导致行业开工率虽有所回升至85.73%,但整体供应紧张。下游用户买涨及刚需储备加剧了供应紧张,支撑现货价格持续上涨。轻质纯碱市场价上涨231元/吨至2429元/吨,重质纯碱上涨258元/吨至2665元/吨。联碱法、氨碱法和天然碱法盈利能力均有所提升。

光伏/风电材料:EVA价格小幅波动,碳纤维稳定

本周国内EVA市场价格小幅波动,均价上涨52元/吨至12650元/吨,涨幅0.41%。供给端,浙石化、宁波台塑装置重启运行,开工率上升1.02%;需求端,下游光伏和软料需求跟进不足,以刚需采购为主。碳纤维市场价格维持稳定,国产T300(12K)为85元/千克,T700(12K)为145元/千克,行业开工率小幅提高至44.30%。

锂电化工新材料:下游需求偏弱导致价格下行

本周锂电化工新材料价格整体小幅回落,主要受下游需求整体偏弱影响。99.5%电池级国产碳酸锂价格下降6.12%至13.79万元/吨,三元材料523市场价格下降0.48万元/吨至15.20万元/吨,磷酸铁锂价格下降0.2万元/吨至5.3万元/吨。六氟磷酸锂、负极材料、电解液、前驱体和隔膜价格也呈现不同程度的下降或持平,行业普遍处于去库存和观望状态。

生物柴油:政策推动试点示范,价格保持稳定

山东能源局积极响应国家能源局关于生物柴油推广应用试点示范的通知,推动生物柴油作为清洁能源的发展。本周国内生物柴油价格维持7300元/吨的稳定水平。2023年10月,我国生物柴油出口11.85万吨,环比略有下降,但出口均价环比上升13.55美元/吨至1113.41美元/吨。

电子化学品:美国加大芯片封装投资,韩国企业利润下滑

美国宣布投入30亿美元资助芯片封装行业,旨在推动半导体关键零部件及材料的国产替代。然而,韩国电子特气公司在2023年第三季度销售额和营业利润平均下滑超过60%,反映出半导体产业衰退对上游材料供应商的冲击。电子级双氧水G2价格下降300元/吨至2000元/吨,其他电子化学品价格(如硫酸、氨水、氢氟酸、显影液、蚀刻液、磷酸)基本保持稳定。

基建地产产业链:房地产政策放松,TDI价格小幅上探

房地产融资政策的进一步放松和一线城市实质性支持政策的出台,有助于盘活置换需求。本周PVC(电石法和乙烯法)价格均下降1.59%,毛利亏损增加,主要受需求冷淡影响。纯MDI价格下降700元/吨至2.13万元/吨,聚合MDI价格持平。TDI价格小幅上升100元/吨至1.67万元/吨,主要受多家企业装置停产检修导致供应减少影响。

农药化肥:磷肥价格持续拉涨,草甘膦价格下跌

本周磷肥市场受冬储需求逐步显露影响,价格持续拉涨。磷酸一铵毛利上升2.59元/吨至561.81元/吨,磷酸二铵毛利上升37.11元/吨至223.29元/吨。磷矿石价格维持高位。草甘膦价格下降800元/吨至2.73万元/吨,毛利下降2727元/吨,主要受上游黄磷价格下跌和下游需求低迷影响。欧盟授权草甘膦再续10年,澄清了其致癌担忧。

二、行情表现:基础化工板块跑赢大盘,细分领域分化明显

板块行情表现:基础化工指数小幅上涨,橡胶制品领涨

本周(11/20-11/24),沪深300指数下降1.21%,而CS基础化工指数逆势上升0.32%,在31个中信一级行业中排名第20。细分板块中,橡胶制品(+11.42%)、碳纤维(+7.04%)、食品及饲料添加剂(+3.89%)涨幅居前;电子化学品(-4.70%)、其他化学原料(-3.52%)、锂电化学品(-3.17%)跌幅居前。

行业内个股涨跌幅:麦加芯彩、三力士、永和股份领涨

本周基础化工行业内,麦加芯彩(+14.31%)、三力士(+11.91%)、永和股份(+11.14%)涨幅居前。麦加芯彩受益于新股上市初期波动,三力士拟收购网络科技公司,永和股份则受益于三代制冷剂配额政策落地。跌幅前三的个股为龙高股份(-23.04%)、壹石通(-21.16%)、联瑞新材(-16.10%),主要受前期股价大幅攀升后的正常回落影响。

三、重点公司公告或行业重要新闻跟踪:产业投资与技术创新活跃

重点公司公告:募投项目与专利成果频现

多家公司发布重要公告,包括广信材料对全资子公司增资实施募投项目、龙佰集团股东股份解除质押及延期、红墙股份向子公司提供借款实施募投项目、洪汇新材获得充电桩电缆用环保阻燃高强度复合材料专利、亚钾国际拟发行可转债等。这些公告反映了企业在募投项目推进、股权结构调整、技术创新和融资方面的积极动态。

行业要闻:储能、芯片封装与农药领域热点不断

InfoLink数据显示,2023年前三季度全球储能电芯出货规模达143.8 GWh,CR5达到72.8%,产业集中度提升。华为与哈工大联手发布金刚石芯片专利,实现了硅/金刚石三维异质集成。韩国电子特气公司2023Q3营业利润平均下滑超60%,显示半导体产业下行压力。欧盟授权草甘膦再续10年,澄清了其致癌担忧,对全球农药市场产生积极影响。

四、大宗原材料:国际油价波动,煤炭天然气价格分化

本周国际油价先涨后跌,WTI原油价格下降0.46%至75.54美元/桶,布伦特原油价格下降0.04%至80.58美元/桶,主要受OPEC减产预期不明朗影响。NYMEX天然气期货价格下降3.38%,而英国天然气期货价格上升5.32%。煤炭价格方面,大同Q5500坑口煤价格下降,榆林和东胜坑口煤价格上升。华东乙烯价格上升,丙烯市场均价下降。

五、重点标的:多领域龙头企业值得关注

报告列出了氟化工新材料、光伏/风电/氢能材料、锂电化工材料、钠电/储能相关材料、生物柴油、碳纤维、电子化学品、芳纶/超高分子量聚乙烯、新型煤化工、聚氨酯、丙烯酸、钛白粉、农药等多个细分领域的重点公司,并提供了其最新评级、总市值、归母净利润及PE等财务数据,为投资者提供了参考。

总结

本周化工&新材料行业呈现出结构性分化特征。在政策驱动下,三代制冷剂配额方案的落地显著提振了氟化工市场景气度,下游补库需求推动价格上涨,行业有望迎来长期向上的景气周期。生物柴油推广应用试点示范的启动以及美国对芯片封装行业的巨额投资,也为相关电子化学品和绿色能源领域带来了新的发展机遇。

然而,部分细分市场仍面临挑战。锂电化工新材料受下游需求整体偏弱影响,价格普遍下行,行业处于去库存阶段。电子特气公司受半导体产业衰退影响,利润大幅下滑。PVC市场也因需求冷淡而价格下跌。大宗原材料市场波动,国际油价受OPEC减产不确定性影响而先涨后跌,煤炭和天然气价格表现不一。

总体来看,在宏观政策支持和技术创新推动下,部分高景气度细分领域(如氟化工、生物柴油、先进封装材料)展现出较强的增长潜力,相关龙头企业值得持续关注。同时,市场对下游需求疲软和产能过剩的担忧依然存在,需警惕产品价格下跌等风险。

-

医药日报:Enliven在研新药ELVN-001一期临床成功

-

医药日报:礼来Solbinsiran在华获批临床

-

医药日报:GSK在研疗法Bepirovirsen三期临床成功

-

医药日报:默沙东索特西普在华获批上市

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 2025年中国可穿戴医疗设备行业市场研究报告

- 2025年中国母婴医疗服务行业市场研究报告

- 医药日报:Enliven在研新药ELVN-001一期临床成功

- 基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

- 基础化工行业周报:原油、丁二烯价格上涨,关注电子特气

- 化工行业报告:化工板块维持景气度,锰酸锂、电解液(磷酸铁锂)、碳酸锂、二乙二醇、NCM等产品涨幅居前

- 化工行业研究:丁二烯、丙烯腈等涨幅居前,建议关注进口替代、纯内需、高股息等方向

- 中国成人癌痛治疗药物行业调研简报|2025/10:国产新药迈入临床,癌痛治疗开辟新路径

- 医疗器械行业快评报告:八部门印发《“人工智能+制造”专项行动实施意见》,加快脑机接口产业化商业化进程

- 数字经济双周报(2026年第1期):前瞻布局未来产业:脑机接口量产与商业化提速

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送