-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

化工行业2022年1月第四周周报:“零碳燃料”生物柴油碳中和下需求增长趋势明显

化工行业2022年1月第四周周报:“零碳燃料”生物柴油碳中和下需求增长趋势明显

-

下载次数:

1528 次

-

发布机构:

东吴证券股份有限公司

-

发布日期:

2022-02-06

-

页数:

16页

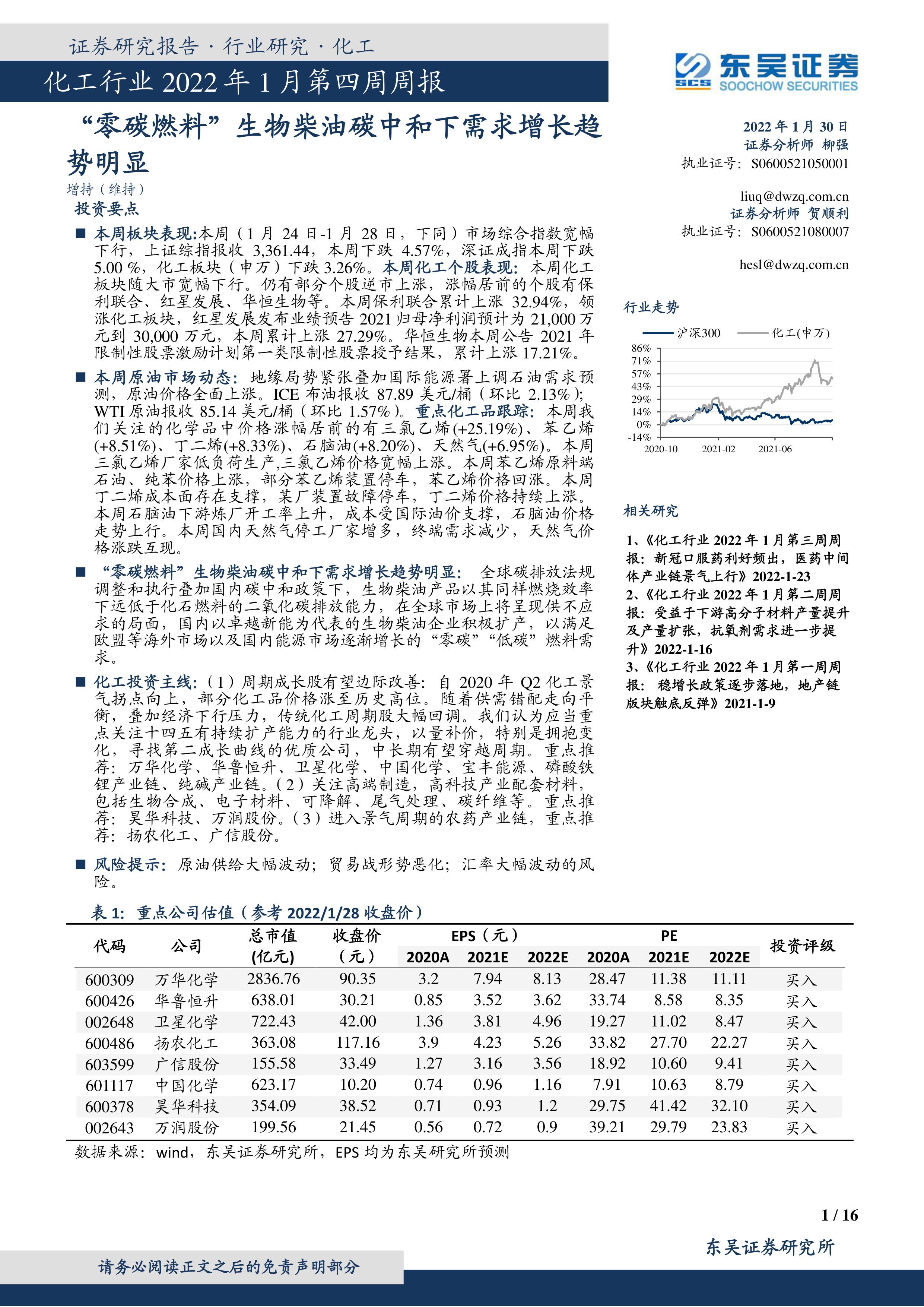

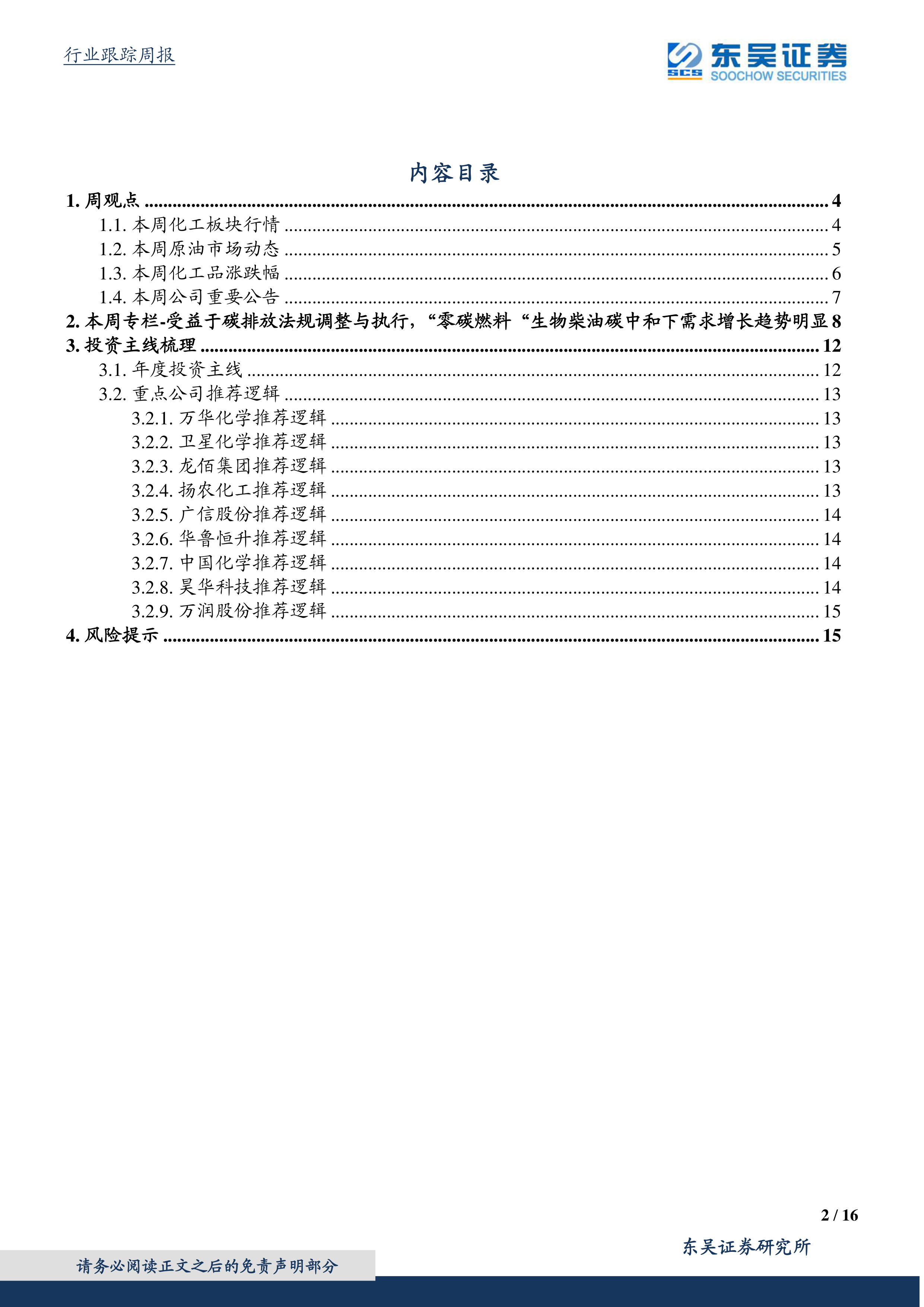

本周板块表现:本周(1月24日-1月28日,下同)市场综合指数宽幅下行,上证综指报收3,361.44,本周下跌4.57%,深证成指本周下跌5.00%,化工板块(申万)下跌3.26%。本周化工个股表现:本周化工板块随大市宽幅下行。仍有部分个股逆市上涨,涨幅居前的个股有保利联合、红星发展、华恒生物等。本周保利联合累计上涨32.94%,领涨化工板块,红星发展发布业绩预告2021归母净利润预计为21,000万元到30,000万元,本周累计上涨27.29%。华恒生物本周公告2021年限制性股票激励计划第一类限制性股票授予结果,累计上涨17.21%。

本周原油市场动态:地缘局势紧张叠加国际能源署上调石油需求预测,原油价格全面上涨。ICE布油报收87.89美元/桶(环比2.13%);WTI原油报收85.14美元/桶(环比1.57%)。重点化工品跟踪:本周我们关注的化学品中价格涨幅居前的有三氯乙烯(+25.19%)、苯乙烯(+8.51%)、丁二烯(+8.33%)、石脑油(+8.20%)、天然气(+6.95%)。本周三氯乙烯厂家低负荷生产,三氯乙烯价格宽幅上涨。本周苯乙烯原料端石油、纯苯价格上涨,部分苯乙烯装置停车,苯乙烯价格回涨。本周丁二烯成本面存在支撑,某厂装置故障停车,丁二烯价格持续上涨。本周石脑油下游炼厂开工率上升,成本受国际油价支撑,石脑油价格走势上行。本周国内天然气停工厂家增多,终端需求减少,天然气价格涨跌互现。

“零碳燃料”生物柴油碳中和下需求增长趋势明显:全球碳排放法规调整和执行叠加国内碳中和政策下,生物柴油产品以其同样燃烧效率下远低于化石燃料的二氧化碳排放能力,在全球市场上将呈现供不应求的局面,国内以卓越新能为代表的生物柴油企业积极扩产,以满足欧盟等海外市场以及国内能源市场逐渐增长的“零碳”“低碳”燃料需求。

化工投资主线:(1)周期成长股有望边际改善:自2020年Q2化工景气拐点向上,部分化工品价格涨至历史高位。随着供需错配走向平衡,叠加经济下行压力,传统化工周期股大幅回调。我们认为应当重点关注十四五有持续扩产能力的行业龙头,以量补价,特别是拥抱变化,寻找第二成长曲线的优质公司,中长期有望穿越周期。重点推荐:万华化学、华鲁恒升、卫星化学、中国化学、宝丰能源、磷酸铁锂产业链、纯碱产业链。(2)关注高端制造,高科技产业配套材料,包括生物合成、电子材料、可降解、尾气处理、碳纤维等。重点推荐:昊华科技、万润股份。(3)进入景气周期的农药产业链,重点推荐:扬农化工、广信股份。

风险提示:原油供给大幅波动;贸易战形势恶化;汇率大幅波动的风险。

中心思想

化工行业面临多重机遇与挑战

本周化工行业在市场综合指数宽幅下行背景下,整体表现承压,但部分细分领域及个股逆势上涨,显示出结构性投资机会。原油市场受地缘政治紧张及需求预测上调影响,价格全面上涨,带动部分化工品价格上行。

碳中和背景下生物柴油需求显著增长

报告特别强调,“零碳燃料”生物柴油在全球碳排放法规调整和国内碳中和政策推动下,需求增长趋势明显。其环保特性使其在全球市场呈现供不应求的局面,国内企业正积极扩产以满足国内外日益增长的“零碳”“低碳”燃料需求,预示着该领域巨大的发展潜力。

主要内容

周观点:市场动态与化工品表现

本周化工板块行情回顾

本周(1月24日-1月28日)市场综合指数宽幅下行,上证综指报收3,361.44点,下跌4.57%;深证成指下跌5.00%。化工板块(申万)整体下跌3.26%,表现弱于大盘。尽管如此,仍有部分化工个股逆市上涨,其中保利联合累计上涨32.94%,领涨化工板块,主要受益于其电子雷管产能。红星发展发布2021年归母净利润预计扭亏为盈的业绩预告,本周累计上涨27.29%。华恒生物因2021年限制性股票激励计划授予结果公告,累计上涨17.21%。跌幅居前的个股包括同益股份(-23.87%),因预计2021年归母净利润亏损2,000万元~2,700万元;*ST明科(-22.50%)则面临退市风险。

原油市场与重点化工品价格变动

本周原油价格全面上涨,ICE布油报收87.89美元/桶(环比上涨2.13%),WTI原油报收85.14美元/桶(环比上涨1.57%)。上涨主要受地缘局势紧张、国际能源署上调石油需求预测、美国原油库存下跌以及伊拉克输油管道火灾等因素影响。高盛已将2022年第三、第四季度布伦特原油现货价格预测上调至100美元/桶,2022年全年预期上调至96美元/桶,2023年上调至105美元/桶。

重点化工品方面,价格涨幅居前的有三氯乙烯(+25.19%)、苯乙烯(+8.51%)、丁二烯(+8.33%)、石脑油(+8.20%)和天然气(+6.95%),主要原因包括厂家低负荷生产导致供应紧张、原料价格上涨、装置故障停车以及下游需求好转等。价格跌幅居前的有甘氨酸(-14.56%)、维生素K3(-8.97%)、赖氨酸(-6.15%)、丙烯(-5.26%)和环氧氯丙烷(-4.66%),主要受下游需求疲软、厂商库存积压以及行业开工率下滑等因素影响。

本周公司重要公告概览

本周多家化工企业发布重要公告。金发科技拟对金奥保理50%股权计提减值准备0.50亿元至6.05亿元。日科化学拟投资2,880万元与合作方成立合资公司建设锂电池电解液项目,并设立全资子公司山东日科环保材料有限公司,同时向启恒新材料增资1.5亿元。兄弟科技控股股东钱志明先生质押股份3,000万股。广信股份多位董事、监事及董事长计划减持股份。万润股份控股股东鲁银投资减持股份698万股。海翔药业拟增资2,000万元取得江西碧林34%股权。万华化学宁波MDI一期和二期装置停产检修结束,恢复正常生产。晶瑞电材完成向特定对象发行股票581万股。恒力石化下属公司拟投资400,136万元建设年产260万吨高性能聚酯工程,并拟投资1,998,826万元建设160万吨/年高性能树脂及新材料项目。亚钾国际因拟发行股份及支付现金购买北京农钾资源科技有限公司56%股权而停牌。华鲁恒升发布股权激励计划,拟授予1,320万股限制性股票。东方盛虹通过发行股份及支付现金方式购买斯尔邦100%股权,并募集配套资金,新增股份1,111,528,326股已上市。

专栏:“零碳燃料”生物柴油需求增长趋势明显

生物柴油的环保价值与全球推广

生物柴油作为一种以动植物油脂为主要原料的液体可再生燃料,具有高十六烷值、低硫、无芳烃等特点,其热值与石化柴油相当。与传统石化柴油相比,以餐饮废弃油脂和食品加工业废弃油脂为原料的生物柴油可减少约80%的温室气体排放,对于实现碳排放达峰和碳中和具有重要意义。

生物柴油分为第一代(脂肪酸甲酯)和第二代(加氢法生物柴油)。第一代生物柴油通过酯化反应制得,而第二代生物柴油通过加氢工艺脱氧脱碳,其组成和结构与石化柴油完全相同,性能更优。原料方面,生物柴油可来源于植物油(如大豆、菜籽油)、动物油脂(如牛脂、猪油)以及废弃或再循环的油(如餐饮废油、地沟油)。废弃油脂作为原料具有储量大、解决废油污染问题的优点,但杂质较多,预处理工艺复杂。

欧洲、巴西、阿根廷、美国、印度尼西亚等是全球生物柴油的主要推广国家和地区。2019年欧盟生物柴油消费量约为1800万吨,北美地区约为800万吨。各国通过可再生能源指令和强制掺混比例等政策推动生物柴油的使用,例如巴西计划到2023年将生物柴油掺混比例提高到15%。

中国生物柴油市场现状与发展

中国国内油脂供应不足,生物柴油生产主要以餐饮废弃油脂为主的“地沟油”和油脂工业的油脚为原料,主要采用第二代生物柴油技术。截至目前,中国主要生物柴油生产企业合计产能达到241万吨/年。在碳中和政策下,国内生物柴油需求稳定增加。卓越新能等国内企业正积极扩产,例如卓越新能拟投资10.5亿元建设20万吨生物柴油和生物基增塑剂项目。

受益于全球碳排放法规的调整和执行,生物柴油因其“零碳”特性在国际市场上将形成供不应求的局面。从国内企业出口情况来看,生物柴油出口数量呈现周期性上涨,出口均价持续上升,需求向好趋势更加明显。

投资主线梳理:周期成长与高端制造

年度投资主线展望

2020年以来,随着国内疫情防控取得良好成效和经济活动恢复,化工品需求持续回暖,叠加海外需求恢复与供给不足的矛盾,中国化工品价格指数(CCPI)从2020年8月1日的3482点提升至2020年12月31日的4132点,涨幅达18.7%。

周期主线: 随着全球新冠疫苗的普及和经济复苏成为主基调,顺周期化工品的盈利能力有望持续修复。报告建议重点关注“十四五”期间有持续扩产能力的行业龙头,通过“以量补价”策略,寻找第二成长曲线的优质公司,以期中长期穿越周期。推荐公司包括万华化学、华鲁恒升、卫星化学、中国化学、宝丰能源、磷酸铁锂产业链和纯碱产业链相关企业。

成长主线: 关注高端制造和高科技产业配套材料领域。在中美贸易关系背景下,中国高科技产业的技术应用创新和国产化替代是长期发展路径。化工行业中,配套芯片等产业的电子化学品国产化率提升值得期待。此外,受政策影响(如“禁塑令”下的可降解塑料、国六排放标准下的汽车尾气处理、抗震管理条例下的减隔震市场),部分细分市场空间有望短期内大幅增加,为早期进入市场的行业龙头带来快速发展机会。推荐公司包括昊华科技、万润股份。同时,进入景气周期的农药产业链也值得关注,推荐扬农化工、广信股份。

重点公司推荐逻辑

- 万华化学: 全球最大的MDI供应商,MDI需求大、对手少、赛道优。公司积极布局石化及新材料两大板块,100万吨/年乙烯项目有望2021年底建成,大石化产业链基本齐备;新材料板块开辟眉山基地,一期25万吨/年高性能改性树脂项目已开工,二期锂电池三元材料和生物降解聚酯项目进入环评阶段,多元化布局逐步完善。

- 卫星化学: C2+C3双龙头,成长空间大。公司通过PDH实现C3全产业链布局,平湖基地新增丙烯酸和丙烯酸酯项目已试生产,巩固其在丙烯酸及酯领域的龙头地位。250万吨乙烷裂解制乙烯项目一期已成功开车,二期125万吨乙烯产业链项目计划2022年下半年投产,业绩将实现高增长。

- 龙佰集团: 国内氯化法钛白粉龙头,产业链一体化完备。公司氯化法钛白粉产能36万吨/年,硫酸法54万吨/年,合计产能全球第三、国内第一,其中氯化法占比达74%。随着国内需求复苏,钛白粉顺周期涨价,价格每涨1000元/吨,公司利润增加6亿元,业绩弹性大。

- 扬农化工: 优质农药龙头。优嘉系列项目有望助力公司成为世界级原药生产基地,先正达辅助品类优选促进公司稳增长。优嘉四期项目包括8,510吨/年杀虫剂、6,000吨/年除草剂、6,000吨/年杀菌剂和500吨/年增效剂项目。两化合并后,公司由先正达集团控股,协同效应值得期待。

- 广信股份: 细分农药龙头,构建以光气为核心的一体化产业链。公司拥有多菌灵、甲基硫菌灵、敌草隆、草甘膦、噁唑菌酮等主要农药产品产能61,000吨/年。多个在建或储备项目,如对(邻)硝基氯化苯、离子膜烧碱、茚虫威、噁唑菌酮、氯虫苯甲酰胺等,叠加产业链一体化成本优势,为未来业绩增长提供动力。

- 华鲁恒升: 顺周期兼具成长性的煤化工龙头。公司具备低成本煤气化平台和氨醇有效动态切换生产能力,主要产品有机胺、己二酸、醋酸在2020年第四季度价格大幅上涨。公司战略清晰,布局准确,持续转型升级发力化工新材料,“十四五”期间多个项目促成长,开辟第二增长曲线。

- 中国化学: 化学工程建设领域龙头,研发及工程实力雄厚。公司坚持科技创新,POE、尼龙12、炭黑循环利用、环保催化剂等小试项目取得成果。布局三大新材料项目:尼龙新材料、硅基气凝胶复合材料、10万吨/年PBAT项目,未来将成为有力增长点。

- 昊华科技: 化工领域科技股。长期来看,PTFE受益于5G建设带动覆铜板需求增加,电子特气受益于半导体和面板产能向大陆转移,市场空间较大。军工配套业务(航空轮胎、密封件、有机玻璃、化学推进剂、涂料等)技术壁垒高、客户依赖度高。短期内,曙光院、沈阳院具备隔离服生产能力,对疫情防控有实质性作用。

- 万润股份: 全球沸石业务龙头。公司拥有先进有机合成及提纯技术,打造显示材料、环保材料、大健康三大产业,在沸石、显示材料等领域具有显著领先优势。合成技术是核心竞争力,拥有超过6000种化合物生产技术。目前积极布局聚酰亚胺材料、光刻胶材料、锂电池电解液添加剂等多个领域,未来发展前景广阔。

风险提示

报告提示了多项潜在风险,包括原油供给大幅波动(受中东局势不确定性影响)、贸易战形势恶化(中美双方互加关税增加贸易壁垒,提升出口贸易压力)、汇率大幅波动的风险(人民币兑美元汇率波动对外汇管理带来考验),以及下游需求回落的风险(全球避险情绪上升导致周期性行业需求疲软)。

总结

本报告深入分析了2022年1月第四周化工行业的市场表现、原油及化工品价格动态,并重点探讨了在碳中和背景下生物柴油的显著增长趋势。尽管化工板块整体随大市下行,但部分个股因业绩预告、股权激励或特定产能优势实现逆势上涨。原油价格受地缘政治和需求预测影响全面走高,带动部分化工品价格上扬。报告强调了生物柴油作为“零碳燃料”的巨大市场潜力,指出全球碳排放法规和国内碳中和政策正驱动其需求激增,国内企业正积极扩产以抓住这一机遇。在投资主线上,报告建议关注经济复苏下的周期成长股以及高科技产业配套材料、生物合成、可降解材料等细分成长赛道,并详细阐述了万华化学、卫星化学等九家重点推荐公司的投资逻辑。同时,报告也提示了原油供给、贸易战、汇率波动及下游需求回落等潜在风险。

-

医药生物行业跟踪周报:2026版基药目录调整在即,利好拟纳入目录的中药标的

-

医药生物行业跟踪周报:FDA创新药审评政策再松绑,利好创新药板块

-

泰格医药:临床CRO龙头,扬帆启航新征程

-

医药生物行业跟踪周报:分子胶海外风起,国内管线蓄势破局

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送