-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

化工行业:石油石化三季报整体优异,油田服务景气提升

化工行业:石油石化三季报整体优异,油田服务景气提升

-

下载次数:

1607 次

-

发布机构:

华福证券有限责任公司

-

发布日期:

2022-11-07

-

页数:

21页

投资要点:

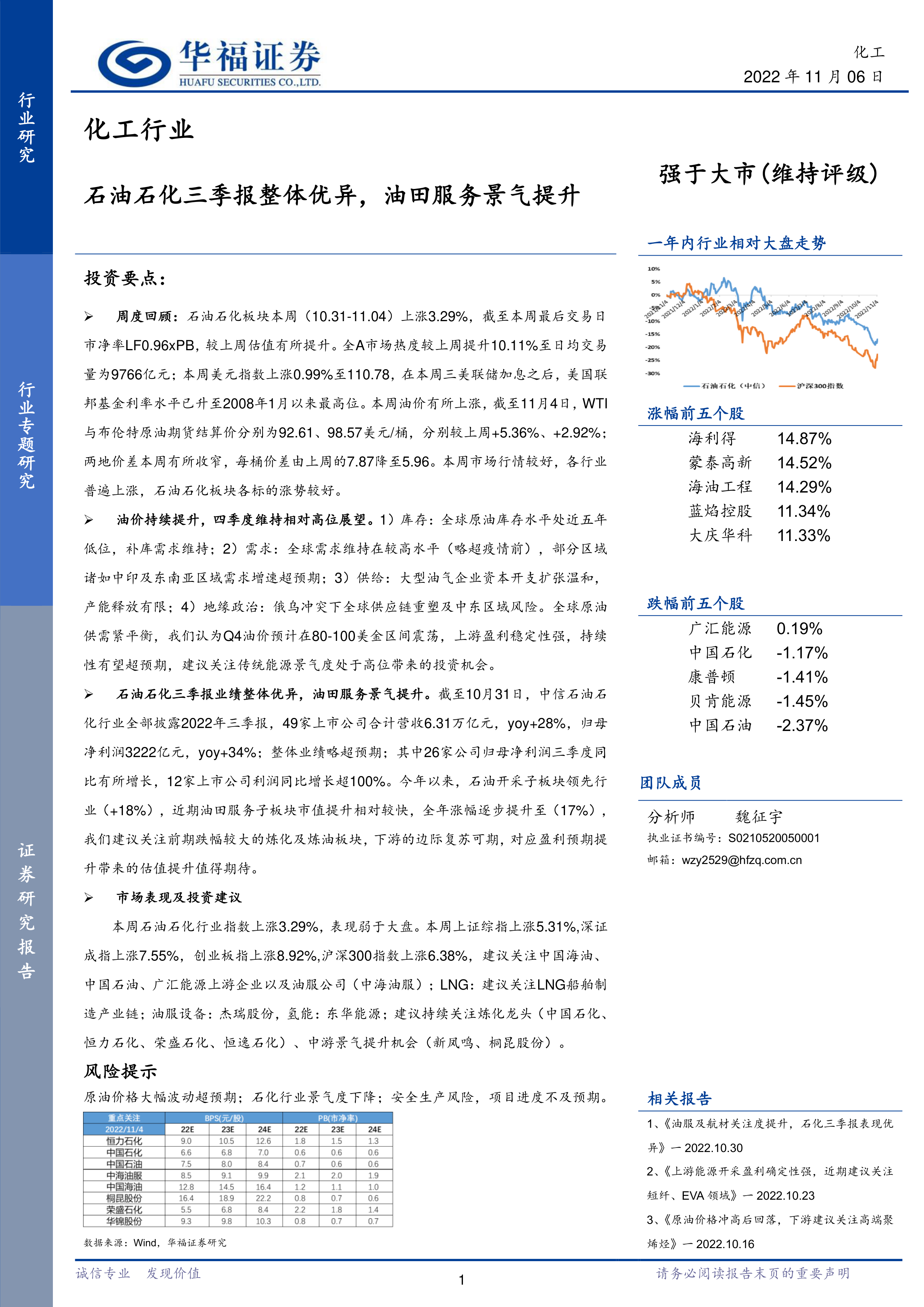

周度回顾: 石油石化板块本周(10.31-11.04) 上涨3.29%,截至本周最后交易日市净率LF0.96xPB,较上周估值有所提升。全A市场热度较上周提升10.11%至日均交易量为9766亿元; 本周美元指数上涨0.99%至110.78, 在本周三美联储加息之后,美国联邦基金利率水平已升至2008年1月以来最高位。 本周油价有所上涨,截至11月4日, WTI与布伦特原油期货结算价分别为92.61、 98.57美元/桶,分别较上周+5.36%、 +2.92%;两地价差本周有所收窄,每桶价差由上周的7.87降至5.96。 本周市场行情较好,各行业普遍上涨,石油石化板块各标的涨势较好。

油价持续提升,四季度维持相对高位展望。 1) 库存:全球原油库存水平处近五年低位,补库需求维持; 2)需求:全球需求维持在较高水平(略超疫情前),部分区域诸如中印及东南亚区域需求增速超预期; 3)供给:大型油气企业资本开支扩张温和,产能释放有限; 4)地缘政治:俄乌冲突下全球供应链重塑及中东区域风险。 全球原油供需紧平衡,我们认为Q4油价预计在80-100美金区间震荡,上游盈利稳定性强,持续性有望超预期,建议关注传统能源景气度处于高位带来的投资机会。

石油石化三季报业绩整体优异,油田服务景气提升。 截至10月31日, 中信石油石化行业全部披露2022年三季报, 49家上市公司合计营收6.31万亿元, yoy+28%,归母净利润3222亿元, yoy+34%;整体业绩略超预期;其中26家公司归母净利润三季度同比有所增长, 12家上市公司利润同比增长超100%。今年以来,石油开采子板块领先行业(+18%),近期油田服务子板块市值提升相对较快,全年涨幅逐步提升至(17%),我们建议关注前期跌幅较大的炼化及炼油板块,下游的边际复苏可期,对应盈利预期提升带来的估值提升值得期待。

市场表现及投资建议

本周石油石化行业指数上涨3.29%,表现弱于大盘。本周上证综指上涨5.31%,深证成指上涨7.55%,创业板指上涨8.92%,沪深300指数上涨6.38%, 建议关注中国海油、中国石油、广汇能源上游企业以及油服公司(中海油服) ; LNG:建议关注LNG船舶制造产业链;油服设备:杰瑞股份,氢能:东华能源;建议持续关注炼化龙头(中国石化、恒力石化、 荣盛石化、 恒逸石化)、中游景气提升机会(新凤鸣、桐昆股份) 。

风险提示

原油价格大幅波动超预期;石化行业景气度下降; 安全生产风险, 项目进度不及预期

中心思想

行业景气度与盈利韧性

2022年第三季度及本周,石油石化行业展现出整体优异的业绩和较强的盈利韧性。尽管面临全球宏观经济不确定性和美联储持续加息的压力,但全球原油供需紧平衡的态态势支撑油价维持相对高位,为上游能源开采和油田服务子板块提供了稳定的盈利基础和显著的增长动力。本周石油石化板块市净率(PB)为0.96x,估值处于历史相对低位,显示出潜在的投资价值。

结构性机遇与估值修复

报告指出,当前石油石化板块估值偏低,中长期存在估值修复空间。在产业链利润向上游资源品集中的同时,随着油价中枢的可能下移和下游需求的边际复苏,炼化及高端聚烯烃等中下游细分赛道有望迎来盈利改善和投资机会。此外,国家“双碳”政策的推进和原料用能不纳入能源消费总量控制等措施,也为行业结构调整和可持续发展提供了政策支持,有望催生新的增长点。

主要内容

市场表现与估值分析

行业板块表现与个股动态

本周(10月31日至11月4日),石油石化行业指数整体上涨3.29%,但表现弱于同期大盘。具体来看,上证综指上涨5.31%,深证成指上涨7.55%,创业板指上涨8.92%,沪深300指数上涨6.38%。在所有中信行业板块中,消费者服务、汽车、食品饮料板块领跑市场,而石油石化板块位居中下游。

从石油石化子板块的周度表现来看,其他石化(主要是民营大炼化)子板块表现最佳,上涨6.76%;其次是工程服务子板块,上涨6.39%;油品销售及仓储子板块上涨4.92%,油田服务子板块上涨4.89%。相比之下,石油开采子板块微跌0.04%,炼油子板块下跌0.15%,表现稍逊。然而,

-

2024年报点评:业绩增长稳健,创新业务持续快速增长

-

发布25年股权激励草案,夯实成长确定性

-

2024年年报业绩点评:大鹏体培牛黄持续增长,渠道库存管理下有望焕发新机

-

2024年年报业绩点评:分红持续走高,AD同补深挖中大童市场

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送