-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

化工行业:美国释放战略石油储备,美油与布油价差走阔

化工行业:美国释放战略石油储备,美油与布油价差走阔

-

下载次数:

2274 次

-

发布机构:

华福证券股份有限公司

-

发布日期:

2022-08-01

-

页数:

16页

投资要点:

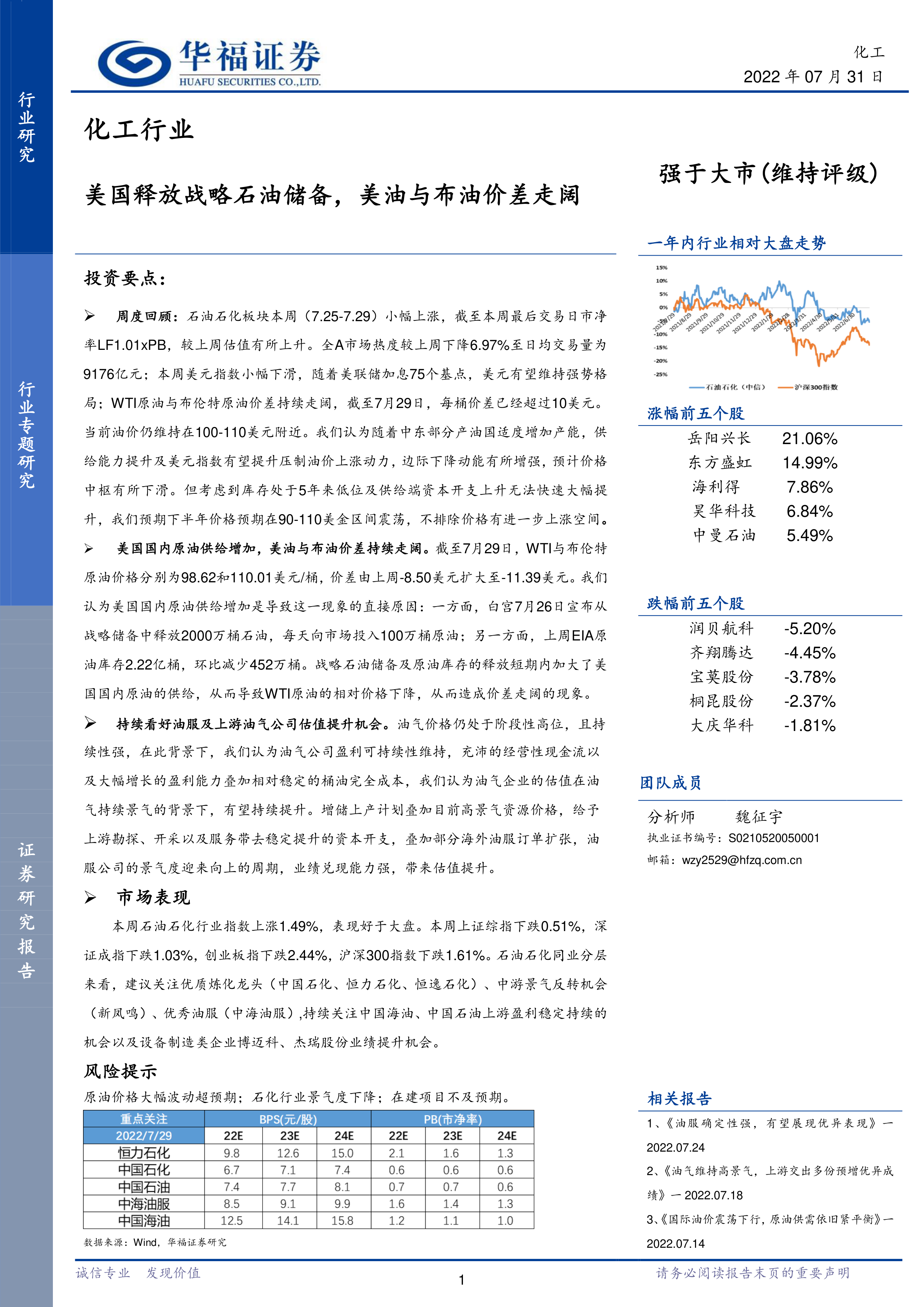

周度回顾:石油石化板块本周(7.25-7.29)小幅上涨,截至本周最后交易日市净率LF1.01xPB,较上周估值有所上升。全A市场热度较上周下降6.97%至日均交易量为9176亿元;本周美元指数小幅下滑,随着美联储加息75个基点,美元有望维持强势格局;WTI原油与布伦特原油价差持续走阔,截至7月29日,每桶价差已经超过10美元。当前油价仍维持在100-110美元附近。我们认为随着中东部分产油国适度增加产能,供给能力提升及美元指数有望提升压制油价上涨动力,边际下降动能有所增强,预计价格中枢有所下滑。但考虑到库存处于5年来低位及供给端资本开支上升无法快速大幅提升,我们预期下半年价格预期在90-110美金区间震荡,不排除价格有进一步上涨空间。

美国国内原油供给增加,美油与布油价差持续走阔。截至7月29日,WTI与布伦特原油价格分别为98.62和110.01美元/桶,价差由上周-8.50美元扩大至-11.39美元。我们认为美国国内原油供给增加是导致这一现象的直接原因:一方面,白宫7月26日宣布从战略储备中释放2000万桶石油,每天向市场投入100万桶原油;另一方面,上周EIA原油库存2.22亿桶,环比减少452万桶。战略石油储备及原油库存的释放短期内加大了美国国内原油的供给,从而导致WTI原油的相对价格下降,从而造成价差走阔的现象。

持续看好油服及上游油气公司估值提升机会。油气价格仍处于阶段性高位,且持续性强,在此背景下,我们认为油气公司盈利可持续性维持,充沛的经营性现金流以及大幅增长的盈利能力叠加相对稳定的桶油完全成本,我们认为油气企业的估值在油气持续景气的背景下,有望持续提升。增储上产计划叠加目前高景气资源价格,给予上游勘探、开采以及服务带去稳定提升的资本开支,叠加部分海外油服订单扩张,油服公司的景气度迎来向上的周期,业绩兑现能力强,带来估值提升。

市场表现

本周石油石化行业指数上涨1.49%,表现好于大盘。本周上证综指下跌0.51%,深证成指下跌1.03%,创业板指下跌2.44%,沪深300指数下跌1.61%。石油石化同业分层来看,建议关注优质炼化龙头(中国石化、恒力石化、恒逸石化)、中游景气反转机会(新凤鸣)、优秀油服(中海油服),持续关注中国海油、中国石油上游盈利稳定持续的机会以及设备制造类企业博迈科、杰瑞股份业绩提升机会。

风险提示

原油价格大幅波动超预期;石化行业景气度下降;在建项目不及预期。

中心思想

本报告的核心观点是:尽管美国释放战略石油储备导致美油与布油价差走阔,但考虑到原油库存处于5年来低位以及供给端资本开支上升无法快速大幅提升,预计下半年原油价格将在90-110美元/桶区间震荡,不排除进一步上涨空间。持续看好油服及上游油气公司估值提升机会。

油价走势预测:震荡上行

本报告预测下半年原油价格将在90-110美元/桶区间震荡,主要基于以下两点:一是美国释放战略石油储备短期内增加了美国国内原油供给,导致WTI原油价格相对下降,与布伦特原油价差扩大;二是当前原油库存处于5年来低位,供给端资本开支的增加也无法快速大幅提升供给,因此油价下跌空间有限,仍存在进一步上涨的可能性。

投资建议:关注上游油气及油服公司

报告建议持续关注优质炼化龙头(中国石化、恒力石化、恒逸石化)、中游景气反转机会(新凤鸣)、优秀油服(中海油服),以及中国海油、中国石油上游盈利稳定持续的机会以及设备制造类企业博迈科、杰瑞股份业绩提升机会。 这主要基于油气价格仍处于阶段性高位且持续性强,油气公司盈利可持续性维持,充沛的经营性现金流以及大幅增长的盈利能力叠加相对稳定的桶油完全成本,使得油气企业的估值有望持续提升。

主要内容

一、市场表现

1.1 行业板块本周市场表现

本周石油石化行业指数上涨1.49%,表现好于大盘(上证综指下跌0.51%,深证成指下跌1.03%,创业板指下跌2.44%,沪深300指数下跌1.61%)。中信石油石化板块各子板块普遍上涨,工程服务板块涨幅最大(3.19%)。

1.2 行业个股本周市场表现

本周涨幅前五的个股为:岳阳兴长(21.06%)、东方盛虹(14.99%)、海利得(7.86%)、昊华科技(6.84%)、中曼石油(5.49%)。跌幅前五的个股为:润贝航科(-5.20%)、齐翔腾达(-4.45%)、宝莫股份(-3.78%)、桐昆股份(-2.37%)、大庆华科(-1.81%)。

1.3 行业估值分析

本周石油石化板块动态PB有所上升,约为1.01倍,估值较低,处于历史相对低位。

二、行业数据跟踪

2.1 宏观数据跟踪

本周美元指数小幅下滑,但美联储加息75个基点后,美元有望维持强势格局。WTI与布伦特原油价格均小幅上涨,但价差持续走阔,主要由于美国释放战略石油储备及原油库存增加。INE原油期货价格大幅上涨,成交额也显著提升。美国EIA数据显示原油库存下降,但仍处于近五年低位。中国进口原油量环比下降,但单价上涨。

2.2 产业链价格指数及价差变化跟踪

本周油气产品价格小幅上涨,烯烃价格回落,芳烃价格稳中有升。石脑油制烯烃相关价差收窄,利润集中在上游。聚酯产业链中,PX价差回落,下游景气度主要集中在瓶片和短纤领域。

三、行业动态

本节详细描述了多条与石油石化行业相关的新闻,包括国内成品油价格下调、国家能源局油气形势分析会议、我国海上页岩油勘探取得重大突破、美联储加息、美国释放战略石油储备以及欧洲能源价格和天然气用量削减等信息。

四、公司公告

本节简要概述了多家上市公司发布的公告,包括沈阳化工、石化油服、中国石化、博迈科和东方盛虹等公司的公告内容,涉及项目关停、子公司注销、合作协议签署、半年度报告以及员工持股计划等方面。

五、风险提示

本报告列出了原油价格大幅波动、石化行业景气度下降以及在建项目不及预期等风险因素。

总结

本报告通过对石油石化行业近期市场表现、行业数据、行业动态及公司公告的分析,得出下半年原油价格将在90-110美元/桶区间震荡的结论,并建议投资者关注上游油气及油服公司的投资机会。 报告同时指出了潜在的风险因素,提醒投资者谨慎投资。 美国释放战略石油储备对油价的影响是短期性的,长期来看,全球原油供需关系仍然紧张,这将支撑油价维持相对高位。 此外,中国能源政策的调整和国内经济复苏的进程,也将对石油石化行业未来的发展产生重要影响。

-

23年累计并网光伏同比+355.8%,单Q4归母净利润环比增加27.47%

-

化工行业:原油价格稳步回升,需求恢复值得期待

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 2025年中国可穿戴医疗设备行业市场研究报告

- 2025年中国母婴医疗服务行业市场研究报告

- 医药日报:Enliven在研新药ELVN-001一期临床成功

- 基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

- 基础化工行业周报:原油、丁二烯价格上涨,关注电子特气

- 化工行业报告:化工板块维持景气度,锰酸锂、电解液(磷酸铁锂)、碳酸锂、二乙二醇、NCM等产品涨幅居前

- 化工行业研究:丁二烯、丙烯腈等涨幅居前,建议关注进口替代、纯内需、高股息等方向

- 中国成人癌痛治疗药物行业调研简报|2025/10:国产新药迈入临床,癌痛治疗开辟新路径

- 医疗器械行业快评报告:八部门印发《“人工智能+制造”专项行动实施意见》,加快脑机接口产业化商业化进程

- 数字经济双周报(2026年第1期):前瞻布局未来产业:脑机接口量产与商业化提速

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送