-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药生物行业周报:政策支持,中药行业有望实现高质量发展

医药生物行业周报:政策支持,中药行业有望实现高质量发展

-

下载次数:

2392 次

-

发布机构:

平安证券股份有限公司

-

发布日期:

2022-01-17

-

页数:

7页

行业观点:政策支持,中药行业有望实现高质量发展。国家药监局印发关于公开征求《基于“三结合”注册审评证据体系下的沟通交流技术指导原则》意见的通知。指导原则在《药品注册管理办法》《药物研发与技术审评沟通交流管理办法》基础上,明确了在“三结合”审评证据体系下研发的中药新药,不同注册分类临床方面沟通交流的关键节点、会议资料要求以及关注点,不涉及具体的审评技术要求。本指导原则适用于在“三结合”审评证据体系研发的中药复方制剂提出临床专业沟通交流申请。指导原则的发布,进一步明确了中药新药审批的流程,将推动中药行业的高质量发展。

投资策略:主线一:创新产业链,包括创新药(械)和CXO。CDE新政加速国内创新“新生态”进化,行业面临“再分化”,关注具备临床导向创新能力及license-out能力的公司,建议关注:恒瑞医药、百济神州、信达生物、康宁杰瑞、微芯生物。CXO方面,维持高景气度,结合估值以及政策、资金因素,我们更倾向于CDMO和大分子CXO赛道,建议关注:凯莱英、博腾股份、药石科技。主线二:产品出海。海外市场是巨大的增量市场,制剂出口有较高门槛,医疗器械出海也成为行业新的增长驱动力。建议关注:健友股份、普利制药、迈瑞医疗等。主线三:消费型医疗。随着人均可支配收入增长,消费型医疗需求不断提升。同时,消费型医疗均为自费产品,有自主定价权,免疫控费政策。建议关注:通策医疗、爱尔眼科、正海生物等。主线四:中药板块此前长期处于调整阶段,整体估值较低。板块中业绩增长稳健的企业性价比高,布局优势凸显。且中药产品出口少,内循环属性明显,因此不会受到国外对华政策的干扰。一些中药产品更加偏向于保健品,消费属性更强,可对标部分食品企业。在此前提下,我们认为,调整充分、估值较低的标的值得重点关注。这其中,免疫医保控费政策的OTC药品占比更大、产品有较好的提价空间且中药注射剂占比更小的企业有更大的弹性,建议关注:羚锐制药、昆药集团等。在上述三条主线外,还存在一些其他高景气、高壁垒的赛道:包括特色原料药与核医学等。建议关注:司太立、富祥药业、天宇股份、东诚药业、远大医药。

行业要闻荟萃:1)上海市卫健委印发《非中医类别执业医师开展中医诊疗活动执业管理办法》;2)华东医药宣布与盛诺基就淫羊藿素软胶囊在中国大陆市场推广达成战略合作;3)贝达药业伏罗尼布片(CM082)上市申请获受理;4)石药集团的米托蒽醌纳米药物获准上市。

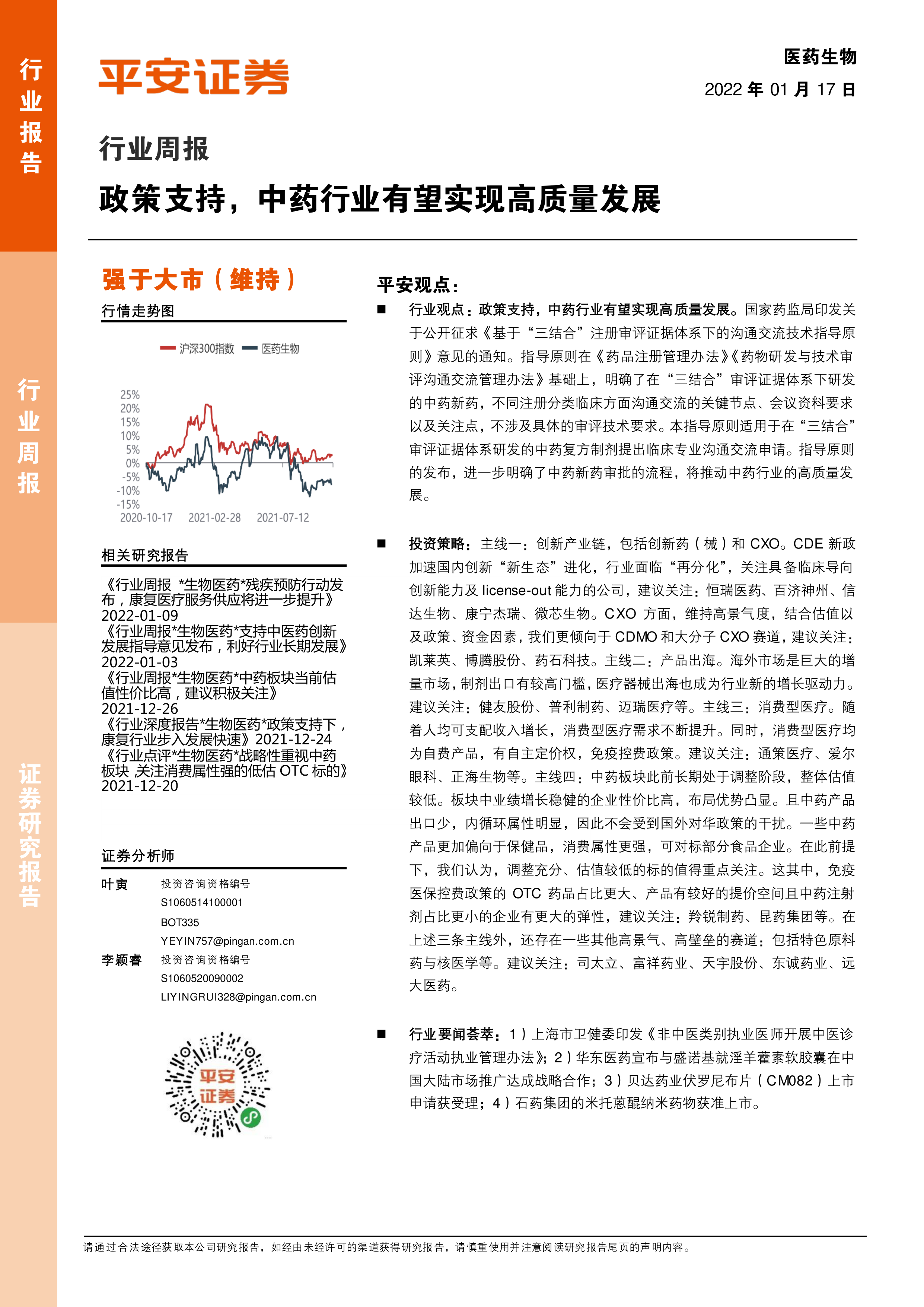

行情回顾:上周A股医药板块上涨2.41%,同期沪深300指数下跌1.98%,医药行业在28个行业中排名第1位。上周H股医药板块上涨7.07%,同期恒生综指上涨3.83%,医药行业在11个行业中排名第1位。

风险提示:1)政策风险:医保控费、药品降价等政策对行业负面影响较大;2)研发风险:医药研发投入大、难度高,存在研发失败或进度慢的可能;3)公司风险:公司经营情况不达预期。

中心思想

本报告的核心观点是:政策利好推动中药行业高质量发展,A股和H股医药板块均表现强劲。报告建议关注四个投资主线:创新产业链(创新药械和CXO)、产品出海、消费型医疗和中药板块。 具体而言,报告认为中药行业在政策支持下有望实现高质量发展,并推荐了一些具有投资价值的个股。

中药行业发展前景向好

国家药监局发布的《基于“三结合”注册审评证据体系下的沟通交流技术指导原则》进一步明确了中药新药审批流程,这将有效推动中药行业高质量发展。 此外,上海市卫健委印发的《非中医类别执业医师开展中医诊疗活动执业管理办法》也为中药需求释放创造了有利条件。

投资策略的多元化布局

报告建议投资者关注四个投资主线,以实现多元化布局,降低投资风险,并获得更高的投资回报。

主要内容

行业观点及投资策略

报告认为,政策支持下中药行业有望实现高质量发展。国家药监局发布的指导原则明确了中药新药审批流程,将促进行业发展。 投资策略方面,报告提出四大主线:

主线一:创新产业链 关注具备临床导向创新能力及license-out能力的创新药(械)公司(恒瑞医药、百济神州、信达生物、康宁杰瑞、微芯生物)和高景气度的CDMO和大分子CXO赛道公司(凯莱英、博腾股份、药石科技)。

主线二:产品出海 关注制剂出口和医疗器械出海的企业(健友股份、普利制药、迈瑞医疗)。

主线三:消费型医疗 关注随着人均可支配收入增长而需求提升的消费型医疗企业(通策医疗、爱尔眼科、正海生物)。

主线四:中药板块 关注估值较低、业绩增长稳健、且受国外政策干扰较小的中药企业,特别是OTC药品占比大、产品有较好提价空间且中药注射剂占比更小的企业(羚锐制药、昆药集团)。 此外,还建议关注特色原料药与核医学赛道的企业(司太立、富祥药业、天宇股份、东诚药业、远大医药)。

行业要闻荟萃

报告总结了近期医药行业的重要新闻事件:

上海市卫健委发布《非中医类别执业医师开展中医诊疗活动执业管理办法》: 促进中西医结合,利好中药行业发展。

华东医药与盛诺基就淫羊藿素软胶囊达成战略合作: 淫羊藿素软胶囊获批上市,用于治疗肝细胞癌,具有显著疗效。

贝达药业伏罗尼布片上市申请获受理: 伏罗尼布片用于治疗晚期肾细胞癌,临床研究数据显示疗效显著。

石药集团米托蒽醌纳米药物获准上市: 该产品为全球首个上市的米托蒽醌纳米药物,用于治疗复发或难治的外周T细胞淋巴瘤,疗效显著。

A股及H股医药板块行情回顾

报告分析了A股和H股医药板块上周的行情表现:

A股: 上涨2.41%,跑赢沪深300指数(下跌1.98%),排名28个行业中的第1位。医疗器械涨幅最大(7.71%),医药商业涨幅最小(0.14%)。截至1月14日,医药板块估值为33.09倍(TTM),估值溢价率为46.43%,低于历史均值。

H股: 上涨7.07%,跑赢恒生综指(上涨3.83%),排名11个行业中的第1位。香港生物科技涨幅最大(11.68%),香港医疗保健提供商与服务涨幅最小(1.17%)。截至1月14日,医药板块估值为21.27倍(TTM),估值溢价率为139.37%,低于历史均值。

总结

本报告基于对近期政策、市场行情和行业新闻的分析,认为中药行业发展前景向好,并建议投资者关注创新产业链、产品出海、消费型医疗和中药板块四大投资主线。 报告还提供了具体的投资建议,列举了一系列值得关注的上市公司。 然而,投资者需注意报告中提到的政策风险、研发风险和公司风险,并谨慎进行投资决策。 本报告仅供参考,不构成投资建议。

-

GLP-1药物未来方向标:减脂增肌、口服剂型、超长效制剂赛道掘金

-

医疗设备招投标数据跟踪:设备更新不断深化,县域医共体持续发力

-

医疗设备招投标数据跟踪:招投标持续恢复,国产替代趋势显著

-

生物医药行业:国产新药闪耀ASCO 2025,关注相关企业投资机遇

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 化工行业周报:国际油价上涨,分散染料、维生素E价格上涨

- 基础化工行业研究:多产品涨价,继续看好大化工板块投资机会

- 氟化工行业周报:三代制冷剂价格淡季坚挺,新一轮价格上涨或在酝酿;巨化股份、昊华科技等发布2025业绩预增公告

- 医药行业周报:技术加持稳定原料药出口竞争力

- 医药行业周报:创新药BD预期落地,建议关注低位创新药、脑机接口、AI医疗

- 医药健康行业研究:2月将迎来海外CXO龙头密集披露窗口期,行业景气度迎关键验证

- 化工新材料行业可转债双周报:联瑞转债上市,兴发转债提前赎回

- 基础化工周报:工厂挺价意愿强,固体蛋氨酸价格回升

- 医药日报:Summit在研双抗Ivonescimab上市申请获FDA受理

- CXO行业系列专题报告(3):小核酸突围,大服务赋能

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送