-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

化工行业深度报告:合成生物学——属于未来的生产方式

化工行业深度报告:合成生物学——属于未来的生产方式

-

下载次数:

78 次

-

发布机构:

华安证券股份有限公司

-

发布日期:

2021-06-24

-

页数:

103页

主要观点:

未来的天工开物:合成生物学

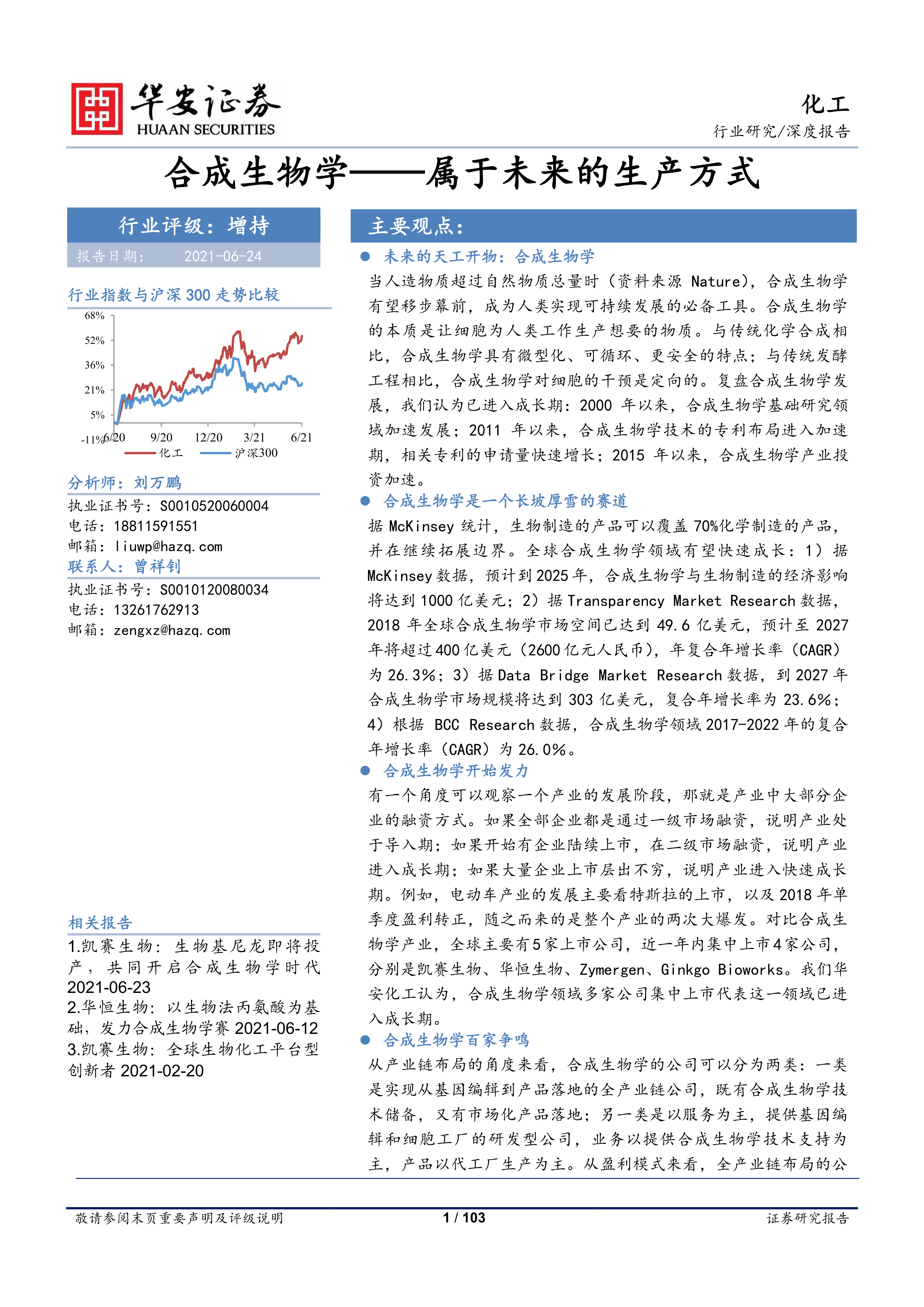

当人造物质超过自然物质总量时(资料来源 Nature),合成生物学有望移步幕前,成为人类实现可持续发展的必备工具。合成生物学的本质是让细胞为人类工作生产想要的物质。与传统化学合成相比,合成生物学具有微型化、可循环、更安全的特点;与传统发酵工程相比, 合成生物学对细胞的干预是定向的。复盘合成生物学发展,我们认为已进入成长期: 2000 年以来,合成生物学基础研究领域加速发展; 2011 年以来,合成生物学技术的专利布局进入加速期,相关专利的申请量快速增长; 2015 年以来,合成生物学产业投资加速。

合成生物学是一个长坡厚雪的赛道

据 McKinsey 统计,生物制造的产品可以覆盖 70%化学制造的产品,并在继续拓展边界。全球合成生物学领域有望快速成长: 1)据McKinsey 数据,预计到 2025 年,合成生物学与生物制造的经济影响将达到 1000 亿美元; 2)据 Transparency Market Research 数据,2018 年全球合成生物学市场空间已达到 49.6 亿美元,预计至 2027年将超过 400 亿美元(2600 亿元人民币),年复合年增长率(CAGR)为 26.3%; 3)据 Data Bridge Market Research 数据,到 2027 年合成生物学市场规模将达到 303 亿美元,复合年增长率为 23.6%;4)根据 BCC Research 数据,合成生物学领域 2017-2022 年的复合年增长率(CAGR)为 26.0%。

合成生物学开始发力

有一个角度可以观察一个产业的发展阶段,那就是产业中大部分企业的融资方式。如果全部企业都是通过一级市场融资,说明产业处于导入期;如果开始有企业陆续上市,在二级市场融资,说明产业进入成长期;如果大量企业上市层出不穷,说明产业进入快速成长期。例如,电动车产业的发展主要看特斯拉的上市,以及 2018 年单季度盈利转正,随之而来的是整个产业的两次大爆发。对比合成生物学产业,全球主要有 5家上市公司,近一年内集中上市 4家公司,分别是凯赛生物、华恒生物、 Zymergen、 Ginkgo Bioworks。我们华安化工认为,合成生物学领域多家公司集中上市代表这一领域已进入成长期。

合成生物学百家争鸣

从产业链布局的角度来看,合成生物学的公司可以分为两类:一类是实现从基因编辑到产品落地的全产业链公司,既有合成生物学技术储备,又有市场化产品落地;另一类是以服务为主,提供基因编辑和细胞工厂的研发型公司,业务以提供合成生物学技术支持为主,产品以代工厂生产为主。从盈利模式来看,全产业链布局的公司中短期内有望通过替代化学法更快实现盈利;而以服务为主的研发型公司将在合成生物学行业生态建立起来后,通过更高效专业地为大量代工企业服务获利。截止目前,国外从事合成生物学领域的公司已经近 500 家,国内相关领域的公司也多达数十家,可谓百家争鸣、百花齐放。

合成生物学是绿色制造的核心

在“碳中和”的政策背景下,以合成生物学为基础,通过生物化工生产的产品有望得到政策的倾斜,撬动合成生物学的政策杠杆: 1)原料端,生物化工主要以可再生资源作为原料,符合可持续发展的理念,并在某些产品领域缩短产业链长度,降低原材料成本占比和产品周期属性; 2)工艺端,对于某些特定的化学品,生物法大部分反应步骤均在微生物或酶的作用下进行,反应条件更温和、流程更简单,反应过程中的碳排放也更少; 3)后处理端,一方面合成生物学通过改造可以让微生物参与更多的废弃物治理,另一方面生物基材料因热塑性而方便回收利用,减少环境负担。

合成生物学和化学合成不是对立关系

我们认为,合成生物学是化学合成的一种补充生产方式,而不是替代关系。合成生物学不能构成完整的产业链。通常合成生物学更适宜生产小分子,因为大分子不宜和细胞质、营养液等相似分子量的物质分离。如果进一步生产聚合物或者改性仍需要精度更高的化学合成方法实施。完整的产业链包括基因工程、菌种培育、发酵过程、分离纯化、改性合成、开发应用这 6 个环节。

机遇和挑战并存

合成生物学是人类生产工业品的新手段,在巨大的机遇面前,也要正视潜在的风险和挑战。尤其是涉及基因改造、生物循环等相对传统化工更加未知的领域。我们认为,合成生物学成为未来制造的主要补充手段可能还存在以下挑战: 1)原料来源有待拓展 2)基础分子不明确、 3)市场推广与标准建立、 4)生物安全与伦理、 5)对公司综合能力要求高等问题。

投资建议

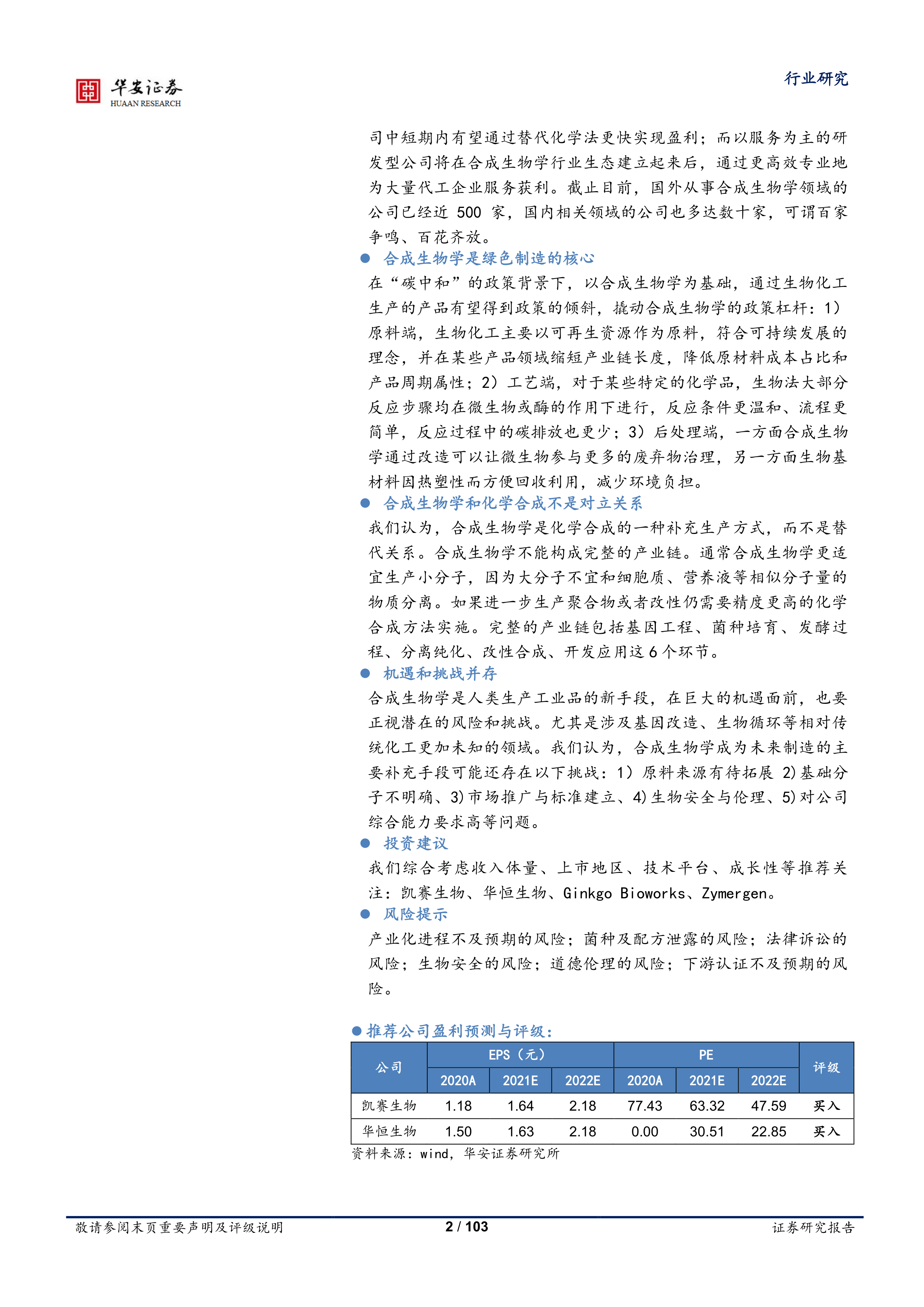

我们综合考虑收入体量、上市地区、技术平台、成长性等推荐关注:凯赛生物、华恒生物、 Ginkgo Bioworks、 Zymergen。

风险提示

产业化进程不及预期的风险;菌种及配方泄露的风险;法律诉讼的风险;生物安全的风险;道德伦理的风险;下游认证不及预期的风险。

中心思想

本报告的核心观点是:合成生物学已进入快速成长期,市场规模巨大,发展前景广阔,但同时也面临着原料来源、技术瓶颈、市场推广、生物安全和伦理等挑战。

合成生物学市场规模及增长潜力巨大

多家市场研究机构的数据显示,全球合成生物学市场规模正以惊人的速度增长。McKinsey预测,到2025年,合成生物学与生物制造的经济影响将达到1000亿美元;Transparency Market Research数据显示,2018年全球市场规模为49.6亿美元,预计到2027年将超过400亿美元,年复合增长率为26.3%;Data Bridge Market Research的数据则预测,到2027年市场规模将达到303亿美元,复合增长率为23.6%;BCC Research的数据显示,2017-2022年复合增长率为26.0%。这些数据共同表明,合成生物学市场潜力巨大,未来增长空间广阔。

合成生物学技术优势及应用领域广泛

合成生物学具有微型化、可循环、更安全的特点,相较于传统化学合成和发酵工程,其对细胞的干预更具定向性,能够生产传统方法难以或无法生产的复杂分子。其应用领域广泛,涵盖生物基化学品、生物材料、生物能源、现代农业、环境治理等多个领域,未来有望替代传统化工产品,实现绿色可持续发展。

主要内容

本报告详细分析了合成生物学行业,内容涵盖合成生物学的定义、发展历程、技术工具、产业链布局、市场前景以及机遇与挑战等方面。

合成生物学的定义、发展历程及技术工具

报告首先阐述了合成生物学的定义,即利用工程学原理设计和构建新的生物系统或改造现有生物系统,以生产所需物质。报告回顾了合成生物学的发展历程,从20世纪初期的基础研究到21世纪的快速发展和产业化,并详细介绍了合成生物学的主要技术工具,包括基因组编辑技术(如CRISPR)、微生物细胞工厂构建技术、无细胞合成技术等。

合成生物学产业链布局及公司分析

报告对合成生物学产业链进行了深入分析,将公司分为生产型公司和研发服务型公司两类。生产型公司主要从事从基因编辑到产品落地的全产业链业务,而研发服务型公司则主要提供基因编辑和细胞工厂的研发服务。报告对凯赛生物、华恒生物、Ginkgo Bioworks、Zymergen、Amyris、Gevo、Bolt Threads、Lygos、Pivot Bio、Lanzatech和Carbios等多家国内外代表性公司进行了详细的案例分析,包括公司发展历程、技术平台、产品布局、市场竞争力、财务状况等方面,并对这些公司的技术优势、商业模式和发展战略进行了深入探讨。 此外,报告还分析了弈柯莱生物科技、Bota Bio、Beam Therapeutics和Codexis等研发服务型公司。

合成生物学与绿色制造

报告指出,合成生物学是绿色制造的核心,其在原料端、工艺端和后处理端均具有显著的环保优势。生物化工主要以可再生资源为原料,工艺过程更温和、流程更简单、碳排放更低,后处理方面也更易于回收利用和废弃物治理。

合成生物学机遇与挑战

报告最后总结了合成生物学发展面临的机遇和挑战。机遇在于市场规模巨大、增长潜力巨大、应用领域广泛;挑战则包括原料来源有待拓展、基础分子不明确、市场推广与标准建立、生物安全与伦理以及对公司综合能力要求高等问题。

总结

本报告基于公开数据和行业分析,对合成生物学市场进行了全面的分析。报告指出,合成生物学已进入快速成长期,市场规模巨大,发展前景广阔,但同时也面临着诸多挑战。 报告对多家国内外代表性公司进行了深入分析,并对合成生物学在绿色制造中的作用进行了探讨,为投资者和相关企业提供了有价值的参考信息。 未来合成生物学的发展,需要在技术创新、产业化推进、市场推广、生物安全和伦理等方面共同努力,才能更好地实现其巨大的发展潜力。

-

基础化工行业周报:五部门出台零碳工厂建设意见,美国拟敲定年度生物燃料配额

-

合成生物学周报:合成生物产业获地方强力推动:上海最高补贴2000万激励,山东组建合成生物创新联合体

-

RAY1225国内商业化合作落地,创新转型进入收获期

-

基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送