-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

基础化工行业年度策略:寻找景气度底部细分行业龙头

基础化工行业年度策略:寻找景气度底部细分行业龙头

-

下载次数:

1591 次

-

发布机构:

华金证券股份有限公司

-

发布日期:

2020-02-19

-

页数:

42页

中心思想

本报告的核心观点是:2019年基础化工行业整体承压,业绩下滑明显,但2020年有望迎来需求边际改善和补库存周期。报告重点推荐了在景气度底部、具备龙头地位且受益于下游需求回暖的细分行业公司,包括炭黑行业的黑猫股份、橡胶助剂行业的彤程新材、农药行业的长青股份、天然气一体化行业的新奥股份、磷产业链的兴发集团,以及受益于5G基建的金发科技和普利特。 投资需谨慎,需关注环保限产、原材料价格波动以及全球经济下行风险。

2020年基础化工行业投资机会聚焦细分龙头

报告认为,宏观经济弱复苏,货币政策宽松,政策托底持续,下游需求有望改善,企业存在补库存可能。但行业整体压力依然较大,部分子行业(如石油、煤炭及其他燃料加工业、化纤制造业)由于前期投资较大,价格仍面临下行压力。因此,投资机会主要集中在需求边际改善、存在补库可能,且具备龙头地位的细分行业。

业绩拐点与估值底部

2019年三季度,多数基础化工子行业业绩出现改善,预示着行业整体可能迎来业绩拐点。然而,部分子行业的股价并未充分反映这一积极变化,估值仍处于底部区域,存在投资机会。

主要内容

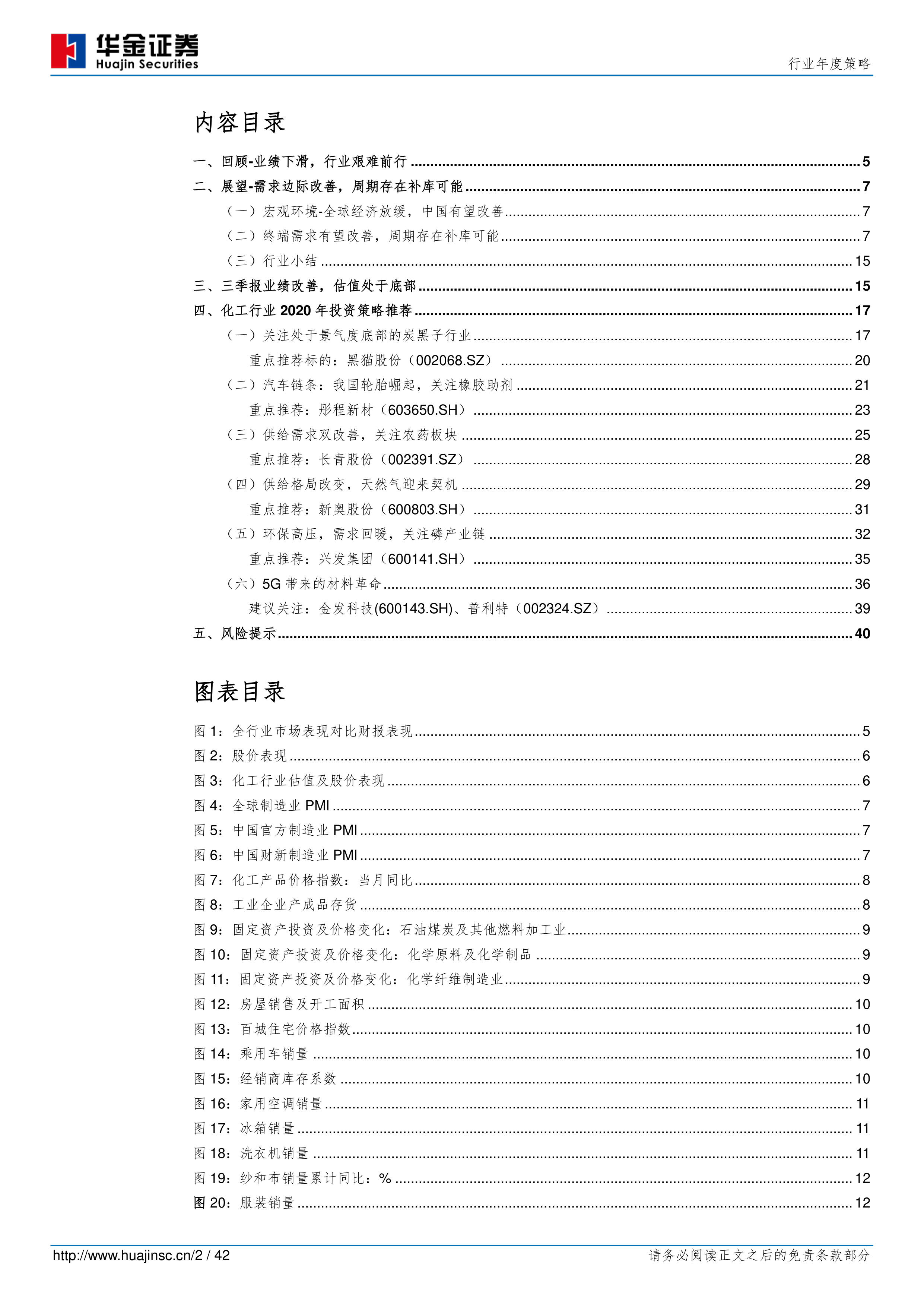

行业回顾:业绩下滑,行业艰难前行

2019年,基础化工板块涨幅与上证综指相当,但落后于其他主要指数。主要原因是上市公司业绩下滑,归母净利润同比下降,毛利率和净利润率均下降。这主要受市场需求不足以及“321”盐城爆炸事件影响,导致环保限产,价格波动,企业开工率降低。

行业展望:需求边际改善,周期存在补库可能

宏观环境: 全球经济放缓,但中国经济有望改善,制造业PMI回升,货币政策偏宽松。

终端需求: 房地产市场不容乐观,但汽车、家电、部分纺织服装以及农业等领域需求有望改善。汽车行业在政策支持下,销量降幅收窄,库存系数下降,有望迎来补库存周期。农产品库存消费比回落,价格有望上涨。基建投资增速回升,但可持续性仍需观察。

库存周期: 工业企业产成品存货同比增速处于历史低位,存在补库存的可能,但补库力度受需求和产能投放影响。

三季报业绩改善及估值分析

2019年三季度,多数基础化工子行业业绩改善,但股价并未充分反映,估值处于底部。

2020年投资策略推荐

报告分别从炭黑、橡胶助剂、农药、天然气、磷产业链以及5G新材料六个细分行业,推荐了六家公司:

1. 炭黑: 黑猫股份(002068.SZ),国内炭黑龙头,估值处于历史低点,受益于汽车行业回暖。

2. 橡胶助剂: 彤程新材(603650.SH),行业龙头,产品工艺国际领先,贸易与自产业务双驱动,受益于轮胎行业崛起和行业集中度提升。

3. 农药: 长青股份(002391.SZ),受益于专利到期、环保高压和农产品价格上涨预期。

4. 天然气: 新奥股份(600803.SH),LNG接收站盈利能力强,上下游一体化,受益于天然气需求增长和国家管网公司成立。

5. 磷产业链: 兴发集团(600141.SH),磷化工龙头,资源禀赋好,受益于环保高压和需求回暖。

6. 5G新材料: 金发科技(600143.SH)、普利特(002324.SZ),受益于5G基建对LCP材料的需求增长。

风险提示

报告列出了环保限产不及预期或超预期、原材料价格波动以及全球经济衰退和贸易战等风险。

总结

本报告对2019年基础化工行业进行了回顾,分析了行业面临的挑战和机遇,并对2020年的市场走势进行了展望。报告认为,2020年基础化工行业将呈现需求边际改善和补库存周期的特征,但仍需关注潜在风险。报告重点推荐了六个细分行业的龙头企业,这些企业具备较强的竞争优势,有望在2020年获得较好的投资回报。 投资者需根据自身风险承受能力和投资目标,谨慎决策。

-

基础化工行业深度报告:AI发展驱动PCB升级,上游材料迎发展良机

-

新股覆盖研究:北芯生命

-

新股覆盖研究:爱舍伦

-

医药行业周报:KARS抑制剂:肿瘤治疗的蓝海赛道

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送