-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

有色金属与新材料周报:长周期铜资源瓶颈托底铜价,待宏观层面驱动

有色金属与新材料周报:长周期铜资源瓶颈托底铜价,待宏观层面驱动

-

下载次数:

1291 次

-

发布机构:

平安证券股份有限公司

-

发布日期:

2024-12-09

-

页数:

13页

核心观点:

贵金属-黄金:美国通胀压力回升,金价或进入震荡格局。截至12.6,COMEX金主力合约环比下跌0.71%至2654.9美元/盎司;SPDR黄金ETF本周环比减少0.8%至871.94吨。11月全球黄金储备同比增长0.9%至3.61万吨。10月美国PCE2.31%,环比上涨0.21个百分点;10月核心PCE2.80%,环比上涨0.15个百分点,美国通胀或面临再度回升压力。近期俄乌局势升级,避险情绪发酵下本周金价环比走高。同时短期来看特朗普执政带来的强美元预期或一定程度仍压制金价上行,预计金价进入震荡阶段。

工业金属:长周期铜资源压力托底铜价

铜:截至12.06,SHFE铜主力合约环比上涨1.2%至74730元/吨。基本面来看,截至12.5国内铜社会库存达13.03万吨,环比去库0.26万吨。截至12月06日,LME铜库存达26.98万吨,环比去库0.12万吨。据SMM,12月06日进口铜精矿指数报10.45美元/吨,加工费环比上涨0.37美元/吨。据Mysteel,Antofagasta与江西铜业就2025年铜精矿加工费达成一致。经核实双方同意的加工费为每吨21.25美元,每磅2.125美分,较2024年行业基准下降73.4%,显示了对2025年现货市场铜精矿供应的担忧,我们预计2025年全球铜资源供给仍将维持偏紧趋势,将在长周期维度上对铜价形成有效支撑。基本面来看国内及海外精铜持续去库,下游短期需求旺盛。短期来看,受短期海外财政政策及贸易政策的不确定性影响,铜价或在短期内仍呈震荡趋势。但长期来看,国内方面财政政策落地,国内铜需求有望持续回暖,建议关注铜板块长期机会。

铝:截至12.6,SHFE铝主力合约环比下跌0.4%至20310元/吨。基本面来看,截至12.5,国内铝社会库存达54.7万吨,环比去库0.6万吨。截至12.5,LME铝库存68.5万吨,延续三季度以来去库趋势。据SMM,截至2024年11月底,国内电解铝运行产能达到4368.1万吨,行业最高完全成本约为23317元/吨,若行业采用月均价测算,11月电解铝运行产能亏损占比达33.8%,成本支撑仍存。供需层面来看,2025年全球电解铝供给刚性显现,需求端受新能源汽车及光伏等领域驱动预计仍将维持高增,电解铝供弱需强格局有望加速发酵,铝价或持续上行。

锡:截至12.6,SHFE锡主力合约较上周上涨1.9%至243920元/吨。基本面来看,截至12.6,国内锡社会库存达7939吨,环比去库238吨,达年内库存水平低位。10月锡精矿进口量1.5万吨,同比减少40.6%,缅甸佤邦当局对于当地锡矿何时能够复产尚未给出明确指示,此外10月以来缅甸内部局势动乱加剧,缅甸在产金属矿生产稳定性或受到较大威胁,预计年底内缅甸进口锡精矿仍将维持低位。锡供应端矛盾逐步发酵,锡价中枢中期或仍将上移。

投资建议:

本周,我们建议关注铜、铝、锡板块。铜:国内需求逐步回暖,海外新兴市场工业化提速,全球精铜长期需求空间打开,铜精矿紧缺持续发酵,原料端支撑渐显。建议关注:紫金矿业。铝:电解铝供弱需强格局有望加速发酵,铝价或将持续上行。建议关注:天山股份。锡:供应端佤邦锡矿复产难言乐观,资源稀缺性逐步凸显,需求端半导体持续回暖有望提振精锡需求。建议关注:锡业股份。

风险提示:

1)终端需求增速不及预期。若终端新能源汽车、储能、光伏、风电装机需求增速放缓,不及预期,上下游博弈加剧,中上游材料价格可能承压。2)供应释放节奏大幅加快。3)地缘政治扰动原材料价格。4)替代技术和产品出现。5)重大安全事故发生。

中心思想

本报告的核心观点是:长周期铜资源瓶颈将支撑铜价,宏观经济因素将进一步驱动有色金属市场。具体而言:

黄金市场震荡

美国通胀压力回升,美元走强预期压制金价,预计金价将进入震荡阶段。

工业金属市场机遇

铜价受长周期资源压力支撑,但短期受海外政策不确定性影响震荡;铝价受益于供需错配,预计持续上行;锡价受缅甸锡矿复产不确定性影响,中长期价格中枢或上移。

主要内容

本报告对有色金属市场进行了全面分析,涵盖贵金属(黄金)、工业金属(铜、铝、锡)以及能源金属(锂、钴、镍、稀土)等多个领域。报告通过图表数据,对各金属的价格走势、库存变化、供需关系以及行业利润等方面进行了深入解读。

有色金属指数走势分析

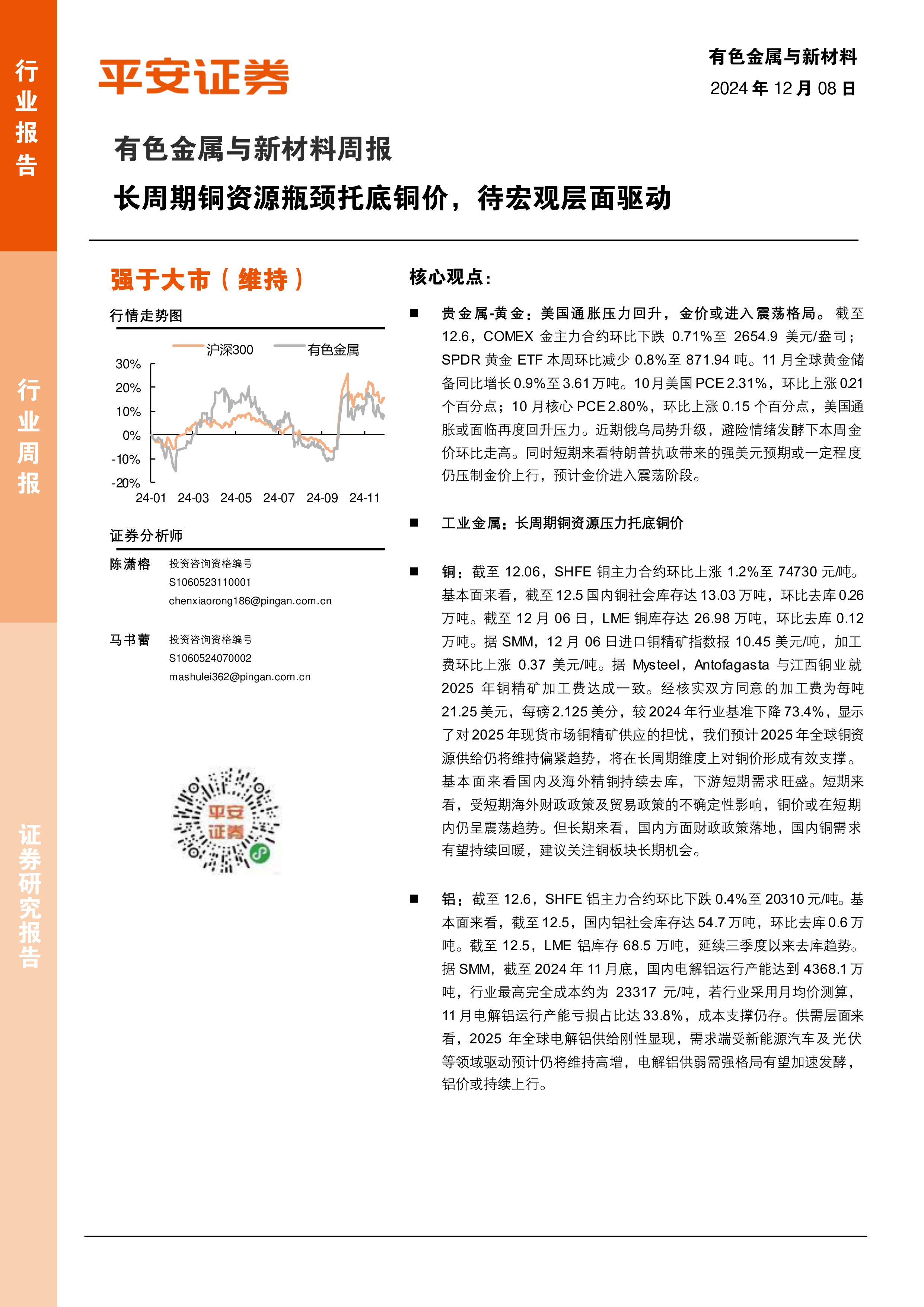

报告首先分析了有色金属指数、贵金属指数、工业金属指数和能源金属指数的走势,并与沪深300指数进行了比较,显示出有色金属市场整体表现强于大盘。

贵金属市场分析:黄金价格展望

报告详细分析了黄金市场,指出美国通胀压力回升和俄乌局势升级导致避险情绪升温,对金价形成支撑。然而,特朗普执政带来的强美元预期可能压制金价上行,因此预计金价将进入震荡阶段。报告提供了COMEX金价、SPDR黄金ETF持仓量、全球黄金储备等数据支持其观点。

工业金属市场分析:铜、铝、锡市场解读

报告对铜、铝、锡三个重要工业金属市场进行了深入分析:

铜市场分析

报告指出,国内外精铜库存持续去库,下游需求旺盛,长周期铜资源压力托底铜价。但短期内,海外政策不确定性可能导致铜价震荡。长期来看,国内财政政策落地将推动国内铜需求回暖。报告提供了SHFE铜价、LME铜库存、铜精矿加工费等数据支持其观点,并特别提到Antofagasta与江西铜业就2025年铜精矿加工费达成的协议,显示了市场对2025年铜精矿供应的担忧。

铝市场分析

报告分析了铝价下跌,但国内外铝库存持续去库,电解铝行业高成本支撑铝价。2025年全球电解铝供给刚性显现,新能源汽车和光伏等领域需求强劲,预计铝价将持续上行。报告提供了SHFE铝价、LME铝库存、电解铝运行产能、行业成本等数据支持其观点。

锡市场分析

报告指出,国内锡社会库存处于年内低位,缅甸锡矿复产存在不确定性,供应端矛盾逐步发酵,锡价中枢或将上移。报告提供了SHFE锡价、国内锡社会库存、锡精矿进口量等数据支持其观点。

能源金属市场分析:锂、钴、镍、稀土市场概览

报告简要分析了锂、钴、镍、稀土等能源金属市场的价格走势、产量、库存以及行业利润等情况,并提供了相应的图表数据。

投资建议与风险提示

报告最后给出了投资建议,建议关注铜、铝、锡板块的投资机会,并列出了具体的公司推荐(紫金矿业、天山股份、锡业股份)。同时,报告也指出了潜在的风险因素,包括终端需求增速不及预期、供应释放节奏加快、地缘政治风险、替代技术出现以及安全事故等。

总结

本报告基于市场数据和行业分析,对有色金属市场进行了全面的分析和展望。报告认为,长周期铜资源瓶颈将支撑铜价,而宏观经济因素将进一步驱动有色金属市场。黄金市场预计将震荡,铝和锡的价格则有望持续上涨。报告同时指出了潜在的投资机会和风险因素,为投资者提供了有价值的参考信息。 报告中大量图表数据直观地展现了市场趋势,增强了分析的可靠性和说服力。 然而,报告也应注意持续跟踪市场变化,及时更新分析结论,以应对市场动态变化带来的不确定性。

-

GLP-1药物未来方向标:减脂增肌、口服剂型、超长效制剂赛道掘金

-

医疗设备招投标数据跟踪:设备更新不断深化,县域医共体持续发力

-

医疗设备招投标数据跟踪:招投标持续恢复,国产替代趋势显著

-

生物医药行业:国产新药闪耀ASCO 2025,关注相关企业投资机遇

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工行业周报:原油、涤纶长丝价格上涨,关注地缘局势

- 医疗卫生行业:新冠肺炎全球风险评估-第9版

- 农化行业:2026年1月月度观察:钾肥合同价上涨,储能拉动磷矿需求,草铵膦将取消出口退税

- 医药日报:Lirafugratinib向FDA递交NDA

- 2025年中国生物创新药市场跟踪报告:司美格鲁肽2025年第一季度市场回顾

- 医药产业研究第9期:AlphaGenome首次揭开基因“暗物质”;中美创新药,监管比拼“全球首发”

- 医药生物行业周报:多家公司业绩预喜,创新药进入盈利兑现期

- 深耕骨科机器人领域,耗材和服务业务或迎飞跃

- 叙利亚必需药品清单(叙利亚-EML)

- 生殖健康服务获取、阻碍与保障:美国2026年运营企业须知

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送