-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药行业集采专题跟踪报告:第七批落地,降价趋于理性,首次引入备供

医药行业集采专题跟踪报告:第七批落地,降价趋于理性,首次引入备供

-

下载次数:

439 次

-

发布机构:

西南证券股份有限公司

-

发布日期:

2022-07-21

-

页数:

64页

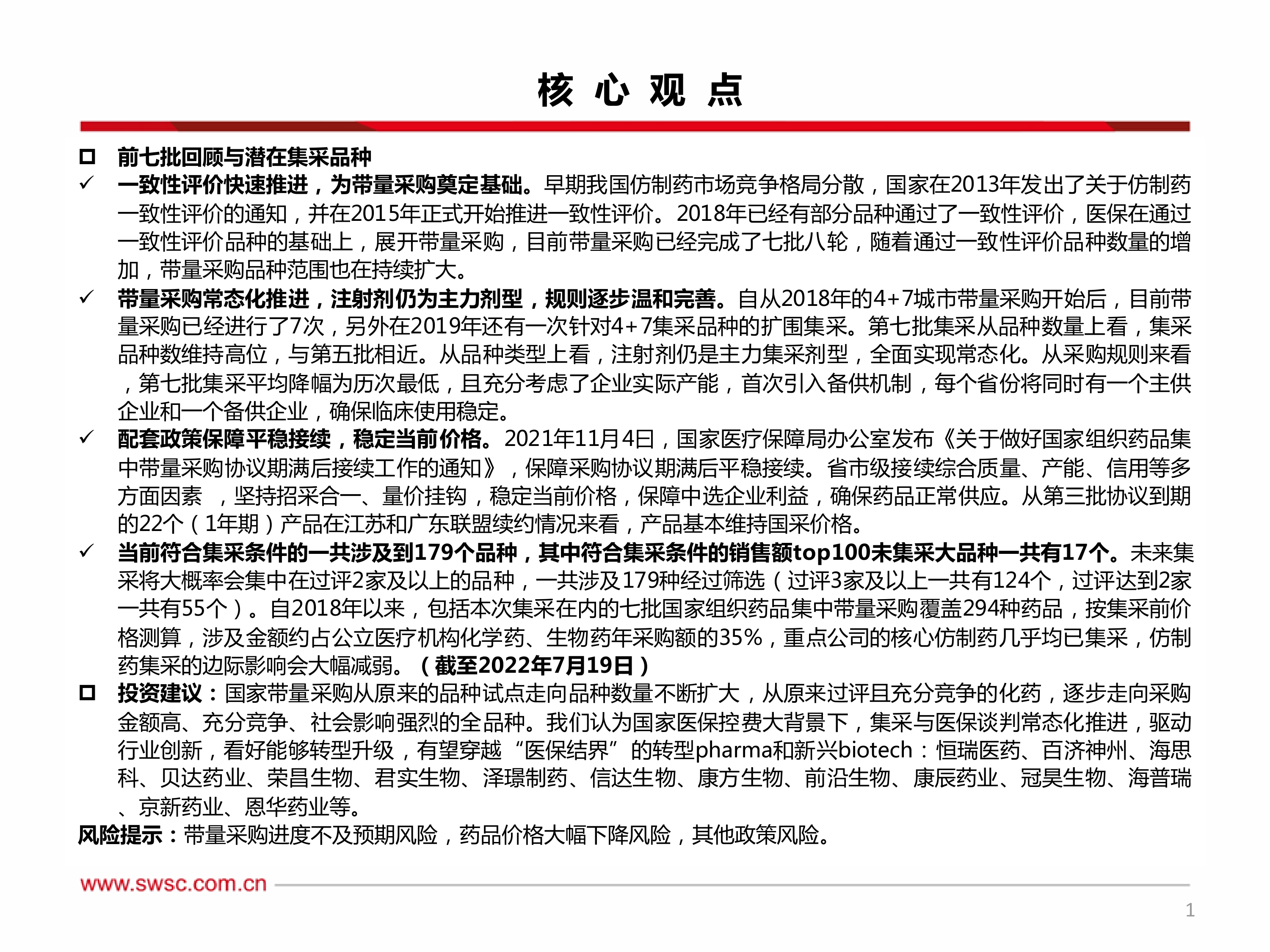

前七批回顾与潜在集采品种

一致性评价快速推进,为带量采购奠定基础。早期我国仿制药市场竞争格局分散,国家在2013年发出了关于仿制药一致性评价的通知,并在2015年正式开始推进一致性评价。2018年已经有部分品种通过了一致性评价,医保在通过一致性评价品种的基础上,展开带量采购,目前带量采购已经完成了七批八轮,随着通过一致性评价品种数量的增加,带量采购品种范围也在持续扩大。

带量采购常态化推进,注射剂仍为主力剂型,规则逐步温和完善。自从2018年的4+7城市带量采购开始后,目前带量采购已经进行了7次,另外在2019年还有一次针对4+7集采品种的扩围集采。第七批集采从品种数量上看,集采品种数维持高位,与第五批相近。从品种类型上看,注射剂仍是主力集采剂型,全面实现常态化。从采购规则来看,第七批集采平均降幅为历次最低,且充分考虑了企业实际产能,首次引入备供机制,每个省份将同时有一个主供企业和一个备供企业,确保临床使用稳定。

配套政策保障平稳接续,稳定当前价格。2021年11月4曰,国家医疗保障局办公室发布《关于做好国家组织药品集中带量采购协议期满后接续工作的通知》,保障采购协议期满后平稳接续。省市级接续综合质量、产能、信用等多方面因素 ,坚持招采合一、量价挂钩,稳定当前价格,保障中选企业利益,确保药品正常供应。从第三批协议到期的22个(1年期)产品在江苏和广东联盟续约情况来看,产品基本维持国采价格。

当前符合集采条件的一共涉及到179个品种,其中符合集采条件的销售额top100未集采大品种一共有17个。未来集采将大概率会集中在过评2家及以上的品种,一共涉及179种经过筛选(过评3家及以上一共有124个,过评达到2家一共有55个)。自2018年以来,包括本次集采在内的七批国家组织药品集中带量采购覆盖294种药品,按集采前价格测算,涉及金额约占公立医疗机构化学药、生物药年采购额的35%,重点公司的核心仿制药几乎均已集采,仿制药集采的边际影响会大幅减弱。(截至2022年7月19日)

投资建议:国家带量采购从原来的品种试点走向品种数量不断扩大,从原来过评且充分竞争的化药,逐步走向采购金额高、充分竞争、社会影响强烈的全品种。我们认为国家医保控费大背景下,集采与医保谈判常态化推进,驱动行业创新,看好能够转型升级,有望穿越“医保结界”的转型pharma和新兴biotech:恒瑞医药、百济神州、海思科、贝达药业、荣昌生物、君实生物、泽璟制药、信达生物、康方生物、前沿生物、康辰药业、冠昊生物、海普瑞、京新药业、恩华药业等。

风险提示:带量采购进度不及预期风险,药品价格大幅下降风险,其他政策风险。

中心思想

本报告的核心观点是:第七批国家组织药品集中带量采购(集采)已落地,降价幅度趋于理性,并首次引入备供机制,标志着集采政策的逐步完善和常态化。报告回顾了前七批集采情况,分析了集采对医药行业的影响,并预测了未来潜在的集采品种。

集采政策趋于理性,保障药品供应稳定

第七批集采平均降幅为历次最低,且首次引入备供机制,每个省份将同时有一个主供企业和一个备供企业,有效保障了临床用药的稳定性。这表明国家在医保控费的同时,也更加注重药品供应的稳定性和企业的合理利润。

国产替代加速,仿制药集采边际影响减弱

第七批集采中,国内企业中选数量创历史新高,外企中选数量有所下降,国产替代趋势进一步加速。同时,前七批集采已覆盖了大部分重点公司的核心仿制药,仿制药集采的边际影响将大幅减弱。

主要内容

前七批带量采购回顾:集采扩围,降价和品种常态化

本节回顾了自2018年4+7城市带量采购以来,七批集采的总体情况,包括:

- 一致性评价的快速推进为带量采购奠定了基础: 早期我国仿制药市场竞争格局分散,一致性评价的推进使得更多符合条件的品种能够参与集采。

- 带量采购持续推进,不断扩围,全面实现常态化: 集采从最初的25个品种,逐步扩大到第七批的60个品种,剂型也从化学药拓展到生物药领域,采购规则也逐步完善。

- 平均降幅趋于理性: 虽然集采仍然带来了药品价格下降,但第七批的平均降幅(48%)低于前五批(52%-59%),降价幅度趋于理性。

- 注射剂仍为主力剂型: 注射剂在历次集采中均占据重要地位,第七批集采中注射剂品种数量占比近50%,金额占比约60%。

- 国产替代加速: 国内企业中选数量持续增加,体现了国产药品竞争力的提升。

一致性评价和带量采购时间节点回顾

本小节以表格形式详细列出了2018年9月至2022年7月期间,每次带量采购的召开座谈会、正式文件发布、集中竞标以及竞标结果公布的时间,清晰地展现了集采政策推进的时间节奏。

前七批带量采购时间节奏回顾

本小节以图表形式直观地展现了前七批带量采购的时间安排,以及每次集采的品种数量、平均降幅和最高降幅等关键数据,方便读者快速了解集采的整体趋势。

前七批带量采购回顾数据表格

本小节以表格形式总结了前七批带量采购的具体情况,包括集采范围、中选品种数量、平均降幅、最高降幅、中选企业数量、采购前市场规模以及节省医保资金等关键信息,并对不同批次的采购规则和采购量分配进行了对比分析。

第六批带量采购具体分析:降价趋于理性,从化学药拓展到生物药领域

本节重点分析了第六批集采(胰岛素专项集采)的结果,指出:

- 平均降幅低于前五批: 第六批集采平均降幅为48%,低于前五批的平均降幅,体现了降价趋于理性的趋势。

- 国内企业占据主导地位: 国内企业产品绝大多数以A/B组中标,有望加速替代进口产品。

- 二代和三代胰岛素的集采结果分析: 本节对二代和三代胰岛素的中标结果进行了详细的分析,包括不同品种的降幅、中选企业以及中选组别等信息,并对中标结果进行了深入解读。

第六批集采结果及降幅-二代胰岛素

本小节以表格形式详细列出了第六批集采二代胰岛素的具体中标结果,包括药品名称、剂型、规格、生产企业、中选价、降幅以及中选组别等信息,并对不同企业的产品在不同采购组中的表现进行了对比分析。

第六批集采结果及降幅-三代胰岛素

本小节以表格形式详细列出了第六批集采三代胰岛素的具体中标结果,包括药品名称、剂型、规格、生产企业、中选价、降幅以及中选组别等信息,并对不同企业的产品在不同采购组中的表现进行了对比分析。

第七批带量采购具体分析:降价趋于理性,首次引入备供机制,国产替代进一步加速

本节详细分析了第七批集采的结果,包括:

- 平均降幅为历次最低: 第七批集采平均降幅为48%,是历次最低,体现了政策的温和调整。

- 首次引入备供机制: 为保障临床用药稳定性,第七批集采首次引入了备供机制。

- 国产替代进一步加速: 国内企业中选数量创历史新高,外企中选数量有所下降。

- 销售额TOP10品种价格平均降幅分析: 本节对销售额TOP10品种的平均降幅进行了分析,指出不同品种的降幅差异较大。

- 企业中选品种数分析: 本节对中选品种数超过5个的企业进行了分析,指出齐鲁、科伦、扬子江等企业在第七批集采中表现突出。

第七批集采结果及降幅

本小节以表格形式详细列出了第七批集采的具体中标结果,包括药品通用名、剂型、规格、中选企业、申报价以及降幅等信息,涵盖了报告中提到的所有60个品种。

潜在集采品种预测

本节预测了未来可能纳入集采的品种,并对可能纳入集采的重点大品种进行了分析:

- 符合集采条件的品种筛选标准: 本节明确了符合集采条件的品种筛选标准,即通过仿制药一致性评价或4类药上市的企业超过2家,且未被前七批集采中标。

- 当前符合集采条件的品种数量: 目前符合集采条件的品种共有179个,其中销售额top100未集采大品种共有17个。

- 未来集采方向: 未来集采将大概率集中在过评2家及以上的品种。

- 可能纳入集采的179个品种列表: 本节列出了179个符合集采条件的品种,并按过评企业数量进行了排序。

- 可能纳入集采的重点大品种分析: 本节对销售额较大,且尚未纳入集采的17个重点品种进行了分析,包括原研企业、过评企业以及2021年的销售规模等信息。

可能纳入集采的179个品种(过评企业数排序)

本小节将179个潜在集采品种分成了五个表格,每个表格包含部分品种及其对应的过评企业数量,方便读者查阅。

可能纳入集采的重点大品种

本小节以表格形式列出了17个销售额top100未集采大品种,并提供了原研企业、过评企业以及2021年销售规模等信息,方便读者了解这些品种的市场竞争格局。

附录

附录部分包含了4+7集采情况、第二批集采情况、第三批集采情况、第四批集采情况以及第五批集采情况的详细数据表格,这些表格分别列出了每个品种的中标企业、中标价、降幅等信息,为读者提供了更全面的数据参考。

4+7集采情况

本小节以表格形式列出了4+7集采的具体中标结果,包括品种、规格、原研企业、最终中标企业、中标价以及降幅等信息。

4+7扩围集采情况

本小节以表格形式列出了4+7集采扩围的具体中标结果,包括品种、第一次集采中标价、第二次集采中标价、中标家数以及中标企业名称等信息。

第二批集采情况

本小节以表格形式列出了第二批集采的具体中标结果,包括品种、企业、规格、通过时间、中标前中位价、中标价格以及降幅等信息。

第三批集采情况

本小节以表格形式列出了第三批集采的具体中标结果,包括品种、中标企业及中标价、申报价、降幅、2019年原研药样本医院销售规模、目前份额最大企业、销售金额以及市场份额等信息。

第四批集采情况

本小节以表格形式列出了第四批集采的具体中标结果,包括药品通用名、规格、拟中选企业、降幅、最高有效申报价以及最小单位中标价等信息。

第五批集采情况

本小节以表格形式列出了第五批集采的具体中标结果,包括通用名、剂型、规格包装、中选企业、申报价以及降幅等信息。

总结

本报告对第七批国家组织药品集中带量采购进行了深入分析,并回顾了前六批集采情况。结果显示,集采政策正在逐步走向常态化和理性化,国产替代趋势加速,仿制药集采的边际影响将逐渐减弱。报告还预测了未来可能纳入集采的品种,为投资者提供了重要的参考信息。 需要注意的是,医药行业政策变化频繁,本报告仅供参考,投资者需谨慎决策,并自行承担投资风险。

-

利润扭亏为盈,糖尿病治疗矩阵进一步丰富

-

医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

-

医药行业创新药周报:2026年2月第二周创新药周报

-

化工行业2026年投资策略:周期破晓,材料乘风

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送