-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

化工行业2020年10月第4周周报:农药产业链反弹,继续推荐化工成长股

化工行业2020年10月第4周周报:农药产业链反弹,继续推荐化工成长股

-

下载次数:

1755 次

-

发布机构:

东吴证券股份有限公司

-

发布日期:

2020-11-02

-

页数:

17页

投资要点

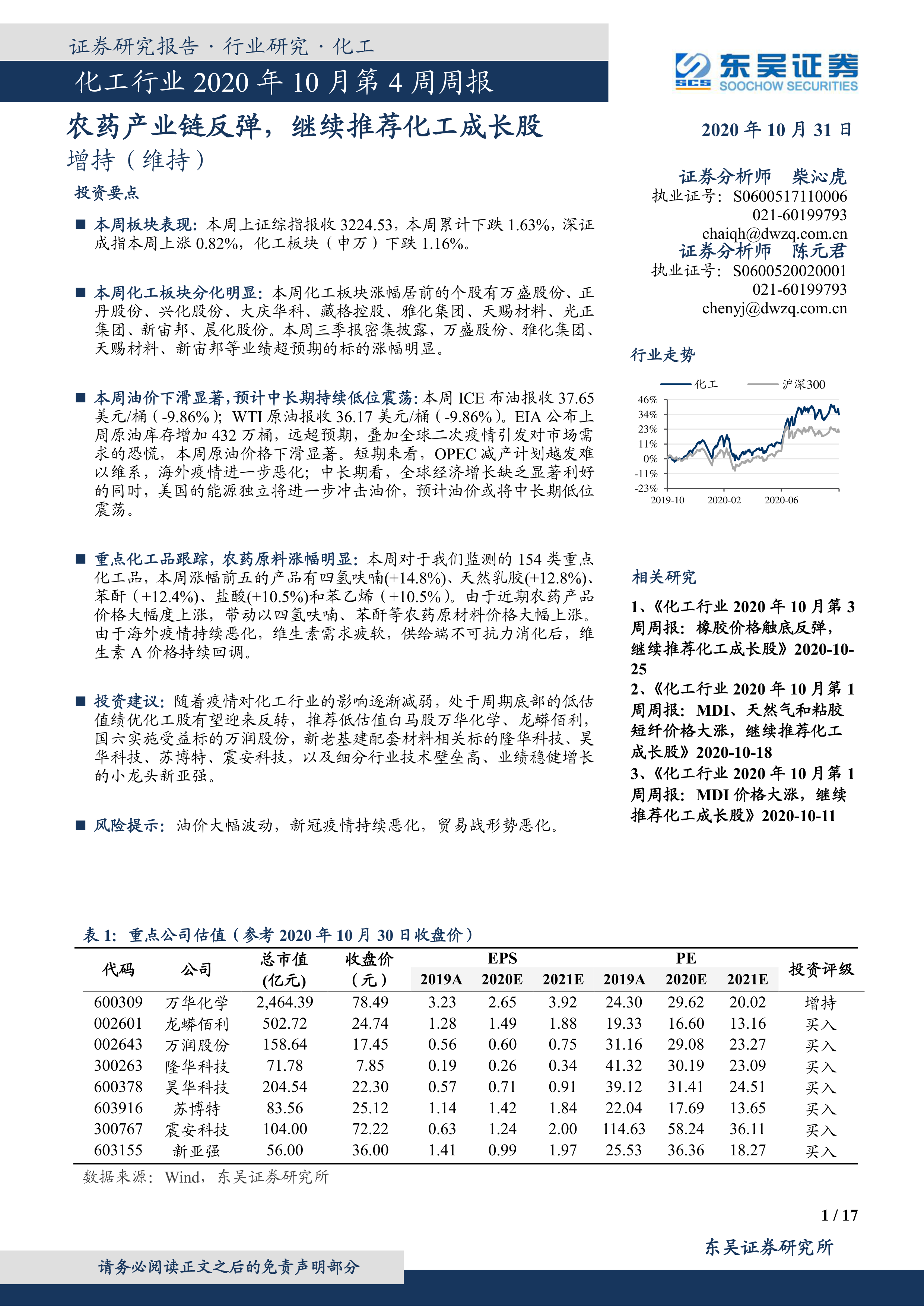

本周板块表现: 本周上证综指报收 3224.53,本周累计下跌 1.63%,深证成指本周上涨 0.82%,化工板块(申万)下跌 1.16%。

本周化工板块分化明显: 本周化工板块涨幅居前的个股有万盛股份、 正丹股份、 兴化股份、 大庆华科、 藏格控股、 雅化集团、 天赐材料、 光正集团、 新宙邦、 晨化股份。 本周三季报密集披露,万盛股份、雅化集团、天赐材料、新宙邦等业绩超预期的标的涨幅明显。

本周油价下滑显著, 预计中长期持续低位震荡: 本周 ICE 布油报收 37.65美元/桶( -9.86%); WTI 原油报收 36.17 美元/桶( -9.86%)。 EIA 公布上周原油库存增加 432 万桶,远超预期,叠加全球二次疫情引发对市场需求的恐慌,本周原油价格下滑显著。 短期来看, OPEC 减产计划越发难以维系, 海外疫情进一步恶化;中长期看,全球经济增长缺乏显著利好的同时,美国的能源独立将进一步冲击油价,预计油价或将中长期低位震荡。

重点化工品跟踪, 农药原料涨幅明显: 本周对于我们监测的 154 类重点化工品,本周涨幅前五的产品有四氢呋喃(+14.8%)、天然乳胶(+12.8%)、苯酐( +12.4%)、盐酸(+10.5%)和苯乙烯( +10.5%)。由于近期农药产品价格大幅度上涨,带动以四氢呋喃、苯酐等农药原材料价格大幅上涨。由于海外疫情持续恶化,维生素需求疲软,供给端不可抗力消化后,维生素 A 价格持续回调。

投资建议: 随着疫情对化工行业的影响逐渐减弱,处于周期底部的低估值绩优化工股有望迎来反转,推荐低估值白马股万华化学、 龙蟒佰利,国六实施受益标的万润股份,新老基建配套材料相关标的隆华科技、 昊华科技、 苏博特、 震安科技,以及细分行业技术壁垒高、业绩稳健增长的小龙头新亚强。

风险提示: 油价大幅波动, 新冠疫情持续恶化,贸易战形势恶化

中心思想

本报告的核心观点是:化工行业在2020年10月第四周表现分化,农药产业链价格反弹显著,而原油价格持续低位震荡。基于此,报告推荐低估值白马股和受益于新老基建的化工成长股。

农药产业链价格上涨驱动行业分化

本周化工板块整体下跌1.16%,但个股表现分化明显。部分公司,如万盛股份、雅化集团、天赐材料和新宙邦等,由于三季报业绩超预期而涨幅显著。 农药原料价格大幅上涨,四氢呋喃、苯酐等产品涨幅居前,这成为推动部分化工股上涨的重要因素。 反之,维生素A价格持续回调,反映出海外疫情持续恶化对市场需求的影响。

原油价格持续低位震荡,影响化工行业整体走势

本周原油价格下跌显著,ICE布油和WTI原油均下跌近10%。EIA数据显示原油库存增加,叠加全球二次疫情的影响,市场对原油需求预期悲观。报告预测,由于OPEC减产计划难以维系,以及美国能源独立性增强,原油价格将长期维持低位震荡,这将对化工行业整体走势造成一定影响。

主要内容

化工板块及个股表现分析

本周上证综指下跌1.63%,深证成指上涨0.82%。化工板块(申万)下跌1.16%。涨幅居前的个股主要受益于三季报业绩超预期和农药产业链价格上涨;跌幅居前的个股则受到行业周期性波动和市场需求疲软的影响。报告提供了化工板块本周个股涨跌幅前十的详细数据,方便读者进行更深入的分析。

油价走势及对化工行业的影响分析

报告详细分析了本周原油价格下跌的原因,包括原油库存增加、全球二次疫情导致的需求下降以及OPEC减产计划的挑战。 报告预测,中长期来看,全球经济增长乏力以及美国能源独立性增强将持续压制油价,这将对化工行业产生长期影响。 报告提供了原油期货价格走势图,直观地展现了油价的波动情况。

投资建议及推荐标的

报告基于对行业趋势的判断,提出了三条投资主线:一是受益于供给侧改革后半场的龙头企业;二是产能扩张集中在龙头企业的强者更强趋势;三是受益于新老基建投资的高景气细分领域。 报告推荐了八只股票:万华化学、龙蟒佰利、万润股份、隆华科技、昊华科技、苏博特、震安科技和新亚强,并分别阐述了推荐逻辑,包括公司业务布局、竞争优势、业绩增长潜力等方面。 报告还提供了这些公司的估值数据,方便投资者进行比较和选择。

重点化工产品价格及价差走势分析

报告跟踪监测了154类重点化工产品,并分析了涨跌幅前五的产品。 报告指出,农药产品价格上涨带动了四氢呋喃、苯酐等农药原材料价格上涨;而海外疫情导致维生素A需求疲软,价格持续回调。 报告提供了大量图表,详细展示了苯链、PTA链、煤链和农药链等重点产品价格及价差走势,为投资者提供数据支持。

总结

本报告对2020年10月第四周化工行业进行了全面分析,重点关注了农药产业链价格反弹、原油价格持续低位震荡以及个股表现分化等现象。 报告基于对市场趋势的判断,推荐了多只低估值白马股和受益于新老基建的化工成长股,并提供了详细的投资逻辑和数据支持。 然而,报告也指出了油价大幅波动、新冠疫情持续恶化和贸易战形势恶化等风险因素,投资者需谨慎投资。 报告中提供的图表和数据对投资者理解化工行业现状和未来发展趋势具有重要参考价值。

-

医药生物行业跟踪周报:2026版基药目录调整在即,利好拟纳入目录的中药标的

-

医药生物行业跟踪周报:FDA创新药审评政策再松绑,利好创新药板块

-

泰格医药:临床CRO龙头,扬帆启航新征程

-

医药生物行业跟踪周报:分子胶海外风起,国内管线蓄势破局

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送