-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药行业2024年半年报总结:期待下半年业绩恢复

医药行业2024年半年报总结:期待下半年业绩恢复

-

下载次数:

80 次

-

发布机构:

西南证券股份有限公司

-

发布日期:

2024-09-25

-

页数:

167页

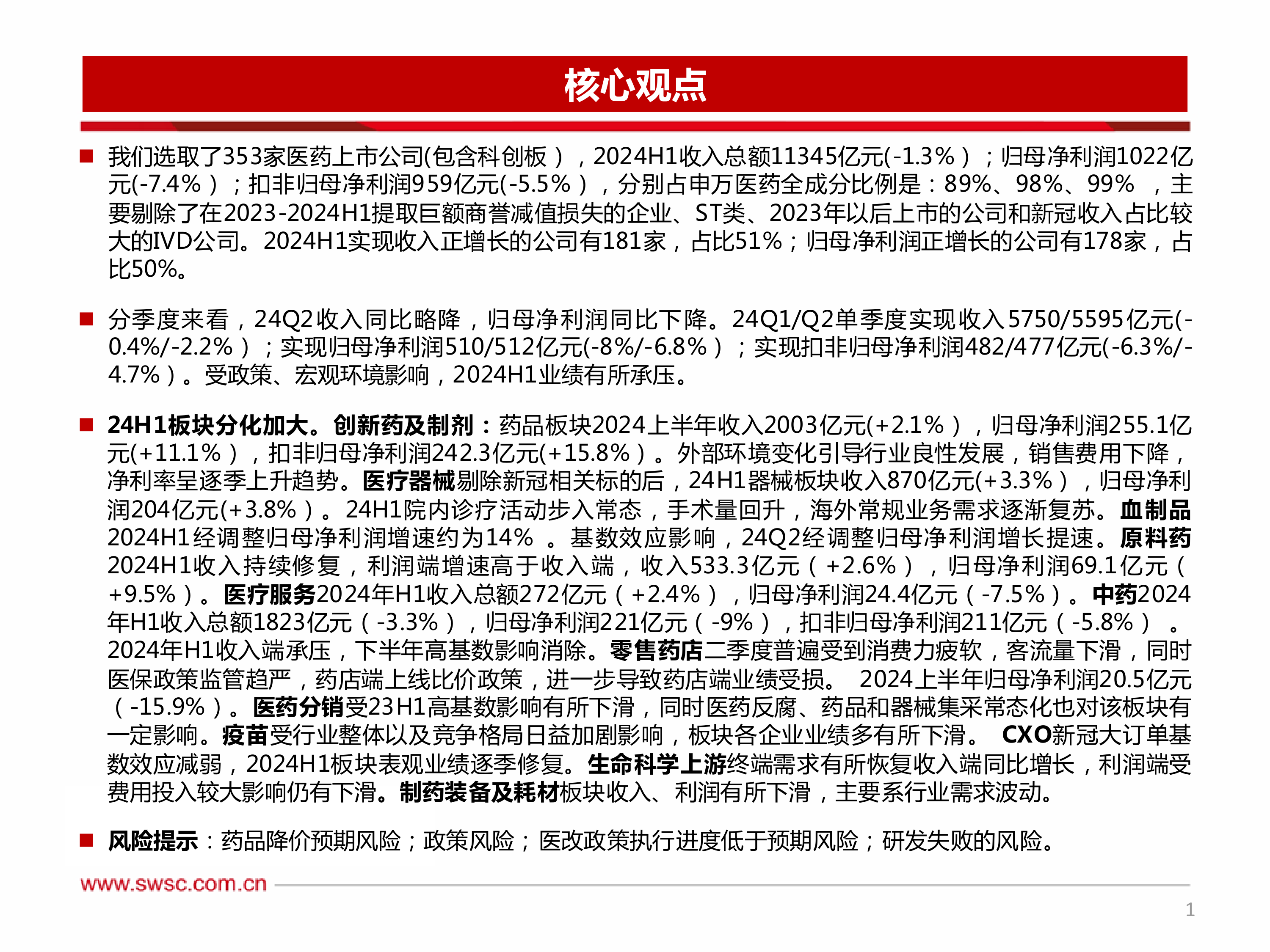

核心观点

我们选取了353家医药上市公司(包含科创板),2024H1收入总额11345亿元(-1.3%);归母净利润1022亿元(-7.4%);扣非归母净利润959亿元(-5.5%),分别占申万医药全成分比例是:89%、98%、99%,主要剔除了在2023-2024H1提取巨额商誉减值损失的企业、ST类、2023年以后上市的公司和新冠收入占比较大的IVD公司。2024H1实现收入正增长的公司有181家,占比51%;归母净利润正增长的公司有178家,占比50%。

分季度来看,24Q2收入同比略降,归母净利润同比下降。24Q1/Q2单季度实现收入5750/5595亿元(-0.4%/-2.2%);实现归母净利润510/512亿元(-8%/-6.8%);实现扣非归母净利润482/477亿元(-6.3%/-4.7%)。受政策、宏观环境影响,2024H1业绩有所承压。

24H1板块分化加大。创新药及制剂:药品板块2024上半年收入2003亿元(+2.1%),归母净利润255.1亿元(+11.1%),扣非归母净利润242.3亿元(+15.8%)。外部环境变化引导行业良性发展,销售费用下降,净利率呈逐季上升趋势。医疗器械剔除新冠相关标的后,24H1器械板块收入870亿元(+3.3%),归母净利润204亿元(+3.8%)。24H1院内诊疗活动步入常态,手术量回升,海外常规业务需求逐渐复苏。血制品

2024H1经调整归母净利润增速约为14%。基数效应影响,24Q2经调整归母净利润增长提速。原料药2024H1收入持续修复,利润端增速高于收入端,收入533.3亿元(+2.6%),归母净利润69.1亿元(+9.5%)。医疗服务2024年H1收入总额272亿元(+2.4%),归母净利润24.4亿元(-7.5%)。中药2024年H1收入总额1823亿元(-3.3%),归母净利润221亿元(-9%),扣非归母净利润211亿元(-5.8%)。2024年H1收入端承压,下半年高基数影响消除。零售药店二季度普遍受到消费力疲软,客流量下滑,同时医保政策监管趋严,药店端上线比价政策,进一步导致药店端业绩受损。2024上半年归母净利润20.5亿元(-15.9%)。医药分销受23H1高基数影响有所下滑,同时医药反腐、药品和器械集采常态化也对该板块有一定影响。疫苗受行业整体以及竞争格局日益加剧影响,板块各企业业绩多有所下滑。CXO新冠大订单基数效应减弱,2024H1板块表观业绩逐季修复。生命科学上游终端需求有所恢复收入端同比增长,利润端受费用投入较大影响仍有下滑。制药装备及耗材板块收入、利润有所下滑,主要系行业需求波动。

风险提示:药品降价预期风险;政策风险;医改政策执行进度低于预期风险;研发失败的风险。

中心思想

本报告基于西南证券研究发展中心对353家医药上市公司(包含科创板)2024年半年报数据的分析,核心观点如下:

2024年上半年医药行业整体业绩承压,但板块分化显著

2024年上半年,医药行业整体业绩承压,收入和利润均出现下滑。然而,不同子板块表现差异巨大,创新药及制剂、医疗器械、原料药等板块表现相对稳健,甚至实现增长;而疫苗、CXO等板块则受到新冠大订单基数效应减弱和行业竞争加剧的影响,业绩下滑明显。零售药店板块虽然收入增长,但利润大幅下降,反映出消费力疲软和医保政策监管趋严的现状。医药分销板块也因高基数效应和医药反腐等因素导致业绩下滑。医疗服务板块收入增长,但利润下降,显示出医保控费趋严的影响。中药板块收入和利润均下降,主要受高基数效应、中药集采和消费力疲软等因素影响。

下半年业绩有望恢复,但仍面临诸多风险

尽管2024年上半年医药行业整体业绩承压,但下半年随着高基数效应的消除、常规诊疗需求的复苏以及部分政策的利好影响,行业整体增速有望持续回暖。然而,报告也指出了药品降价预期风险、政策风险、医改政策执行进度低于预期风险以及研发失败的风险等潜在风险,需要持续关注。

主要内容

本报告详细分析了2024年上半年医药行业整体表现以及各子板块的业绩情况,并对下半年业绩走势进行了展望。

1. 医药行业2024年半年报业绩总览——全行业表现

报告首先对353家医药上市公司2024年上半年的整体业绩进行了概述,指出收入总额为11345亿元(-1.3%),归母净利润为1022亿元(-7.4%),扣非归母净利润为959亿元(-5.5%)。实现收入正增长的公司占比51%,归母净利润正增长的公司占比50%。分季度来看,24Q2收入和利润同比均有所下降,整体业绩承压。

1.1 全行业(包括科创板公司)

本节详细分析了全行业2024年上半年的业绩表现,包括收入、利润、毛利率、四费率等关键指标,并对不同子板块的贡献进行了分析。数据显示,医药分销板块在收入端贡献最大,占比高达40%;药品板块在利润端贡献最大,占比25%。

1.2 医药工业运行情况

本节分析了国家统计局规模以上医药制造业数据和PDB样本医院药品销售额数据,指出2024年1-7月,全国规模以上医药制造业实现营业收入14144亿元,同比下降0.8%,利润总额1987亿元,同比下降0.8%。2024年Q1PDB样本医院药品销售额同比下降1.8%。

1.3 医保基金情况

本节分析了医保基金收支数据,指出医保基金支出增速持续高于收入增速,2023年当期结余增速首次告负,医保控费压力巨大。

1.4 医药子行业公募基金持仓

本节分析了2024Q2医药基金和非医药基金对医药子行业的持仓情况,显示出不同基金对不同子行业的投资偏好存在差异。

2. 医药行业2024年半年报业绩总览——分行业表现

报告随后对医药行业的各个子板块进行了深入分析,包括:

创新药及制剂

本节分析了创新药及制剂板块的业绩表现,指出该板块2024年上半年收入增长2.1%,归母净利润增长11.1%,扣非归母净利润增长15.8%。销售费用下降,净利率呈逐季上升趋势。 同时,分析了“全链条”支持创新药政策的影响以及国产新药海外放量的现状。

医疗器械

本节分析了医疗器械板块的业绩表现,指出剔除新冠相关标的后的收入增长3.3%,归母净利润增长3.8%。院内诊疗活动步入常态,手术量回升,海外常规业务需求逐渐复苏。

血制品

本节分析了血制品板块的业绩表现,指出剔除华兰生物疫苗业务后,收入增长4.4%,归母净利润增长11.8%,扣非归母净利润增长12.9%。基数效应影响下,24Q2业绩增速提升。

原料药

本节分析了原料药板块的业绩表现,指出收入增长2.6%,归母净利润增长9.5%,扣非归母净利润增长5.4%。利润端增速高于收入端,毛利率和净利率触底修复。

医疗服务

本节分析了医疗服务板块的业绩表现,指出收入增长2.4%,但归母净利润下降7.5%,扣非归母净利润下降13.7%。外部消费疲软和医保控费趋严等因素对该板块造成一定影响。

中药

本节分析了中药板块的业绩表现,指出收入下降3.3%,归母净利润下降9%,扣非归母净利润下降5.8%。高基数效应、中药集采和消费力疲软等因素导致收入端承压。

零售药店

本节分析了零售药店板块的业绩表现,指出收入增长7.7%,但归母净利润下降15.9%,扣非归母净利润下降14.4%。消费力疲软、医保政策监管趋严和药店比价政策等因素导致业绩受损。

医药分销

本节分析了医药分销板块的业绩表现,指出收入下降1.0%,归母净利润下降5.1%,扣非归母净利润下降2.4%。高基数效应、医药反腐和药品及器械集采常态化等因素对该板块造成一定影响。

疫苗

本节分析了疫苗板块的业绩表现,指出收入下降29.4%,归母净利润下降55.7%,扣非归母净利润下降58.1%。行业整体以及竞争格局日益加剧影响了板块各企业的业绩。

CXO

本节分析了CXO板块的业绩表现,指出剔除新冠大订单贡献后,收入略有下降,归母净利润和扣非净利润均出现下滑。新冠大订单基数效应减弱,常规业务的恢复性增长有待观察。

生命科学产品及服务

本节分析了生命科学上游板块的业绩表现,指出收入增长7.1%,但归母净利润和扣非归母净利润均出现下滑。收入端受益于需求恢复和产品品类拓宽,利润端下滑主要系费用投入较大。

制药装备及耗材

本节分析了制药装备及耗材板块的业绩表现,指出收入下降16.1%,归母净利润下降86.4%,扣非归母净利润下降92.1%。行业需求波动是导致该板块业绩下滑的主要原因。

总结

2024年上半年,医药行业整体业绩承压,但不同子板块表现分化显著。创新药、医疗器械、原料药等板块表现相对稳健,部分板块甚至实现增长,而疫苗、CXO等板块业绩下滑明显。零售药店、医药分销和医疗服务板块也受到不同程度的影响。下半年,随着高基数效应的消除和常规业务的复苏,行业整体增速有望回暖,但仍需关注药品降价预期风险、政策风险等潜在风险。 报告对各个子板块的详细分析,为投资者提供了深入了解医药行业现状和未来发展趋势的重要参考。 各子板块的投资机会和风险提示也为投资者提供了投资决策的参考依据。

-

利润扭亏为盈,糖尿病治疗矩阵进一步丰富

-

医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

-

医药行业创新药周报:2026年2月第二周创新药周报

-

化工行业2026年投资策略:周期破晓,材料乘风

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送