-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

化工行业:把握反弹,高股息策略为盾,子赛道景气为矛

化工行业:把握反弹,高股息策略为盾,子赛道景气为矛

-

下载次数:

1114 次

-

发布机构:

华福证券有限责任公司

-

发布日期:

2023-09-25

-

页数:

25页

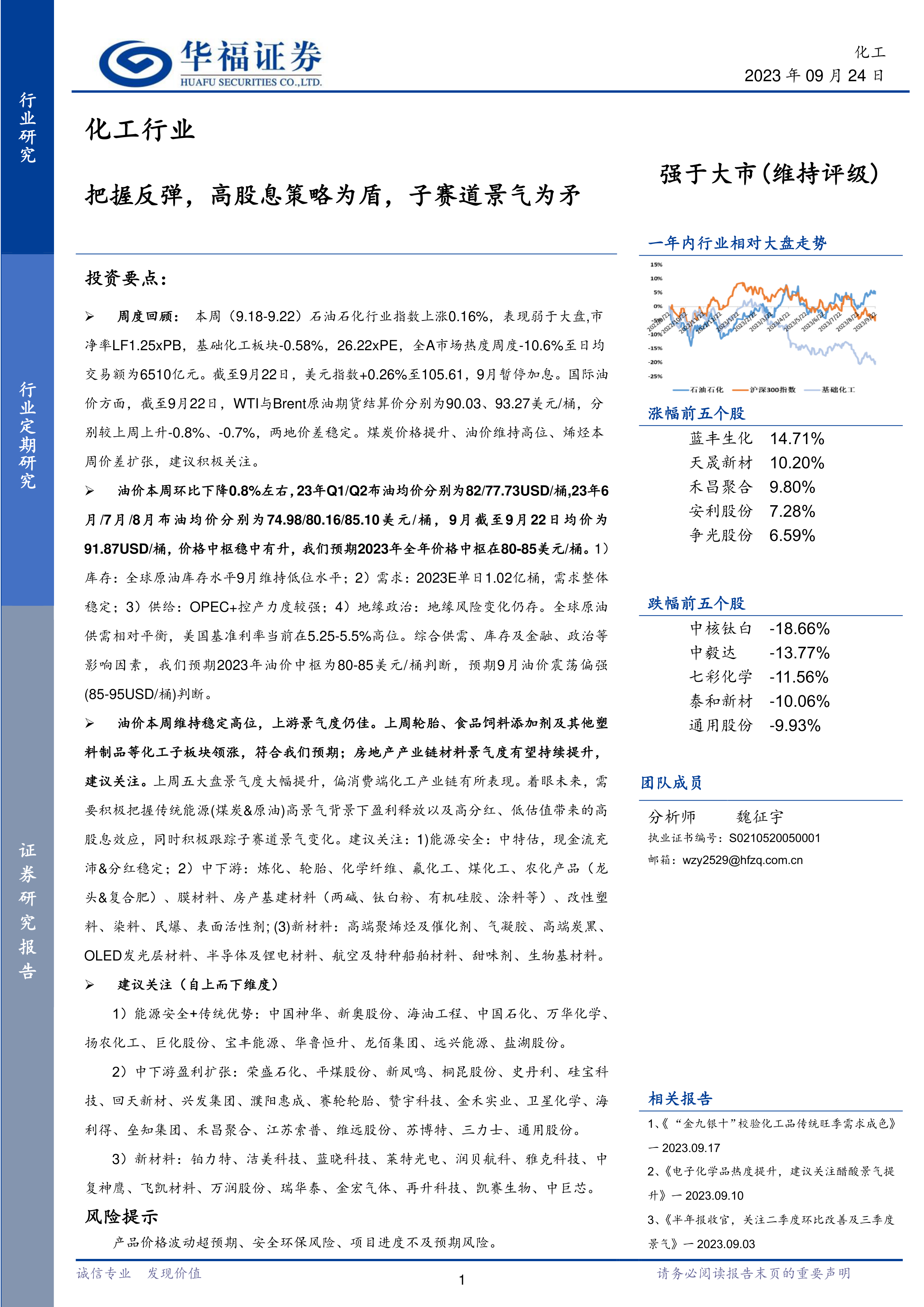

周度回顾:本周(9.18-9.22)石油石化行业指数上涨0.16%,表现弱于大盘,市净率LF1.25xPB,基础化工板块-0.58%,26.22xPE,全A市场热度周度-10.6%至日均交易额为6510亿元。截至9月22日,美元指数+0.26%至105.61,9月暂停加息。国际油价方面,截至9月22日,WTI与Brent原油期货结算价分别为90.03、93.27美元/桶,分别较上周上升-0.8%、-0.7%,两地价差稳定。煤炭价格提升、油价维持高位、烯烃本周价差扩张,建议积极关注。

油价本周环比下降0.8%左右,23年Q1/Q2布油均价分别为82/77.73USD/桶,23年6月/7月/8月布油均价分别为74.98/80.16/85.10美元/桶,9月截至9月22日均价为91.87USD/桶,价格中枢稳中有升,我们预期2023年全年价格中枢在80-85美元/桶。1)库存:全球原油库存水平9月维持低位水平;2)需求:2023E单日1.02亿桶,需求整体稳定;3)供给:OPEC+控产力度较强;4)地缘政治:地缘风险变化仍存。全球原油供需相对平衡,美国基准利率当前在5.25-5.5%高位。综合供需、库存及金融、政治等影响因素,我们预期2023年油价中枢为80-85美元/桶判断,预期9月油价震荡偏强(85-95USD/桶)判断。

油价本周维持稳定高位,上游景气度仍佳。上周轮胎、食品饲料添加剂及其他塑料制品等化工子板块领涨,符合我们预期;房地产产业链材料景气度有望持续提升,建议关注。上周五大盘景气度大幅提升,偏消费端化工产业链有所表现。着眼未来,需要积极把握传统能源(煤炭&原油)高景气背景下盈利释放以及高分红、低估值带来的高股息效应,同时积极跟踪子赛道景气变化。建议关注:1)能源安全:中特估,现金流充沛&分红稳定;2)中下游:炼化、轮胎、化学纤维、氟化工、煤化工、农化产品(龙头&复合肥)、膜材料、房产基建材料(两碱、钛白粉、有机硅胶、涂料等)、改性塑料、染料、民爆、表面活性剂;(3)新材料:高端聚烯烃及催化剂、气凝胶、高端炭黑、OLED发光层材料、半导体及锂电材料、航空及特种船舶材料、甜味剂、生物基材料。

建议关注(自上而下维度)

1)能源安全+传统优势:中国神华、新奥股份、海油工程、中国石化、万华化学、扬农化工、巨化股份、宝丰能源、华鲁恒升、龙佰集团、远兴能源、盐湖股份。

2)中下游盈利扩张:荣盛石化、平煤股份、新凤鸣、桐昆股份、史丹利、硅宝科技、回天新材、兴发集团、濮阳惠成、赛轮轮胎、赞宇科技、金禾实业、卫星化学、海利得、垒知集团、禾昌聚合、江苏索普、维远股份、苏博特、三力士、通用股份。

3)新材料:铂力特、洁美科技、蓝晓科技、莱特光电、润贝航科、雅克科技、中复神鹰、飞凯材料、万润股份、瑞华泰、金宏气体、再升科技、凯赛生物、中巨芯。

风险提示

产品价格波动超预期、安全环保风险、项目进度不及预期风险。

中心思想

本报告的核心观点是:在传统能源高景气和高股息策略的背景下,化工行业呈现出震荡偏强的态势。报告建议投资者关注传统能源领域盈利释放和高股息效应,同时积极跟踪化工子赛道的景气变化,并根据市场表现和数据分析,推荐了多个值得关注的投资标的,涵盖能源安全、中下游盈利扩张和新材料等领域。 报告也指出了产品价格波动、安全环保风险和项目进度不及预期等潜在风险。

化工行业市场表现及估值分析

本周石油石化行业指数上涨0.16%,弱于大盘;基础化工行业指数下跌-0.58%,同样弱于大盘。石油石化板块的PB处于过去十年61.2%百分位,基础化工板块的PE处于29.3%百分位,显示出一定的估值修复空间。 部分子板块,如炼油、轮胎、食品及饲料添加剂等表现较好,而氨纶、钛白粉、氟化工等板块表现较弱。 这与大盘热度、消费需求以及上游原料价格和下游需求复苏节奏等因素密切相关。

行业景气度及投资建议

报告认为,传统能源高景气背景下,能源安全和传统优势领域(如煤炭、原油)的盈利释放值得关注。同时,中下游化工子赛道,如炼化、轮胎、化学纤维等,在需求复苏的推动下,盈利扩张潜力较大。新材料领域也存在着国产替代加速和供给约束带来的投资机会。 报告根据上述分析,分别推荐了能源安全、中下游盈利扩张和新材料三个领域的投资标的。

主要内容

市场表现分析

报告首先对化工行业(石油石化和基础化工)的市场表现进行了周度回顾,分别从一级行业、子板块和个股三个层面进行了详细的数据分析,并列出了涨跌幅前十的个股。 数据显示,行业整体表现与大盘走势存在差异,部分子板块和个股表现突出,而另一些则表现相对低迷。

行业数据跟踪

本部分对宏观数据(货币指数、国际油价、库存、中国原油进出口及消费数据)和产业链价格指数及价差变化进行了跟踪分析。 分析涵盖了美元指数、美国联邦基准利率、WTI和Brent原油价格、全球原油库存、中国原油进口量、消费量以及主要化工产品的价格和价差。 数据显示,美元指数稳中有升,油价维持高位震荡,中国原油进口量和消费量呈现一定的波动,而化工产品价格和价差则受到多种因素的影响,呈现出不同的变化趋势。 该部分还对聚酯和塑料产业链的价格和价差进行了深入分析,并结合开工率等数据,对未来市场走势进行了预测。

行业动态解读

本部分简要介绍了国际和国内化工行业的最新动态,包括俄罗斯油气出口情况、中国推进新型工业化的政策以及国内油气生产数据等。 这些信息为投资者理解行业发展趋势提供了重要的背景信息。

风险提示

报告最后列出了化工行业投资的潜在风险,包括产品价格波动超预期、安全环保风险和项目进度不及预期风险,提醒投资者谨慎投资。

总结

本报告基于对化工行业市场表现、行业数据和行业动态的全面分析,得出化工行业在传统能源高景气和高股息策略的背景下,呈现震荡偏强态势的结论。报告建议投资者关注传统能源领域盈利释放和高股息效应,同时积极跟踪化工子赛道的景气变化,并根据市场表现和数据分析,推荐了多个值得关注的投资标的。 然而,投资者也需要充分认识到产品价格波动、安全环保风险和项目进度不及预期等潜在风险。 报告中大量的数据图表直观地展现了市场趋势和投资机会,为投资者提供了专业的投资参考。

-

2024年报点评:业绩增长稳健,创新业务持续快速增长

-

发布25年股权激励草案,夯实成长确定性

-

2024年年报业绩点评:大鹏体培牛黄持续增长,渠道库存管理下有望焕发新机

-

2024年年报业绩点评:分红持续走高,AD同补深挖中大童市场

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送