-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

化工行业周报:碳中和或带来化工行业颠覆性变革和机遇

化工行业周报:碳中和或带来化工行业颠覆性变革和机遇

-

下载次数:

1067 次

-

发布机构:

华安证券股份有限公司

-

发布日期:

2021-03-22

-

页数:

69页

主要观点:

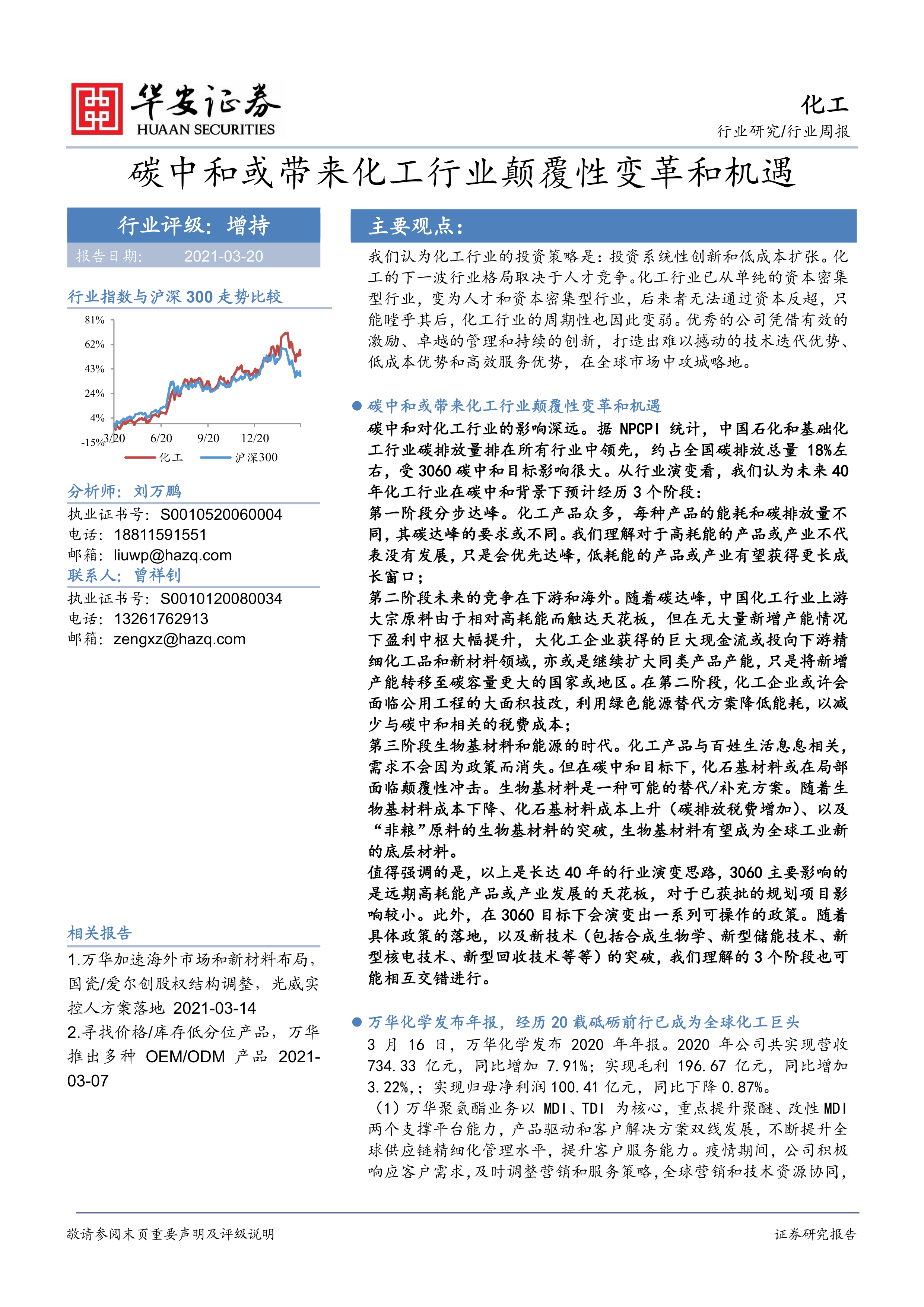

我们认为化工行业的投资策略是:投资系统性创新和低成本扩张。化工的下一波行业格局取决于人才竞争。化工行业已从单纯的资本密集型行业,变为人才和资本密集型行业,后来者无法通过资本反超,只能瞠乎其后,化工行业的周期性也因此变弱。优秀的公司凭借有效的激励、卓越的管理和持续的创新,打造出难以撼动的技术迭代优势、低成本优势和高效服务优势,在全球市场中攻城略地。

碳中和或带来化工行业颠覆性变革和机遇

碳中和对化工行业的影响深远。据NPCPI统计,中国石化和基础化工行业碳排放量排在所有行业中领先,约占全国碳排放总量18%左右,受3060碳中和目标影响很大。从行业演变看,我们认为未来40年化工行业在碳中和背景下预计经历3个阶段:

第一阶段分步达峰。化工产品众多,每种产品的能耗和碳排放量不同,其碳达峰的要求或不同。我们理解对于高耗能的产品或产业不代表没有发展,只是会优先达峰,低耗能的产品或产业有望获得更长成长窗口;

第二阶段未来的竞争在下游和海外。随着碳达峰,中国化工行业上游大宗原料由于相对高耗能而触达天花板,但在无大量新增产能情况下盈利中枢大幅提升,大化工企业获得的巨大现金流或投向下游精细化工品和新材料领域,亦或是继续扩大同类产品产能,只是将新增产能转移至碳容量更大的国家或地区。在第二阶段,化工企业或许会面临公用工程的大面积技改,利用绿色能源替代方案降低能耗,以减少与碳中和相关的税费成本;

第三阶段生物基材料和能源的时代。化工产品与百姓生活息息相关,需求不会因为政策而消失。但在碳中和目标下,化石基材料或在局部面临颠覆性冲击。生物基材料是一种可能的替代/补充方案。随着生物基材料成本下降、化石基材料成本上升(碳排放税费增加)、以及“非粮”原料的生物基材料的突破,生物基材料有望成为全球工业新的底层材料。

值得强调的是,以上是长达40年的行业演变思路,3060主要影响的是远期高耗能产品或产业发展的天花板,对于已获批的规划项目影响较小。此外,在3060目标下会演变出一系列可操作的政策。随着具体政策的落地,以及新技术(包括合成生物学、新型储能技术、新型核电技术、新型回收技术等等)的突破,我们理解的3个阶段也可能相互交错进行。

万华化学发布年报,经历20载砥砺前行已成为全球化工巨头3月16日,万华化学发布2020年年报。2020年公司共实现营收734.33亿元,同比增加7.91%;实现毛利196.67亿元,同比增加3.22%,;实现归母净利润100.41亿元,同比下降0.87%。

(1)万华聚氨酯业务以MDI、TDI为核心,重点提升聚醚、改性MDI两个支撑平台能力,产品驱动和客户解决方案双线发展,不断提升全球供应链精细化管理水平,提升客户服务能力。疫情期间,公司积极响应客户需求,及时调整营销和服务策略,全球营销和技术资源协同,为客户提供更加多元的差异产品和解决方案,为客户创造价值。

(2)石化业务沿着“双核驱动,多点支撑,协同发展”的战略,继续深耕LPG/烯烃商业模式;2020年根据疫情和市场环境变化,坚持落实“轻资产、高周转”策略,产品周转率稳步提升。

(3)精细化学品业务继续保持快速增长。ADI业务全球化布局、国内和海外业务轮动明显,有效应对了疫情带来的巨大挑战;新兴业务产业化进程提速,新业务的孵化能力提升,2020年末表面材料事业部正式更名为新兴技术事业部;新材料业务通过工艺优化和市场拓展,竞争力持续增强;PC业务随着二期项目投产,产品品质和销量进一步提高;先进材料业务新产品实现多项商业化订单。

万华电池材料在CIBF展会上首次亮相,远期规划产能达到10万吨/年,改性材料有望应用于5G3月19日,万华化学新的电池材料业务在本次CIBF展会上首次亮相。万华电池材料业务致力于高安全性能、高能量密度、高功率性能、长循环寿命的三元正极材料的开发生产,并为行业提供三元材料短板解决方案及三元材料-电芯整体使用方案。公司现有烟台生产基地及在建的四川眉山生产基地,未来将以更具优势的产能和更广阔的辐射能力满足市场需求。项目建设方面,万华眉山1万吨三元正极材料(高镍产线)产能预计2021年Q3投产。远期规划方面,三元材料规划产能达到10万吨/年,属于眉山二期项目。眉山二期项目计划总投资400亿元,规划建设高性能树脂和水性涂料、生物发酵及可降解塑料、锂电池材料、合成香料四大产业链11个项目。

3月19号,万华化学携“万华化学创新材料解决方案助力5G行业发展”亮相“5G×电子电器产业创新技术峰会”。目前,万华化学5G项目团队已开发一系列介电性能优异、耐化学性、抗冲和成型周期短的5G天线罩专用改性材料,正在开发一系列创新低介电材料,如超低介损材料、低介电高强度材料、低介电高导热材料等,引领低介电材料发展方向。

卫星石化新建PDH项目强化C3产业链,能耗优势明显

3月19日,卫星石化发布公告,公司拟与独山港区管委会、液空中国签署《新材料新能源一体化项目合作框架协议》。公司拟投资102亿元,在独山港区管委会区域内新建年产80万吨PDH、80万吨丁辛醇、12万吨新戊二醇及配套装置。一体化项目计划2021年11月前开工建设,2024年6月前投产。本次新建项目新增80万吨/年丁辛醇可以作为丙烯酸酯的原料,12万吨/年新戊二醇可以作为聚氨酯原料。按照最新市场价格,丙烯酸丁酯17800元/吨、新戊二醇16200元/吨,项目将为公司带来160多亿元收入。新建项目不仅将从上到下壮大公司C3产业链,而且在壮大规模、优化成本的同时新增收入点。从不同烯烃路线的能耗指标看,PDH由于原料简单、轻质,生产工艺流程更短,吨烯烃产品消耗标煤不足100千克,远低于CTO和蒸汽裂解。在“30·60”目标下,公司作为PDH领先者,有更广阔发展空间。

风险提示

政策扰动,技术扩散,新技术突破,全球知识产权争端,全球贸易争端,碳排放趋严带来抢上产能风险,油价大幅下跌风险,经济大幅下滑风险。

中心思想

本报告的核心观点是:碳中和目标将深刻改变化工行业格局,带来颠覆性变革和巨大机遇。报告预测未来40年化工行业将经历三个阶段:第一阶段分步达峰,高耗能产品优先达峰,低耗能产品获得更长增长窗口;第二阶段竞争转向下游和海外市场,大化工企业将凭借资金优势拓展下游精细化工和新材料领域,或将产能转移至碳容量更大的国家;第三阶段生物基材料和能源将崛起,成为全球工业新的底层材料,部分化石基材料将面临颠覆性冲击。 然而,以上分析基于长期视角,3060目标对已获批项目的短期影响有限,具体政策落地和新技术突破将影响三个阶段的演进速度和交错程度。 投资策略应侧重于系统性创新和低成本扩张,并关注人才竞争。

碳中和对化工行业的长期影响

中国石化和基础化工行业的碳排放量巨大,约占全国总量的18%,因此3060碳中和目标对其影响深远。 报告基于对行业演变的分析,对未来40年化工行业发展趋势进行了预测,并指出了潜在的风险和机遇。

化工行业投资策略:创新与低成本扩张

报告强调,化工行业已从资本密集型行业转变为人才和资本密集型行业,后来者难以通过资本反超。优秀的企业依靠有效的激励机制、卓越的管理和持续创新,才能在全球市场中保持竞争力。因此,投资策略应侧重于系统性创新和低成本扩张,并高度关注人才竞争对行业格局的影响。

主要内容

重点公司多维度跟踪

报告对多家化工企业进行了跟踪,包括万华化学、国瓷材料、龙蟒佰利、金禾实业、扬农化工、华鲁恒升、荣盛石化、桐昆股份、恒力石化、宝丰能源、卫星石化、华峰化学、金发科技、鲁西化工、利尔化学、国光股份、新洋丰、雅克科技、飞凯材料、昊华科技、恒逸石化、万盛股份、东方盛虹、联化科技、华友钴业、沧州大化、美瑞新材等。 报告详细列出了这些公司近期发生的重大事件,包括财务报告发布、项目投资、产能扩张、技术研发、人事变动、以及与碳中和相关的举措等。 通过对这些信息的梳理,报告试图展现化工行业企业的动态发展情况,以及它们对碳中和政策的响应。 此外,报告还对部分国际化工巨头,如巴斯夫、科思创、埃克森美孚、先正达等,的近期动态进行了简要介绍。

行业供给侧跟踪

报告从行业环评信息、行业检修和不可抗力、行业资本开支和在建工程三个方面对化工行业的供给侧进行了跟踪分析。

行业环评信息统计

报告统计了大量化工项目的环评信息,涵盖了石油化工、化学原料、化学制品、化学纤维、塑料、橡胶等多个领域。 这些信息反映了化工行业的投资方向和产能扩张计划,为分析行业未来供给变化提供了数据支撑。 通过对环评信息的分析,可以了解到哪些产品领域投资活跃,哪些企业在积极扩张产能。

行业检修和不可抗力统计

报告统计了主要化工产品的检修和不可抗力情况,包括纯苯、甲苯、丙烯、丁二烯、异丁烯、双酚A、PX、PTA、丙烯酸、丙烯酸丁酯、环氧丙烷、乙二醇、醋酸、酸酐、DMF、己二酸、MDI、TDI、聚酯切片、聚酯瓶片、涤纶短纤、涤纶长丝、锦纶切片、合成氨等。 这些信息对判断短期市场供需变化至关重要。

行业资本开支和在建工程情况

报告提供了化工行业资本开支和在建工程期末余额的数据,并对数据进行了同比增长率的分析。 这些数据可以反映化工行业的投资规模和增长速度,以及不同子行业的投资重点。 报告对石油化工、化学原料、化学制品、化学纤维、塑料、橡胶等多个一级子行业,以及多个三级子行业,都提供了详细的数据分析。

价格、价差、库存历史分位和变化

报告对聚合MDI、纯MDI、软泡聚醚、硬泡聚醚、环氧丙烷、丙烯酸丁酯、MTBE、PC、PTA、聚酯切片、FDY、POY、DTY、钛白粉、安赛蜜、三氯蔗糖、甲基麦芽酚、乙基麦芽酚、尿素、乙二醇、己二酸、DMF、醋酸、低密度聚乙烯、高密度聚乙烯、聚丙烯、氨纶等多种化工产品的价格、价差、库存历史分位和变化进行了详细的统计和分析。 这些数据可以反映市场供需关系和价格波动情况。

风险提示

报告最后列出了化工行业面临的风险,包括政策扰动、技术扩散、新技术突破、全球知识产权争端、全球贸易争端、碳排放趋严带来的抢上产能风险、油价大幅下跌风险、以及经济大幅下滑风险。

总结

本报告通过对重点化工企业、行业供给侧以及价格走势的分析,全面展现了化工行业在碳中和目标下的发展现状和未来趋势。 报告预测碳中和将带来化工行业的颠覆性变革,并建议投资者关注系统性创新和低成本扩张,同时密切关注人才竞争和政策变化带来的风险与机遇。 报告数据丰富,分析深入,为投资者提供了有价值的参考信息。 然而,报告也强调了其分析的局限性,并提示了潜在的风险。 未来,随着碳中和政策的进一步落地和新技术的不断突破,化工行业的格局将持续演变,需要持续关注和深入研究。

-

基础化工行业周报:五部门出台零碳工厂建设意见,美国拟敲定年度生物燃料配额

-

合成生物学周报:合成生物产业获地方强力推动:上海最高补贴2000万激励,山东组建合成生物创新联合体

-

RAY1225国内商业化合作落地,创新转型进入收获期

-

基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送