-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

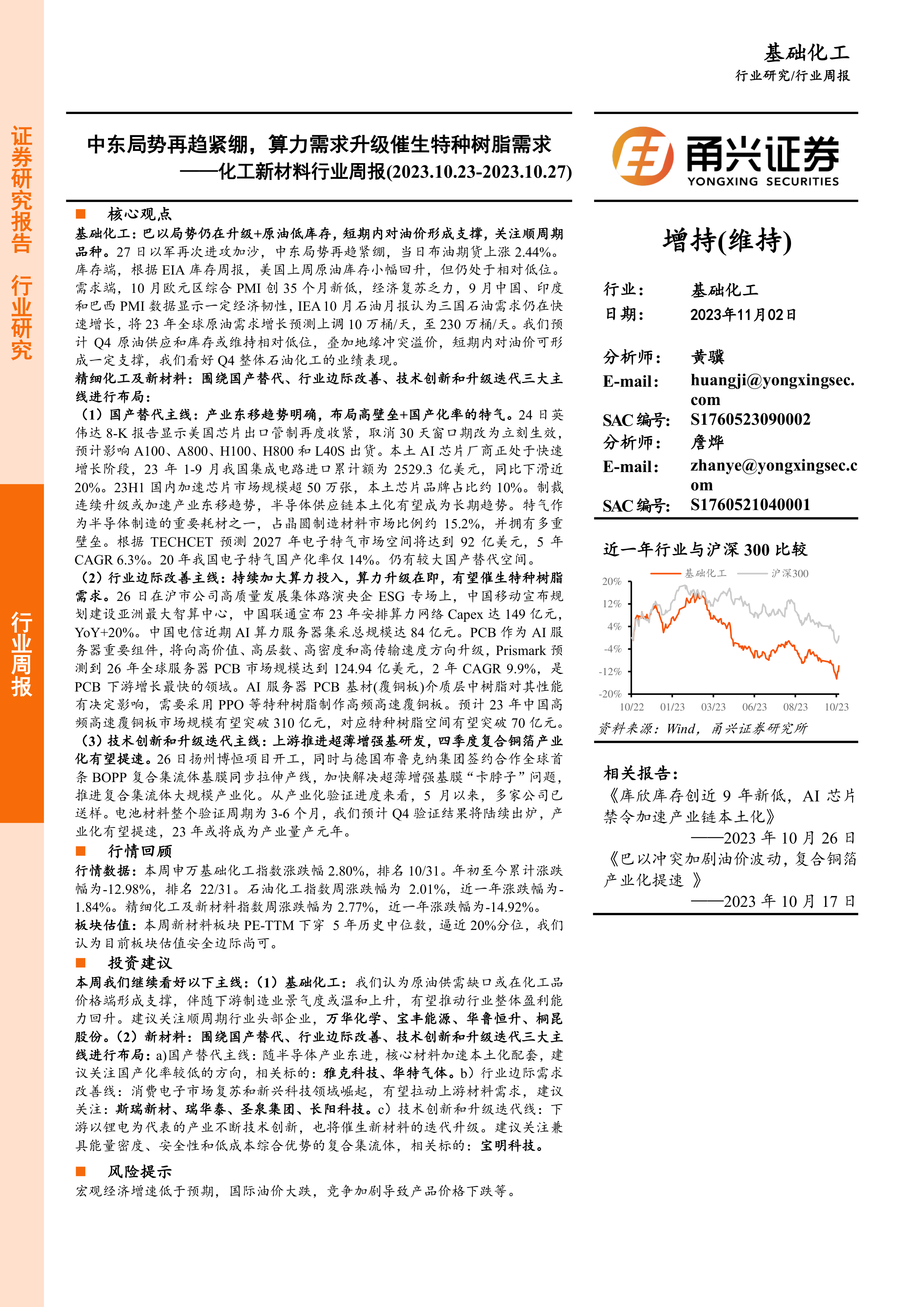

化工新材料行业周报:中东局势再趋紧绷,算力需求升级催生特种树脂需求

化工新材料行业周报:中东局势再趋紧绷,算力需求升级催生特种树脂需求

-

下载次数:

911 次

-

发布机构:

甬兴证券有限公司

-

发布日期:

2023-11-21

-

页数:

22页

核心观点

基础化工: 巴以局势仍在升级+原油低库存,短期内对油价形成支撑,关注顺周期品种。 27 日以军再次进攻加沙,中东局势再趋紧绷, 当日布油期货上涨 2.44%。库存端,根据 EIA 库存周报, 美国上周原油库存小幅回升,但仍处于相对低位。需求端, 10 月欧元区综合 PMI 创 35 个月新低,经济复苏乏力, 9 月中国、印度和巴西 PMI 数据显示一定经济韧性, IEA 10 月石油月报认为三国石油需求仍在快速增长, 将 23 年全球原油需求增长预测上调 10 万桶/天,至 230 万桶/天。 我们预计 Q4 原油供应和库存或维持相对低位, 叠加地缘冲突溢价,短期内对油价可形成一定支撑, 我们看好 Q4 整体石油化工的业绩表现。精细化工及新材料:围绕国产替代、行业边际改善、技术创新和升级迭代三大主线进行布局:

(1)国产替代主线: 产业东移趋势明确,布局高壁垒+国产化率的特气。 24 日英伟达 8-K 报告显示美国芯片出口管制再度收紧,取消 30 天窗口期改为立刻生效,预计影响 A100、 A800、 H100、 H800 和 L40S 出货。 本土 AI 芯片厂商正处于快速增长阶段, 23 年 1-9 月我国集成电路进口累计额为 2529.3 亿美元, 同比下滑近20%。 23H1 国内加速芯片市场规模超 50 万张,本土芯片品牌占比约 10%。 制裁连续升级或加速产业东移趋势, 半导体供应链本土化有望成为长期趋势。 特气作为半导体制造的重要耗材之一, 占晶圆制造材料市场比例约 15.2%,并拥有多重壁垒。 根据 TECHCET 预测 2027 年电子特气市场空间将达到 92 亿美元, 5 年CAGR 6.3%。 20 年我国电子特气国产化率仅 14%。 仍有较大国产替代空间。

(2)行业边际改善主线: 持续加大算力投入, 算力升级在即, 有望催生特种树脂需求。 26 日在沪市公司高质量发展集体路演央企 ESG 专场上,中国移动宣布规划建设亚洲最大智算中心,中国联通宣布 23 年安排算力网络 Capex 达 149 亿元,YoY+20%。中国电信近期 AI 算力服务器集采总规模达 84 亿元。 PCB 作为 AI 服务器重要组件,将向高价值、 高层数、高密度和高传输速度方向升级, Prismark 预测到 26 年全球服务器 PCB 市场规模达到 124.94 亿美元, 2 年 CAGR 9.9%,是PCB 下游增长最快的领域。 AI 服务器 PCB 基材(覆铜板)介质层中树脂对其性能有决定影响, 需要采用 PPO 等特种树脂制作高频高速覆铜板。 预计 23 年中国高频高速覆铜板市场规模有望突破 310 亿元, 对应特种树脂空间有望突破 70 亿元。

(3) 技术创新和升级迭代主线: 上游推进超薄增强基研发, 四季度复合铜箔产业化有望提速。 26 日扬州博恒项目开工, 同时与德国布鲁克纳集团签约合作全球首条 BOPP 复合集流体基膜同步拉伸产线, 加快解决超薄增强基膜“卡脖子”问题,推进复合集流体大规模产业化。 从产业化验证进度来看, 5 月以来, 多家公司已送样。 电池材料整个验证周期为 3-6 个月, 我们预计 Q4 验证结果将陆续出炉,产业化有望提速, 23 年或将成为产业量产元年。

行情回顾

行情数据: 本周申万基础化工指数涨跌幅 2.80%,排名 10/31。年初至今累计涨跌幅为-12.98%,排名 22/31。石油化工指数周涨跌幅为 2.01%,近一年涨跌幅为-1.84%。精细化工及新材料指数周涨跌幅为 2.77%,近一年涨跌幅为-14.92%。板块估值: 本周新材料板块 PE-TTM 下穿 5 年历史中位数,逼近 20%分位,我们认为目前板块估值安全边际尚可。

投资建议

本周我们继续看好以下主线:(1)基础化工: 我们认为原油供需缺口或在化工品价格端形成支撑,伴随下游制造业景气度或温和上升,有望推动行业整体盈利能力回升。 建议关注顺周期行业头部企业, 万华化学、宝丰能源、华鲁恒升、桐昆股份。(2)新材料:围绕国产替代、行业边际改善、技术创新和升级迭代三大主线进行布局: a)国产替代主线:随半导体产业东进,核心材料加速本土化配套,建议关注国产化率较低的方向,相关标的: 雅克科技、华特气体。 b)行业边际需求改善线:消费电子市场复苏和新兴科技领域崛起,有望拉动上游材料需求,建议关注: 斯瑞新材、瑞华泰、圣泉集团、长阳科技。 c)技术创新和升级迭代线:下游以锂电为代表的产业不断技术创新,也将催生新材料的迭代升级。建议关注兼具能量密度、安全性和低成本综合优势的复合集流体,相关标的: 宝明科技。

风险提示

宏观经济增速低于预期,国际油价大跌,竞争加剧导致产品价格下跌等。

中心思想

本报告的核心观点可以总结为以下几点:

基礎化工行业短期向好,长期受宏观经济影响

短期内,中东地缘政治紧张局势和相对较低的原油库存对油价形成支撑,利好顺周期基础化工行业,预计四季度石油化工行业业绩表现良好。然而,长期来看,欧元区经济复苏乏力,宏观经济增速存在下行风险,这将对基础化工行业长期发展构成挑战。

精细化工及新材料行业增长点在于国产替代、行业升级和技术创新

精细化工及新材料行业的主要增长动力来自三个方面:一是美国对华芯片出口管制收紧加速了半导体产业链的国产化进程,为特种气体等高壁垒材料提供了广阔的市场空间;二是算力需求的持续增长推动了特种树脂等材料的需求;三是复合铜箔等新材料技术的创新和产业化进程提速,有望成为行业新的增长点。

主要内容

本报告对基础化工和精细化工及新材料两个行业进行了分析,并给出了相应的投资建议。

基础化工行业分析

地缘政治和库存对油价的短期影响

报告指出,中东局势紧张和美国原油库存低位运行共同支撑了油价,预计四季度油价将维持相对高位,利好石油化工行业。报告援引EIA数据佐证了原油库存的低位,并通过油价与库存的相关性回归分析,预测了油价的可能区间。

宏观经济对行业长期发展的影响

报告也分析了欧元区经济疲软对全球经济复苏的负面影响,指出这将对基础化工行业长期发展构成挑战。报告同时提及中国、印度和巴西经济的韧性,以及IEA对全球原油需求增长的上调预测,为行业发展带来了一丝积极信号。

精细化工及新材料行业分析

国产替代:半导体产业链本土化加速

报告分析了美国对华芯片出口管制升级对半导体产业链本土化的推动作用,指出特种气体作为半导体制造的关键耗材,国产替代空间巨大。报告提供了相关数据,例如2020年我国电子特气国产化率仅为14%,以及2027年电子特气市场空间将达到92亿美元的预测。

行业边际改善:算力升级催生新需求

报告指出,中国三大运营商持续加大算力投入,将带动AI服务器及相关PCB的需求增长,进而推动对特种树脂的需求。报告提供了中国移动、中国联通和中国电信在算力方面的投资规划数据,以及Prismark对全球服务器PCB市场规模的预测。

技术创新和升级迭代:复合铜箔产业化提速

报告关注了复合铜箔产业化的进展,指出其在提升动力电池安全性和能量密度方面的优势,并列举了多家公司在复合铜箔领域的投资和合作情况,预计2023年将成为复合集流体量产元年。

投资建议

报告根据以上分析,给出了具体的投资建议:

- 基础化工行业: 建议关注顺周期行业头部企业,例如万华化学、宝丰能源、华鲁恒升、桐昆股份。

- 新材料行业: 建议关注三个方向:

- 国产替代: 雅克科技、华特气体。

- 行业边际需求改善: 斯瑞新材、瑞华泰、圣泉集团、长阳科技。

- 技术创新和升级迭代: 宝明科技。

行情回顾

报告回顾了本周(2023.10.23-2023.10.27)化工行业主要指数的表现,包括申万基础化工指数、石油化工指数和精细化工及新材料指数的涨跌幅,以及与沪深300和万得全A指数的比较。报告还分析了各子板块的表现,以及个股的涨跌幅、机构资金流向和北向资金流向。

总结

本报告对基础化工和精细化工及新材料行业进行了深入的分析,指出基础化工行业短期受地缘政治和库存影响向好,但长期受宏观经济影响;精细化工及新材料行业则呈现出国产替代、行业升级和技术创新的增长趋势。报告最后给出了具体的投资建议,并对本周化工行业的行情进行了回顾。 投资者应结合自身情况,谨慎决策。 报告中提到的所有数据和预测均基于公开信息和分析师的判断,存在一定的风险。

-

医药生物行业周报:诺和诺德、礼来披露年报,减肥药市场持续增长

-

医药生物行业周报:第五批国家组织高值医用耗材集采开标,国内外主流产品普遍中选

-

医药生物行业点评报告:药审中心发布濒危动物类中药材人工制成品相关试行稿,产业迎来新机遇

-

医药生物行业点评报告:上海市促进科学仪器和科研试剂创新发展行动方案(2025-2027年)出台,利好科研仪器和试剂

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工:2026年“两会”召开,重点关注“反内卷”、新质生产力、碳排放双控等议题

- 医药行业研究:靶蛋白降解:下一代颠覆性治疗范式迎来商业化元年

- 中国兽药产业全景透视:政策演进研发流程与市场格局

- 化工行业2月月报:中东局势升级

- 基础化工:天然气、甲醇等原料价格大涨,赢创调涨蛋氨酸价格

- 基础化工行业周报:地缘冲突扰动全球能化供应链,看好中国化工稳定供应全球

- 蛋氨酸行业快评:能源价格大幅推高成本,中国蛋氨酸竞争力凸显

- 医药行业周报:预期修正,关注长期价值

- 医药生物行业深度报告:投融资与出海双轮驱动,CXO迎来景气度修复与全球化新周期

- 新兴生物技术专题报告:小核酸药物方兴未艾,海外创新与国内崛起共振

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送