-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

业绩呈现逐季度加速趋势,积极培育全人源抗体平台

业绩呈现逐季度加速趋势,积极培育全人源抗体平台

-

下载次数:

2071 次

-

发布机构:

信达证券股份有限公司

-

发布日期:

2025-10-28

-

页数:

5页

药康生物(688046)

事件: 2025年前三季度公司实现营业收入5.76 亿元,同比增长 12.92%;实现归母净利润 1.10 亿元,同比增长 11.90%;实现扣非净利润 0.93 亿元,同比增长 29.21%。单季度来看, 2025Q3 公司实现营业收入 2.01 亿元, 同比增长 18.56%; 实现归母净利润 0.39 亿元,同比增长 78.25%;实现扣非净利润 0.30 亿元,同比增长 75.92%。

点评:

业绩呈现逐季度加速趋势, 功能药效业务具备高成长潜力。

2025 年以来公司业绩呈现逐季度加速趋势, 2025Q1-Q3 分别实现营业收入 1.71 亿、 2.04 亿、 2.01 亿,同比增速分别为 8.76%、 11.27%、18.56%; 2025Q1-Q3 分别实现扣非净利润 0.25 亿、 0.38 亿、 0.30 亿,同比增速分别为 9.80%、 18.29%、 75.92%。

从业务类型来看,功能药效业务是拉动公司业绩增长的重要原因,2025H1 公司功能药效业务实现营业收入 8,793 万元,同比增长23.69%,新签订单同比增长 40%以上, 2025Q3 签单情况基本延续上半年趋势。从区域分布来看, 海外市场是拉动公司业绩增长的重要原因,2025 年前三季度公司海外收入 1.07 亿元,同比增长 23.62%,其中2025Q3 单季度公司海外收入 0.39 亿元,同比增长 63.97%。

我们认为, 药康生物是行业领先的动物模型龙头企业,功能药效是公司基于模型优势延伸出来的高成长业务,海外市场已经明显恢复,随着国内市场逐步复苏,公司业绩还存在进一步加速的潜力。

成立全资子公司纽迈生物,积极培育全人源抗体平台。

2023 年公司依托自主知识产权的全人源抗体转基因模型成立全资子公司纽迈生物,截至 2025 年上半年,纽迈生物已完成全人源抗体小鼠全面验证,包括 NeoMab-IgG(标准)、 NeoMab-CLC(共轻链)及NeoMab-HC(单重链)全系列模型,搭建完成抗体筛选平台,打通模型-抗体发现-服务全流程, 已帮助国内外多家药物研发企业完成全人源抗体发现,实现了高质量交付。纽迈生物自主立项并启动了一系列创新靶点抗体研发,涵盖肿瘤、自免、神经及代谢等领域,其中部分项目已推进至体内评估阶段, 公司预计 2025 年内获得 PCC 分子,部分预研项目已成功授权给海外药企。

我们认为, 全人源抗体平台是行业稀缺资源,公司依托动物模型优势,已成功构建全系列全人源抗体模型,随着研发管线对外授权的不断推进,纽迈生物有望成为公司未来重要的增长引擎。

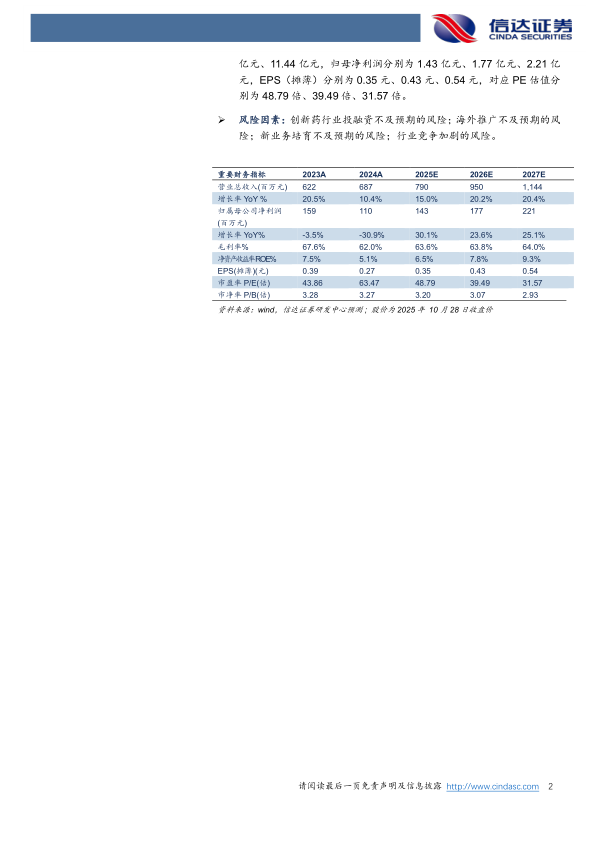

盈利预测: 我们预计公司 2025-2027 年营业收入分别为 7.90 亿元、9.50亿元、 11.44 亿元,归母净利润分别为 1.43 亿元、 1.77 亿元、 2.21 亿元, EPS(摊薄)分别为 0.35 元、 0.43 元、 0.54 元, 对应 PE 估值分别为 48.79 倍、 39.49 倍、 31.57 倍。

风险因素: 创新药行业投融资不及预期的风险; 海外推广不及预期的风险; 新业务培育不及预期的风险; 行业竞争加剧的风险。

-

医药生物行业深度报告:“政策引导&技术支持”助力AI医疗崛起,蚂蚁阿福或成C端应用范例

-

公司深度报告:深耕血液净化黄金赛道,内生外延构建长期成长曲线

-

CXO行业跟踪报告:高景气度有望持续,JPM大会更新要点解读

-

RAY1225成功授权,国内商业化前景可期

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送