-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

输液龙头业绩亮眼,需求旺盛可持续性较高

输液龙头业绩亮眼,需求旺盛可持续性较高

-

下载次数:

2905 次

-

发布机构:

中国银河证券股份有限公司

-

发布日期:

2024-04-25

-

页数:

4页

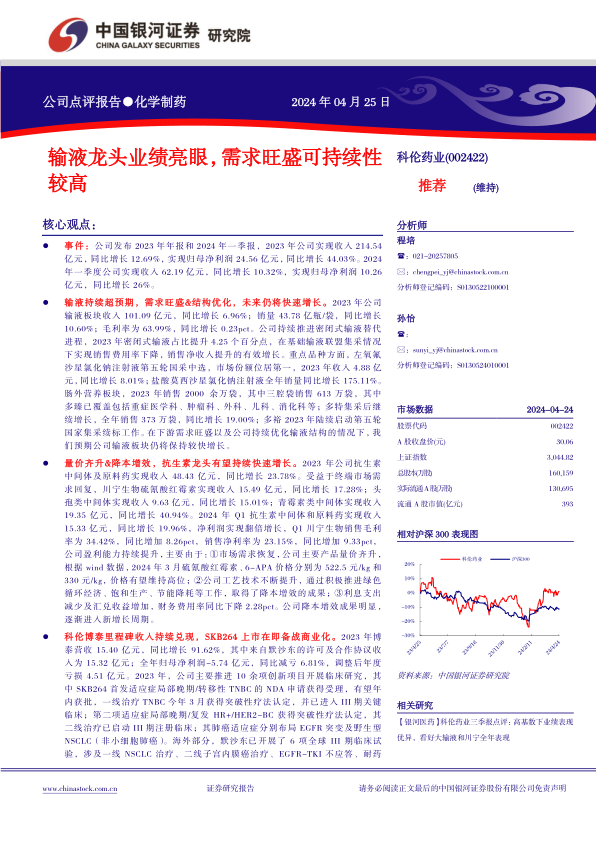

科伦药业(002422)

事件:公司发布2023年年报和2024年一季报,2023年公司实现收入214.54亿元,同比增长12.69%,实现归母净利润24.56亿元,同比增长44.03%。2024年一季度公司实现收入62.19亿元,同比增长10.32%,实现归母净利润10.26亿元,同比增长26%。

输液持续超预期,需求旺盛&结构优化,未来仍将快速增长。2023年公司输液板块收入101.09亿元,同比增长6.96%;销量43.78亿瓶/袋,同比增长10.60%;毛利率为63.99%,同比增长0.23pct。公司持续推进密闭式输液替代进程,2023年密闭式输液占比提升4.25个百分点,在基础输液联盟集采情况下实现销售费用率下降,销售净收入提升的有效增长。重点品种方面,左氧氟沙星氯化钠注射液第五轮国采中选,市场份额位居第一,2023年收入4.88亿元,同比增长8.01%;盐酸莫西沙星氯化钠注射液全年销量同比增长175.11%。肠外营养板块,2023年销售2000余万袋,其中三腔袋销售613万袋,其中多臻已覆盖包括重症医学科、肿瘤科、外科、儿科、消化科等;多特集采后继续增长,全年销售373万袋,同比增长19.00%;多裕2023年陆续启动第五轮国家集采续标工作。在下游需求旺盛以及公司持续优化输液结构的情况下,我们预期公司输液板块仍将保持较快增长。

量价齐升&降本增效,抗生素龙头有望持续快速增长。2023年公司抗生素中间体及原料药实现收入48.43亿元,同比增长23.78%。受益于终端市场需求回复,川宁生物硫氰酸红霉素实现收入15.49亿元,同比增长17.28%;头孢类中间体实现收入9.63亿元,同比增长15.01%;青霉素类中间体实现收入19.35亿元,同比增长40.94%。2024年Q1抗生素中间体和原料药实现收入15.33亿元,同比增长19.96%,净利润实现翻倍增长,Q1川宁生物销售毛利率为34.42%,同比增加8.26pct,销售净利率为23.15%,同比增加9.33pct,公司盈利能力持续提升,主要由于:①市场需求恢复,公司主要产品量价齐升,根据wind数据,2024年3月硫氰酸红霉素、6-APA价格分别为522.5元/kg和330元/kg,价格有望维持高位;②公司工艺技术不断提升,通过积极推进绿色循环经济、饱和生产、节能降耗等工作,取得了降本增效的成果;③利息支出减少及汇兑收益增加,财务费用率同比下降2.28pct。公司降本增效成果明显,逐渐进入新增长周期。

科伦博泰里程碑收入持续兑现,SKB264上市在即备战商业化。2023年博泰营收15.40亿元,同比增长91.62%,其中来自默沙东的许可及合作协议收入为15.32亿元;全年归母净利润-5.74亿元,同比减亏6.81%,调整后年度亏损4.51亿元。2023年,公司主要推进10余项创新项目开展临床研究,其中SKB264首发适应症局部晚期/转移性TNBC的NDA申请获得受理,有望年内获批,一线治疗TNBC今年3月获得突破性疗法认定,并已进入III期关键临床;第二项适应症局部晚期/复发HR+/HER2-BC获得突破性疗法认定,其二线治疗已启动III期注册临床;其肺癌适应症分别布局EGFR突变及野生型NSCLC(非小细胞肺癌)。海外部分,默沙东已开展了6项全球III期临床试验,涉及一线NSCLC治疗、二线子宫内膜癌治疗、EGFR-TKI不应答、耐药的NSCLC、HR+/HER2-乳腺癌以及新辅助未达目标的早期NSCLC辅助治疗。随着SKB264首发适应症的获批,未来公司创新板块将持贡献更多利润。

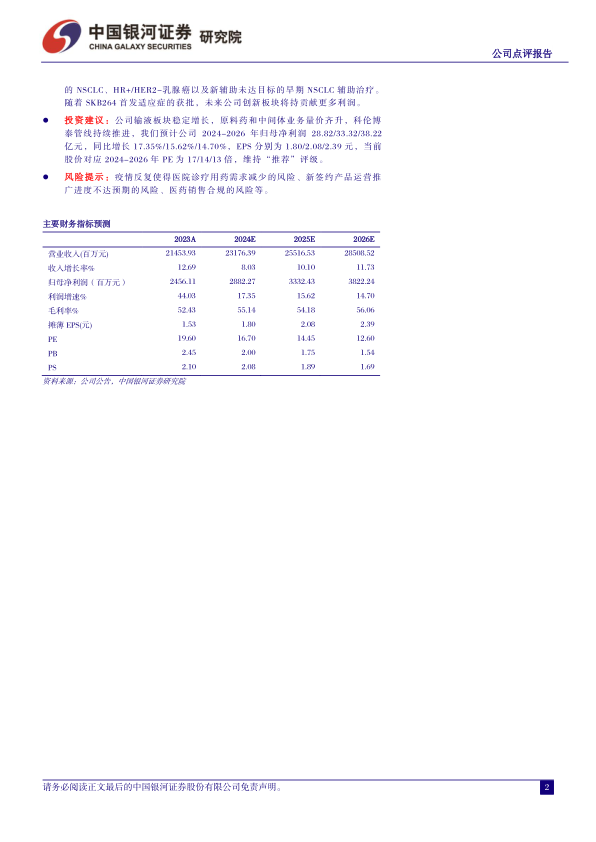

投资建议:公司输液板块稳定增长,原料药和中间体业务量价齐升,科伦博泰管线持续推进,我们预计公司2024-2026年归母净利润28.82/33.32/38.22亿元,同比增长17.35%/15.62%/14.70%,EPS分别为1.80/2.08/2.39元,当前股价对应2024-2026年PE为17/14/13倍,维持“推荐”评级。

风险提示:疫情反复使得医院诊疗用药需求减少的风险、新签约产品运营推广进度不达预期的风险、医药销售合规的风险等。

中心思想

业绩强劲增长,核心业务驱动显著

科伦药业在2023年及2024年一季度展现出强劲的财务增长,归母净利润分别同比增长44.03%和26%。这主要得益于其输液、抗生素中间体及原料药两大核心业务的持续超预期表现,以及创新药子公司科伦博泰里程碑收入的持续兑现。

多元化发展战略成效显著,未来增长潜力可期

公司通过优化输液产品结构、提升抗生素业务的量价齐升与降本增效,并积极推进创新药管线,构建了多元化的增长引擎。SKB264等创新药的上市在即,预示着公司未来盈利能力和市场竞争力的进一步提升。

主要内容

输液业务:需求旺盛与结构优化并举

2023年,公司输液板块实现收入101.09亿元,同比增长6.96%;销量达43.78亿瓶/袋,同比增长10.60%;毛利率为63.99%,同比提升0.23个百分点。这得益于下游需求的旺盛以及公司持续推进密闭式输液替代进程,密闭式输液占比提升4.25个百分点,有效实现了销售费用率下降和销售净收入提升。在重点品种方面,左氧氟沙星氯化钠注射液在第五轮国采中选,市场份额位居第一,2023年收入4.88亿元,同比增长8.01%。盐酸莫西沙星氯化钠注射液全年销量同比增长175.11%。肠外营养板块表现亮眼,2023年销售2000余万袋,其中三腔袋销售613万袋,多臻已覆盖重症医学科、肿瘤科、外科、儿科、消化科等多个科室;多特集采后继续增长,全年销售373万袋,同比增长19.00%。

抗生素中间体及原料药:量价齐升与降本增效

2023年,公司抗生素中间体及原料药实现收入48.43亿元,同比增长23.78%。其中,川宁生物的硫氰酸红霉素实现收入15.49亿元,同比增长17.28%;头孢类中间体收入9.63亿元,同比增长15.01%;青霉素类中间体收入19.35亿元,同比增长40.94%。2024年一季度,抗生素中间体和原料药收入达15.33亿元,同比增长19.96%,净利润实现翻倍增长。川宁生物销售毛利率为34.42%,同比增加8.26个百分点;销售净利率为23.15%,同比增加9.33个百分点。盈利能力提升主要归因于市场需求恢复带来的量价齐升(如2024年3月硫氰酸红霉素和6-APA价格维持高位),公司通过绿色循环经济、饱和生产、节能降耗等措施实现的降本增效,以及利息支出减少和汇兑收益增加带来的财务费用率下降。

科伦博泰:创新药管线持续兑现与商业化在即

2023年,科伦博泰营收15.40亿元,同比增长91.62%,其中15.32亿元来自与默沙东的许可及合作协议收入。全年归母净利润亏损5.74亿元,同比减亏6.81%,调整后年度亏损4.51亿元。公司积极推进10余项创新项目临床研究,其中核心产品SKB264(ADC药物)的首发适应症局部晚期/转移性TNBC的NDA申请已获受理,有望年内获批;一线治疗TNBC于今年3月获得突破性疗法认定并进入III期关键临床。第二项适应症局部晚期/复发HR+/HER2-BC也获得突破性疗法认定,二线治疗已启动III期注册临床。此外,肺癌适应症也布局了EGFR突变及野生型NSCLC。海外方面,默沙东已开展6项全球III期临床试验。随着SKB264首发适应症的获批,创新板块有望持续贡献利润。

投资建议与风险提示

基于输液板块的稳定增长、原料药和中间体业务的量价齐升以及科伦博泰管线的持续推进,预计公司2024-2026年归母净利润分别为28.82亿元、33.32亿元和38.22亿元,同比增长17.35%、15.62%和14.70%。EPS分别为1.80元、2.08元和2.39元。当前股价对应2024-2026年PE分别为17倍、14倍和13倍,维持“推荐”评级。主要风险包括疫情反复导致医院诊疗用药需求减少的风险、新签约产品运营推广进度不达预期的风险以及医药销售合规的风险。

总结

多业务协同驱动,业绩持续向好

科伦药业凭借其在输液、抗生素中间体及原料药领域的稳健增长和创新药管线的突破性进展,实现了2023年及2024年一季度业绩的显著提升。公司通过产品结构优化、成本控制和创新研发,有效巩固了市场地位并拓展了新的增长空间。

创新药商业化在即,未来发展前景广阔

随着核心创新药SKB264的上市临近,科伦博泰有望成为公司新的利润增长点,进一步提升公司的长期价值。尽管存在市场和运营风险,但公司多元化的业务布局和持续的创新能力为其未来的可持续发展奠定了坚实基础。

-

医药行业月报25/12:医改持续推进,医保月度收支增速回正

-

聚焦特种高分子材料,平台化建设赋能成长

-

百奥赛图公司深度报告:锚定全球新药发源地,千鼠万抗前景广阔

-

自免药物行业深度报告:自免疾病蓝海市场,新靶点新机制快速涌现

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工行业周报:政策利好化工下游需求,危险化学品安全法通过

- 医药日报:GSK在研疗法Bepirovirsen三期临床成功

- 医药生物行业跟踪报告:2025FDA新药全景:创新疗法与市场变革

- 医药日报:默沙东索特西普在华获批上市

- 肺动脉高压临床试验教育者的演进与影响

- 农化行业:2025年12月月度观察:钾肥供需紧平衡,储能拉动磷矿石需求,草甘膦价格下行

- 高端膜材料行业点评报告:商务部启动对日反倾销调查,看好高端膜材国产替代

- 基础化工行业研究:周期成长双线轮动,持续看好成长赛道和反内卷大方向

- 氟化工行业:2025年12月月度观察:一季度制冷剂长协价格落地,关注PVDF价格持续修复

- 医药日报:赛诺菲普乐司兰钠在华获批上市

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送