-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

业绩超预期,核心产品带动增长,研发项目持续推进

业绩超预期,核心产品带动增长,研发项目持续推进

-

下载次数:

2487 次

-

发布机构:

天风证券股份有限公司

-

发布日期:

2022-10-30

-

页数:

3页

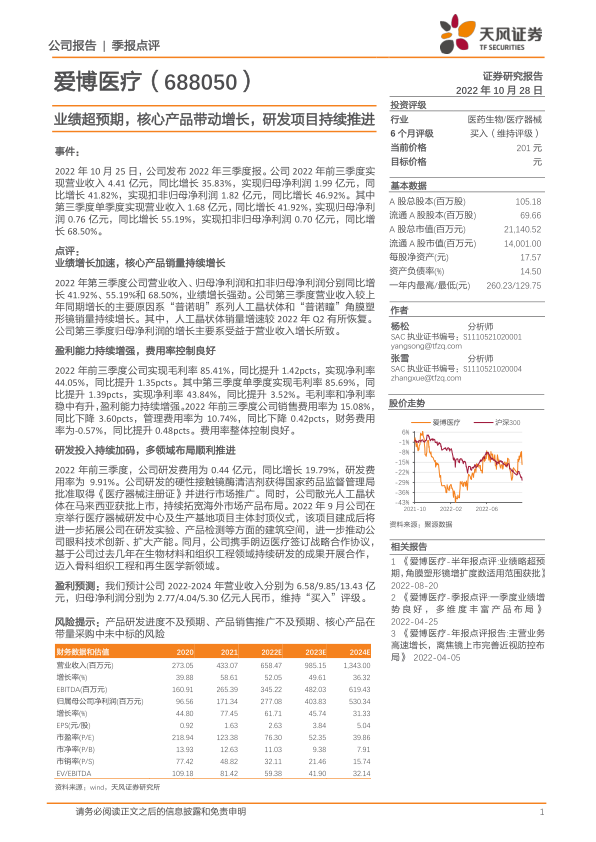

爱博医疗(688050)

事件:

2022年10月25日,公司发布2022年三季度报。公司2022年前三季度实现营业收入4.41亿元,同比增长35.83%,实现归母净利润1.99亿元,同比增长41.82%,实现扣非归母净利润1.82亿元,同比增长46.92%。其中第三季度单季度实现营业收入1.68亿元,同比增长41.92%,实现归母净利润0.76亿元,同比增长55.19%,实现扣非归母净利润0.70亿元,同比增长68.50%。

点评:

业绩增长加速,核心产品销量持续增长

2022年第三季度公司营业收入、归母净利润和扣非归母净利润分别同比增长41.92%、55.19%和68.50%,业绩增长强劲。公司第三季度营业收入较上年同期增长的主要原因系“普诺明”系列人工晶状体和“普诺瞳”角膜塑形镜销量持续增长。其中,人工晶状体销量增速较2022年Q2有所恢复。公司第三季度归母净利润的增长主要系受益于营业收入增长所致。

盈利能力持续增强,费用率控制良好

2022年前三季度公司实现毛利率85.41%,同比提升1.42pcts,实现净利率44.05%,同比提升1.35pcts。其中第三季度单季度实现毛利率85.69%,同比提升1.39pcts,实现净利率43.84%,同比提升3.52%。毛利率和净利率稳中有升,盈利能力持续增强。2022年前三季度公司销售费用率为15.08%,同比下降3.60pcts,管理费用率为10.74%,同比下降0.42pcts,财务费用率为-0.57%,同比提升0.48pcts。费用率整体控制良好。

研发投入持续加码,多领域布局顺利推进

2022年前三季度,公司研发费用为0.44亿元,同比增长19.79%,研发费用率为9.91%。公司研发的硬性接触镜酶清洁剂获得国家药品监督管理局批准取得《医疗器械注册证》并进行市场推广。同时,公司散光人工晶状体在马来西亚获批上市,持续拓宽海外市场产品布局。2022年9月公司在京举行医疗器械研发中心及生产基地项目主体封顶仪式,该项目建成后将进一步拓展公司在研发实验、产品检测等方面的建筑空间,进一步推动公司眼科技术创新、扩大产能。同月,公司携手朗迈医疗签订战略合作协议,基于公司过去几年在生物材料和组织工程领域持续研发的成果开展合作,迈入骨科组织工程和再生医学新领域。

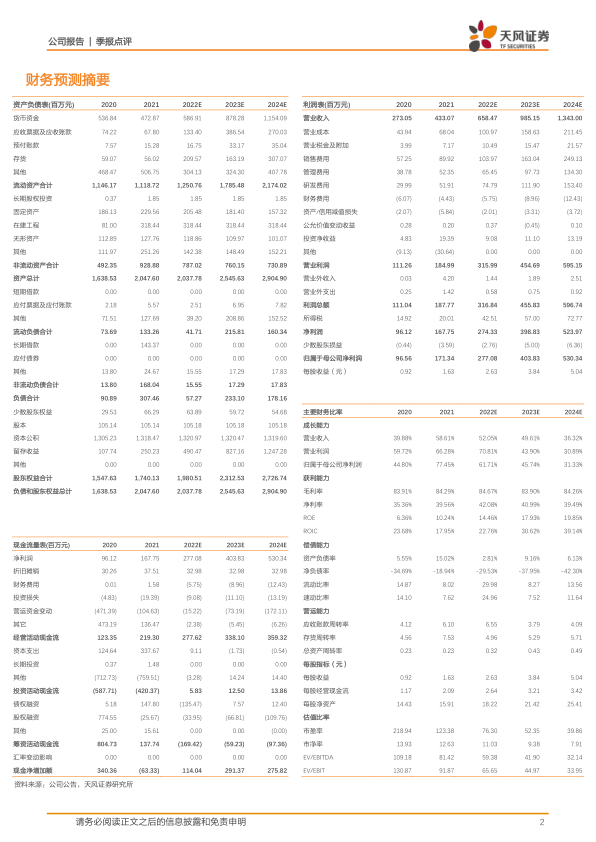

盈利预测:我们预计公司2022-2024年营业收入分别为6.58/9.85/13.43亿元,归母净利润分别为2.77/4.04/5.30亿元人民币,维持“买入”评级。

风险提示:产品研发进度不及预期、产品销售推广不及预期、核心产品在带量采购中未中标的风险

中心思想

- 业绩增长的核心驱动力: 爱博医疗第三季度业绩增长加速,主要得益于核心产品“普诺明”系列人工晶状体和“普诺瞳”角膜塑形镜的销量持续增长,其中人工晶状体销量增速较Q2有所恢复。

- 盈利能力稳步提升: 公司毛利率和净利率稳中有升,盈利能力持续增强。同时,费用率控制良好,销售费用率和管理费用率同比下降。

- 研发投入与市场拓展双轮驱动: 公司持续加大研发投入,硬性接触镜酶清洁剂获批上市,散光人工晶状体在马来西亚获批,进一步拓展海外市场产品布局。同时,公司积极拓展骨科组织工程和再生医学新领域。

主要内容

业绩表现

-

营收与利润双增长:

- 2022年前三季度,爱博医疗实现营业收入4.41亿元,同比增长35.83%;归母净利润1.99亿元,同比增长41.82%;扣非归母净利润1.82亿元,同比增长46.92%。

- 第三季度单季度,实现营业收入1.68亿元,同比增长41.92%;归母净利润0.76亿元,同比增长55.19%;扣非归母净利润0.70亿元,同比增长68.50%。

盈利能力分析

-

毛利率和净利率双提升:

- 2022年前三季度,公司毛利率为85.41%,同比提升1.42个百分点;净利率为44.05%,同比提升1.35个百分点。

- 第三季度单季度,毛利率为85.69%,同比提升1.39个百分点;净利率为43.84%,同比提升3.52个百分点。

-

费用控制良好:

- 2022年前三季度,销售费用率为15.08%,同比下降3.60个百分点;管理费用率为10.74%,同比下降0.42个百分点;财务费用率为-0.57%,同比提升0.48个百分点。

研发与市场拓展

-

研发投入持续加码:

- 2022年前三季度,公司研发费用为0.44亿元,同比增长19.79%,研发费用率为9.91%。

-

新产品获批与海外市场拓展:

- 公司研发的硬性接触镜酶清洁剂获得国家药品监督管理局批准上市。

- 散光人工晶状体在马来西亚获批上市,持续拓宽海外市场产品布局。

-

产能扩张与战略合作:

- 医疗器械研发中心及生产基地项目主体封顶,将进一步拓展公司在研发实验、产品检测等方面的建筑空间,推动公司眼科技术创新、扩大产能。

- 与朗迈医疗签订战略合作协议,开展在生物材料和组织工程领域的合作,迈入骨科组织工程和再生医学新领域。

盈利预测

- 预计公司2022-2024年营业收入分别为6.58/9.85/13.43亿元,归母净利润分别为2.77/4.04/5.30亿元人民币,维持“买入”评级。

总结

爱博医疗2022年第三季度业绩表现强劲,核心产品销量增长是主要驱动力。公司盈利能力持续增强,费用控制良好。同时,公司不断加大研发投入,积极拓展国内外市场,并积极布局新领域。维持“买入”评级。

-

天风医药细分领域分析与展望(2025H1):体外诊断行业及个股2025半年度回顾与展望

-

国内短期承压,海外市场呈现良好增长态势

-

基础化工行业研究周报:国家发改委,支持石化化工行业节能降碳改造,煤化工项目低碳化改造,双氧水、硫酸铵价格上涨

-

化工行业运行指标跟踪:2025年8-9月数据

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送