-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

23H1业绩快速增长,自免管线进度靠前

23H1业绩快速增长,自免管线进度靠前

-

下载次数:

897 次

-

发布机构:

华金证券股份有限公司

-

发布日期:

2023-08-27

-

页数:

7页

三生国健(688336)

投资要点

2023H1收入快速增长,净利扭亏为盈。公司发布2023年半年度报告:(1)2023H1,公司实现营收4.78亿元(+40.28%,同增,下同),主要系益赛普、赛普汀持续增长以及CDMO订单量增加;归母净利润0.95亿元(去年同期-0.07亿元),扣非归母净利润0.84亿元(去年同期-0.29亿元),同比扭亏为盈。销售及管理费用分别为1.26亿元(+7.03%)及0.35亿元(-22.76%),费用率分别为26.41%(-8.20pp)及7.24%(-5.91pp),降本增效效果显著。随着抗肿瘤及眼科管线投入减少及销售规模扩大,研发费用率持续改善;2023H1研发投入1.65亿元(+11.62%),研发费用率34.56%(-8.87pp)。(2)2023Q2,公司实现营收2.70亿元(+50.19%),归母净利润0.61亿元,扣非归母净利润0.55亿元。

已上市产品持续放量,CDMO贡献业绩新增量。(1)益赛普:2023H1实现销售收入3.04亿元(+24.98%)。作为TNF-α老靶点药物,面对类风湿、强直疾病领域竞争日益加剧的市场环境,一方面通过集采中标提高市场渗透率并持续推进市场下沉;另一方面于2023年3月推出水针剂型,贡献新的收入增长来源。(2)赛普汀:聚焦HER2阳性晚期乳腺癌,抢占一线用药地位。随着2023国谈续约成功、医保解限及HER2阳性乳腺癌抗HER2治疗理念不断深入,2023H1覆盖医院1300余家,实现销售收入1.09亿元(+60.46%)。适应症拓展方面,用于HER2阳性乳腺癌新辅助治疗处于Ⅱ期临床;(3)健尼哌:作为国内唯一上市的人源化抗CD25单抗,2022年实现销售收入0.28亿元(+45.43%),2023H1收入同比增长34.27%。健尼哌价格稳定,有望继续保持稳定增长态势。(4)CDMO:2022年公司CDMO业务全面升级,由被动接单转型为上海晟国医药独立运作,2022年该业务实现营业收入1.00亿元(+159.81%),2023H1营收增速191.69%。随着CDMO业务接洽范围的扩大,有望带来新的业绩增长点。

产品管线进一步归核自免,在研进度靠前。公司在研管线共12个产品,涵盖自免、肿瘤及眼科领域。其中肿瘤及眼科领域5个在研产品权益已于2023年4月授权给沈阳三生,交易完成后公司将专注于自免领域创新研发。自免管线研发进展迅速推进:608(IL-17A)中重度斑块状银屑病适应症临床Ⅲ期进行中;613(IL-1β)急性痛风性关节炎适应症进入临床Ⅲ期;611(IL-4Rα)成年中重度特应性皮炎适应症临床Ⅱ期已达主要终点,慢性鼻窦炎伴鼻息肉适应症进入Ⅱ期临床,慢性阻塞性肺气肿适应症临床Ⅱ期IND申请已获受理;610(IL-5)重度嗜酸粒细胞性哮喘适应症已完成临床Ⅱ期入组。

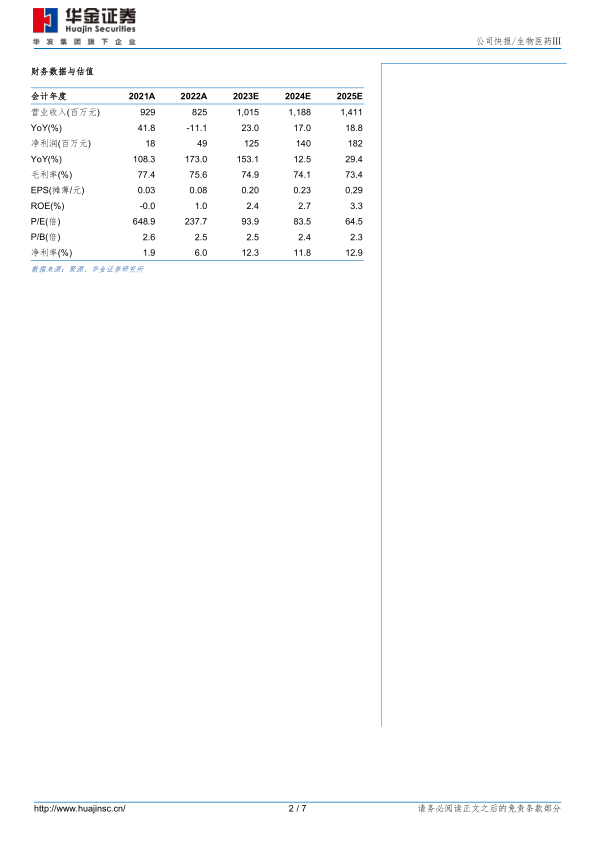

投资建议:公司深耕自免领域抗体创新研发,靶点布局丰富,在研管线进度靠前,逐步进入收获期;已上市产品业绩多点开花,CDMO贡献业绩新增量,公司成长空间广阔。预测公司2023-2025年归母净利润分别为1.25/1.40/1.82亿元,增速分别为153%/13%/29%。首次覆盖,给予“增持-A”建议。

风险提示:行业政策风险、新药研发风险、在研产品上市不确定性风险、商业化不及预期风险等。

中心思想

业绩增长与盈利能力提升

三生国健2023年上半年业绩表现强劲,营收大幅增长,净利润扭亏为盈,主要得益于核心产品销售增长和CDMO业务的贡献。

自免管线潜力

公司战略聚焦自免领域,管线研发进度靠前,多个在研产品进入临床后期,未来有望进入收获期,为公司带来新的增长动力。

主要内容

2023H1业绩快速增长,净利扭亏为盈

2023年上半年,三生国健实现营收4.78亿元,同比增长40.28%,归母净利润0.95亿元,实现扭亏为盈。

- 营收增长驱动力:益赛普、赛普汀销售持续增长,CDMO订单量增加。

- 盈利能力提升:销售及管理费用率显著下降,降本增效。研发费用率因抗肿瘤及眼科管线投入减少及销售规模扩大而持续改善。

已上市产品持续放量,CDMO贡献业绩新增量

公司主要上市产品销售收入均实现增长,CDMO业务成为新的业绩增长点。

- 益赛普:销售收入3.04亿元,同比增长24.98%。通过集采提高市场渗透率,并推出水针剂型。

- 赛普汀:销售收入1.09亿元,同比增长60.46%。受益于国谈续约成功、医保解限及治疗理念深入。

- 健尼哌:收入同比增长34.27%,价格稳定,有望继续保持稳定增长态势。

- CDMO:营收增速191.69%,业务范围扩大,有望带来新的业绩增长点。

产品管线进一步归核自免,在研进度靠前

公司聚焦自免领域,剥离肿瘤及眼科管线,自免管线研发进展迅速。

- 管线调整:将肿瘤及眼科领域5个在研产品权益授权给沈阳三生,专注于自免领域创新研发。

- 自免管线进展:608(IL-17A)、613(IL-1β)、611(IL-4Rα)、610(IL-5)等多个产品处于临床后期阶段。

投资建议

公司深耕自免领域,靶点布局丰富,在研管线进度靠前,已上市产品业绩多点开花,CDMO贡献业绩新增量,公司成长空间广阔。预测公司2023-2025年归母净利润分别为1.25/1.40/1.82亿元,增速分别为153%/13%/29%。首次覆盖,给予“增持-A”建议。

盈利预测核心假设

报告中对公司未来几年的营收进行了预测,并对核心产品和业务的营收增长率进行了假设。

- 益赛普:2023-2025年营收增速分别为16%/11%/9%。

- 赛普汀:2023-2025年营收增速分别为35%/25%/18%。

- 健尼哌:2023-2025年营收增速分别为28%/25%/23%。

- CDMO业务:2023-2025年营收增速分别为40%/30%/30%。

- 608(IL-17A):假设2025年获批上市。

可比公司估值

选取康弘药业、贝达药业、恒瑞医药及君实生物作为可比公司,采用PS估值法,考虑到公司在自免领域靶点布局丰富,在研管线进展靠前,成长空间广阔。

总结

三生国健2023年上半年业绩表现亮眼,核心产品销售增长和CDMO业务的快速发展是主要驱动力。公司战略聚焦自免领域,研发管线进展顺利,未来增长潜力巨大。 华金证券首次覆盖,给予“增持-A”评级,并预测公司未来三年净利润将保持快速增长。

-

基础化工行业深度报告:SAF助力航空减排,国内具备UCO特色优势

-

新股覆盖研究:海圣医疗

-

医药行业周报:AI技术赋能,AI医疗市场加速扩张

-

新股覆盖研究:爱得科技

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送