-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

深度报告:营销改革叠加产品升级,贴膏剂龙头走上成长快车道

深度报告:营销改革叠加产品升级,贴膏剂龙头走上成长快车道

-

下载次数:

2140 次

-

发布机构:

民生证券股份有限公司

-

发布日期:

2022-03-25

-

页数:

24页

羚锐制药(600285)

管理层完成新老交替,股权激励彰显业绩信心。公司成立于1992年,是国内贴膏剂生产和销售的龙头企业。于2014年开启管理层变更,2021年新老交替全部完成后,着手于SAR-ERP项目的开展,通过业务财务数据一体化实现以销定产,合理控制成本,同期开展新媒体试水项目,有效抬升客户触达率。同年7月,公司通过股权激励实施相关议案,解除限售考核要求为2021至2023年度扣非归母净利润年化增速分别不低于20%、20%、15%。结合历史平均增速和产品销售情况,我们预计股权激励计划将有效落地。

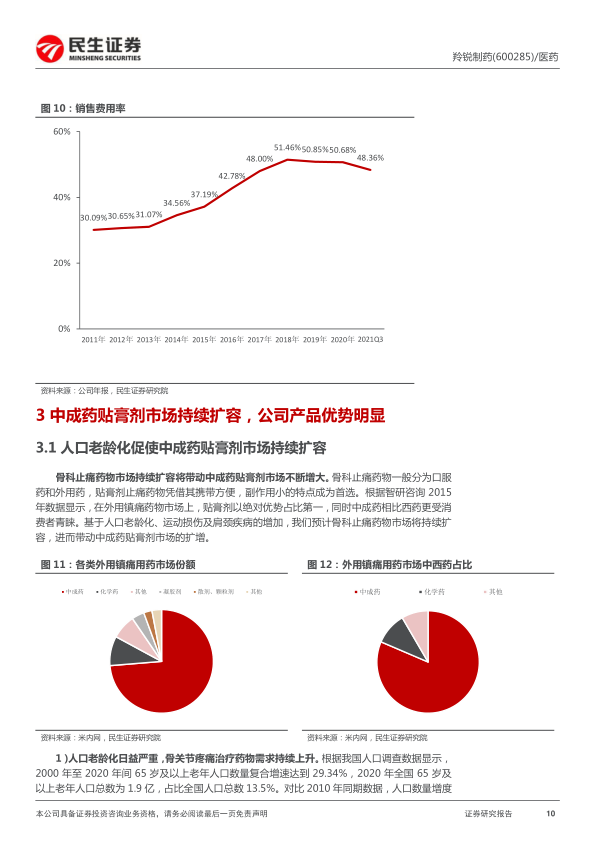

第二次营销改革提升人效,销售费用率呈现下降趋势。在沿用第一次营销改革实行三级销售队伍管理模式后,公司于2019年开启第二次营销改革,统一产品销售平台,划分OTC、基层医疗以及临床三大事业部。公司通络祛痛膏等重点产品稳定增长,疫情防控常态化背景下,儿科类产品小儿退热贴和舒腹贴膏恢复到2019年前的增长曲线;芬太尼透皮贴产品盈利空间有望持续提升。销售费用率在2019年和2020年度分别为50.85%、50.65%,受益于营销改革效果渐显,我们预计每年销售费用率下降速度约0.05%。

贴膏剂产品优化升级实现业绩新增量。公司贴膏剂主打产品通络祛痛膏与活血消痛酊联合售卖,伴随公司进行营销改革,OTC渠道逐渐扩宽的背景下,我们预计2021至2023年两款产品营收复合增速可达15%,2023年有望实现营收10亿。两只老虎系列中的三款贴膏剂产品优化升级,2021年9月壮骨麝香止痛膏和关节止痛膏的普药出厂价上升0.1元/贴,伤湿止痛膏的出厂价上升0.05元/贴,预计产品涨价带来的营收约上涨4%,归母净利润约上涨15%。结合客户对精品贴膏的需求不断提升,我们预测产品营收将实现快速增长。此外,公司国内独家骨架型芬太尼产品在2020年首次实现盈利,伴随市场放量拉升,我们预计产品维持高速增长。

投资建议:公司是国内领先的贴膏剂中药企业,拥有多个优势贴膏品种,消费者认可度较高。我们选取了行业中四家贴膏剂公司奇正藏药、亚宝药业、云南白药、九典制药,以及OTC行业龙头华润三九作为可比公司,可比公司2021年PE均值为23x,2022年PE均值为21x。伴随公司营销改革,产品销量逐步增长;目前产品价格尚低,仍有涨价空间,且精品贴膏替代率约两成,精品销量有望持续提升,因此我们预计公司整体毛利率有望继续增长,未来业绩具有成长性,预计2021-2023年实现营收27.62/32.41/37.13亿元,归母净利润分别为3.91/4.87/5.69亿元,折合EPS分别为0.69/0.86/1.00元,对应PE为20x/16x/14x,估值水平低于可比公司PE均值,维持“推荐”评级。

风险提示:产品销售不及预期,政策性风险,监管风险

中心思想

战略转型驱动业绩增长

羚锐制药通过管理层新老交替、股权激励、营销模式创新及数字化转型等一系列战略举措,有效提升了运营效率和市场竞争力。公司聚焦核心贴膏剂产品,并积极拓展新品类,在人口老龄化、全民健身意识提高以及不良生活习惯年轻化等宏观趋势下,中成药贴膏剂市场持续扩容,为公司业绩增长提供了坚实基础。

贴膏剂市场龙头地位稳固

公司凭借其在贴膏剂领域的深厚积累和多款优势产品,如独家通络祛痛膏、两只老虎系列以及国内独家骨架型芬太尼透皮贴剂,巩固了其市场龙头地位。通过产品优化升级、组合销售和价格策略调整,核心产品展现出强劲的增长潜力,预计未来营收和利润将保持稳健增长,且当前估值低于行业平均水平,具备投资价值。

主要内容

管理层新老交替与股权激励

领导团队年轻化与激励机制强化

羚锐制药成立于1992年,并于2000年上市,是国内贴膏剂生产和销售的龙头企业。公司于2014年启动管理层变更,至2021年完成新老交替,熊伟先生现任董事长兼总经理,并控股25.31%。新任管理层年轻化,推动了公司业务方向的调整,包括开展SAP-ERP项目以实现业务财务数据一体化,以及试水新媒体营销以提升客户触达率。

为激发团队活力并绑定核心骨干利益,公司于2021年7月实施股权激励计划,向9名高层管理人员及174名中层管理和核心业务骨干授予限制性股票1367.06万股。业绩考核目标设定为2021年至2023年度扣非归母净利润年化增速分别不低于20%、20%、15%,彰显了管理层对未来业绩增长的信心。公司产品线多样化,聚焦骨科疾病和心脑血管疾病领域,其中贴膏剂产品营收占比超过60%,毛利率高达77.5%,是公司主要的营收和盈利来源。

营销改革提升销售效率

销售模式升级与数字化转型

公司自2012年起先后进行了两次营销改革。首次改革构建了由大区经理、地区经理和终端代表组成的三级销售队伍管理模式,至2017年底,公司产品基本覆盖了连锁药店、个体零售药店以及部分基层医疗机构和医院终端。2019年,公司开启第二次营销改革,统一销售平台至河南羚锐医药有限公司,并划分了OTC、基层医疗以及临床三大事业部,以提升人效和重点品种销量。目前,OTC事业部拥有超过2500人,基层医疗事业部拥有超过600人。

在数字化转型方面,公司于2021年9月正式上线SAP-ERP项目,实现了业务财务数据一体化,打通了营销、计划、采购、生产等全业务流程,有效提升了成本管控和以销定产的能力。同时,公司积极试水新媒体营销,通过与《唐宫夜宴》IP合作以及在微博和抖音平台发起挑战赛,累计播放量超过9亿,总互动超过2000万,显著提高了客户触达率和品牌知名度。受益于营销改革的深入推进,公司销售费用率呈现下降趋势,预计2021-2023年每年将递减0.5%。

中成药贴膏剂市场扩容与公司产品优势

市场需求增长驱动因素

骨科止痛药物市场持续扩容,其中贴膏剂因其携带方便、副作用小等特点成为首选,且中成药贴膏剂相比西药更受消费者青睐。市场扩容主要受以下因素驱动:

- 人口老龄化日益严重:2000年至2020年间,我国65岁及以上老年人口数量复合增速达29.34%,2020年总数达1.9亿,占比13.5%。老年人是骨性关节炎、骨头坏死等骨关节疾病的高发群体,对缓解疼痛药物的需求持续增长。

- 全民健身意识提高:2019年国内经常参加体育锻炼人数达4.28亿人,2015年至2019年平均增长率达4.13%。运动群体扩容导致运动损伤概率增加,进而扩大了骨科用药市场需求。

- 长期不良生活习惯导致年轻群体成为新消费群体:久坐、长时间伏案工作导致颈椎病和腰椎间盘突出症发病率上升并呈现年轻化趋势。例如,25-39岁人群腰椎间盘突出检出率达13.9%,年轻群体有望成为骨科止痛药物未来需求增长的主要贡献者。

核心产品市场表现与增长潜力

2021年中国城市实体药店中成药贴膏剂市场销售额近50亿元,同比增长5.10%,市场集中度高。羚锐制药在米内网Top 20榜单中拥有通络祛痛膏、壮骨麝香止痛膏等6个产品,显示其在市场中的领导地位。

- 通络祛痛膏:作为公司独家核心骨科贴膏剂产品,2020年营收达7.5亿元,占公司全年营收的32%。其在OTC端(平均7元/贴)的售价高于医院端(3.19-3.89元/贴),且随着营销改革,OTC连锁药店覆盖率持续提升。公司推广通络祛痛膏与活血消痛酊的组合销售,通过“先擦后贴”的方式提高疗效和客单价。预计2021-2023年通络祛痛膏销售额复合增速可达15%,2023年有望实现营收10亿元。结合活血消痛酊,2022年两款产品合计收入有望突破10亿元。

- 两只老虎系列(壮骨麝香止痛膏、伤湿止痛膏、关节止痛膏):该系列产品分为普装和精装,精装版在材料和工艺上升级,以满足消费者对精品贴膏的需求。2021年9月,壮骨麝香止痛膏和关节止痛膏的普药出厂价上升0.1元/贴,伤湿止痛膏上升0.05元/贴。鉴于该系列产品销量体量较大(2020年总销量近13亿贴,其中壮骨麝香止痛膏超7亿贴),预计此次提价将带来公司总营收约上涨4%,归母净利润约上涨15%。精品壮骨麝香止痛膏销量占比不足两成,未来仍有15%-20%的增速空间。

- 芬太尼透皮贴剂:作为羚锐制药首款麻醉镇痛类贴剂产品,其镇痛效力强,作用时间长。公司是国内唯一从事骨架型芬太尼透皮贴剂生产的企业,具有良好的市场竞争格局。受益于肿瘤患病率上升带来的慢性疼痛控制需求,以及公司加强学术推广,芬太尼贴片市场空间持续释放。2020年营收约4000万元,预计2021年增速达50%,2022年和2023年增速分别为33%和25%,2023年有望达到1亿元收入体量。

盈利预测与投资建议

财务展望与估值分析

基于营销改革带来的产品销量增长和产品结构优化,公司预计2021-2023年营业收入将分别达到27.62亿元、32.41亿元和37.13亿元,归母净利润分别为3.91亿元、4.87亿元和5.69亿元,折合EPS分别为0.69元、0.86元和1.00元。同时,预计公司整体毛利率将持续增长至77.58%。

在估值方面,选取了奇正藏药、亚宝药业、云南白药、九典制药和华润三九作为可比公司。可比公司2021年PE均值为23倍,2022年PE均值为21倍。羚锐制药对应2021-2023年的PE分别为20倍、16倍和14倍,估值水平低于可比公司均值。考虑到公司产品仍有较高的提价空间和放量空间,未来业绩具有成长性,因此维持“推荐”评级。

风险提示

公司面临产品销售不及预期、政策性风险以及监管风险等潜在挑战。

总结

羚锐制药通过一系列前瞻性的战略举措,包括管理层优化、股权激励、营销模式创新和数字化转型,显著提升了其运营效率和市场竞争力。公司在贴膏剂领域的龙头地位稳固,并受益于人口老龄化、全民健身意识提高以及不良生活习惯年轻化等宏观趋势,中成药贴膏剂市场持续扩容为其提供了广阔的增长空间。

核心产品如独家通络祛痛膏、两只老虎系列和国内独家骨架型芬太尼透皮贴剂,通过组合销售、产品升级和价格策略调整,展现出强劲的增长潜力。财务预测显示,公司未来营收和利润将保持稳健增长,且当前估值低于行业平均水平,具备较高的投资价值。然而,投资者仍需关注产品销售不及预期、政策变动以及监管趋严等潜在风险。

-

2025年三季报点评:海外延续增势,毛利表现亮眼

-

2025年三季报点评:Q3利润高增,下游回暖,解决方案业务助增长

-

2025年三季报点评:竞争加剧致使业绩承压,期待增量品种逐步兑现

-

2025年三季报点评:抗生素淡季业绩承压筑底,合成生物产能稳步爬坡

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 叙利亚必需药品清单(叙利亚-EML)

- 生殖健康服务获取、阻碍与保障:美国2026年运营企业须知

- 化工行业周报:国际油价上涨,分散染料、维生素E价格上涨

- 基础化工行业研究:多产品涨价,继续看好大化工板块投资机会

- 氟化工行业周报:三代制冷剂价格淡季坚挺,新一轮价格上涨或在酝酿;巨化股份、昊华科技等发布2025业绩预增公告

- 医药行业周报:技术加持稳定原料药出口竞争力

- 医药行业周报:创新药BD预期落地,建议关注低位创新药、脑机接口、AI医疗

- 医药健康行业研究:2月将迎来海外CXO龙头密集披露窗口期,行业景气度迎关键验证

- 化工行业周报:关注淡季补库涨价品种粘胶、染料,化工景气度有望持续上行

- 医药行业周报:AI技术赋能,AI医疗市场加速扩张

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送