-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

公司深度报告:国产影像龙头高端产品布局领先,海外拓展突破成长天花板

公司深度报告:国产影像龙头高端产品布局领先,海外拓展突破成长天花板

-

下载次数:

2516 次

-

发布机构:

信达证券股份有限公司

-

发布日期:

2022-09-19

-

页数:

33页

联影医疗(688271)

立足中国,快速崛起的医用影像设备龙头。2018-2021年公司营收由20.4亿元增长至72.54亿元,归母净利润由-1.26亿元增长至14.17亿元,扭亏为盈并实现大幅增长。22H1业绩持续增长,公司加大市场拓展力度,由于高端产品不断推出、部分型号涨价及部分配件实现自产等因素,毛利率呈上升态势。展望下半年,我们认为若未发生严重疫情,公司业绩有望保持增长态势。

新基建与千县工程促进影像市场扩容,国产替代拨云睹日。过去外资企业在国内医疗器械市场占据优势地位,自十八大以来,党和国家对医疗器械发展高度重视,陆续出台支持医疗器械国产化进程的政策,促进医疗设备国产化发展。中央补助医疗新基建资金规模增长迅速,千县工程要求逐步改善硬件设施设备条件,利好影像设备销售。近年来政策对国产影像设备的发展与院内配置的支持力度加大,利好国内影像企业的发展。产品核心技术被逐步攻克,国产品质与口碑崛起,进口垄断的格局正在发生变化。在市场需求及政策红利的双轮驱动下,中国医学影像设备市场将持续增长,灼识咨询预计2030年市场规模或将达到1084.7亿元,高端MR和CT、PET/CT等产线或将成为主要增长点。

联影产品线覆盖全面,高端产品布局领先。公司为研发驱动型企业,经过多年技术积累,在大部分产线领域拥有先进技术。公司有望竞争新基建和千县工程带来的设备增量项目,促进业绩增长。公司也将全球化作为公司未来发展的重要战略。2019-2021年,公司境外销售收入占比逐年提升,参考GPS,海外布局有利于突破成长天花板。

盈利预测与投资评级:在新基建和千县工程等市场需求及政策红利的双轮驱动下,中国医学影像设备市场将持续增长,高端设备有望成为主要增长点。联影医疗是立足中国,快速崛起的医用影像设备龙头,产品线覆盖全面,高端产品布局领先,海外布局有利于突破成长天花板。我们预计公司2022-2024年营业收入分别为92.23/114.59/139.85亿元,归母净利润分别17.79/23.68/28.22亿元,EPS分别为2.16/2.87/3.42元,PE分别为80/60/50X。首次覆盖,给与“增持”评级。

风险因素:国际化经营及业务拓展风险、贸易摩擦及地缘政治风险、关键核心技术被侵权的风险、核心部件采购风险

中心思想

联影医疗:国产影像龙头的高速成长与战略布局

联影医疗作为中国医用影像设备领域的领军企业,在2018年至2021年间实现了营收从20.4亿元增长至72.54亿元,归母净利润从亏损1.26亿元转为盈利14.17亿元的显著增长。2022年上半年业绩持续增长,毛利率因高端产品推出、部分型号涨价及配件自产而呈上升态势。公司凭借全面的产品线和领先的高端产品布局,积极响应国家“新基建”和“千县工程”等政策带来的市场扩容机遇,并致力于通过全球化战略突破成长天花板。

政策红利与技术创新驱动市场份额扩张

在国家支持医疗器械国产化和产业升级的政策红利下,中国医学影像设备市场正经历快速增长,预计到2030年市场规模将达到1084.7亿元。联影医疗通过持续的研发投入和技术积累,在MR、CT、PET/CT等高端影像设备领域逐步攻克核心技术,打破进口垄断格局,产品品质和市场口碑显著提升。公司在多个细分市场(如1.5T MR、PET/CT)已占据领先地位,并积极布局DSA等新增长点,其一体化创新产品如CT直线加速器也展现出巨大的放量潜力。

主要内容

公司分析:业绩高速增长的医用影像龙头

联影医疗科技股份有限公司成立于2011年,总部位于上海,并在全球多地设有区域总部及研发中心,进行产能布局。公司提供MR、CT、PET-CT、PET/MR、DR、RT等高性能医学影像诊断产品、生命科学仪器及医疗数字化解决方案,已推出多款拥有自主知识产权的创新产品,如Total-body PET-CT、全身5.0T uMR Jupiter等,性能指标达到国际一流水平。公司实际控制人为薛敏先生,核心管理团队具备丰富的跨国企业管理经验和技术背景,研发人员占比超过35%,员工整体呈现“高学历、年轻化”特点。

在财务表现方面,联影医疗在2018-2021年间营收从20.4亿元增长至72.54亿元,归母净利润从-1.26亿元增长至14.17亿元,实现扭亏为盈并大幅增长。2022年上半年,公司营收达到41.72亿元,同比增长35.23%;归母净利润为7.74亿元,同比增长19.52%。业绩持续增长主要得益于市场拓展力度加大、高端产品不断推出、部分型号涨价及部分配件实现自产,使得毛利率呈上升态势。公司收入主要来自设备销售业务,占比持续维持在90%左右。2019-2021年,MR、CT与XR产品合计占比75%以上,同时MI分子影像成像系统销售收入从3.10亿元增长至10.40亿元,收入占比从10.56%提升至14.55%。作为研发驱动型企业,公司研发支出较高,但随着营收快速增长,研发费用率和销售费用率呈下降趋势,驱动净利率提升。2019-2022年上半年,公司资产负债率呈下降趋势,负债压力减轻。

行业分析:政策利好与市场扩容,高端影像设备成增长核心

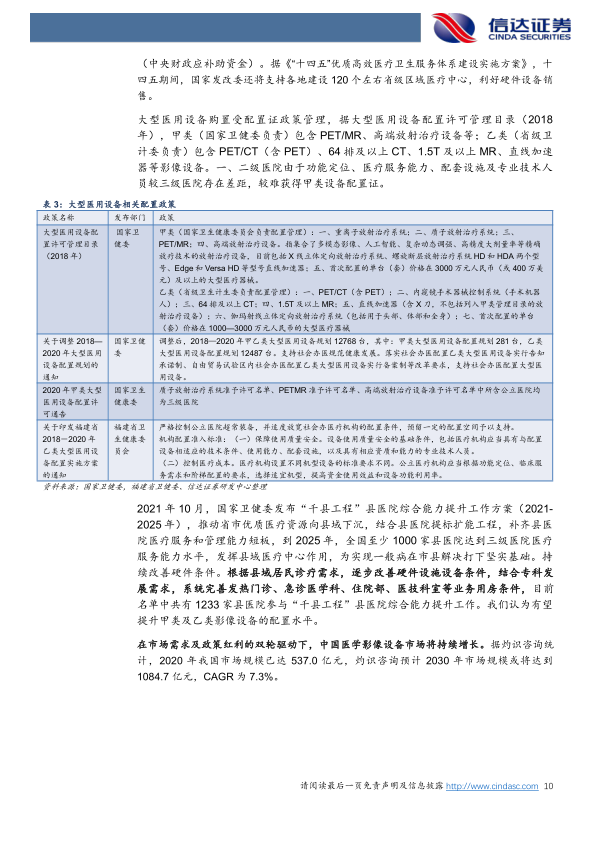

中国医学影像设备市场潜力巨大,国产替代进程加速。自十八大以来,国家高度重视医疗器械发展,出台一系列政策支持国产化进程,如《医疗器械科技产业“十二五规划”》、《中国制造2025》、《健康中国2030规划纲要》等,旨在突破高端装备及核心部件国产化瓶颈,提高自主知识产权高端装备市占率。中央补助医疗新基建资金规模迅速增长,2020-2022年基本公共卫生服务补助资金从603.3亿元增至684.50亿元。此外,“千县工程”要求到2025年全国至少1000家县医院达到三级医院医疗服务能力水平,将显著提升甲类及乙类影像设备的配置水平。在市场需求(人口老龄化、健康意识提升)和政策红利双轮驱动下,中国医学影像设备市场将持续增长。灼识咨询预计,我国市场规模将从2020年的537.0亿元增长至2030年的1084.7亿元,年复合增长率(CAGR)为7.3%。

高端MR、高端CT、PET/CT等产线预计将成为主要增长点。根据“十四五”规划,国家将重点加强先进基础材料、核心元器件及关键零部件攻关,提升诊断检验设备和治疗设备供给能力。灼识咨询预计,2020-2030年中国医学影像各产品线中,3.0T MR的CAGR最高,达到16.0%;PET/CT次之,为15.0%;64排及以上CT的CAGR为7.0%。联影医疗的产品线覆盖全面,高端产品布局领先,在MR产品线中拥有国内唯一的3.0T及以上产品,PET/CT产品线中拥有全球唯一的AFOV >120cm产品。公司持续加大研发投入,截至2021年6月底,研发人员占比超过35%,掌握了XR高压发生器、MR超导磁体、CT时空探测器、PET高清数字探测器等核心零部件技术,为参与国内外市场竞争提供了有力支撑。

公司业务分析:各产品线市场表现与技术优势

MR业务:高端产品引领市场份额提升

全球MR市场规模预计从2020年的93.0亿美元增长至2030年的145.1亿美元,CAGR为4.5%。中国市场人均MR保有量远低于发达国家(2018年中国9.7台/百万人 vs 日本55.2台/百万人),市场潜力巨大。中国MR市场规模预计从2020年的89.2亿元增长至2030年的244.2亿元,CAGR为10.6%。其中,3.0T高端MR占比预计将从2020年的25.0%提升至2030年的40.2%,成为主要增长点。联影医疗在1.5T MR设备市场中市占率排名第一,在3.0T及以上MR市场中排名第四。公司拥有独立设计、研发和制造高场超导磁体等核心部件的能力,已推出uMR 770(国产首款3.0T)、uMR Omega(行业首款75cm超大孔径3.0T)等多款高端MR产品。2019-2021年,公司MR系列收入从9.10亿元增长至15.29亿元,CAGR为29.58%,主要得益于1.5T及3.0T产品销量的增长。MR毛利率呈上升趋势,2021年达到42.15%,主要受益于3.0T收入占比提高、销售均价增长以及成本下降(新技术运用、部分部件自产)。

CT业务:中高端市场竞争力凸显

全球CT市场规模预计从2020年的135.3亿美元增长至2030年的215.4亿美元,CAGR为4.8%,亚太地区是主要增长动力。中国市场人均CT保有量也较低(2019年中国18.2台/百万人),市场规模预计从2020年的172.7亿元增长至2030年的290.5亿元,CAGR为5.3%。未来64排以上高端CT和经济型CT将是中国市场的主要增长点。2020年,联影医疗在整体CT设备新增市场市占率排名第一,为23.70%;在64排以下低端CT市场中市占率领先,在64排及以上中高端CT市场中排名第四。公司掌握了CT用探测器、球管、高压发生器等核心部件的研发和生产能力,推出了国产首款80排CT产品uCT780和国产首款320排超高端CT产品uCT960+。2019-2021年,公司CT系列收入从10.17亿元增长至34.21亿元,CAGR高达83.39%,成为公司最主要的收入板块,收入占比从34.67%上升至47.87%。CT产品毛利率呈先上升后趋稳态势,2021年为49.56%,主要受销售均价提高和生产部件自产率提高影响。中高端型CT的毛利率(54%-60%)高于经济型CT(42%-47%)。

XR业务:新品布局与国产化机遇

XR产品包括DR、Mammo、移动C臂、DSA等。全球XR设备市场规模预计从2020年的120.8亿美元增长至2030年的202.7亿美元。中国XR市场已基本实现国产替代,市场规模预计从2020年的123.8亿元增长至2030年的206.0亿元,CAGR为5.2%。2020年,移动DR基本实现国产化,乳腺机和DSA国产化率较低(DSA低于10%)。联影医疗在移动DR、乳腺机市占率均位居行业前五。公司自2016年推出首款XR产品以来,已推出国产首款乳腺三维断层扫描系统uMammo890i、低剂量数字平板移动C臂uMC560i等代表性产品。2019-2021年,公司XR系列收入分别为3.63亿元、8.24亿元和4.94亿元,2020年受疫情影响销量增长。XR产品毛利率呈上升趋势,2021年达到48.14%,主要受益于生产工艺提高、产销规模效应以及部分型号采用自研高压发生器。公司积极布局DSA产品,有望打造新的业绩增长点。

MI业务:技术领先与市场主导地位

分子影像(MI)技术在疾病诊断和药物研究中具有重要价值。全球PET/CT市场规模预计从2020年的31.0亿美元增长至2030年的58.0亿美元。中国PET/CT市场仍处于发展早期,2020年市场规模为13.2亿元,预计2030年将增长至53.4亿元,CAGR高达17.9%。中国PET/CT保有量水平极低(2020年0.61台/百万人),2018年PET/CT从甲类设备调整为乙类设备,有望驱动市场快速增长。PET/MR作为超高端设备,全球市场规模预计从2020年的2.5亿美元增长至2030年的12.3亿美元,CAGR为17.0%。联影医疗在PET/CT产品上市以来连续4年在中国市占率排名第一;作为国内唯一PET/MR设备生产企业,2020年市占率排名第一。公司掌握了探测器研制技术、电子学技术等,已推出行业首款4D全身动态扫描PET/CT产品uEXPLORER、国产首款一体化PET/MR产品uPMR790等。2019-2021年,公司MI系列收入从3.10亿元增长至10.40亿元,CAGR高达80.45%,主要得益于数字MI新产品的推出和销量增长。MI产品整体毛利率在60%-70%范围,其中数字MI毛利率更高(65%-70%)。

RT业务:一体化创新产品蓄势待发

放射治疗(RT)设备市场中,瓦里安和医科达占据主导地位。灼识咨询预计2030年中国放疗设备市场规模将达到63.3亿元。联影医疗在低能放疗设备市场市占率排名第五。2018年,公司创新推出了世界首款一体化CT直线加速器uRT-linac 506c,兼容影像与放疗功能,实现一站式放疗全流程。2019-2021年,公司RT产品累计实现销量20台,收入从904.58万元增长至13,972.90万元,销量增长是主要动因。RT产品毛利率在42%-53%之间波动。公司一体化创新产品具备放量潜力。

同行分析:联影的全球化视野与盈利能力优势

国内外巨头竞争:联影的全球化视野

国际巨头如西门子医疗、GE医疗、飞利浦等在2021财年影像业务收入均实现增长,并积极发力中国市场,推行本土化战略。联影医疗也将全球化作为重要发展战略,截至2021年底,已在美国、日本、波兰等全球多个国家及地区建立销售网络,产品成功进驻多国。2019-2021年,公司境外销售收入从0.99亿元增长至5.11亿元,营收占比从3.37%提升至7.15%,显示出其海外布局突破成长天花板的潜力。

盈利能力对比:自研优势显著

与国内同行(万东医疗、东软医疗、迈瑞医疗)相比,联影医疗在2020年医学影像业务增速(93%)大幅领先。从2021年财务指标来看,联影医疗的销售费用率(14.28%)和管理费用率(4.43%)处于行业较低水平,研发费用率(13.35%)高于同行,显示其研发投入强度。同时,公司的销售毛利率(49.12%)和销售净利率(19.46%)处于行业较高水平,体现了其自研优势和较强的盈利能力。

盈利预测、估值与投资评级:持续增长的盈利能力与投资建议

基于对CT、MR、MI、XR、RT等各项业务收入增速的假设(例如,2022-2024年CT业务收入增速分别为28%/24%/22%;MI业务收入增速分别为55%/37%/28%),信达证券预计联影医疗2022-2024年营业收入将分别达到92.23亿元、114.59亿元和139.85亿元,归母净利润分别为17.79亿元、23.68亿元和28.22亿元。对应的EPS分别为2.16元、2.87元和3.42元,PE分别为80X、60X和50X。

在估值方面,通过对比迈瑞医疗、万东医疗、澳华内镜、奕瑞科技等可比公司,2022年行业可比公司平均PE估值为77.02倍。鉴于联影医疗作为国内影像设备龙头企业的市场地位和技术竞争力,信达证券首次覆盖并给予“增持”评级。

风险因素:国际化运营与市场挑战

报告提示了多项风险因素,包括国际化经营及业务拓展风险(不同海外市场的监管政策、政治经济不确定性、知识产权保护等)、贸易摩擦及地缘政治风险(如中美贸易摩擦可能导致出口关税增加、进口部件成本提高)、关键核心技术被侵权的风险(公司拥有大量发明专利和非专利技术,若被侵权或泄密将影响技术优势和盈利能力),以及核心部件采购风险(部分核心部件依赖境外供应商,存在供应不稳定或价格波动风险)。

总结

联影医疗作为中国医用影像设备领域的龙头企业,凭借其全面的产品线、领先的高端产品布局和持续的研发创新,在国家政策红利和市场扩容的背景下实现了显著的业绩增长。公司在MR、CT、MI等核心业务领域展现出强大的市场竞争力和盈利能力,并在国产替代进程中发挥关键作用。通过积极推进全球化战略,联影医疗有望进一步突破成长天花板。尽管面临国际化经营、贸易摩擦和核心技术保护等风险,但其技术优势和市场地位使其具备持续增长的潜力,获得“增持”评级。

-

医药生物行业周报:持续布局AI医疗应用和创新药械相关资产

-

公司深度报告:高速成长的生物技术平台,乘风破浪未来可期

-

医药生物行业周报:开年行情或可关注脑机接口&AI医疗&国企改革条线

-

医药生物行业周报:春季行情有望启动,关注脑机接口、手术机器人和AI应用

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 2025年中国可穿戴医疗设备行业市场研究报告

- 2025年中国母婴医疗服务行业市场研究报告

- 医药日报:Enliven在研新药ELVN-001一期临床成功

- 基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

- 基础化工行业周报:原油、丁二烯价格上涨,关注电子特气

- 化工行业报告:化工板块维持景气度,锰酸锂、电解液(磷酸铁锂)、碳酸锂、二乙二醇、NCM等产品涨幅居前

- 化工行业研究:丁二烯、丙烯腈等涨幅居前,建议关注进口替代、纯内需、高股息等方向

- 中国成人癌痛治疗药物行业调研简报|2025/10:国产新药迈入临床,癌痛治疗开辟新路径

- 医疗器械行业快评报告:八部门印发《“人工智能+制造”专项行动实施意见》,加快脑机接口产业化商业化进程

- 数字经济双周报(2026年第1期):前瞻布局未来产业:脑机接口量产与商业化提速

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送