-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

定增完成募资近12亿元,为公司在研产品开发及后续商业化提供充足资金保障

定增完成募资近12亿元,为公司在研产品开发及后续商业化提供充足资金保障

-

下载次数:

2664 次

-

发布机构:

东亚前海证券有限责任公司

-

发布日期:

2023-04-20

-

页数:

5页

泽璟制药(688266)

事件

2023年4月19日,泽璟制药披露向特定对象发行股票发行情况报告书,此次定增公司募集资金近12亿元,将用于新药研发项目及新药研发生产中心三期工程建设项目。

核心观点

大额定增募资落地,公司发展获充沛资金保障。本次定增保荐人共收到31份申购报价单,有效报价区间为39.68元/股-53.51元/股,发行对象最终确定为11家,最终价格确定为49.00元/股,发行价格与发行底价比率为123.52%,实际募集资金总额1,199,999,955.00元,实现预期目标。募集资金将用于新药研发项目及新药研发生产中心三期工程建设项目,将极大加快公司推进产品管线开发和主要产品的商业化生产,有助于优化公司财务结构和夯实业务发展的基础。此外,此次定增完成后公司的实际控制人及控制权未发生变化,不会影响原有法人治理结构的稳定性和有效性。

多纳非尼商业化加速推进,多款重磅产品有望今年获批。多靶点作用机制的优效肝癌、甲状腺癌氘代药物多纳非尼于2021年6月份获批上市,当年实现销售收入约1.63亿元,2022年纳入医保后实现销售收入约3.04亿元,同比增长约86.5%。作为全球晚期肝细胞癌一线治疗领域唯一一款相比于索拉非尼取得主要临床终点OS优效且安全性良好的小分子靶向药物,多纳非尼具有独特的竞争优势。我们认为随着疫情影响因素减弱,公司商业化能力的不断加强,多纳非尼的商业化速度有望进一步加快。此外,拥有良好竞争格局的新型JAK抑制剂杰克替尼一线治疗中高危骨髓纤维化具有全球“Best-in-Class”竞争力,而且有望填补芦可替尼不耐受的中高危骨髓纤维化治疗的空白,这两项适应症2022年公司均已提交NDA申请,有望今年获批上市。另外,公司的另外一个重磅产品重组人凝血酶,具有生产成本低、止血效果突出、安全性和竞争格局良好(同类产品全球仅一款上市且未在国内上市和开展临床试验)、应用场景更为广泛的竞争优势,2022年公司也已经提交BLA申请,有望今年获批上市。

公司自研能力突出,三大技术平台持续兑现。公司拥有三大技术平台即精准小分子药物研发和产业化平台、复杂重组蛋白新药及产业化平台、双/三靶点抗体研发平台,广泛布局了肿瘤及血液疾病、出血及创伤、免疫炎症性及肝胆疾病等多种疾病。小分子药物领域公司已有多款产品已经或即将商业化,并还在不断扩展适应症,还有多款产品如TLR8激动剂(ZG0895)等处于早期研发阶段;复杂重组蛋白药物领域也即将有产品商业化,双/三靶点抗体领域公司布局了多款全身、局部、微环境三个不同层次的肿瘤免疫产品。公司的抗PD-1/TIGIT双特异性抗体(ZG005)和抗VEGF/TGF-β双功能抗体融合蛋白(ZGGS18)以及高选择性和强效TLR8激动剂(ZG0895)和KRASG12C不可逆共价抑制剂(ZG19018)入选2023年AACR年会,多纳非尼和杰克替尼共计20项研究成果入选2023年ASCO年会,多项自研成果入选行业顶级学术会议彰显了公司具有强大自研能力。

投资建议

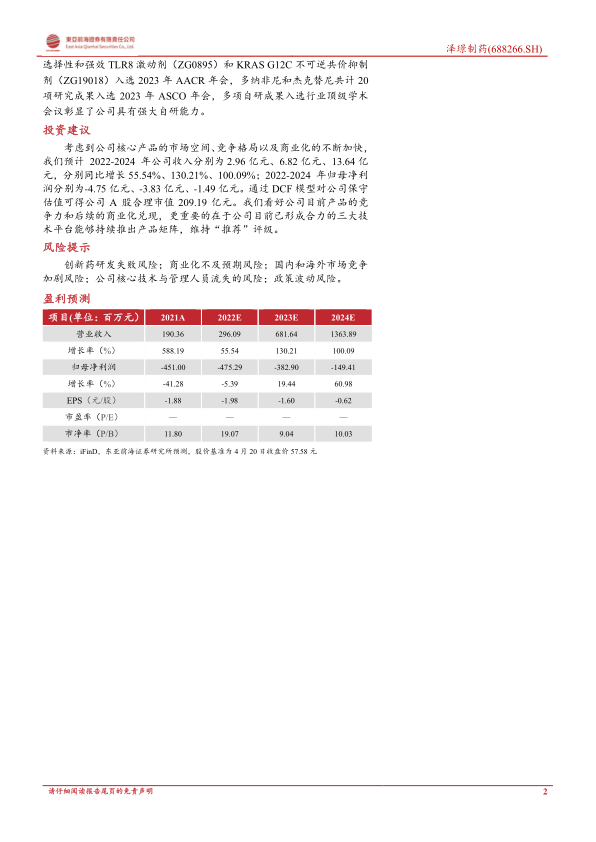

考虑到公司核心产品的市场空间、竞争格局以及商业化的不断加快,我们预计2022-2024年公司收入分别为2.96亿元、6.82亿元、13.64亿元,分别同比增长55.54%、130.21%、100.09%;2022-2024年归母净利润分别为-4.75亿元、-3.83亿元、-1.49亿元。通过DCF模型对公司保守估值可得公司A股合理市值209.19亿元。我们看好公司目前产品的竞争力和后续的商业化兑现,更重要的在于公司目前已形成合力的三大技术平台能够持续推出产品矩阵,维持“推荐”评级。

风险提示

创新药研发失败风险;商业化不及预期风险;国内和海外市场竞争加剧风险;公司核心技术与管理人员流失的风险;政策波动风险。

中心思想

定增完成与资金保障

泽璟制药完成近12亿元的定向增发,为公司新药研发项目及新药研发生产中心三期工程建设提供了充足的资金保障,有助于加速产品管线开发和商业化进程。

核心产品商业化加速与自研能力突出

多纳非尼商业化加速推进,且多个重磅产品有望在今年获批上市。公司三大技术平台持续兑现,自研能力突出,多项研究成果入选行业顶级学术会议。

主要内容

事件

泽璟制药于2023年4月19日披露向特定对象发行股票发行情况报告书,募集资金近12亿元,将用于新药研发项目及新药研发生产中心三期工程建设项目。

核心观点

大额定增募资落地

本次定增实际募集资金总额1,199,999,955.00元,发行价格与发行底价比率为123.52%。募集资金将用于新药研发项目及新药研发生产中心三期工程建设,有助于优化公司财务结构和夯实业务发展的基础。

多纳非尼商业化加速

多纳非尼于2021年6月份获批上市,2022年纳入医保后实现销售收入约3.04亿元,同比增长约86.5%。随着疫情影响因素减弱,公司商业化能力的不断加强,多纳非尼的商业化速度有望进一步加快。

重磅产品有望获批

新型JAK抑制剂杰克替尼和重组人凝血酶的NDA/BLA申请已提交,有望今年获批上市。

自研能力突出

公司拥有三大技术平台,广泛布局了肿瘤及血液疾病、出血及创伤、免疫炎症性及肝胆疾病等多种疾病。多项自研成果入选行业顶级学术会议,彰显了公司具有强大自研能力。

投资建议

考虑到公司核心产品的市场空间、竞争格局以及商业化的不断加快,预计2022-2024年公司收入分别为2.96亿元、6.82亿元、13.64亿元,分别同比增长55.54%、130.21%、100.09%;2022-2024年归母净利润分别为-4.75亿元、-3.83亿元、-1.49亿元。通过DCF模型对公司保守估值可得公司A股合理市值209.19亿元。维持“推荐”评级。

风险提示

创新药研发失败风险;商业化不及预期风险;国内和海外市场竞争加剧风险;公司核心技术与管理人员流失的风险;政策波动风险。

盈利预测

预计2022-2024年公司营业收入、归母净利润及EPS。

利润表(百万元)

列出了公司2021A、2022E、2023E、2024E的营业收入、营业成本、毛利、销售费用、管理费用、研发费用、财务费用、其他收益、投资收益、营业利润、利润总额、所得税费用、净利润等主要财务指标的预测数据。

资产负债表(百万元)

列出了公司2021A、2022E、2023E、2024E的货币资金、交易性金融资产、应收账款及应收票据、存货、预付账款、其他流动资产、流动资产合计、固定资产合计、无形资产、商誉、递延所得税资产、其他非流动资产、资产总计、短期借款、应付票据及应付账款、预收账款、应付职工薪酬、应交税费、其他流动负债、流动负债合计、长期借款、应付债券、递延所得税负债、其他非流动负债、负债合计、所有者权益、股东权益、负债及股东权益等主要财务指标的预测数据。

现金流量表(百万元)

列出了公司2021A、2022E、2023E、2024E的经营活动现金流净额、投资活动现金流净额、筹资活动现金流净额、现金净流量等主要财务指标的预测数据。

基本指标

列出了公司2021A、2022E、2023E、2024E的EPS、BVPS、PE、PEG、PB、EV/EBITDA、ROE、ROIC等主要财务指标的预测数据。

总结

本报告分析了泽璟制药定增完成后的发展前景,认为公司获得了充沛的资金保障,核心产品商业化加速,自研能力突出。维持“推荐”评级,并提示了相关风险。报告还对公司未来的收入、利润、资产负债和现金流进行了预测。

-

医药生物行业上市公司2022年年报及2023年一季报总结

-

化工行业22年及23年一季度业绩综述:行业整体估值处于低位,轮胎及烧碱行业业绩可期

-

光伏胶膜2022年年报及2023Q1业绩综述:需求保持高增,盈利有望修复

-

2022年年报&2023年一季报点评:投入期业绩有所扰动,关注长期经营效率提升

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工:2026年“两会”召开,重点关注“反内卷”、新质生产力、碳排放双控等议题

- 医药行业研究:靶蛋白降解:下一代颠覆性治疗范式迎来商业化元年

- 中国兽药产业全景透视:政策演进研发流程与市场格局

- 化工行业2月月报:中东局势升级

- 基础化工:天然气、甲醇等原料价格大涨,赢创调涨蛋氨酸价格

- 基础化工行业周报:地缘冲突扰动全球能化供应链,看好中国化工稳定供应全球

- 蛋氨酸行业快评:能源价格大幅推高成本,中国蛋氨酸竞争力凸显

- 医药行业周报:预期修正,关注长期价值

- 医药生物行业深度报告:投融资与出海双轮驱动,CXO迎来景气度修复与全球化新周期

- 新兴生物技术专题报告:小核酸药物方兴未艾,海外创新与国内崛起共振

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送