-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

公司简评报告:业绩增长强劲,商业模式优秀

公司简评报告:业绩增长强劲,商业模式优秀

-

下载次数:

453 次

-

发布机构:

东海证券股份有限公司

-

发布日期:

2023-10-26

-

页数:

3页

百诚医药(301096)

Q3业绩延续高增长态势。2023年前三季度,公司分别实现营收、归母净利润7.14、2.01亿元,同比增速分别为69.7%、38.7%;Q3单季度,公司营收为2.90亿元(YoY+65.6%),归母净利润为0.82亿元(YoY+37.6%);公司收入端高增长延续,利润端增速主要是去年同期利息收入及政府补贴较高影响。公司过往年份收入端整体呈逐季增长态势,今年前三季度业绩高增,全年业绩可期。

盈利能力逐季提升。2023年前三季度,公司毛利率为67.3%,较去年同期下降2.4个百分点;公司净利率为28.2%,较去年同期下降6.3个百分点。我们认为主要影响因素有:1)传统受托业务前三季度竞争加剧存在一定降价压力;2)临床CRO板块投入加大;3)高毛利权益分成收入因缬沙坦氨氯地平片受集采影响出现下降所致等。单季度来看,2023年Q1-Q3,公司的毛利率逐季提升,分别为65.7%、67.1%、68.4%;净利率小幅波动,整体呈上升态势,分别为21.8%、32.1%、28.3%。期间费用率方面,前三季度,公司销售、管理、研发费用率分别为1.0%、13.9%、21.6%,分别较去年同期下降0.3、0.2、5.4个百分点,公司规模化效应持续显现;财务费用率为-2.4%,较去年同期增加5.5个百分点,主要是利息收入减少所致。

多指标验证公司订单充沛、商业模式优秀。2023年前三季度,公司合同负债为9055万元,同比增加39.2%;存货为8766万元,同比增加58.4%。我们认为公司研发能力强,善于难仿药及复杂制剂的研发,公司在手订单及新增订单均充沛。公司具备优秀的商业模式,自主研发技术转化项目储备充分,长期动态保持在250余个左右,且各阶段进展均有充分储备,客户粘性高。基于两项核心业务,公司拥有销售权益分成的项目达70余项,多个药品有望年底或明年年初获批,业绩有望持续增厚;伴随前端业务持续转化,公司新兴CDMO业务有望持续放量。

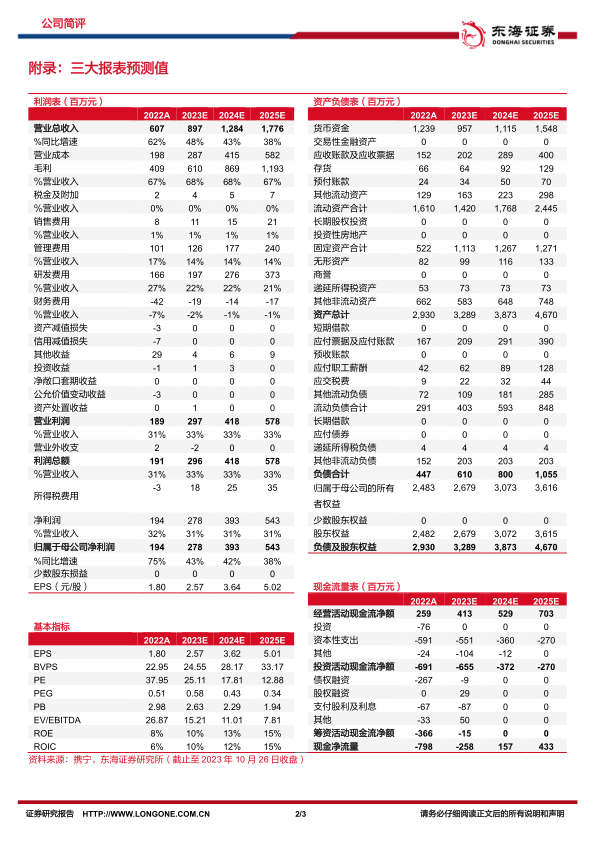

投资建议:公司商业模式优秀,订单充沛,前景可期。我们预计公司2023-2025年的营业收入分别为9.0、12.8、17.8亿元,归母净利润分别为2.8、3.9、5.4亿元,EPS分别是2.57元、3.62元、5.01元,对应PE分别25.1、17.8、12.9倍。维持“买入”评级。

风险提示:药物研发失败风险,项目进展不及预期风险,行业竞争加剧及政策风险。

中心思想

业绩增长与盈利能力提升

百诚医药2023年前三季度业绩延续高增长态势,营收和归母净利润均实现显著增长。同时,公司盈利能力逐季提升,规模化效应显现,多项指标验证了公司订单充沛和商业模式的优秀。

投资价值与未来展望

报告维持百诚医药“买入”评级,认为公司商业模式优秀,订单充沛,前景可期。预计未来几年公司营收和净利润将保持快速增长,EPS持续提升。

主要内容

Q3业绩延续高增长态势

- 2023年前三季度,公司实现营收7.14亿元,同比增长69.7%;归母净利润2.01亿元,同比增长38.7%。

- Q3单季度,公司营收2.90亿元,同比增长65.6%;归母净利润0.82亿元,同比增长37.6%。

- 公司收入端高增长延续,利润端增速受去年同期利息收入及政府补贴较高影响。

- 公司过往年份收入端整体呈逐季增长态势,今年前三季度业绩高增,全年业绩可期。

盈利能力逐季提升

- 2023年前三季度,公司毛利率为67.3%,较去年同期下降2.4个百分点;净利率为28.2%,较去年同期下降6.3个百分点。

- 影响因素包括:传统受托业务竞争加剧、临床CRO板块投入加大、高毛利权益分成收入下降等。

- 单季度来看,2023年Q1-Q3,公司的毛利率逐季提升,分别为65.7%、67.1%、68.4%;净利率小幅波动,整体呈上升态势,分别为21.8%、32.1%、28.3%。

- 前三季度,公司销售、管理、研发费用率分别为1.0%、13.9%、21.6%,分别较去年同期下降0.3、0.2、5.4个百分点,公司规模化效应持续显现;财务费用率为-2.4%,较去年同期增加5.5个百分点,主要是利息收入减少所致。

多指标验证公司订单充沛、商业模式优秀

- 2023年前三季度,公司合同负债为9055万元,同比增加39.2%;存货为8766万元,同比增加58.4%。

- 公司研发能力强,善于难仿药及复杂制剂的研发,公司在手订单及新增订单均充沛。

- 公司具备优秀的商业模式,自主研发技术转化项目储备充分,长期动态保持在250余个左右,且各阶段进展均有充分储备,客户粘性高。

- 基于两项核心业务,公司拥有销售权益分成的项目达70余项,多个药品有望年底或明年年初获批,业绩有望持续增厚;伴随前端业务持续转化,公司新兴CDMO业务有望持续放量。

投资建议

- 公司商业模式优秀,订单充沛,前景可期。

- 预计公司2023-2025年的营业收入分别为9.0、12.8、17.8亿元,归母净利润分别为2.8、3.9、5.4亿元,EPS分别是2.57元、3.62元、5.01元,对应PE分别25.1、17.8、12.9倍。

- 维持“买入”评级。

风险提示

- 药物研发失败风险,项目进展不及预期风险,行业竞争加剧及政策风险。

总结

核心业务驱动增长

百诚医药凭借其优秀的商业模式和充沛的订单,在2023年前三季度实现了业绩的强劲增长。公司在研发方面的优势以及在难仿药和复杂制剂领域的专长,使其在市场竞争中占据有利地位。

盈利预测与投资评级

东海证券维持对百诚医药的“买入”评级,并预测公司未来几年的营收和净利润将持续增长。然而,投资者也应注意药物研发失败、项目进展不及预期以及行业竞争加剧等风险。

-

医药生物行业周报:重磅合作+销售高增,小核酸赛道价值进一步凸显

-

医药生物行业周报:多家公司业绩预喜,创新药进入盈利兑现期

-

医药生物行业周报:药品零售新政出台,赋能行业高质量发展

-

医药生物行业2026年度投资策略:创新新周期,医药新未来

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送