-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

金路捷销售承压,多发性骨髓瘤药物临床接近尾声

金路捷销售承压,多发性骨髓瘤药物临床接近尾声

-

下载次数:

1384 次

-

发布机构:

长城国瑞证券股份有限公司

-

发布日期:

2020-01-03

-

页数:

21页

中心思想

战略转型与多元化布局驱动增长

海特生物正经历一场深刻的战略转型,旨在摆脱对单一核心产品金路捷(注射用鼠神经生长因子)的过度依赖。面对国家医保政策调整对金路捷销售带来的巨大压力,公司积极通过外延式并购,成功将业务版图拓展至体外诊断(IVD)、合同研究组织(CRO)和肿瘤药物研发等多个高增长、高潜力的生物医药细分领域。这一战略性多元化布局不仅有助于分散经营风险,更重要的是,为公司构建了新的利润增长引擎,以应对传统业务的挑战并抓住新兴市场的机遇。

核心产品承压与新业务增长潜力并存

尽管公司核心产品金路捷的销售额因医保政策调整而持续承压,预计2020年将继续下滑,但新布局的业务板块展现出显著的增长潜力。体外诊断市场在全球和中国均保持快速扩张,海泰生物的并入使公司能够分享这一市场红利。同时,中国CRO市场需求旺盛且增速迅猛,汉康医药的收购为公司带来了稳定的业绩承诺和全产业链的CRO服务能力。此外,参股公司北京沙东生物在研的多发性骨髓瘤药物CPT项目已进入临床Ⅲ期尾声,一旦成功获批上市,有望为公司带来可观的未来业绩贡献。综合考量,公司被首次覆盖并给予“增持”投资评级,反映了市场对其多元化战略和未来增长潜力的认可,尽管短期内净利润可能面临波动,但长期竞争力有望显著提升。

主要内容

1 起家于鼠神经生长因子,进入体外诊断、CRO、肿瘤多领域

海特生物作为一家高新技术生物制药企业,其发展历程始于国家一类新药金路捷——注射用鼠神经生长因子。该产品曾是公司的龙头产品和主要收入来源,主营业务涵盖生物制品(注射用鼠神经生长因子冻干粉针剂、注射用抗乙肝转移因子冻干粉针剂)、凝血酶及其他化学药品的研发、生产和销售。为降低对单一产品的重大依赖,公司积极寻求外延式发展,逐步将业务触角延伸至体外诊断(IVD)、合同研究组织(CRO)和肿瘤药物研发等多个高潜力领域。

在多元化布局方面,公司于2015年通过参股北京沙东生物(持股39.605%),介入多发性骨髓瘤药物的研发。2018年4月,公司控股海泰生物,正式进入体外诊断试剂领域,海泰生物自主研发的品种涵盖优生优育(TORCH)系列、免疫效果监测系列、传染病系列、寄生虫系列、遗传病系列、微生物系列、产前诊断系列、新生儿筛查系列、兽用诊断试剂系列等。同年10月,公司收购汉康医药100%股权,进入CRO领域,汉康医药提供小分子化学药物研发、生产和销售的全产业链服务,业务涉及心脑血管类、呼吸类、消化类、精神障碍系统类和内分泌系统类等多个领域。

财务数据显示,2018年度公司实现营业收入5.91亿元,同比下降21.24%;归属于上市公司股东的净利润为9413.77万元,同比下降33.89%。然而,2019年上半年营业收入达到3.19亿元,同比增长18.73%,净利润为5580.60万元,同比增长20.10%。尽管金路捷仍是公司收入及利润的主要来源,但随着新业务领域的拓展,其在公司总收入和毛利中的占比正逐步降低。2019年上半年,金路捷的收入占比为74.74%,较上年末下降17.66个百分点;毛利占比为80.25%,下降14.67个百分点,这表明公司多元化战略已初见成效。公司近三年毛利率保持在较高水平,但净资产收益率(ROE)逐年下降,2018年分别为92.52%和5.45%。

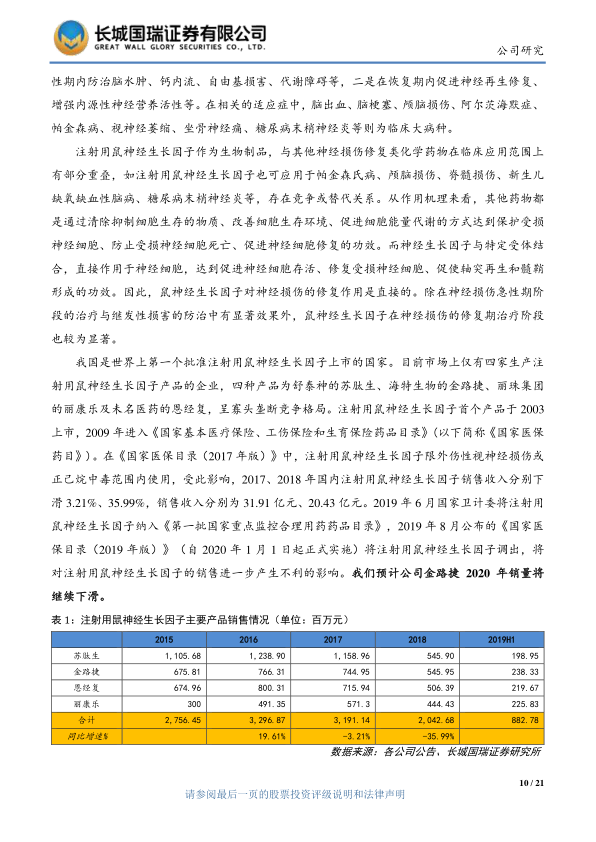

2 金路捷受国家医保政策的调整,销量承压

注射用鼠神经生长因子作为神经损伤修复类药物,在我国是世界上第一个批准上市的产品,市场呈现寡头垄断竞争格局,主要由舒泰神的苏肽生、海特生物的金路捷、丽珠集团的丽康乐及未名医药的恩经复四家企业生产。该产品于2003年上市,并于2009年被纳入《国家基本医疗保险、工伤保险和生育保险药品目录》。

然而,自2017年起,金路捷的销售面临显著压力。根据《国家医保目录(2017年版)》的规定,注射用鼠神经生长因子被限制在“外伤性视神经损伤或正己烷中毒”范围内使用。受此影响,2017年和2018年国内注射用鼠神经生长因子销售收入分别下滑3.21%和35.99%,销售额从31.91亿元降至20.43亿元。其中,金路捷在2018年的销售收入为5.4595亿元,2019年上半年为2.3833亿元。

政策影响进一步加剧。2019年6月,国家卫计委将注射用鼠神经生长因子纳入《第一批国家重点监控合理用药药品目录》。随后,在2019年8月公布的《国家医保目录(2019年版)》(自2020年1月1日起正式实施)中,该产品被调出医保目录。这些政策调整预计将对注射用鼠神经生长因子的销售产生进一步不利影响。公司预测,金路捷在2020年的销量将继续下滑,这凸显了公司加速多元化布局的紧迫性和必要性。

3 外延并购,丰富产品线

3.1 收购海泰生物,布局体外诊断试剂

体外诊断(IVD)市场在全球范围内持续扩张,是现代检验医学的重要组成部分,贯穿疾病预防、诊断、治疗方案选择及疗效评价的全过程。根据Allied Market Research的预测,2017年全球体外诊断市场规模达到645亿美元,预计到2025年将达到936亿美元,复合年均增长率(CAGR)为4.8%。慢性病和传染病发病人数的增长以及检测技术的不断进步是驱动市场发展的主要因素。从市场细分看,2018年全球IVD市场中免疫诊断、生化诊断和分子诊断分别占据32.50%、23.69%和14.68%的份额。

在中国市场,随着人们健康需求的日益增长,体外诊断也越来越受到关注。据医械研究院测算,2018年我国体外诊断市场规模约为604亿元,同比增长18.43%。

海特生物通过收购海泰生物,成功切入这一高增长市场。公司于2018年4月收购海泰生物75%股权,并于2019年上半年收购剩余25%股权,实现了对海泰生物的完全控股。海泰生物作为中国首批研发、生产体外诊断试剂的高新技术企业,拥有6000多平方米的标准GMP厂房,并建立了酶免、微生物、胶体金及分子诊断等多种生产线。其产品线丰富,包括优生优育(TORCH)系列、寄生虫、传染病、遗传病系列、分子诊断、微生物产品及ELISA(酶联免疫吸附测定)试剂盒原料等诊断试剂。此次收购不仅丰富了公司的产品结构,更将有助于提高公司的综合竞争力,加快公司外延式发展步伐。

3.2 进入CRO领域,打造新的利润增长点

3.2.1 CRO需求增强,中国市场保持快速增长

药物研发是一项高风险、高技术、高投入、长周期的系统性工程。德勤研究报告显示,一款新药的平均研发成本已从2010年的11.9亿美元增长至2018年的21.7亿美元,且从研发到FDA批准上市平均需要14年。面对研发成本提升和专利悬崖的双重压力,制药企业对外部CRO(合同研究组织)服务的需求日益增强。CRO公司凭借其规模化和专业化优势,能够有效缩短新药研发周期、降低研发费用和风险,从而帮助医药企业保持竞争优势。

全球CRO市场持续增长。2018年全球CRO市场规模约487亿美元,预计到2022年将达到727亿美元,复合年均增长率约为10.5%。中国CRO市场增速显著高于全球平均水平。根据南方医药经济研究所的数据,2018年中国CRO市场规模达到678亿元,保守估计未来2-3年市场增幅将保持在20%左右,预计到2020年中国CRO市场规模将接近1000亿元。在行业竞争格局中,汉康医药位居2018年中国CRO/CDMO企业TOP20排行榜的第20名,显示出其在市场中的一定地位。

3.2.2 收购汉康医药,进入 CRO领域

为抓住CRO市场快速增长的机遇,海特生物于2018年10月以4.5亿元人民币收购了汉康医药100%股权。汉康医药成立于1999年,是一家提供小分子化学药物研发、生产和销售全产业链CRO服务的公司,业务涵盖新药药学研究、临床服务、生物检测到新药开发生产的全价值链,实现了药学临床与产业化的无缝对接。其主要业务包括仿制药研发和产业化、仿制药BE(一致性评价)、注册申报、生物样本检测、BE实验临床现场管理、MAH(药品上市许可持有人)合作等。

汉康医药的核心竞争优势体现在:

- 拥有GMP基地,产业转化率高: 依托符合国际标准的GMP车间,并积极拓展临床相关服务,汉康医药实现了从选题到研发直至产业化的无缝式系统服务,极大地增加了所有项目的产业转化率。截至2018年,汉康的总体品种转化率高达96%。

- 经验丰富的研发团队: 汉康医药现有数百人的研发团队,其中硕博士比例大于60%,核心团队中硕博士比例更是高达90%。团队成员平均项目开发经验在五十项以上,多位研发总监具有百余项项目开发经验。截至2019年1月18日,汉康医药已开发产品200余件,生产批件110余件,新药证书60余件,其中包括创新药3项和改良型创新10项。

此次收购是海特生物构建全方位研发体系、丰富业务研发领域、降低单一产品依赖的重要举措。它促进了公司向医药上游CRO、CMO领域纵向拓展,有助于降低经营业绩波动,形成具有互补性的业务组合,并打造新的利润增长点。根据收购协议,汉康医药原股东承诺,2018年度、2019年度、2020年度的扣除非后净利润分别不低于2800万元、3220万元、3703万元。汉康医药在2018年度实现了3014.59万元的扣除非后净利润,成功完成业绩承诺。

4 多发性骨髓瘤药物市场达百亿美元,参股公司 CPTⅢ期临床试验接近尾声

4.1 多发性骨髓瘤药物市场达百亿美元

多发性骨髓瘤是一种浆细胞异常增生的恶性肿瘤,是继非霍奇金淋巴瘤之后血液系统的第二大恶性肿瘤,约占所有恶性肿瘤的1%,占血液系统恶性肿瘤的13%。该疾病目前尚无法治愈,可影响骨髓中白细胞、红细胞和干细胞的生成。全球各地区发病率有所不同,在我国,多发性骨髓瘤的发病率约为1/10万-2/10万,已超过急性白血病,位居血液系统恶性肿瘤发病率的第二位。

多发性骨髓瘤治疗药物市场规模巨大。据《医药经济报》统计,2017年FDA批准的主要多发性骨髓瘤治疗药物全球合计销售额高达145.9亿美元。其中,免疫调节类药物如来那度胺销售额为81.87亿美元,蛋白酶抑制剂如硼替佐米销售额为24.76亿美元,泊马度胺销售额为16.14亿美元,单抗类药物如达雷木单抗销售额为12.42亿美元。这些数据表明,多发性骨髓瘤治疗药物已成为制药企业竞逐的新热点。

4.2 参股公司CPTⅢ期临床试验接近尾声

海特生物通过参股北京沙东生物(持股39.605%),积极介入多发性骨髓瘤药物的研发。北京沙东生物在研的I类新药“注射用重组变构人肿瘤坏死因子相关凋亡诱导配体”(简称CPT)项目已取得重要进展。该项目已于2019年7月3日完成临床Ⅲ期病例入组,研发进程接近尾声。

CPT项目Ⅲ期临床试验的适应症为多发性骨髓瘤,旨在评价CPT联合沙利度胺和地塞米松(TD方案)治疗复发或难治性多发性骨髓瘤患者的疗效,并与单用TD方案进行比较。主要观察指标是无进展生存期(PFS),观察期为最后一例患者入组后6个月内。次要目的是评价CPT与TD方案联合用药的安全性。该项目目标入组人数为国内试验417人,目前已全部完成。

CPT的核心专利已通过《专利合作条约》(PCT)在全球多个国家和地区申请并获得了专利保护,包括澳大利亚、巴西、加拿大、欧盟、印尼、印度、日本、韩国、墨西哥、新西兰、俄罗斯、新加坡、美国、南非、中国及香港特区,且专利尚在有效期内,这为该药物未来的市场化奠定了坚实的基础。

5 推进原料药生产基地建设,完善产业链布局

原料药行业作为制药行业的上游,其发展与制药行业的整体发展紧密相连。在全球药品市场持续扩容、大批专利药到期、仿制药大潮来临以及新兴地区业务快速增长的背景下,全球原料药行业预计将保持稳定的增长和良好的发展趋势。根据Research and Markets的调研报告,2018年全球原料药市场规模达到17630亿美元,预计到2024年将达到24730亿美元,复合增长率达到5.8%。其中,合成化学原料药占据市场总量的约90%。

我国是全球重要的原料药生产和出口大国。根据中国化学制药工业协会的数据,2018年,我国以原料药生产为主的企业主营业务收入达到3843.3亿元,同比增长10.4%;出口交货值达到680.6亿元,同比增长9.8%。

近年来,我国对环保的要求日益趋严,化学原料药及中间体制造企业受到严格监管。国家对新增原料药产能建设的审批更加严格,环保不达标的存量企业被责令整改甚至关停。受环保政策的强力出清影响,2017年我国化学药品原料药制造固定资产投资完成额同比下降8.67%,新建产能首次出现下滑。原料药及制剂企业数量也从2015年11月底的5065家下降至2018年11月底的4441家。在供给侧调整下,化学药品原料药产销率在2018年和2019年第三季度开始回升。分析认为,环保和质量标准收紧将是长期趋势,优质原料药企业有望持续受益于行业供给侧调整,其在产业链中的重要性和议价能力将随之提升。

为完善产业链布局并增强盈利能力,海特生物于2018年12月与荆门化工园区签订投资协议,拟在湖北省荆门化工循环产业园购置210亩工业用地,用于建设高端医药原料药生产基地及制剂项目,总投资估算约10亿元。2019年上半年,公司稳步推进荆门原料药生产基地的建设,有序开展了项目征地、土地平整、规划设计等工作。这一战略性投资将使公司布局未来产业链重要性日益突出的上游原料药领域,进一步提升公司的综合竞争力。

6 盈利预测

基于对公司业务发展和市场环境的分析,尽管参股公司北京沙东生物的CPTⅢ期临床试验已接近尾声,但考虑到其能否成功注册申报以及获批时间存在不确定性,本报告在盈利预测中暂未考虑CPT上市后的业绩贡献。

预计公司2019-2021年的净利润分别为8740万元、6904万元和7226万元,对应的每股收益(EPS)分别为0.85元、0.67元和0.70元。当前股价(截至2019年12月30日收盘29.36元)对应的市盈率(P/E)分别为35倍、44倍和42倍。

目前生物制品行业的P/E(TTM)中位数为40倍。考虑到海特生物已成功进入体外诊断、CRO、肿瘤等多个高增长领域,且参股公司的CPTⅢ期临床试验已接近尾声,这些多元化布局和潜在的新药上市预期,使得公司有望享有一定的估值溢价。因此,本报告首次覆盖并给予海特生物“增持”的投资评级。

然而,投资仍存在一定风险,主要包括:金路捷受医保政策影响销量下滑幅度可能超预期;体外诊断和CRO业务的业绩可能不及预期;CPT项目注册申报进展可能缓慢或未能获得批准。投资者应充分评估这些潜在风险。

总结

海特生物正处于关键的战略转型期,通过积极的外延式并购,成功从对单一核心产品金路捷的依赖,转向体外诊断、CRO和肿瘤药物研发等多元化高增长领域。尽管金路捷因国家医保政策调整面临显著的销售压力,预计202

-

整体收入增速放缓,医疗器械业务延续高增长

-

中间体、原料药增长稳定,CDMO/CMO、制剂开始放量

-

化工行业双周报2020年第14期(总第39期):5月全国农药原药产量同比增长 多家危险化学品生产企业安全生产许可证被注销

-

内生增长稳健,外延扩张有序推进

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 医药产业研究周报:AI基建大时代,研发转场,医药格局将变

- 公司首次覆盖报告:小分子CDMO龙头,多肽与小核酸共筑新增长极

- 基础化工行业点评报告:水俣公约等多重因素加快氯碱落后产能退出,行业有望迎来历史性新变化

- 医药行业月报2026/01:25Q4医药持仓快速回落,占比创下新低

- 医药日报:罗氏减重疗法CT-388二期临床成功

- 基础化工行业研究:丙烯腈、煤焦油等涨幅居前,建议关注进口替代、纯内需、高股息等方向

- 基础化工行业周报:地缘冲突持续,美国天然气、碳酸锂涨幅居前

- 化工行业报告:中国将全面实施碳排放总量和强度双控制度,本周化工板块景气度抬升

- 仿制药基本盘稳健,小核酸打开成长天花板

- 化工行业2026年度策略:行业周期拐点已近,新材料蓄势腾飞

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送