-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

呼吸制氧业务保持高速增长,盈利能力持续提升

呼吸制氧业务保持高速增长,盈利能力持续提升

-

下载次数:

2764 次

-

发布机构:

中国银河证券股份有限公司

-

发布日期:

2023-09-01

-

页数:

4页

鱼跃医疗(002223)

核心观点:

事件: 公司发布 2023 年半年报, 公司 2023 年 1-6 月实现营业收入 49.80亿元( +40.17%), 归母净利润 14.94 亿元( +89.64%), 扣非净利润 12.55亿元( +96.19%), 经营性现金流 15.00 亿元, 毛利率为 51.68%, 同比增加 4.44 个百分点; 2023 年 Q2 实现营业收入 22.77 亿元( +31.51%),归母净利润 7.80 亿元( +141.30%), 扣非归母净利润 5.52 亿元( +123.52%)。

公司业绩表现亮眼, 呼吸治疗解决方案高速增长。 公司营收和利润均实现较高速的增长, 利润端高增速主要系公司的核心呼吸治疗业务占比以及毛利提升所致。 分产品来看, 呼吸治疗解决方案实现收入23.08 亿元( +109.99%), 其中制氧机业务同比增长 140%, 呼吸机业务同比增长超 110%, 雾化业务同比增长近 70%; 糖尿病护理解决方案业务实现收入 3.63 亿元( +31.07%), 期间 14 天免校准 CGM 产品注册证顺利落地; 感染控制解决方案实现收入 4.24 亿元( -32.34%), 同比下降由于去年同期因疫情相关基数较高所致; 家用类电子检测及体外诊断业务实现收入 10.68 亿元( +31.85%), 电子血压计产品业务规模同比增速近 20%; 急救板块业务实现收入 0.80 亿元( +25.26%), 期间自主研发的 AED 产品 M600 获证, 是公司急救板块的里程碑; 康复及临床器械业务实现收入 7.08 亿元( +9.09%) 其中轮椅车、 针灸针等主要产品业务开展较好。

公司费用管控有所优化, 研发投入不断加大。 公司 2023 上半年销售费用率为 12.30%( -0.43 pcts), 管理费用率为 4.02%( -1.72 pcts), 研发费用率为 5.50%( -1.77 pcts); 公司期间研发投入 2.74 亿元( +6.00%),持续的高研发投入提升公司自主创新能力。 公司在德国图特林根、 中国台北、 上海、 南京、 苏州、 西藏及丹阳设立有研发中心, 不断推进新品的研发工作。 通过外延式并购与整合, 公司将业务拓展至中医器械、 手术器械、 医疗急救设备、 医院消毒感控产品及服务、 眼部健康与眼科器械、 持续血糖检测等领域。 同时公司与多所高校共建联合创新中心, 打造新业务新产品的开发研究与人才培养基地

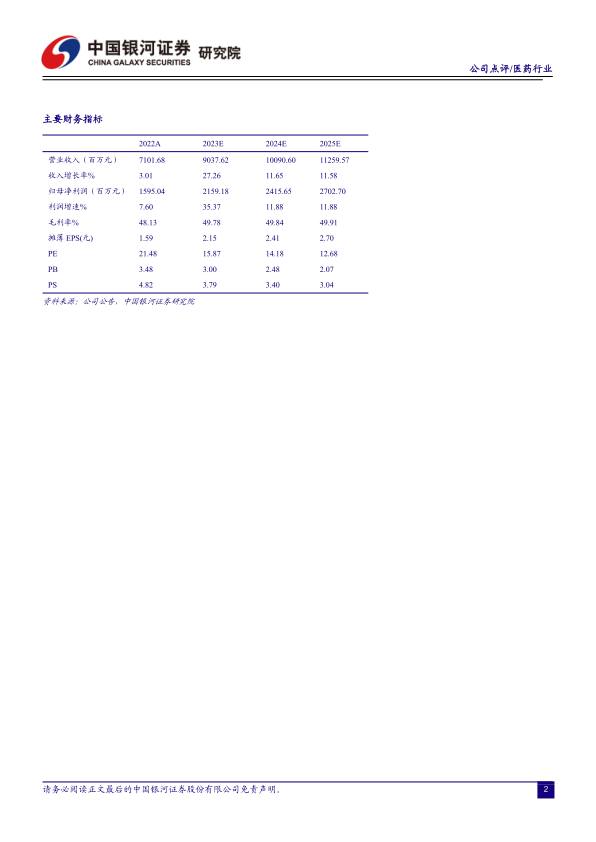

投资建议: 作为专注家用医疗器械、 医用临床产品和医疗服务的行业龙头, 公司重点聚焦呼吸与制氧、 血糖及 POCT、 消毒感控三大核心赛 道 不 断 拓 展 。 我 们 预 计 公 司 2023-2025 年 营 业 收 入 为90.38/100.91/112.60 亿元, 归母净利润为 21.59/24.16/27.03 亿元, 同比增长 35.37%/11.88%/11.88%, EPS 分别为 2.15/2.41/2.70 元, 当前股价对应 2023-2025 年 PE 为 16/14/13 倍, 给予“推荐” 评级。

风险提示: 汇率波动的风险、 利率波动的风险、 降本增效不及预期的风险

中心思想

本报告对鱼跃医疗(002223.SZ)进行了深度分析,核心观点如下:

- 业绩增长与盈利提升: 公司2023年上半年营收和归母净利润均实现高速增长,主要得益于核心呼吸治疗业务占比提升和毛利率增加。

- 业务拓展与研发投入: 公司在呼吸治疗解决方案领域表现亮眼,同时不断加大研发投入,拓展业务至中医器械、手术器械、眼科器械等领域。

- 投资建议与评级: 维持“推荐”评级,预计公司2023-2025年营收和归母净利润将保持增长,当前股价对应PE估值合理。

主要内容

公司业绩表现亮眼,呼吸治疗解决方案高速增长

- 整体业绩表现: 公司2023年上半年实现营业收入49.80亿元(+40.17%),归母净利润14.94亿元(+89.64%),扣非净利润12.55亿元(+96.19%),毛利率为51.68%,同比增加4.44个百分点。

- 分产品业务分析: 呼吸治疗解决方案收入23.08亿元(+109.99%),其中制氧机业务同比增长140%,呼吸机业务同比增长超110%,雾化业务同比增长近70%。糖尿病护理解决方案收入3.63亿元(+31.07%),感染控制解决方案收入4.24亿元(-32.34%),家用类电子检测及体外诊断业务收入10.68亿元(+31.85%),急救板块业务收入0.80亿元(+25.26%),康复及临床器械业务收入7.08亿元(+9.09%)。

费用管控优化,研发投入加大

- 费用管控: 公司2023上半年销售费用率为12.30%(-0.43pcts),管理费用率为4.02%(-1.72pcts),研发费用率为5.50%(-1.77pcts)。

- 研发投入: 公司期间研发投入2.74亿元(+6.00%),持续的高研发投入提升公司自主创新能力。

投资建议

- 盈利预测: 预计公司2023-2025年营业收入为90.38/100.91/112.60亿元,归母净利润为21.59/24.16/27.03亿元,同比增长35.37%/11.88%/11.88%,EPS分别为2.15/2.41/2.70元。

- 投资评级: 给予“推荐”评级,当前股价对应2023-2025年PE为16/14/13倍。

总结

本报告分析了鱼跃医疗2023年半年度报告,指出公司在呼吸制氧业务的带动下保持高速增长,盈利能力持续提升。公司通过加大研发投入和拓展业务领域,不断增强自身竞争力。维持对公司“推荐”评级,并预测公司未来营收和利润将保持稳定增长。

-

医药行业月报25/12:医改持续推进,医保月度收支增速回正

-

聚焦特种高分子材料,平台化建设赋能成长

-

百奥赛图公司深度报告:锚定全球新药发源地,千鼠万抗前景广阔

-

自免药物行业深度报告:自免疾病蓝海市场,新靶点新机制快速涌现

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工行业周报:政策利好化工下游需求,危险化学品安全法通过

- 医药日报:GSK在研疗法Bepirovirsen三期临床成功

- 医药生物行业跟踪报告:2025FDA新药全景:创新疗法与市场变革

- 医药日报:默沙东索特西普在华获批上市

- 肺动脉高压临床试验教育者的演进与影响

- 农化行业:2025年12月月度观察:钾肥供需紧平衡,储能拉动磷矿石需求,草甘膦价格下行

- 高端膜材料行业点评报告:商务部启动对日反倾销调查,看好高端膜材国产替代

- 基础化工行业研究:周期成长双线轮动,持续看好成长赛道和反内卷大方向

- 氟化工行业:2025年12月月度观察:一季度制冷剂长协价格落地,关注PVDF价格持续修复

- 医药日报:赛诺菲普乐司兰钠在华获批上市

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送