-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

自研突破高壁垒“色谱芯”技术,国产色谱填料新星扬帆起航

自研突破高壁垒“色谱芯”技术,国产色谱填料新星扬帆起航

-

下载次数:

1045 次

-

发布机构:

太平洋证券股份有限公司

-

发布日期:

2021-07-20

-

页数:

48页

纳微科技(688690)

报告摘要

色谱填料领域呈高壁垒和技术可迭代性造就行业外资寡头垄断格局,国产填料技术突破有望实现进口替代。

色谱/层析微球是生物制药下游分离纯化不可或缺的材料,材料技术高壁垒和技术可迭代升级性决定了行业先发企业优势庞大,目前全球色谱填料市场呈寡头垄断局面,国内市场也由Cytiva、Merck和Tosoh等外资品牌把控(根据招股书纳微2019年市占率不到10%)。

下游生物药快速发展带动分离纯化色谱填料需求扩张,根据假设条件测算国内远期抗体药物纯化的填料需求将超百亿,考虑到国内大分子CDMO企业在全球生物药生产承接方面的快速发展、其他如小分子领域抗生素、小分子药物以及其他生物药领域多肽、疫苗和胰岛素等的纯化需求,预计市场潜在空间将更大。

得益于纳微等国产企业在硅胶和聚合物微球精准制备底层技术上的突破以及软胶基质层析介质的研发和市场经验,目前国产各类填料核心指标均能达到国际先进水平,完全可满足下游工业化生产和精纯分析等各类需求。此外国产填料厂商在需求响应、供货周期等方面具备较大优势,再考虑到国内药物领域的竞争以及医保谈判、国家集采等药政的影响,下游生产企业对成本的敏感性也将大幅提升,国产填料具备突围的充分条件。公司产品丰富与升级稳步推进,国内知名大药企合作逐年增加带动收入净利润快速增长。

纳微是国产高端色谱填料领军企业,公司成立后依靠微球精准制造的底层技术迅速开发出全面的产品组合。公司研发创新技术生产的单分散二氧化硅和聚合物微球粒径、孔径精确性和均一性均优于外资巨头,使得色谱核心指标和性能达到国际一流水准。此外公司还推出琼脂糖基质层析介质,不断丰富产品组合,满足客户各类需求。随着产品知名度提升,近年来公司客户数快速增加,目前客户数已拓

展至超1000家,目前已切入国内多家知名药企供应体系,其中恒瑞、复星等重点客户年采购额超过1000万元。得益于亲和层析介质和离子交换层析介质等填料的放量,公司17-20年营收和净利润复合增速高达66%/81%。

短期业绩有望保持快速增长,中长期市场空间广阔。

短期来看下游已商业化胰岛素、抗生素等市场规模较大品种持续放量,恒瑞等处于 III 期临床抗体药物的研发需求和后续商业化需求也将持续为公司贡献收入;中长期大客户背书下公司产品口碑将持续发酵,顺应国内生物药发展大潮,公司有望凭借质优价廉且全面的产品组合走在国产替代的最前列,进而参与全球竞争,长期市场空间广阔。

首次覆盖,给与“买入”评级。公司是国产色谱填料行业领军企业,底层微球制备技术领先,产品组合全面,在下游生物制药行业蓬勃发展以及国产替代潮流下有望实现快速增长。预计公司 21/22/23 年收入为3.48/5.38/8.11 亿元,归母净利润为 1.41/2.29/3.62 亿元,对应当前 PE为 316/195/124 倍,根据可比公司 22 年估值,采用 PEG 估值法,给与 12个月目标价 143 元,给与“买入”评级。

风险提示: 客户拓展不及预期,订单量不及预期,新产品开发不及预期,价格降幅超预期。

中心思想

国产色谱填料技术突破与市场机遇

本报告核心观点指出,纳微科技作为国产高端色谱填料领域的领军企业,凭借其在微球精准制备技术上的自主研发突破,成功打破了长期由外资寡头垄断的市场格局。随着全球生物制药产业的蓬勃发展,特别是国内抗体药物及其他生物药纯化需求的快速增长,色谱填料市场展现出巨大的进口替代潜力。纳微科技凭借其全面的产品组合、卓越的产品质量和成本优势,正迎来前所未有的发展良机。

纳微科技:高壁垒技术引领下的快速增长

纳微科技的核心竞争力在于其世界领先的微球精准制备底层技术,能够精确控制微球的粒径、孔径、结构和表面修饰,从而生产出高性能的色谱填料。公司产品线覆盖硅胶、聚合物及琼脂糖基质,广泛应用于小分子和大分子药物的分离纯化。得益于技术优势和市场需求的双重驱动,纳微科技近年来实现了营收和净利润的快速增长,2017-2020年营收复合增速高达65.65%,净利润复合增速高达81.11%,展现出强劲的盈利能力和广阔的成长空间。

主要内容

色谱填料市场格局与国产替代浪潮

色谱/层析技术是生物制药下游分离纯化不可或缺的核心技术,其效果高度依赖于色谱填料和层析介质的性能。色谱填料由基质和官能团组成,基质材料(如硅胶、天然聚合物琼脂糖、合成聚合物聚苯乙烯等)决定物理性能,官能团决定分离模式和选择性。粒径和孔径是关键参数,例如,用于超高效液相色谱(UPLC)的填料粒径需小于2μm,工业纯化则常需10μm以上。单分散球形硅胶填料因其粒径高度均匀,具有装柱容易、反压低、柱效高、使用寿命长等显著优势。

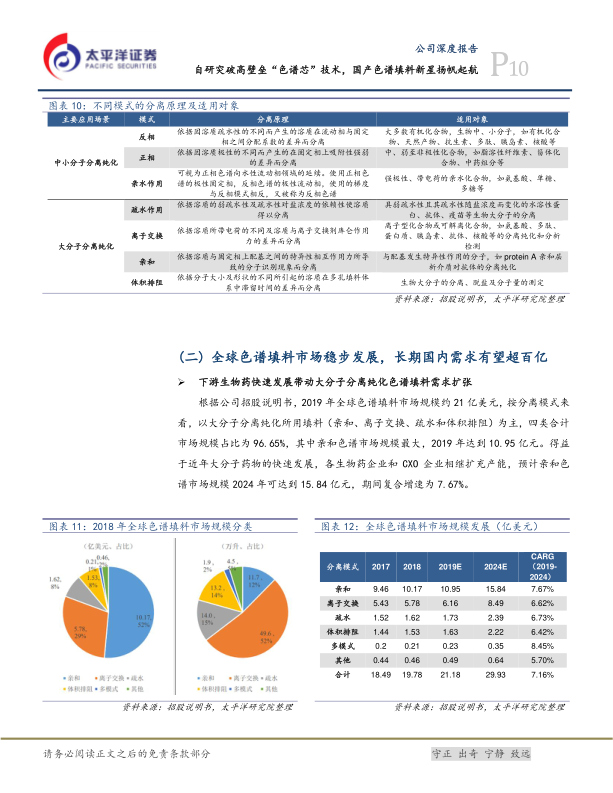

全球色谱填料市场规模在2019年约为21亿美元,其中大分子分离纯化填料(亲和、离子交换、疏水和体积排阻)占据96.65%的市场份额,亲和色谱市场规模最大,2019年达到10.95亿美元,预计2024年将增至15.84亿美元,复合增速7.67%。亚太地区是全球市场增长的引领者,复合增速达9.39%,其中中国市场预计将保持11.30%的高速增长,2024年达到2.13亿美元。下游生物药,特别是抗体药物、胰岛素和疫苗的快速发展,带动了对分离纯化色谱填料的巨大需求。以抗体药物为例,下游纯化工艺成本占比已超过60%,其中Protein A亲和层析介质价格昂贵,约占纯化总成本的30%。报告测算,仅国内远期抗体药物纯化的填料需求就将超百亿人民币。

然而,色谱填料领域长期以来呈现高壁垒和外资寡头垄断的局面,Cytiva、Merck和Tosoh等国际巨头占据主导地位,纳微科技2019年市占率不足10%。但随着纳微等国产企业在硅胶和聚合物微球精准制备底层技术上的突破,以及软胶基质层析介质的研发进展,国产填料的核心指标已达到国际先进水平。国产厂商在需求响应、供货周期(纳微通常2周左右)和成本方面具备显著优势,在医保谈判和国家集采等政策影响下,下游药企对成本敏感性提升,为国产替代提供了充分条件。

纳微科技的技术优势与业绩增长

纳微科技是一家专注于高性能纳米微球材料研发、生产、销售及应用服务的高新技术企业。公司掌握了世界领先的微球精准制备底层技术,能够对微球材料的组成、粒径大小及分布、结构形貌、孔径大小及其分布、表面修饰和功能基团等进行精准调控。这使得纳微科技成为世界上少数能够同时大规模生产超纯硅胶、杂化硅胶、聚苯乙烯、聚丙烯酸酯为基质的单分散色谱填料的公司。

基于这一核心技术,纳微科技已开发出全面的产品组合,包括用于小分子分离纯化的硅胶色谱填料和用于生物大分子分离纯化的层析介质。公司产品覆盖多种基质、粒径(从小于2微米的超高压填料到10微米以上的工业分离填料)和孔径(10-150纳米),并突破了聚合物填料表面亲水改性及功能化技术,使其可用于生物大分子分离。公司自2007年成立以来,通过持续研发,于2012年后进入色谱填料产品快速发展期,离子交换、疏水、单分散硅胶和Protein A亲和层析介质相继上市。

得益于产品知名度和客户认可度的提升,纳微科技的收入和净利润实现了快速增长。2017-2020年,公司营收从0.57亿元增长至2.05亿元,复合增速达65.65%;归母净利润从0.12亿元增长至0.73亿元,复合增速高达81.11%。2020年,公司营收同比增长75.62%,归母净利润同比增长210.31%。色谱填料业务是公司的核心收入来源,2020年贡献了1.44亿元营收,占主营业务收入的70.69%。公司整体毛利率保持在较高水平,2020年达到83.43%。随着收入规模的快速扩张,销售费用率、管理费用率等三项费用率呈下降趋势,规模效应显著,推动净利率在2020年提升至35%以上。

核心业务发展与客户拓展

纳微科技的核心色谱填料业务结构多元,包括小分子领域的硅胶和聚合物(反相)色谱填料,以及大分子纯化领域的亲和层析、离子交换、疏水层析介质等。近年来,受益于下游大分子纯化产业的快速发展,亲和层析和离子交换层析介质的销售额占比迅速提升,2020年分别占色谱填料业务收入的26.28%和25.52%,并在2021年第一季度进一步提高。聚合物和硅胶色谱填料收入增速稳健,2020年占比分别为29.24%和15.48%。公司产品的定价策略依据竞争格局和生产难度,单分散、小粒径、复杂表面修饰的产品定价较高。毛利率方面,除硅胶色谱填料因C18非均粒产品占比较高而维持在60%左右外,其他色谱填料/层析介质的毛利率普遍在90%左右。

公司产能方面,苏州基地在2020年硅胶色谱填料产能利用率达71.30%,聚合物填料接近97%,层析介质类产品也达到较高水平。为满足中长期快速发展的生产需求,常熟纳微新厂房已进入试生产阶段,规划年产40吨琼脂糖微球、50吨聚苯乙烯微球等,产能规模显著扩大。

随着产品线持续丰富和良好口碑的建立,纳微科技的生物医药领域客户数量已迅速增至1000家以上。销售金额50万元以上的客户数量逐年增多,这主要得益于部分客户商业化生产的采购需求,以及临床阶段产品进入放大和商业化阶段。例如,恒瑞医药已成为公司第一大客户,主要采购亲和层析介质用于单抗类药物的研发和生产,2020年销售额达1639.07万元。复星医药作为第二大客户,自2013年起采购离子交换层析介质用于胰岛素产品的研发和生产。公司还成功切入豪森药业、华东医药、丽珠集团等国内大型制药企业的供应体系。从客户采购目的来看,以生产为目的的采购额增长更快,于2019年实现反超,并在2021年前三季度占比进一步提升至56.80%,显示出公司产品在客户生产环节的渗透率和黏性不断增强。

各类色谱填料业务的增长驱动

在硅胶色谱填料领域,纳微科技通过创新性地采用单分散聚合物模板法,直接生产粒径均一的二氧化硅微球,无需复杂筛分工艺,显著提高了生产效率和产品质量。公司是目前世界上唯一一家可以大规模生产单分散硅胶色谱填料的公司,其产品在球形、粒径分布等技术指标上不劣于甚至优于日本Daisol、Fuji和瑞典Kromasil等国际品牌。2017年至2020年,硅胶色谱填料销量从474Kg增至超过2400Kg,单价围绕9000元/Kg波动。其中,单分散C18产品销售收入占比接近一半,毛利率约60%;单分散C8产品因下游胰岛素纯化需求而快速增长。

聚合物色谱填料方面,纳微科技在Ugelstad种子法基础上开发出改良型种子法,可生产更大范围内粒径和孔径规格的单分散聚合物微球,并于2009年推出UniPS系列聚苯乙烯反相色谱填料,后又推出UniPMM系列聚甲基丙烯酸酯反相聚合物色谱填料。这些产品具有极高的机械强度和耐高压特性,适用于更丰富的分离场景。尽管近年来增速略有放缓,2020年收入达4200.79万元,但毛利率一直维持在90%左右的高水平,主要得益于改良型种子法带来的高质量和低成本。

亲和层析介质领域,纳微科技通过数年开发,于2016年推出UniMab 50(PMMA硬胶基质),并持续改进提升载量。2018年,公司进一步推出软胶基质的NMab Protein A亲和层析介质系列,其载量等指标已接近海外先进品牌。亲和层析介质业务已成为公司业绩增长的强劲驱动力,2017年收入793万元,2020年迅速提升至3775.54万元,2021年第一季度继续保持快速增长。

离子交换层析介质在抗体药物纯化中扮演重要角色,用于去除核酸、宿主蛋白等杂质。纳微科技的离子交换层析介质产品以聚合物基质为主,包括Uni系列、UniGel系列、NanoGel系列和Nano系列,其中Nano系列附加值高,技术壁垒高。公司近期还推出了NM90 Agarose复合型离子交换层析介质。得益于复星、豪森、丽珠等大客户的采购增多,离子交换层析介质的均价和毛利率均有所提升。

研发投入与未来竞争力

在高技术材料领域,持续的研发投入和产品升级迭代是巩固竞争力的关键。纳微科技每年投入大量研发费用开发新产品,以精益求精,力求追赶和反超国际最先进水平。目前,公司在研项目包括高载量Protein A亲和层析介质开发、高性能大孔离子交换层析介质以及高性能反相硅胶色谱填料等,旨在进一步优化现有产品性能,打破国外厂商垄断。

公司IPO募资也将主要投向研发,包括研发中心大楼和分离纯化应用技术平台设备的硬件建设,以及全新一代高载量耐碱亲和层析介质、连续流层析设备、新型磁分离介质等新产品的研发。这些项目将助力国内医药制药企业在关键生产环节进行技术迭代,降本增效,提升综合竞争力,并进一步扩充公司的核心技术,提高国际竞争力。

投资建议与风险提示

根据盈利预测,纳微科技2021/2022/2023年营收预计分别为3.48/5.38/8.11亿元,同比增速分别为69.88%/54.43%/50.87%;归母净利润分别为1.41/2.29/3.62亿元。考虑到公司ROE和利润复合增速快于可比公司均值(阿拉丁、泰坦科技、键凯科技2022年一致预期估值平均为108倍),报告采用PEG估值法,给予公司2022年250倍PE,对应12个月目标价143元,首次覆盖给予“买入”评级。

风险提示包括客户拓展不及预期、订单量不及预期、新产品开发不及预期以及价格降幅超预期。

总结

纳微科技凭借其在微球精准制备技术上的核心优势,成功突破了色谱填料领域的技术壁垒,成为国产替代浪潮中的重要力量。公司产品线丰富,覆盖小分子和大分子药物分离纯化,并持续进行技术升级和产品迭代。在下游生物制药市场快速增长的驱动下,特别是亲和层析和离子交换层析介质等核心业务的强劲增长,公司近年来实现了营收和净利润的显著提升,盈利能力持续增强。随着常熟新厂房的投产和研发投入的持续,纳微科技有望进一步巩固其市场地位,并参与全球竞争。尽管面临客户拓展、订单量、新产品开发和价格竞争等风险,但其强大的技术实力和广阔的市场前景使其具备较高的投资价值。

-

医药日报:FDA授予Brepocitinib优先审评资格

-

医药日报:礼来Lebrikizumab在华申报上市

-

医药日报:多肽药Yuviwel获FDA批准上市

-

医药日报:Zongertinib获FDA加速批准

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送