-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

内镜诊疗器械先锋,“创新+出海”打开新局面

内镜诊疗器械先锋,“创新+出海”打开新局面

-

下载次数:

2547 次

-

发布机构:

国金证券股份有限公司

-

发布日期:

2021-10-07

-

页数:

23页

南微医学(688029)

投资逻辑

黄金刀产品快速放量, ESD 类产品有望成为核心增长点: ESD(内镜黏膜下剥离术)手术由于创伤愈合快、病变剥离完整等优点近年在国内呈现快速爆发趋势。 根据公司公告, 2018 年中国约有 30 万台左右的 ESD 手术量,且过去三年复合增速 20%以上,市场规模具备较大潜力。 高频电刀作为 ESD 手术的核心器械之一,使用量随 ESD 手术快速增长,公司黄金刀凭借较高的性价比优势目前正在快速放量阶段,预计未来将成为公司核心产品之一。

具可视化产品布局领先,一次性胆道镜获批在即: 一次性内窥镜相比于传统内窥镜拥有消除感染风险、 单次使用成本低、创新升级快、操作方便快捷的优势,目前在国内外市场使用量快速增长, 2020 年全球一次性内窥镜市场规模达到 5.3 亿美元,预计 2030 年将达到 92.2 亿美元,复合增速 33.1%。公司一次性胆道镜有望成为国产首个获批的品种, 上市后将凭借更优的设计和更高的性价比优势实现快速放量。后续公司还布局了一次性支气管镜等更多品种,同时拓展海外市场。可视化产品未来将成为公司长期的业绩支撑。

海外市场拓展迅速,打开长期市场空间: 公司在海外销售收入持续呈现快速增长态势, 2013 年至 2019 年公司海外业务收入年平均复合增速达到38.5%,海外销售占比一直维持在 40%左右,是国内医疗器械公司中出口业绩表现最优秀的公司之一。公司海外市场已拓展至 80 多个国家和地区,其中美国、欧洲和日本市场发展较快。公司通过创新和性价比优势奠定品牌地位,培育市场规模,不断扩大影响力和覆盖面。随未来海外产品线逐步丰富,公司海外收入还将保持快速增长。

盈利预测与投资建议

我们认为公司黄金刀和一次性胆道镜等创新型器械产品将支撑公司实现快速增长,同时海外市场拓展将快速推进。预计公司 2021-2023 年归母净利润3.62/5.56/7.88 亿元,同比增长 39%/54%/42%, 参考同行业上市公司可比估值情况, 给予公司 12 个月内目标市值 417 亿元,给予目标价位 312.73 元/股,维持“买入”评级。

风险

医保控费政策风险;新产品研发不达预期风险;产品推广不达预期风险;海外销售渠道建设不达预期风险; 汇兑风险

中心思想

创新驱动下的市场增长

南微医学作为内镜诊疗器械领域的先锋,正通过“创新+出海”战略,积极拓展市场新局面。公司核心增长点在于ESD(内镜黏膜下剥离术)类产品,特别是“黄金刀”系列,凭借高性价比实现快速放量,并加速进口替代。

全球化布局与产品多元化

公司在可视化产品领域布局领先,一次性胆道镜和支气管镜等创新产品即将上市,有望成为长期业绩支撑。同时,海外市场拓展迅速,尤其在美国、欧洲和日本市场表现突出,为公司提供了广阔的长期增长空间。尽管面临股权激励费用压力,但公司营收和净利润预计将持续高速增长,市场前景乐观。

主要内容

黄金刀实现快速放量,ESD类产品有望成为核心增长点

- ESD手术市场潜力巨大: 国内ESD手术量呈现快速增长趋势,2018年约30万台,过去三年复合增速超20%,预计2021年有望达到50万台,5年后总手术量有望超过100万台,市场规模具备较大潜力。

- 高频电刀为关键器械: 高频电刀作为ESD手术的核心器械之一,其使用量随ESD手术快速增长,在黏膜标记、切开和剥离过程中发挥至关重要的作用。

- 公司黄金刀优势显著: 南微医学的“黄金刀”系列产品紧贴临床需求,采用独具特色的黄金、钛电极涂层,有效防止术中粘连,提高电导率和切割效率。其陶瓷绝缘末端设计操作更安全,钛金刀的双注液通道简化了手术过程,提高了效率。

- 性价比优势加速进口替代: 公司高频电刀(标准款黄金刀999元,高性能款2999元,钛金刀3999元)相比进口产品(如奥林巴斯终端售价超4000元)具备明显性价比优势。这不仅有助于快速替代进口产品,也将降低ESD手术的开支,推动其在国内的普及。

- 市场规模预测: 预计2025年ESD手术需求有望提升至100万台以上,国内高频电刀潜在市场空间能够达到12亿元规模,黄金刀将成为公司核心产品之一。

可视化产品布局领先,一次性胆道镜上市在即

- 一次性内窥镜的显著优势: 相较于传统反复使用的内窥镜,一次性内窥镜具有彻底避免感染风险、单次使用成本低、产品升级响应迅速、操作简便等优点,尤其在部分使用频次较少的科室经济效益更为明显。

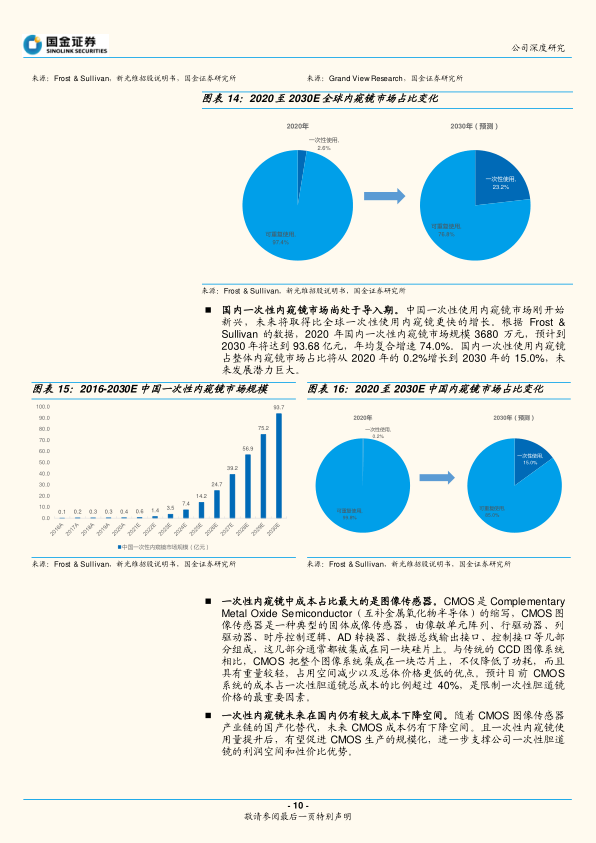

- 全球市场快速增长: 根据Frost & Sullivan数据,2020年全球一次性内窥镜市场规模已达5.28亿美元,预计到2030年将达到92.22亿美元,复合增速高达33.1%。一次性使用内窥镜占整体内窥镜市场占比将从2020年的2.6%增长到2030年的23.2%。

- 国内市场处于导入期,潜力巨大: 2020年国内一次性内窥镜市场规模为3680万元,预计到2030年将达到93.68亿元,年均复合增速高达74.0%。国内一次性使用内窥镜占整体内窥镜市场占比将从2020年的0.2%增长到2030年的15.0%,未来发展潜力巨大。

- 一次性内窥镜成本结构: CMOS图像传感器是其成本占比最大的部分(超过40%),随着国产化替代和规模化生产,未来成本仍有下降空间。

重磅一次性胆道镜获批在即,带动ERCP器械快速放量

- ERCP手术的挑战与可视化解决方案: 传统ERCP手术复杂,医生学习周期长,且需X线辐射。可视化胆道镜系统(如波士顿科学的Spyglass)的出现,使得医生能够直视胰胆管内情况,有效解决了这些难点。

- 南微医学一次性胆道镜的竞争优势: 公司一次性使用胆道镜产品已通过型检并提交国内注册,有望成为国产首个获批上市的品种。其产品设计优于竞争对手,胆道子镜内径更大,成像更清晰(像素达16万,远高于波士顿科学Spyglass的4.9万像素)。

- 定价策略与市场拓展: 鉴于目前进口Spyglass价格昂贵,公司产品上市后,预计将凭借国产成本优势将终端价格控制在合理区间,利于快速替代进口产品并逐步拓展国内更多未被满足的市场。

- 带动ERCP产品线增长: 一次性胆道镜的上市将促进医院整体打包采购,有望带动公司在ERCP手术中使用的耗材类产品线(如胆道用导丝、鼻胆引流导管、取石网篮、取石球囊等)实现快速放量。公司ERCP类产品收入从2014年的1240万元增长到2020年的9945万元,年均复合增速达41.5%。

- ERCP市场潜力: 国内胆胰疾病患者数量持续增长,但ERCP手术普及率较低(2012年我国每10万人ERCP开展率仅为14.62例,远低于奥地利2006年的181.40例),未来提升空间巨大。根据Frost & Sullivan数据,2018年国内治疗性ERCP手术量为26.06万例,预计到2028年将达到64.46万例,复合增速为9.5%。

- 市场规模预测: 预计2028年一次性胆道镜下ERCP整体器械市场空间有望超过13亿元,潜在空间巨大。

一次性支气管镜中欧双报,海外市场空间巨大

- 支气管镜领域应用广泛: 由于交叉感染风险较高,支气管领域是目前全球一次性内窥镜应用范围最广的领域之一。Ambu作为全球一次性支气管镜领域的龙头,预计2021财年一次性内窥镜销售量将达到140万支,显示出巨大的海外市场空间。

- 公司产品进展: 南微医学的一次性使用支气管镜产品目前正在设计验证中,预计2021年内提交国内型检和FDA、CE注册,有望于2022年下半年获得CE认证,2022年底在国内获批上市。

- 未来产品线拓展: 公司有望借助可视化平台,在未来推出更多不同领域的一次性内窥镜产品。

海外市场拓展迅速,打开长期市场空间

- 海外销售贡献显著: 公司海外销售收入持续呈现快速增长态势,2013年至2019年年平均复合增速达到38.5%,海外销售占比一直维持在40%左右,是国内医疗器械公司中出口业绩表现最优秀的公司之一。

- 市场覆盖广泛: 公司海外市场已拓展至80多个国家和地区,其中美国、欧洲和日本市场发展较快。公司通过创新和性价比优势奠定品牌地位,不断扩大影响力和覆盖面。

美国市场:产品定价更高,创新接受速度更快

- 直销模式与市场渗透: 公司于2015年在美国设立全资子公司MTU,采取直销模式,将产品直接销往医疗机构,并已成为美国最大的医疗器械集中采购组织之一HPG的合格供应商,迅速提升市场份额。

- 高定价与创新接受度: 美国市场产品销售价格显著更高(例如,标准款和谐夹在国内终端售价199元,但在美国售价可达1000元以上),且商业保险支付模式使得美国市场对创新产品的接受速度更快。

欧洲和其他国家:销售渠道逐步完善

- 经销与直销结合: 公司在欧洲和世界其他市场主要采取经销模式。2018年收购欧洲经销商MTE为全资子公司后,欧洲地区销售业务由MTE管理,德国地区以直销为主,其他欧洲地区仍以经销为主。

- 性价比优势凸显: 欧洲和日本市场客户对产品性价比优势相对更为看重,南微医学的止血夹等产品性价比优势有望凸显。公司正在英国和法国等国家建立直销团队,未来有望复制在德国地区的成功经验。

- 长期增长展望: 随着公司在海外产品不断获批与销售渠道逐步完善,预计公司未来海外收入占比将逐步提升,甚至长期有望超越国内业务。

盈利预测与投资建议

- 业绩预测: 预计公司2021年至2023年营业收入分别为18.45亿元、24.50亿元、32.01亿元,同比增长39%、33%、31%。归母净利润分别为3.62亿元、5.56亿元、7.88亿元,同比增长39%、54%、42%。

- 毛利率稳定,净利率有望回升: 公司毛利率预计将维持在65%左右。近期净利率下滑主要受股权激励费用影响(2021-2023年摊销成本分别为9065万元、4397万元、1984万元),预计未来管理费用率将得到控制。随着收入快速增长和销售费用率稳步下降,长期研发费用率有望稳定在7%,净利率将重新实现回升。

- 分板块收入预测: 止血闭合类、活检类、扩张类、ERCP类、EMR/ESD类、EUS/EBUS类、微波消融类业务均预计保持稳健增长,其中EMR/ESD类和ERCP类(受一次性胆道镜带动)增速较快。可视化产品预计2022年贡献收入8800万元,2023年有望达到2亿元。

- 投资建议: 参考同行业上市公司可比估值情况,考虑到公司在消化内镜耗材和一次性内窥镜的先发优势,给予公司12个月内目标市值417亿元,目标价位312.73元/股,维持“买入”评级。

风险提示

- 医保控费政策风险: 若公司部分产品纳入带量采购等医保控费政策,可能导致产品价格下降幅度过大或未能中标,对公司业绩造成负面影响。

- 新产品研发不达预期风险: 若一次性胆道镜等在研产品推进缓慢,或因研发项目失败而中止,可能存在研发投入无法达到预期回报的风险。

- 产品推广不达预期风险: 若核心产品在医院端接受度较低,导致产品推广进程缓慢,将会对公司当期业绩增长造成负面影响。

- 海外销售渠道建设不达预期风险: 若公司在海外的销售渠道建设进度缓慢,或未能寻找到合适的渠道资产进行并购,可能对公司产品在海外的销售进度产生负面影响。

- 汇兑风险: 公司海外收入占比较大,若出现大幅度汇率波动,可能影响公司当期经营业绩。

总结

南微医学凭借其在内镜诊疗器械领域的持续创新能力和前瞻性的全球化市场布局,展现出强劲的增长潜力。公司的“黄金刀”系列产品在快速增长的ESD手术市场中占据优势,并通过高性价比策略加速进口替代。一次性胆道镜和支气管镜等可视化创新产品即将上市,将进一步拓宽公司产品线,并有望成为未来业绩增长的重要驱动力。海外市场,特别是美国和欧洲,为公司提供了广阔的增长空间,其直销和经销结合的策略以及产品的性价比优势,将助力公司持续扩大国际影响力。尽管短期内面临股权激励费用等挑战,但公司整体财务表现稳健,营收和净利润预计将保持高速增长,长期发展前景乐观。

-

基础化工行业研究:多品种涨价,涨价/通胀后成为主线

-

基础化工行业研究:“反内卷”协同再升级,有机硅价格继续上涨

-

基础化工行业研究:双碳专题:双碳内化为新“生产要素”,供给端约束将切实落地

-

基础化工行业研究:美以袭击伊朗,全球能源化工受到冲击

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送