-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

创新药收入高增长,管线进入收获期

创新药收入高增长,管线进入收获期

-

下载次数:

1535 次

-

发布机构:

中国银河证券股份有限公司

-

发布日期:

2023-08-22

-

页数:

6页

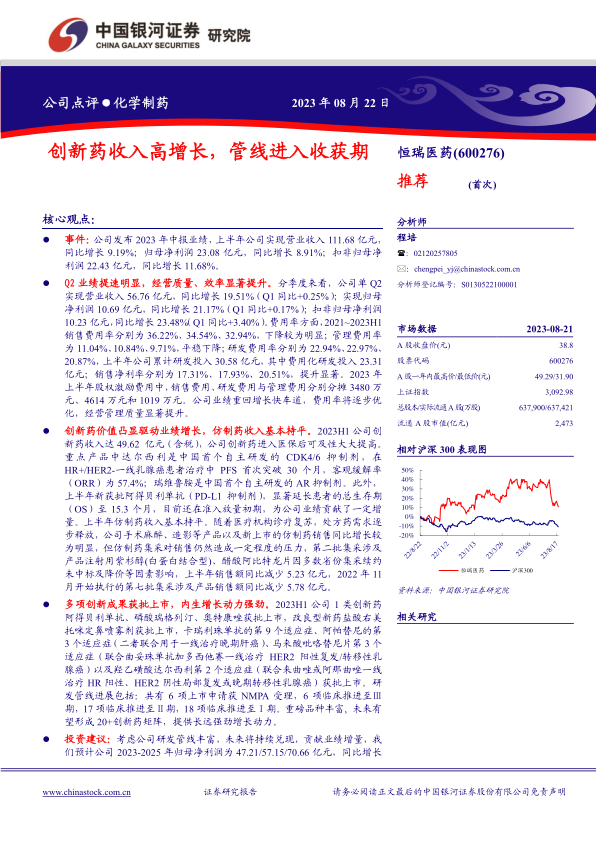

恒瑞医药(600276)

核心观点:

事件: 公司发布 2023 年中报业绩, 上半年公司实现营业收入 111.68 亿元,同比增长 9.19%;归母净利润 23.08 亿元,同比增长 8.91%;扣非归母净利润 22.43 亿元,同比增长 11.68%。

Q2 业绩提速明显, 经营质量、效率显著提升。 分季度来看, 公司单 Q2实现营业收入 56.76 亿元,同比增长 19.51%( Q1 同比+0.25%);实现归母净利润 10.69 亿元,同比增长 21.17%( Q1 同比+0.17%);扣非归母净利润10.23 亿元,同比增长 23.48%(Q1 同比+3.40%)。 费用率方面, 2021~2023H1销售费用率分别为 36.22%、 34.54%、 32.94%, 下降较为明显;管理费用率为 11.04%、 10.84%、 9.71%,平稳下降; 研发费用率分别为 22.94%、 22.97%、20.87%,上半年公司累计研发投入 30.58 亿元,其中费用化研发投入 23.31亿元; 销售净利率分别为 17.31%、 17.93%、 20.51%, 提升显著。 2023 年上半年股权激励费用中, 销售费用、研发费用与管理费用分别分摊 3480 万元、 4614 万元和 1019 万元。 公司业绩重回增长快车道,费用率将逐步优化,经营管理质量显著提升。

创新药价值凸显驱动业绩增长, 仿制药收入基本持平。 2023H1 公司创新药收入达 49.62 亿元 含税), 公司创新药进入医保后可及性大大提高。重 点 产 品 中 达尔西利是中国首个自主研发的 CDK4/6 抑 制 剂 , 在HR+/HER2-一线乳腺癌患者治疗中 PFS 首次突破 30 个月,客观缓解率ORR)为 57.4%;瑞维鲁胺是中国首个自主研发的 AR 抑制剂。此外,上半年新获批阿得贝利单抗 PD-L1 抑制剂),显著延长患者的总生存期OS)至 15.3 个月,目前还在准入放量初期,为公司业绩贡献了一定增量。 上半年仿制药收入基本持平。随着医疗机构诊疗复苏,处方药需求逐步释放,公司手术麻醉、造影等产品以及新上市的仿制药销售同比增长较为明显,但仿制药集采对销售仍然造成一定程度的压力,第二批集采涉及产品注射用紫杉醇(白蛋白结合型)、醋酸阿比特龙片因多数省份集采续约未中标及降价等因素影响, 上半年销售额同比减少 5.23 亿元, 2022 年 11月开始执行的第七批集采涉及产品销售额同比减少 5.78 亿元。

多项创新成果获批上市,内生增长动力强劲。 2023H1 公司 1 类创新药阿得贝利单抗、磷酸瑞格列汀、奥特康唑获批上市,改良型新药盐酸右美托咪定鼻喷雾剂获批上市,卡瑞利珠单抗的第 9 个适应症、 阿帕替尼的第3 个适应症 二者联合用于一线治疗晚期肝癌)、 马来酸吡咯替尼片第 3 个适应症 联合曲妥珠单抗加多西他赛一线治疗 HER2 阳性复发/转移性乳腺癌) 以及羟乙磺酸达尔西利第 2 个适应症 联合来曲唑或阿那曲唑一线治疗 HR 阳性、 HER2 阴性局部复发或晚期转移性乳腺癌)获批上市。研发管线进展包括:共有 6 项上市申请获 NMPA 受理, 6 项临床推进至Ⅲ期, 17 项临床推进至Ⅱ 期, 18 项临床推进至Ⅰ 期。 重磅品种丰富, 未来有望形成 20+创新药矩阵, 提供长远强劲增长动力。

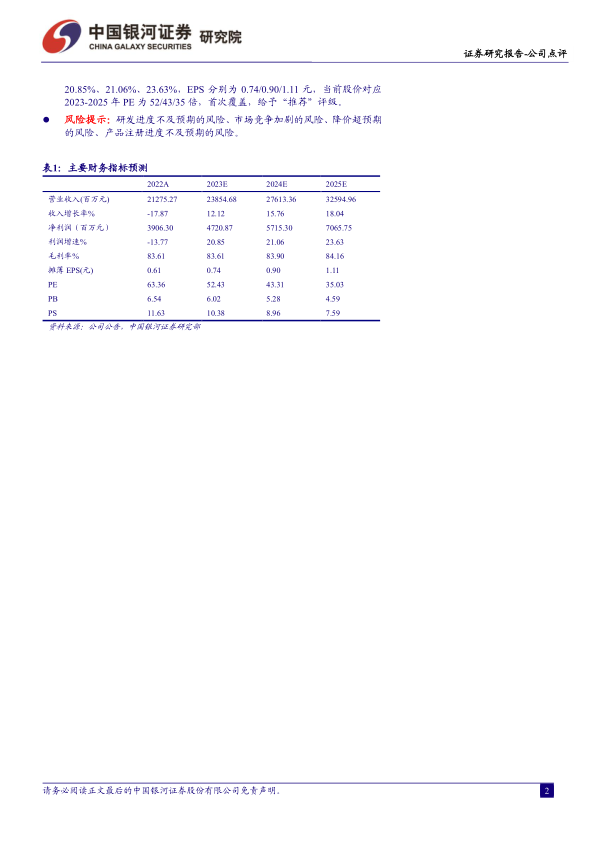

投资建议: 考虑公司研发管线丰富,未来将持续兑现,贡献业绩增量, 我们预计公司 2023-2025 年归母净利润为 47.21/57.15/70.66 亿元,同比增长20.85%、 21.06%、 23.63%, EPS 分别为 0.74/0.90/1.11 元,当前股价对应2023-2025 年 PE 为 52/43/35 倍, 首次覆盖,给予“推荐”评级。

风险提示: 研发进度不及预期的风险、市场竞争加剧的风险、降价超预期的风险、产品注册进度不及预期的风险。

中心思想

本报告对恒瑞医药(600276)进行了公司点评,核心观点如下:

- 创新药驱动增长,业绩提速:公司创新药收入实现高增长,成为驱动业绩增长的主要动力,同时Q2业绩提速明显,经营质量和效率显著提升。

- 研发管线进入收获期,内生动力强劲:多项创新成果获批上市,研发管线进展顺利,为公司提供长远强劲的增长动力。

- 投资建议:考虑公司研发管线丰富,未来将持续兑现,贡献业绩增量,首次覆盖,给予“推荐”评级。

主要内容

一、业绩提速明显,经营质量、效率显著提升

- 创新药占比提升:2023H1公司实现营业收入111.68亿元,同比增长9.19%,归母净利润23.08亿元,同比增长8.19%。创新药销售收入49.62亿元,占总营收44.43%,相比2022年提高6.28个百分点。

- 费用率优化:公司加强资源整合,通过降本增效提高经营质量以及盈利能力。销售费用率、管理费用率均有所下降,销售净利率提升显著。

二、多项创新成果获批上市,内生增长动力强劲

- 创新药获批上市:2023上半年公司多个1类创新药及改良型新药获批上市,多个适应症获批上市。

- 海外合作拓展:公司积极拓展海外合作,将自主研发的EZH2抑制剂SHR2554和大中华区以外的全球权益,有偿许可给Treeline Biosciences;将自主研发的胸腺基质淋巴细胞生成素 TSLP)单克隆抗体除大中华区以外的全球权益,有偿许可给One Bio,Inc.。

总结

本报告分析了恒瑞医药2023年中报业绩,指出公司创新药收入高增长驱动业绩增长,Q2业绩提速明显,经营质量和效率显著提升。同时,公司多项创新成果获批上市,研发管线进展顺利,为公司提供长远强劲的增长动力。报告预计公司2023-2025年归母净利润将保持快速增长,首次覆盖,给予“推荐”评级。

-

医药行业月报25/12:医改持续推进,医保月度收支增速回正

-

聚焦特种高分子材料,平台化建设赋能成长

-

百奥赛图公司深度报告:锚定全球新药发源地,千鼠万抗前景广阔

-

自免药物行业深度报告:自免疾病蓝海市场,新靶点新机制快速涌现

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工行业周报:政策利好化工下游需求,危险化学品安全法通过

- 医药日报:GSK在研疗法Bepirovirsen三期临床成功

- 医药生物行业跟踪报告:2025FDA新药全景:创新疗法与市场变革

- 医药日报:默沙东索特西普在华获批上市

- 肺动脉高压临床试验教育者的演进与影响

- 农化行业:2025年12月月度观察:钾肥供需紧平衡,储能拉动磷矿石需求,草甘膦价格下行

- 高端膜材料行业点评报告:商务部启动对日反倾销调查,看好高端膜材国产替代

- 基础化工行业研究:周期成长双线轮动,持续看好成长赛道和反内卷大方向

- 氟化工行业:2025年12月月度观察:一季度制冷剂长协价格落地,关注PVDF价格持续修复

- 医药日报:赛诺菲普乐司兰钠在华获批上市

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送