-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

深度报告:高速成长的中国细胞基因治疗CDMO“独角兽”

深度报告:高速成长的中国细胞基因治疗CDMO“独角兽”

-

下载次数:

962 次

-

发布机构:

民生证券股份有限公司

-

发布日期:

2022-03-25

-

页数:

29页

和元生物(688238)

三大前瞻性趋势研判中国 CGT CDMO 新龙头,和元生物作为上市第一股,有望率先领跑。 和元生物是一家聚焦基因治疗领域的 CRO/CDMO 公司,成立于2013 年。 1、平台化: 公司覆盖主流基因治疗产品包括质粒、病毒等载体产品,溶瘤病毒和细胞治疗; 吸纳组建了国内外细胞基因治疗领域的优秀科学家团队,用扎实的底层支撑技术彰显公司作为中国细胞基因治疗 CDMO 上市第一股的绝对实力。 2、产业化: 公司目前拥有近 1000 ㎡的中试平台,近 7000 ㎡的 GMP生产平台, 募投项目建成后,将新增近 10 倍 GMP 产能。 3、全球化: 公司基于基因治疗药物中、美、澳 IND 申报项目经验, 同时可能通过境内外收购等途径,逐步将业务拓展至全球。

三大行业特征决定 CGT CXO 是值得长期关注的高成长赛道。 1、外包化率高: CGT 行业高度依赖于 CDMO, 外包渗透率达到 65%,远高于大分子药物的35%。 2、 外包前置化: 细胞基因治疗产品较传统小分子化药和大分子生物药更复杂,操作和检测难度大;以全球首款上市 CAR-T 产品为例,诺华从立项到商业化生产,都跟 CDMO 合作紧密。 3、外包市场扩容: FDA 预计到 2025 年,将会每年批准 10-20 个 CGT 产品,商业化井喷时期明确,外包市场规模加速扩容。 目前来看, 全球 CGT CDMO 竞争格局尚未定型,中国企业有望异军突起。未来随着国内 CGT CDMO 完善产业链布局,同时提升能力平台,逐步突破海外客户,打开海外市场,全球市场渗透率有望实现量的飞跃,长期成长空间十足。

CRO 业务保持稳定增长, CDMO 业务快速放量带来第二增长曲线。 公司2021 年实现收入 2.55 亿元, 2018-2021 年主营业务收入年均复合增长率高达80.5%,呈现良好的高增长趋势。 2020 年受益于 CDMO 项目的持续交付和新订单的启动推进,首次实现利润扭亏为盈,净利润达到 9129万元。 CRO业务, 2020年实现收入 3669 万元,占整体营收约 26%;同时, 公司正在并继续将服务客户由科研院所拓展至医药企业,扩大 CRO 服务场景; CDMO 业务, CDMO 业务收入占主营业务收入的比重由 2018 年的 29.79%上升至 2021 上半年的73.13%。 CDMO 业务目前以高技术附加值的 IND-CMC 项目为主,另外,随着临床 I&II 期项目的深入推进和多元开展, 将促进 CDMO 业务不断成长。

投资建议:我们认为公司作为国内稀缺性细胞基因治疗 CDMO 上市第一股,扎实的底层技术支撑公司铸就较深护城河。 并且,基因治疗 CRO 和 CDMO 两大业务板块强势发力,随着新产能的逐步落地和业务版图拓展至全球市场,公司有望维持高增长态势。因此, 我们预计 2022-2024 年,收入分别为 3.8、 6.0 及8.4 亿元,同比增长 49%、 58%及 41%。首次覆盖,给予“推荐” 评级。

风险提示: 行业发展不及预期, 短期产能不足风险,政策风险, 新股上市股价波动风险。

中心思想

中国CGT CDMO市场领导地位与增长潜力

本报告的核心观点在于,和元生物(688238.SH)作为中国细胞基因治疗(CGT)CDMO领域的上市第一股,凭借其前瞻性的战略布局、全面的技术平台和快速增长的CDMO业务,有望率先领跑高速发展的中国乃至全球CGT市场。公司通过“平台化、产业化、全球化”三大战略,深度契合CGT行业高外包化率、外包前置化和市场扩容的特征,构建了深厚的护城河。

双轮驱动的增长引擎与募投产能的战略意义

和元生物的增长由基因治疗CRO和CDMO两大业务板块共同驱动,其中CDMO业务已成为主要的收入增长引擎。公司通过充裕的在手订单和即将落地的募投项目,显著提升产能和能力圈,为未来业务的持续高速增长奠定坚实基础。报告预计公司未来几年将保持强劲的收入和利润增长,并首次给予“推荐”评级,凸显其作为稀缺性标的的投资价值。

主要内容

细胞基因治疗CDMO市场机遇与和元生物的战略布局

和元生物:一站式CRO/CDMO平台打造国内基因治疗标杆

- 公司概况与服务范围: 和元生物成立于2013年,是一家专注于基因治疗领域的CRO/CDMO公司,提供从基因治疗载体构建、靶点及药效研究、工艺开发及测试、IND-CMC药学研究到临床I-III期及商业化GMP生产的一站式服务。公司拥有11项专利,团队近400人,其中硕士及以上学历人才逾25%,是国家高新技术企业。

- 主流药物覆盖: 公司服务覆盖质粒、腺相关病毒、慢病毒等载体产品,溶瘤疱疹病毒、溶瘤痘病毒等多种溶瘤病毒产品,以及CAR-T等细胞治疗产品的技术研究、工艺开发和GMP生产。

- 三阶段成长轨迹: 公司经历了以基因治疗CRO业务为主(2013-2015年)、基因治疗CDMO业务准备期(2016-2019年)和基因治疗CDMO业务成长期(2020年至今)三个阶段。未来目标是拓展至全球主要生物制药核心市场,并可能通过境内外并购、技术合作等方式,跻身全球CGT第一梯队。

- 商业模式: 公司采取“院校合作+基因治疗先导研究+基因治疗产业化”的商业模式,通过服务科研院所追踪基础科学趋势,通过覆盖先导研究提升CRO/CDMO业务布局精准性,通过提供载体大规模制备工艺开发和GMP生产服务,助力药物开发和产业化,并持续积累技术诀窍。

- 优秀团队: 公司拥有一支深耕细胞基因治疗领域多年的优秀团队,包括总经理贾国栋博士(生物制药研发过程管理)、研发总监杨兴林博士(病毒载体优化及改造)和CDMO运营总监由庆睿博士(工艺开发经验)等,为公司可持续发展提供保障。

细胞基因治疗黄金时代来临,行业进入“快车道”

- 高外包化率: CGT行业高度依赖CDMO服务,外包渗透率高达65%,远高于大分子药物的35%。病毒载体作为CGT疗法不可或缺且研发生产难度大、成本极高的环节,其产能严重不足,成为行业瓶颈。预计2021年起CGT产能将不能满足需求。中小型制药企业在CGT研发管线中占绝对主导地位(91%),对外部服务依赖程度极高。

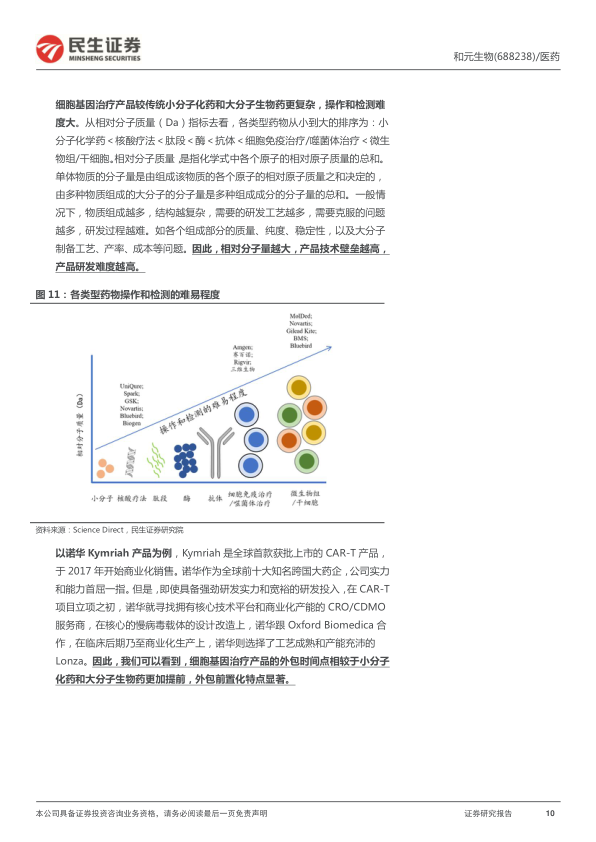

- 外包前置化: 细胞基因治疗产品相较传统小分子化药和大分子生物药更为复杂,操作和检测难度大,技术壁垒高。以诺华Kymriah为例,即使是大型药企也倾向于在项目立项之初就与CDMO合作,显示出CGT产品外包前置化的显著特点。

- 市场扩容: 随着临床管线的推进,2025年基因细胞治疗有望迎来商业化井喷期。PharmaProject数据显示,2020年基因治疗在研管线逾1300个,细胞治疗在研管线491个。Evaluate Pharma预测全球细胞及基因治疗市场规模将从2017年的13亿美元增长至2024年的437亿美元,年复合增长率达65%。FDA预计到2025年,每年将批准10-20个CGT产品。CAR-T产品销售额逐年攀升,诺华Kymriah和吉利德Yescarta在2021年分别实现销售收入5.87亿美元和6.95亿美元。

- 全球竞争格局: 全球CGT CDMO竞争格局尚未定型。海外第一梯队包括Catalent、Lonza、Thermo Fisher,占据近68%市场份额,具备完善的产业链布局和能力平台。海外第二梯队如药明康德(WuXi ATU)、Charles River、Oxford Biomedica,占据约15%市场份额。中国企业如和元生物和金斯瑞生物科技(蓬勃生物)处于国内第一梯队,占据国内约11%市场份额,未来有望通过完善产业链布局、提升能力平台和突破海外客户实现量的飞跃。

和元生物的业务发展、财务表现与未来展望

基因药·中国造:全面的业务能力和技术平台领跑国内CGT CDMO行业

- 核心技术与业务覆盖: 公司主要提供基因治疗CRO和CDMO服务,并从事少量生物制剂及试剂的生产与销售。基因治疗因其复杂性、高门槛和严格监管,高度依赖研发和生产外包服务。公司拥有分子生物学平台、实验级病毒载体包装平台、细胞功能研究平台、SPF级动物实验平台、临床级基因治疗载体和细胞治疗工艺开发平台、质控技术研究平台等全面的技术平台。

- 两大核心技术集群: 包括基因治疗载体开发技术和基因治疗载体生产工艺及质控技术,旨在突破病毒载体工艺开发、工艺放大、大规模GMP生产和质量控制中的关键技术瓶颈,并完成符合FDA、NMPA等标准的IND申报服务。

- CRO业务: 服务涵盖基因治疗的基础研究和新药发现阶段,包括基因治疗载体研制服务和基因功能研究服务。CRO服务毛利率维持高水平(2018-2021H1分别为62.41%、69.24%、68.70%及67.79%)。客户以科研院校为主,但公司类客户收入占比逐年提高,从2018年的5.69%上升至2021年上半年的15.89%。2021年CRO收入为4790万元,预计2022-2024年同比增速分别为22%、21%及22%。

- CDMO业务: 已成为公司主要收入增长引擎。2018-2021H1,CDMO服务收入分别为1291.17万元、2483.02万元、10171.35万元及7224.53万元,最近三年年均复合增长率高达180.67%。CDMO业务毛利率逐步提升,2020年达到55.96%,2021年H1为42.28%。CDMO服务以高技术附加值的IND-CMC项目为主,其收入占比在2018-2021H1分别为84.03%、80.79%、77.60%及63.06%。

- CDMO服务阶段: 分为Pre-IND(Non-IND、IND-CMC及配套服务)和Post-IND(临床I&II期、临床III期、商业化生产及配套服务)。

- 充裕订单: 截至2021年9月底,公司在手合同尚未执行金额约3.5亿元,预计未来12个月内产生约2.4亿元收入。溶瘤病毒项目在手合同金额2.2亿元,AAV基因治疗项目0.3亿元,细胞治疗项目0.5亿元。

- 产能提升: 公司目前拥有近1000平方米中试平台和近7000平方米GMP生产平台。正在上海临港建设近80000平方米的精准医疗产业基地,建成后将新增33条质粒、病毒生产线,一期计划2023年初投产,二期计划2025年初投产,2027年总项目达纲。预计2022-2024年CDMO收入同比增速分别为57%、65%及43%。

盈利预测与投资建议

- 财务表现: 公司2021年实现收入2.55亿元,2018-2021年主营业务收入年均复合增长率高达80.5%。2020年首次实现利润扭亏为盈,净利润9129万元。

- 盈利预测: 预计2022-2024年,公司收入分别为3.8亿元、6.0亿元及8.4亿元,同比增长49%、58%及41%。归属母公司股东净利润分别为76百万元、120百万元、169百万元,同比增长40.1%、58.2%、40.4%。

- 估值分析: 对比药明康德、博腾股份、金斯瑞生物科技和康龙化成等可比公司,和元生物作为国内稀缺性细胞基因治疗CDMO上市第一股,有望享受估值溢价。

- 投资建议: 首次覆盖,给予“推荐”评级。

风险提示

- 行业发展不及预期、短期产能不足、政策风险、新股上市股价波动风险。

总结

和元生物作为中国细胞基因治疗CDMO领域的先行者和上市第一股,正处于高速成长期。公司凭借其全面的CRO/CDMO一站式服务平台、深耕多年的优秀团队以及“平台化、产业化、全球化”的前瞻性战略,精准把握了CGT行业高外包化率、外包前置化和市场快速扩容的黄金机遇。

财务数据显示,和元生物的CDMO业务已成为核心增长引擎,收入实现爆发式增长,毛利率逐步提升。公司在手订单充裕,且募投项目将大幅提升产能,为未来业务的持续扩张奠定坚实基础。尽管面临行业发展不及预期、短期产能瓶颈和政策变化等风险,但其作为国内稀缺性标的,在基因治疗CRO和CDMO两大业务板块的协同发力下,有望维持高增长态势,并在全球CGT CDMO市场中占据一席之地。报告首次覆盖并给予“推荐”评级,凸显了对其未来发展潜力的认可。

-

2025年三季报点评:海外延续增势,毛利表现亮眼

-

2025年三季报点评:Q3利润高增,下游回暖,解决方案业务助增长

-

2025年三季报点评:竞争加剧致使业绩承压,期待增量品种逐步兑现

-

2025年三季报点评:抗生素淡季业绩承压筑底,合成生物产能稳步爬坡

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 叙利亚必需药品清单(叙利亚-EML)

- 生殖健康服务获取、阻碍与保障:美国2026年运营企业须知

- 化工行业周报:国际油价上涨,分散染料、维生素E价格上涨

- 基础化工行业研究:多产品涨价,继续看好大化工板块投资机会

- 氟化工行业周报:三代制冷剂价格淡季坚挺,新一轮价格上涨或在酝酿;巨化股份、昊华科技等发布2025业绩预增公告

- 医药行业周报:技术加持稳定原料药出口竞争力

- 医药行业周报:创新药BD预期落地,建议关注低位创新药、脑机接口、AI医疗

- 医药健康行业研究:2月将迎来海外CXO龙头密集披露窗口期,行业景气度迎关键验证

- 化工行业周报:关注淡季补库涨价品种粘胶、染料,化工景气度有望持续上行

- 医药行业周报:AI技术赋能,AI医疗市场加速扩张

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送